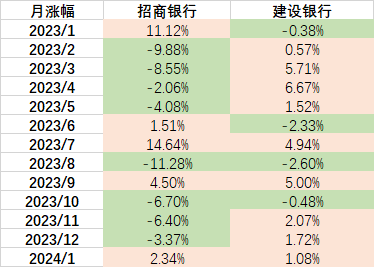

今天文章开頭首先給大家看一張圖,就是過去一年A股招商銀行和建設銀行每個月的漲跌幅,從圖中可以明顯看到,這兩家銀行過去一年的漲跌幅在大部分時間裏都是負相關的。

究其原因,不外乎兩點,一是招商銀行過去一直是公募基金和外資的第一重倉銀行股,市場整體熊市背景下招行就成了機構減倉的重災區;二是過去一年市場風險偏好急劇下降,機構對高息股策略青睞有加,而四大行一直是高息股的代表,常年保持5%以上的股息率,建設銀行過去十年的平均股息率爲5.26%,在2023年初達到了6.47%,而招行過去十年的平均股息率只有3.68%,在2023年初爲3.97%。

但經過過去一年股價的此消彼長,目前兩家銀行的股息率已經完全反轉了,此時此刻招行的股息率達到了6.20%,超過了建行的5.97%。

因此對於高息股策略來說,目前招行的性價比已經超過了四大行,自然會吸引一批做高息股策略投資人的調倉。

當然,還有部分觀點認爲招行過去幾年走勢不如四大行最大的原因是目前環境資金都從財富端轉向存款端,導致招行在財富管理端的優勢面臨很大挑战。我並不這么認爲,因爲我覺得這是一種後視鏡的觀察,缺乏長期邏輯,我認爲是三年疫情+三年熊市導致了居民從財富端向存款端轉移,問題是上述這些客觀原因到底是短期還是長期因素,疫情顯然已經過去,而權益市場已經經歷了三年熊市,銀行財富管理端的營收大幅縮水,但這並不會降低招行在財富管理端的競爭優勢,一旦權益市場轉暖,招行依然能搶到最大的那塊蛋糕,所以如果看好之後的權益市場表現,就不該因爲這個理由去看空財富管理見長的招行。

$招商銀行(SH600036)$$建設銀行(SH601939)$$滬深300(SH000300)$

本文作者可以追加內容哦 !

標題:銀行龍頭出現明顯見底跡象!

地址:https://www.utechfun.com/post/316998.html