四年間營收增2倍,淨利潤增7倍。

作者 | 常山 編輯 | 小白

作者 | 常山 編輯 | 小白

業績逆勢增長引發機構扎堆調研 華勤技術(603296.SH)是國內規模較大的消費電子代工企業,2023年8月上市以來,受到機構投資者持續關注,9月至11月期間有327家(含重復調研機構)機構先後調研,其三季報業績亮眼或是重要原因。 今年第三季度單季度營業收入251.87億元,同比增長19.17%,扣非淨利潤6.88億元,同比增長30.55%;而今年上半年營業收入396.98億元,同比下降20.77%,扣非淨利潤9.65億元,同比增長31.23%。 該公司第三季度單季營收同比增長,扭轉上半年下滑的情況。必須得說,在整個消費電子行業低迷的情況下,華勤技術在三季度有如此業績表現,非常難得。

業績逆勢增長引發機構扎堆調研 華勤技術(603296.SH)是國內規模較大的消費電子代工企業,2023年8月上市以來,受到機構投資者持續關注,9月至11月期間有327家(含重復調研機構)機構先後調研,其三季報業績亮眼或是重要原因。 今年第三季度單季度營業收入251.87億元,同比增長19.17%,扣非淨利潤6.88億元,同比增長30.55%;而今年上半年營業收入396.98億元,同比下降20.77%,扣非淨利潤9.65億元,同比增長31.23%。 該公司第三季度單季營收同比增長,扭轉上半年下滑的情況。必須得說,在整個消費電子行業低迷的情況下,華勤技術在三季度有如此業績表現,非常難得。  華勤技術高管在2023年10月份調研信息披露,筆記本電腦業務2023年第三季度收入同比增長17%;新業務上,VR產品實現了全球大客戶突破。 此外,2022年度服務器業務收入超26.7億元,同比增長565%,首次开發中國互聯網客戶並形成AI服務器的批量發貨供應。今年六月首發英偉達H800的AI服務器,當月就實現了超過10億元的銷售收入。 2023年上半年服務器營收21.3億元,同比增長48%,第三季度單季營收41.53億元,同比增長670%。 汽車電子業務,三季度座艙域控量產發貨。目前在智能座艙、智能網聯領域已經定點到了多個主流的主機廠,會隨着產品逐步量產貢獻收入。

華勤技術高管在2023年10月份調研信息披露,筆記本電腦業務2023年第三季度收入同比增長17%;新業務上,VR產品實現了全球大客戶突破。 此外,2022年度服務器業務收入超26.7億元,同比增長565%,首次开發中國互聯網客戶並形成AI服務器的批量發貨供應。今年六月首發英偉達H800的AI服務器,當月就實現了超過10億元的銷售收入。 2023年上半年服務器營收21.3億元,同比增長48%,第三季度單季營收41.53億元,同比增長670%。 汽車電子業務,三季度座艙域控量產發貨。目前在智能座艙、智能網聯領域已經定點到了多個主流的主機廠,會隨着產品逐步量產貢獻收入。

基本情況簡介:三星、聯想代工廠 華勤技術的前身華勤有限成立於2005年8月,由邱文生、榮秀麗等人共同創立,後者隨後退出,於2010年5月創立唯捷創芯(688153.SH)成爲華勤技術間接供應商。 2019年11月,英特爾、高通無线等機構共同增資華勤技術;2020年9月,中移基金、中移投資及中金浦成等三家機構7億元增資,合計持股2.6%。 截至2023年三季度末,實控人邱文生直接、間接持有上市公司23.79%股權,控股股東上海奧勤信息科技有限公司(以下簡稱上海奧勤)直接持有上市公司31.69%股權。英特爾(成都)持有上市公司1.89%股權。

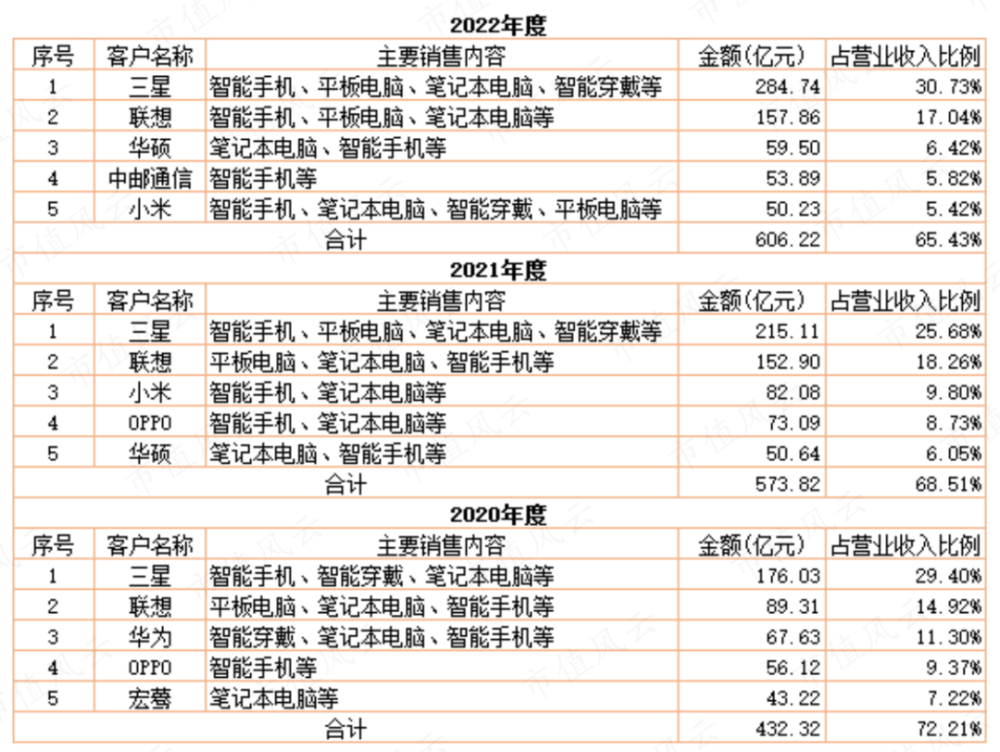

基本情況簡介:三星、聯想代工廠 華勤技術的前身華勤有限成立於2005年8月,由邱文生、榮秀麗等人共同創立,後者隨後退出,於2010年5月創立唯捷創芯(688153.SH)成爲華勤技術間接供應商。 2019年11月,英特爾、高通無线等機構共同增資華勤技術;2020年9月,中移基金、中移投資及中金浦成等三家機構7億元增資,合計持股2.6%。 截至2023年三季度末,實控人邱文生直接、間接持有上市公司23.79%股權,控股股東上海奧勤信息科技有限公司(以下簡稱上海奧勤)直接持有上市公司31.69%股權。英特爾(成都)持有上市公司1.89%股權。  華勤技術從事智能硬件產品的研發設計、生產制造和運營服務,屬於智能硬件ODM行業,客戶包括國內外知名的智能硬件品牌廠商及互聯網公司等,如三星、OPPO、小米、vivo、亞馬遜、聯想、華碩等;產品线涵蓋智能手機、筆記本電腦、平板電腦、智能穿戴(包含智能手表、TWS耳機、智能手環等)、AIoT產品(包含智能POS機、汽車電子、智能音箱等)及服務器等智能硬件產品。 根據Counterpoint數據及公司銷量數據,以“智能硬件三大件”出貨量計算(包括智能手機、筆記本電腦和平板電腦),華勤技術2021年整體出貨量超2億台,位居全球智能硬件ODM行業第一。 該公司對前五大客戶的銷售佔比很高,2020年至2022年均在65%以上,其第一、二大客戶分別是三星、聯想,對兩家公司的依存度非常高,銷售收入佔比均超過營收的40%。

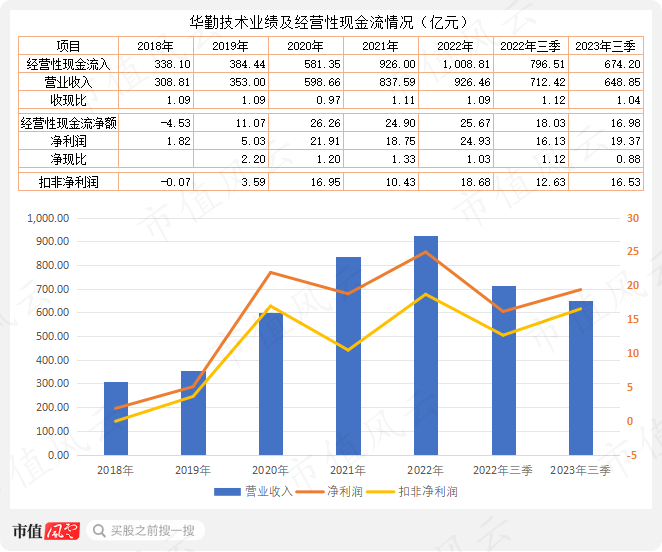

華勤技術從事智能硬件產品的研發設計、生產制造和運營服務,屬於智能硬件ODM行業,客戶包括國內外知名的智能硬件品牌廠商及互聯網公司等,如三星、OPPO、小米、vivo、亞馬遜、聯想、華碩等;產品线涵蓋智能手機、筆記本電腦、平板電腦、智能穿戴(包含智能手表、TWS耳機、智能手環等)、AIoT產品(包含智能POS機、汽車電子、智能音箱等)及服務器等智能硬件產品。 根據Counterpoint數據及公司銷量數據,以“智能硬件三大件”出貨量計算(包括智能手機、筆記本電腦和平板電腦),華勤技術2021年整體出貨量超2億台,位居全球智能硬件ODM行業第一。 該公司對前五大客戶的銷售佔比很高,2020年至2022年均在65%以上,其第一、二大客戶分別是三星、聯想,對兩家公司的依存度非常高,銷售收入佔比均超過營收的40%。  整體看,華勤技術業績保持增長態勢,營業收入從2018年的309億元增長到2022年的926億元,四年時間正好增長2倍;同期,淨利潤則在增長了7倍。 2023年前三季度營業收入較去年同期有所下滑,同比下降約9%,但是,扣非淨利潤同比上升31%。 收現比與淨現比長期保持在1.0以上,處於較好水平。

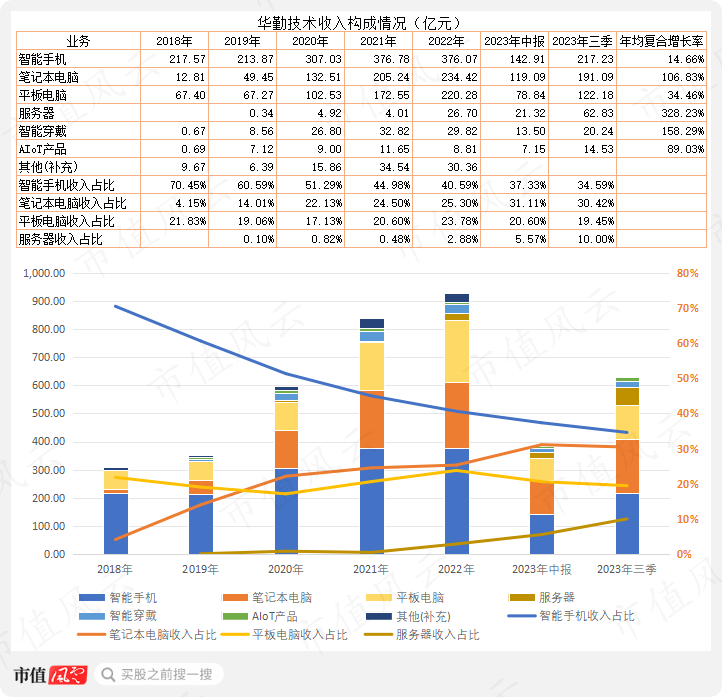

整體看,華勤技術業績保持增長態勢,營業收入從2018年的309億元增長到2022年的926億元,四年時間正好增長2倍;同期,淨利潤則在增長了7倍。 2023年前三季度營業收入較去年同期有所下滑,同比下降約9%,但是,扣非淨利潤同比上升31%。 收現比與淨現比長期保持在1.0以上,處於較好水平。  (一)收入構成:從單一業務發展成爲三大業務 華勤技術收入構成包括智能手機、筆記本電腦、平板電腦、服務器、智能穿戴以及AIoT產品等,其中,智能手機業務收入最高,2021年達376.8億元,佔當期總37.3%。 筆記本和平板電腦兩大業務快速增長,2018-2022年均復合增長率分別爲106.8%、34.5%,2022年分別爲234億元、220億元;從以智能手機爲主的單一業務向智能手機、筆記本電腦、平板電腦三大業務協同發展,業務結構更趨穩定。 此外,該公司服務器業務在2023年增長非常快,前三季度營業收入62.83億元,同比135%,其中,第三季度單季營收41.53億元,同比增長670%。

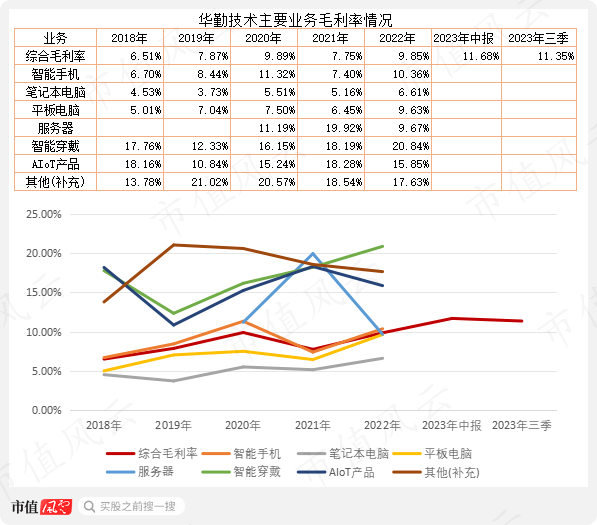

(一)收入構成:從單一業務發展成爲三大業務 華勤技術收入構成包括智能手機、筆記本電腦、平板電腦、服務器、智能穿戴以及AIoT產品等,其中,智能手機業務收入最高,2021年達376.8億元,佔當期總37.3%。 筆記本和平板電腦兩大業務快速增長,2018-2022年均復合增長率分別爲106.8%、34.5%,2022年分別爲234億元、220億元;從以智能手機爲主的單一業務向智能手機、筆記本電腦、平板電腦三大業務協同發展,業務結構更趨穩定。 此外,該公司服務器業務在2023年增長非常快,前三季度營業收入62.83億元,同比135%,其中,第三季度單季營收41.53億元,同比增長670%。  (制表,2023年中報、三季的收入構成數據來源調研信息) 該公司綜合毛利率呈上升趨勢,從2018年的6.5%上升至2023年三季度11.4%,智能手機毛利率上升到兩位數,2022年爲10.4%,同期,平板電腦毛利率也接近10%水平,筆記本電腦毛利率較低,2022年爲6.6%,低於綜合毛利率水平。

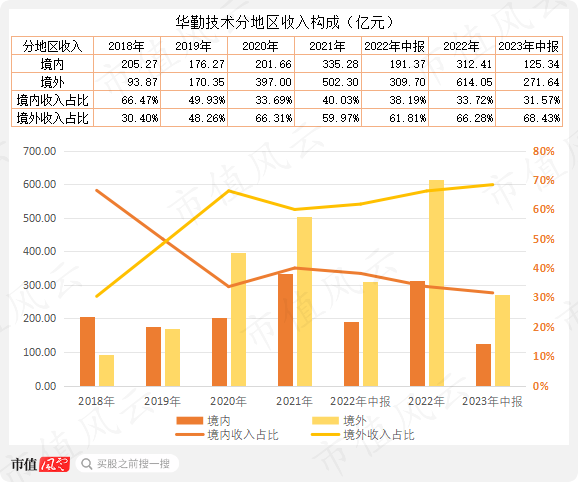

(制表,2023年中報、三季的收入構成數據來源調研信息) 該公司綜合毛利率呈上升趨勢,從2018年的6.5%上升至2023年三季度11.4%,智能手機毛利率上升到兩位數,2022年爲10.4%,同期,平板電腦毛利率也接近10%水平,筆記本電腦毛利率較低,2022年爲6.6%,低於綜合毛利率水平。  需要指出的是,華勤技術的境外收入佔比從2018年的30.4%上升到2023年的68.4%。境外收入規模高,而匯率變動則必然產生匯兌損益。

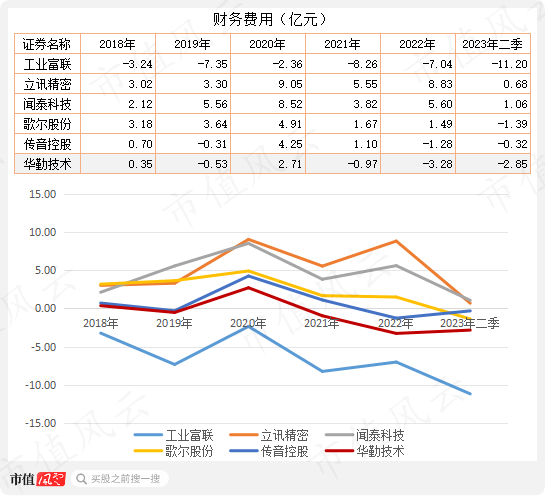

需要指出的是,華勤技術的境外收入佔比從2018年的30.4%上升到2023年的68.4%。境外收入規模高,而匯率變動則必然產生匯兌損益。  人民幣對美元匯率大幅變動直接影響企業的匯兌收益和財務費用。 2020年,人民幣兌美元升值,華勤技術在當年產生2.97億元的匯兌損失,導致當期的財務費用爲2.7億元,匯兌收益與財務費用比值的絕對值爲1.1。 2022年及2023年上半年,人民幣對美元貶值明顯,使得華勤技術獲得可觀的匯兌收益,分別爲2.83億元、2.21億元,使得財務費用大幅好轉,分別爲-3.28億元、-2.85億元;期間匯兌收益與財務費用比值的絕對值分別爲0.86、0.78。

人民幣對美元匯率大幅變動直接影響企業的匯兌收益和財務費用。 2020年,人民幣兌美元升值,華勤技術在當年產生2.97億元的匯兌損失,導致當期的財務費用爲2.7億元,匯兌收益與財務費用比值的絕對值爲1.1。 2022年及2023年上半年,人民幣對美元貶值明顯,使得華勤技術獲得可觀的匯兌收益,分別爲2.83億元、2.21億元,使得財務費用大幅好轉,分別爲-3.28億元、-2.85億元;期間匯兌收益與財務費用比值的絕對值分別爲0.86、0.78。  (二)募投項目:筆電將新增近2倍產能 華勤技術以80.8元/股價格發行7242.52萬股,募資58.52億元,扣除發行費用1.21億元,淨募資57.31億元,投向瑞勤科技消費類電子智能終端制造、南昌筆電智能生產线改擴建等6個項目。

(二)募投項目:筆電將新增近2倍產能 華勤技術以80.8元/股價格發行7242.52萬股,募資58.52億元,扣除發行費用1.21億元,淨募資57.31億元,投向瑞勤科技消費類電子智能終端制造、南昌筆電智能生產线改擴建等6個項目。  招股說明書披露,瑞勤科技消費類電子智能終端制造項目建成後將新增移動智能設備產能8400萬台/年,新增智能穿戴設備產能1800萬台/年。 南昌筆電智能生產线改擴建項目建成後將新增筆記本電腦產能2160萬台/年。 上海新興技術研發中心項目基於目前在智能手機、筆記本電腦及平板電腦等產品的技術積累上,結合5G等下一代信息技術發展趨勢,开發相應的5G技術及產品。主要方向是汽車電子AIoT產品領域,例如,汽車電子涉及車載機器人、車聯網通訊模塊、中控屏、智能儀表盤等產品和技術研發。 華勤絲路總部項目在西安建立研發中心,自建研發辦公場地,搭建IT基礎設施,購置研發設備,繼續對智能穿戴產品進行研發。

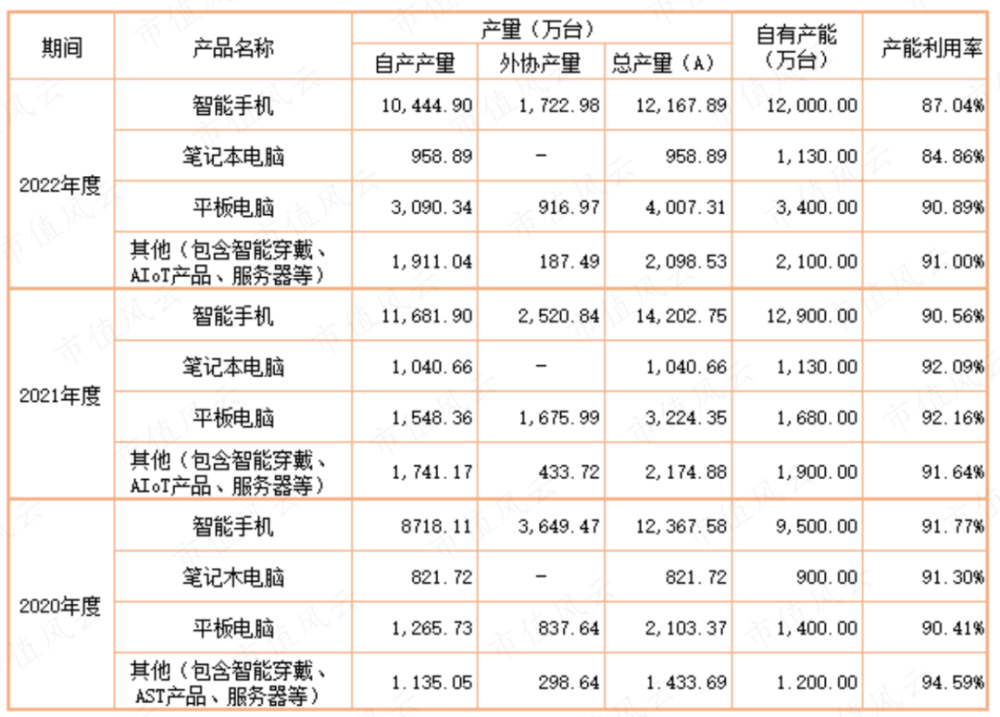

招股說明書披露,瑞勤科技消費類電子智能終端制造項目建成後將新增移動智能設備產能8400萬台/年,新增智能穿戴設備產能1800萬台/年。 南昌筆電智能生產线改擴建項目建成後將新增筆記本電腦產能2160萬台/年。 上海新興技術研發中心項目基於目前在智能手機、筆記本電腦及平板電腦等產品的技術積累上,結合5G等下一代信息技術發展趨勢,开發相應的5G技術及產品。主要方向是汽車電子AIoT產品領域,例如,汽車電子涉及車載機器人、車聯網通訊模塊、中控屏、智能儀表盤等產品和技術研發。 華勤絲路總部項目在西安建立研發中心,自建研發辦公場地,搭建IT基礎設施,購置研發設備,繼續對智能穿戴產品進行研發。  該公司2020年、2021年的產能利用率在91%左右。 華勤技術的產能利用率在2022年有所下降,智能手機自有產能1.2億台/年,產能利用率爲87%;筆電產能1130萬台/年,產能利用率84.9%;平板電腦產能3400萬台/年,產能利用率90.9%。 若該公司募投項目全部投產,智能穿戴新增產能是現有產能的1.6倍,智能手機與平板電腦新增產能0.7倍,平板電腦新增產能是現有產能的0.55倍,筆電新增產能是現有產能的1.9倍,能否有效消化這些新增產能值得關注。

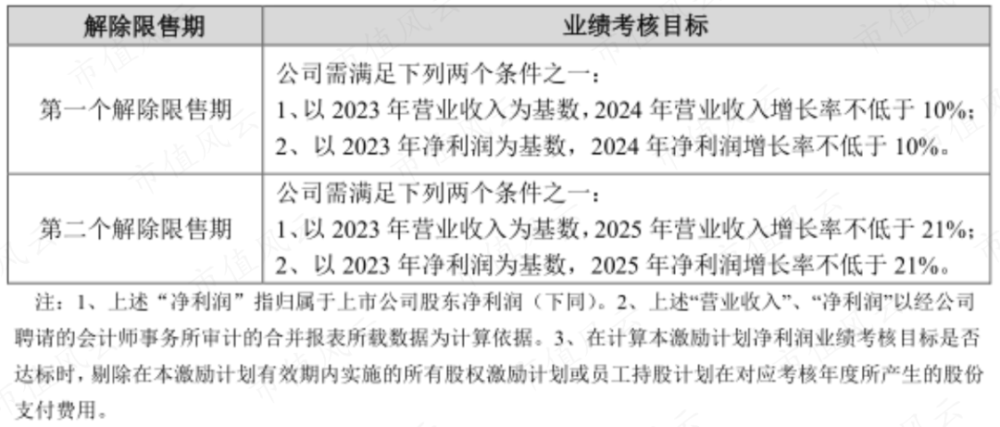

該公司2020年、2021年的產能利用率在91%左右。 華勤技術的產能利用率在2022年有所下降,智能手機自有產能1.2億台/年,產能利用率爲87%;筆電產能1130萬台/年,產能利用率84.9%;平板電腦產能3400萬台/年,產能利用率90.9%。 若該公司募投項目全部投產,智能穿戴新增產能是現有產能的1.6倍,智能手機與平板電腦新增產能0.7倍,平板電腦新增產能是現有產能的0.55倍,筆電新增產能是現有產能的1.9倍,能否有效消化這些新增產能值得關注。  (三)股權激勵:業績指引年均10%增速 2023年12月13日,華勤技術宣布上市以來的首次股權激勵,計劃向中高層管理人員及核心骨幹人員148人授予173萬股(另外19.23萬股預留)。 以2023年業績爲基數,考核2024年、2025年業績。

(三)股權激勵:業績指引年均10%增速 2023年12月13日,華勤技術宣布上市以來的首次股權激勵,計劃向中高層管理人員及核心骨幹人員148人授予173萬股(另外19.23萬股預留)。 以2023年業績爲基數,考核2024年、2025年業績。  2023年前三季度營業收入648.85億元,同比下降8.9%,歸母淨利潤19.84億元,同比增長18.8%;第四季度是消費電子傳統旺季,單季度業績應該是全年最好的,全年營收或許能突破千億規模。若未來兩年業績均達到股權激勵考核目標,華勤技術的業績增長年均10%左右。

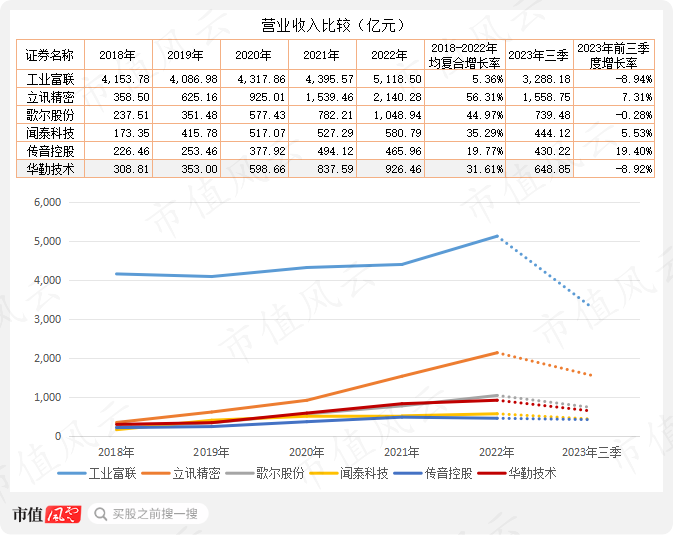

2023年前三季度營業收入648.85億元,同比下降8.9%,歸母淨利潤19.84億元,同比增長18.8%;第四季度是消費電子傳統旺季,單季度業績應該是全年最好的,全年營收或許能突破千億規模。若未來兩年業績均達到股權激勵考核目標,華勤技術的業績增長年均10%左右。  成長性和盈利能力一般,有息負債低,費用率管控較好 華勤技術的營收規模低於同行業中的工業富聯(601138.SH)、立訊精密(002475.SZ),與歌爾股份(002241.SZ)營收規模相當,並且高於聞泰科技(600745.SH)、傳音控股(688036.SH)。 (一)成長能力比較:華勤技術營收增速處於行業中遊水平 與華勤技術同屬於消費電子代工/制造企業在最近幾年都呈現很快的增長勢頭。 2018-2022年均復合增長率,華勤技術爲31.6%,低於立訊精密、歌爾股份、聞泰科技,但高於工業富聯和傳音控股。 在2023年前三季度中,營業收入保持正增長率的是傳音控股、立訊精密、聞泰科技,工業富聯與華勤技術同比下滑近9%;歌爾股份微降0.3%。

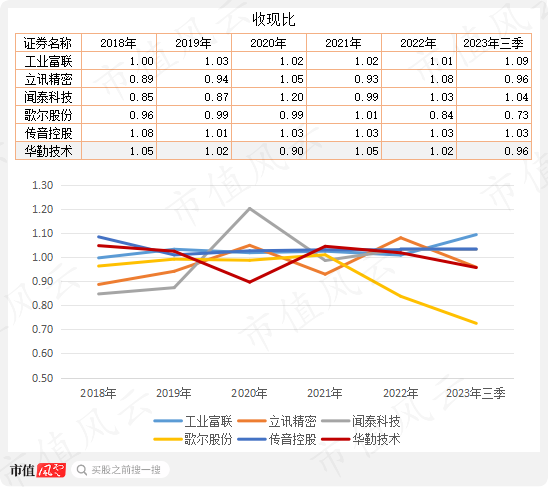

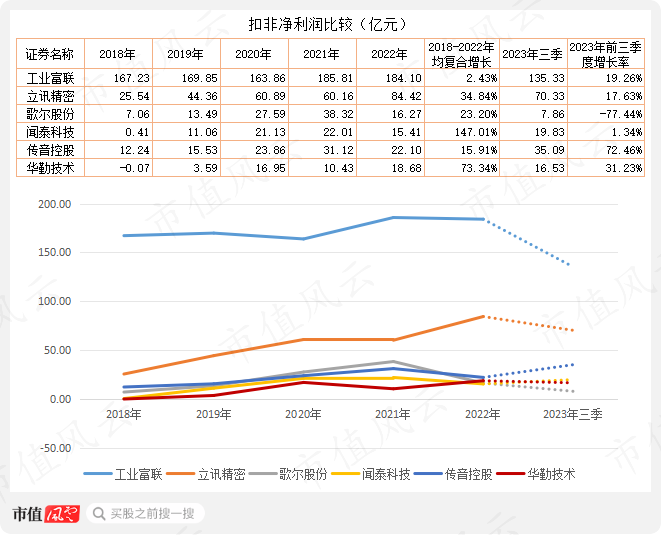

成長性和盈利能力一般,有息負債低,費用率管控較好 華勤技術的營收規模低於同行業中的工業富聯(601138.SH)、立訊精密(002475.SZ),與歌爾股份(002241.SZ)營收規模相當,並且高於聞泰科技(600745.SH)、傳音控股(688036.SH)。 (一)成長能力比較:華勤技術營收增速處於行業中遊水平 與華勤技術同屬於消費電子代工/制造企業在最近幾年都呈現很快的增長勢頭。 2018-2022年均復合增長率,華勤技術爲31.6%,低於立訊精密、歌爾股份、聞泰科技,但高於工業富聯和傳音控股。 在2023年前三季度中,營業收入保持正增長率的是傳音控股、立訊精密、聞泰科技,工業富聯與華勤技術同比下滑近9%;歌爾股份微降0.3%。  再從收現比看,六家公司的收現比整體在1.0上下,沒有明顯低於1.0情況,說明,經營性現金流入與營業收入是相匹配的。

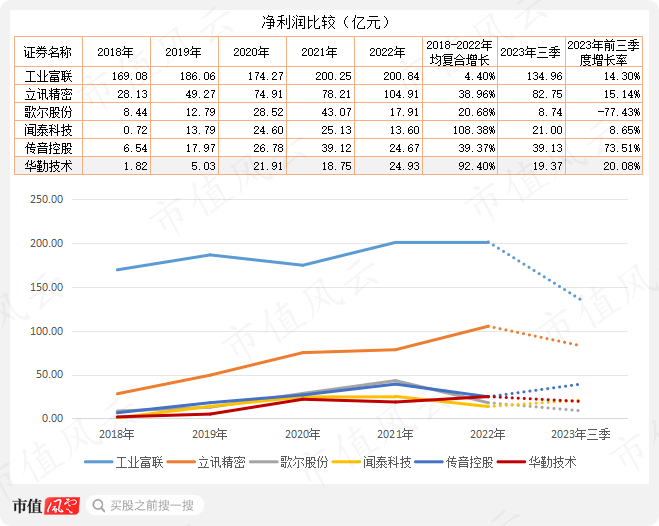

再從收現比看,六家公司的收現比整體在1.0上下,沒有明顯低於1.0情況,說明,經營性現金流入與營業收入是相匹配的。  今年前三季度淨利潤同比增長的是傳音控股、華勤技術、立訊精密、工業富聯,增速均超過兩位數;歌爾股份繼續大幅下滑。 值得注意的是,2022年營業收入對比中,華勤技術低於歌爾股份,但是,同期前者的淨利潤高於後者。

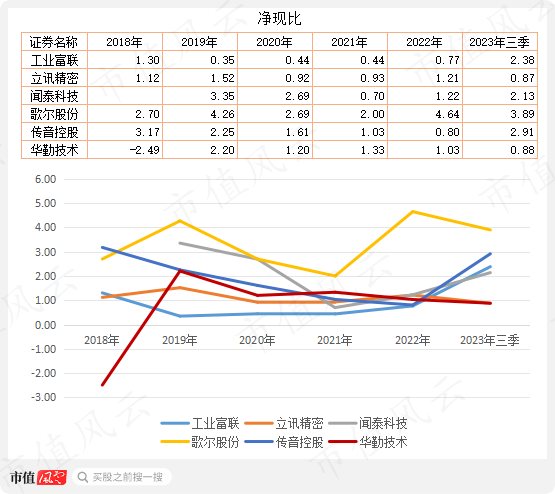

今年前三季度淨利潤同比增長的是傳音控股、華勤技術、立訊精密、工業富聯,增速均超過兩位數;歌爾股份繼續大幅下滑。 值得注意的是,2022年營業收入對比中,華勤技術低於歌爾股份,但是,同期前者的淨利潤高於後者。  2019年至2022年,除了工業富聯以外的五家公司的淨現比相對較好,基本高於1.0,這五家公司經營性現金流淨額與淨利潤匹配,甚至高於淨利潤。

2019年至2022年,除了工業富聯以外的五家公司的淨現比相對較好,基本高於1.0,這五家公司經營性現金流淨額與淨利潤匹配,甚至高於淨利潤。  華勤技術的扣非淨利潤是六家公司中較低的。 2018年至2023年前三季度,華勤技術扣非淨利潤均低於傳音控股,但是,後者的營業收入明顯低於前者,說明,傳音控股的盈利能力高於華勤技術。

華勤技術的扣非淨利潤是六家公司中較低的。 2018年至2023年前三季度,華勤技術扣非淨利潤均低於傳音控股,但是,後者的營業收入明顯低於前者,說明,傳音控股的盈利能力高於華勤技術。

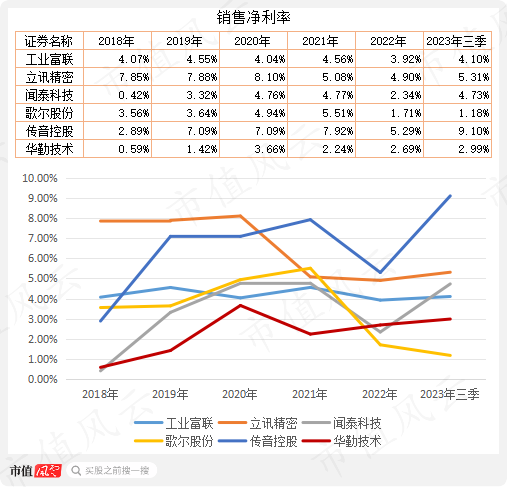

02 銷售淨利率比較 華勤技術的銷售淨利率也是六家公司在較低的,2020年以來在3%左右;工業富聯、聞泰科技在4%左右,立訊精密則是從2018年7.8%降至2023年三季度的5.3%。

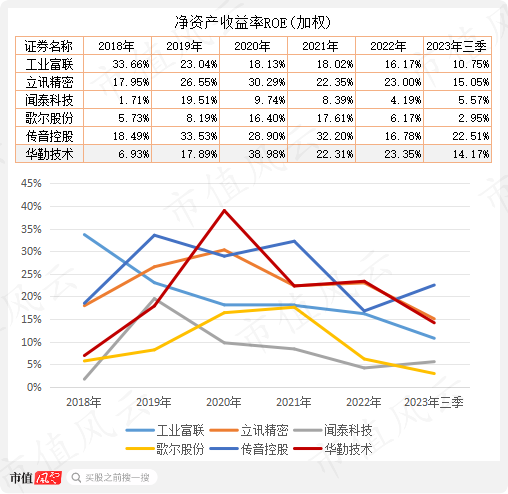

02 銷售淨利率比較 華勤技術的銷售淨利率也是六家公司在較低的,2020年以來在3%左右;工業富聯、聞泰科技在4%左右,立訊精密則是從2018年7.8%降至2023年三季度的5.3%。  淨資產收益率中,傳音控股、立訊精密、華勤技術、工業富聯等比較高,2019年以來四家公司均在10%以上。

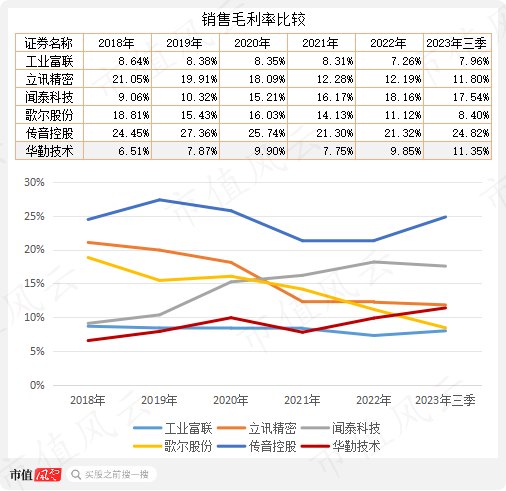

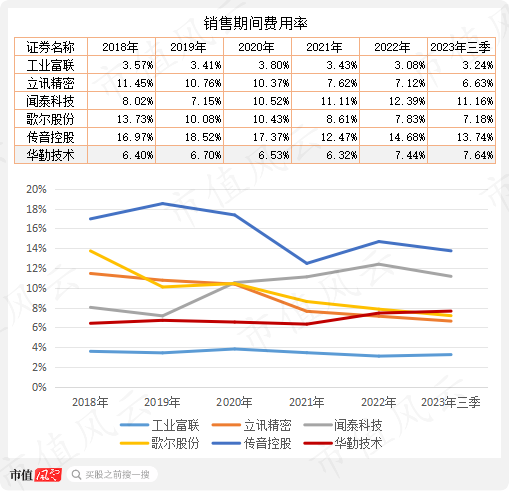

淨資產收益率中,傳音控股、立訊精密、華勤技術、工業富聯等比較高,2019年以來四家公司均在10%以上。  2018年以來,華勤技術毛利率和淨利率基本是六家公司中最低的,淨資產收益率稍微好點,處於行業中遊水平。 03 期間費用率 期間費用率是反映上市公司對費用管控能力的指標。期間費用率越低,說明期間費用投入的經濟效益越好,公司對費用管控能力越強,越有利於公司盈利;反之,期間費用率越高,說明公司對費用管控能力越弱,期間費用侵蝕利潤較多。 華勤技術的期間費用率相對較低,2018年以來保持在6.5%至7.5%,相對較穩定;工業富聯的期間費用率最低,長期保持在3.5%上下。 毛利率最高的傳音控股,期間費用率也高,長期在12%以上。

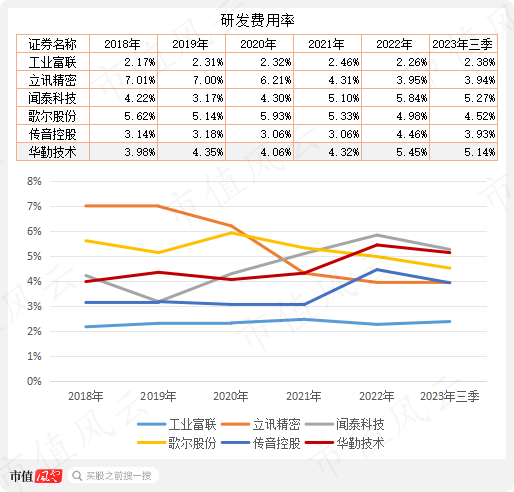

2018年以來,華勤技術毛利率和淨利率基本是六家公司中最低的,淨資產收益率稍微好點,處於行業中遊水平。 03 期間費用率 期間費用率是反映上市公司對費用管控能力的指標。期間費用率越低,說明期間費用投入的經濟效益越好,公司對費用管控能力越強,越有利於公司盈利;反之,期間費用率越高,說明公司對費用管控能力越弱,期間費用侵蝕利潤較多。 華勤技術的期間費用率相對較低,2018年以來保持在6.5%至7.5%,相對較穩定;工業富聯的期間費用率最低,長期保持在3.5%上下。 毛利率最高的傳音控股,期間費用率也高,長期在12%以上。  研發費用也是企業費用支出的重要組成部分,對當期盈利產生直接影響,同時,它又是企業持續發展、提升產品技術含量以及前瞻性技術儲備和布局的必要支出。 通常,企業在發展初期和快速成長階段的研發費用率較高,而穩定發展階段,研發費用率相對較低;從下表也能看出,作爲全球消費電子代工巨頭、已經進入穩定發展期的工業富聯,其研發費用率長期穩定在2.3%左右;立訊精密由快速成長期進入相對穩定階段,研發費用率逐年下降,2023年三季度降至3.9%。 華勤技術還處於加速成長階段,其研發費用率相對高些,2023年前三季度爲5.1%,高於工業富聯、立訊精密、傳音控股、歌爾股份。

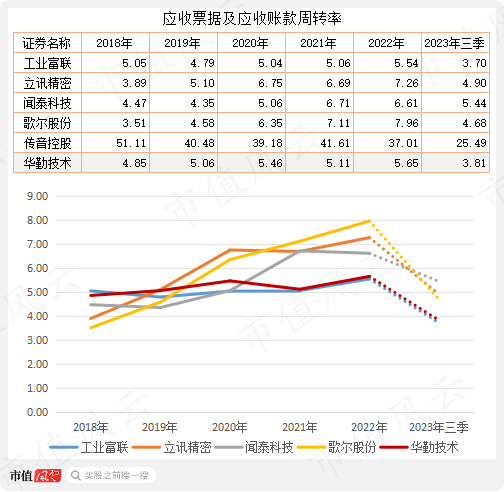

研發費用也是企業費用支出的重要組成部分,對當期盈利產生直接影響,同時,它又是企業持續發展、提升產品技術含量以及前瞻性技術儲備和布局的必要支出。 通常,企業在發展初期和快速成長階段的研發費用率較高,而穩定發展階段,研發費用率相對較低;從下表也能看出,作爲全球消費電子代工巨頭、已經進入穩定發展期的工業富聯,其研發費用率長期穩定在2.3%左右;立訊精密由快速成長期進入相對穩定階段,研發費用率逐年下降,2023年三季度降至3.9%。 華勤技術還處於加速成長階段,其研發費用率相對高些,2023年前三季度爲5.1%,高於工業富聯、立訊精密、傳音控股、歌爾股份。  綜合看,華勤技術毛利率、淨利率較低,期間費用率也較低,但是,研發費用率相對較高,利潤少也就不難理解了。 (三)運營能力比較:華勤技術應收账款周轉率低於同行、存貨周轉率高於同行 01 應收账款周轉率 2018年至2022年,除傳音控股外的五家公司的應收票據及應收账款周轉率呈上升趨勢;同期,華勤技術的應收票據及應收账款周轉率在5次左右,與工業富聯相當,低於另外4家公司。

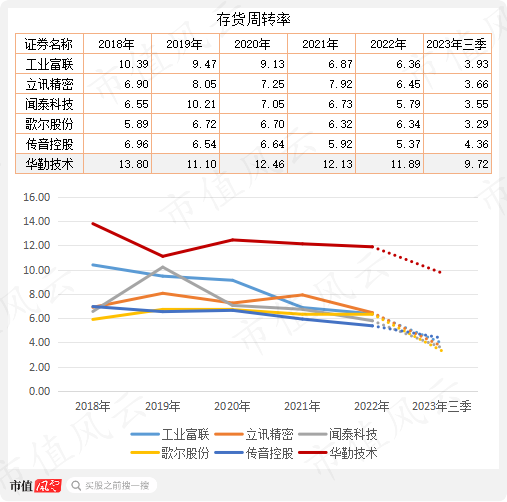

綜合看,華勤技術毛利率、淨利率較低,期間費用率也較低,但是,研發費用率相對較高,利潤少也就不難理解了。 (三)運營能力比較:華勤技術應收账款周轉率低於同行、存貨周轉率高於同行 01 應收账款周轉率 2018年至2022年,除傳音控股外的五家公司的應收票據及應收账款周轉率呈上升趨勢;同期,華勤技術的應收票據及應收账款周轉率在5次左右,與工業富聯相當,低於另外4家公司。  02 存貨周轉率 華勤技術的存貨周轉率是六家公司中最高的,2019年以來保持在11次左右;工業富聯、立訊精密、傳音控股等公司存貨周轉率呈現下降趨勢。

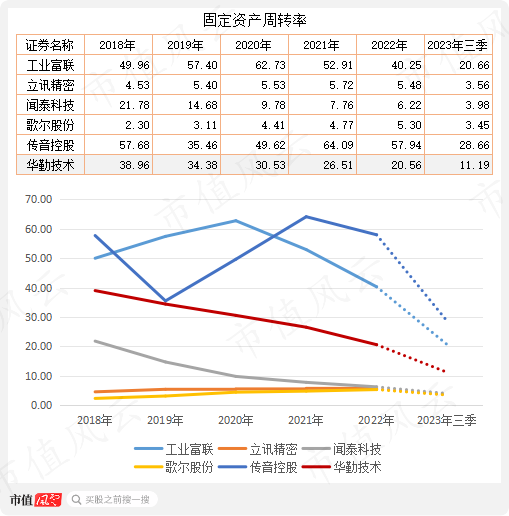

02 存貨周轉率 華勤技術的存貨周轉率是六家公司中最高的,2019年以來保持在11次左右;工業富聯、立訊精密、傳音控股等公司存貨周轉率呈現下降趨勢。  03 固定資產周轉率 六家公司的固定資產周轉率有着非常大的差別,工業富聯、傳音控股長期保持在30次以上,而立訊精密、歌爾股份兩家公司最高不到6次,華勤技術則是從2018年的39次下降到2022年的20.6次,2023年前三季度爲11.2次,全年或低於15次。

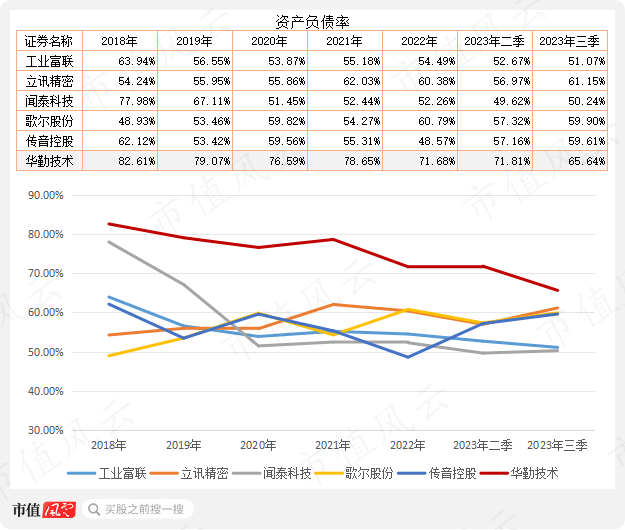

03 固定資產周轉率 六家公司的固定資產周轉率有着非常大的差別,工業富聯、傳音控股長期保持在30次以上,而立訊精密、歌爾股份兩家公司最高不到6次,華勤技術則是從2018年的39次下降到2022年的20.6次,2023年前三季度爲11.2次,全年或低於15次。  (四)資產負債情況:華勤技術有息負債率低於同行 01 資產負債率 華勤技術是六家公司中資產負債率最高的,2018年爲82.6%,2022年爲71.7%,2023年三季度末65.6%較年初下降6個百分點。 工業富聯、聞泰科技呈現下降趨勢;立訊精密、歌爾股份則在2023年有所上升。

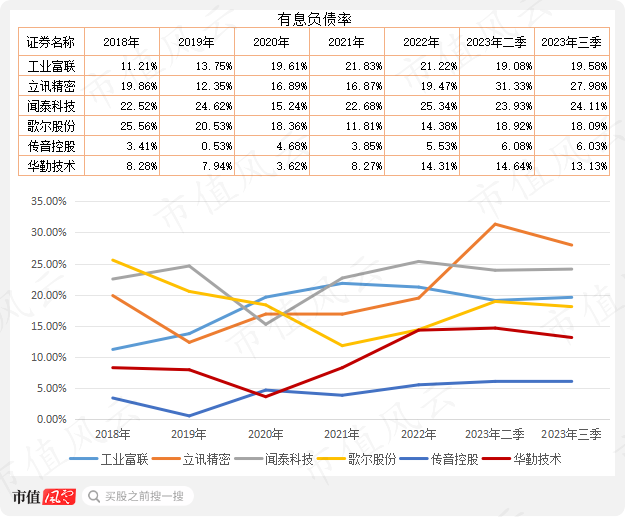

(四)資產負債情況:華勤技術有息負債率低於同行 01 資產負債率 華勤技術是六家公司中資產負債率最高的,2018年爲82.6%,2022年爲71.7%,2023年三季度末65.6%較年初下降6個百分點。 工業富聯、聞泰科技呈現下降趨勢;立訊精密、歌爾股份則在2023年有所上升。  02 有息負債率 立訊精密、聞泰科技、歌爾股份、華勤技術的有息負債率呈現上升趨勢;傳音控股有息負債率最低,2023年末僅爲6%;工業富聯有息負債率相對穩定,最近三年在20%左右。 華勤技術資產負債率最高,但是有息負債率卻低於立訊精密、聞泰科技、工業富聯和歌爾股份,2023年三季度末爲13.1%,從這個角度看,該公司的無需支付利息的經營性負債規模高,債務結構較合理。

02 有息負債率 立訊精密、聞泰科技、歌爾股份、華勤技術的有息負債率呈現上升趨勢;傳音控股有息負債率最低,2023年末僅爲6%;工業富聯有息負債率相對穩定,最近三年在20%左右。 華勤技術資產負債率最高,但是有息負債率卻低於立訊精密、聞泰科技、工業富聯和歌爾股份,2023年三季度末爲13.1%,從這個角度看,該公司的無需支付利息的經營性負債規模高,債務結構較合理。  有息負債必然涉及財務費用,財務費用由高到低依次是立訊精密、聞泰科技、歌爾股份。 工業富聯、華勤技術的財務費用控制較好,且這長期爲負值,說明該公司的利息收入、匯兌收益長期高於利息支出和匯兌損失。

有息負債必然涉及財務費用,財務費用由高到低依次是立訊精密、聞泰科技、歌爾股份。 工業富聯、華勤技術的財務費用控制較好,且這長期爲負值,說明該公司的利息收入、匯兌收益長期高於利息支出和匯兌損失。  綜合來看,華勤技術的成長性低於同行業的立訊精密、聞泰科技等公司,其盈利能力低於同行,但毛利率處於上升趨勢中;此外,該公司應收票據及應收账款周轉率低於同行,但存貨周轉率高於同行,固定資產周轉率處於行業中遊水平。 華勤技術的資產負債率雖是最高,但其有息負債率較低,債務結構較合理,財務費用控制較好,降低了期間費用,因此,該公司的期間費用率低於同行。

綜合來看,華勤技術的成長性低於同行業的立訊精密、聞泰科技等公司,其盈利能力低於同行,但毛利率處於上升趨勢中;此外,該公司應收票據及應收账款周轉率低於同行,但存貨周轉率高於同行,固定資產周轉率處於行業中遊水平。 華勤技術的資產負債率雖是最高,但其有息負債率較低,債務結構較合理,財務費用控制較好,降低了期間費用,因此,該公司的期間費用率低於同行。

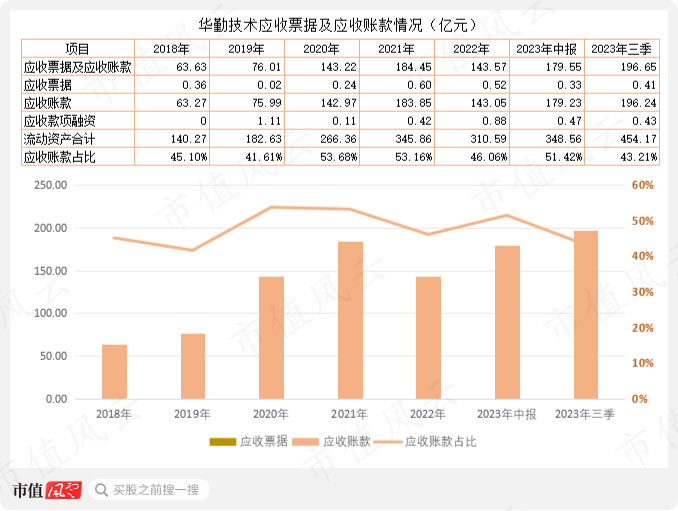

令人疑惑的“大存大貸” 接下來簡單分析華勤技術幾個突出的財務情況。 (一)應收账款規模大但账齡時間短 上文提到華勤技術應收票據及應收账款周轉率低,主要原因是其應收账款規模大。 2018年以來,該公司的應收账款佔流動資產的比重一直在40%以上,2020年、2021年以及2023年中報均超過50%,佔比很大;此外,該公司應收账款呈現較快增長勢頭,2023年初應收账款余額143億元,2023年三季度末則增至196億元,增加53億元。 需要指出的是,今年前三季度營業收入同比下滑近9%,顯然,該公司應收账款逆勢增長。

令人疑惑的“大存大貸” 接下來簡單分析華勤技術幾個突出的財務情況。 (一)應收账款規模大但账齡時間短 上文提到華勤技術應收票據及應收账款周轉率低,主要原因是其應收账款規模大。 2018年以來,該公司的應收账款佔流動資產的比重一直在40%以上,2020年、2021年以及2023年中報均超過50%,佔比很大;此外,該公司應收账款呈現較快增長勢頭,2023年初應收账款余額143億元,2023年三季度末則增至196億元,增加53億元。 需要指出的是,今年前三季度營業收入同比下滑近9%,顯然,該公司應收账款逆勢增長。  根據華勤技術招股說明書和2023年中報數據看,其應收账款账齡基本是在1年以內,其中,账齡在90天內的佔比超過95%上下。账齡普遍較短,目前看,應收账款計提大額壞账的可能性不大。

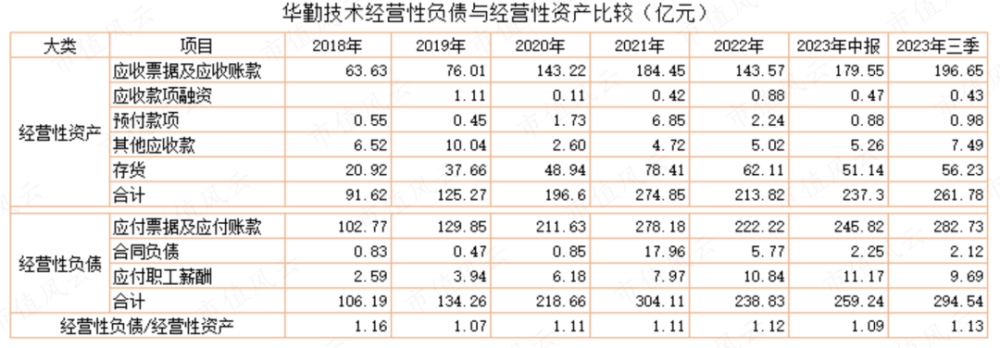

根據華勤技術招股說明書和2023年中報數據看,其應收账款账齡基本是在1年以內,其中,账齡在90天內的佔比超過95%上下。账齡普遍較短,目前看,應收账款計提大額壞账的可能性不大。  (二)經營性負債高於經營性資產 第三部分提到,該公司的收現比、淨現比較好,保持在1.0上下,這其中主要原因是該公司的經營性負債長期高於經營性資產,被客戶佔用大量資金的同時,華勤技術佔用供應商大量的資金,把經營上的資金壓力傳導給供應商。 伴隨應收票據及應收账款的增長,華勤技術的應付票據及應付账款也快速增長;2018年以來,該公司的經營性負債與經營性資產的比值均大於1。 這就也解釋了該公司資產負債率是六家公司中最高的,但是,其有息負債率卻是六家公司中較低的。

(二)經營性負債高於經營性資產 第三部分提到,該公司的收現比、淨現比較好,保持在1.0上下,這其中主要原因是該公司的經營性負債長期高於經營性資產,被客戶佔用大量資金的同時,華勤技術佔用供應商大量的資金,把經營上的資金壓力傳導給供應商。 伴隨應收票據及應收账款的增長,華勤技術的應付票據及應付账款也快速增長;2018年以來,該公司的經營性負債與經營性資產的比值均大於1。 這就也解釋了該公司資產負債率是六家公司中最高的,但是,其有息負債率卻是六家公司中較低的。  (三)大存大貸情況 “大存大貸”是華勤技術突出問題。 截至2023年6月末,該公司重要在建工程預算投資額合計47億元,已累計投入約27億元,還需投入20億元;當期末的可自由支配的貨幣資金70億元,足以覆蓋在建工程所需資金。 令人不解的是,該公司账上大量資金的同時,還繼續舉債,有息負債增長明顯。 2023年中報,華勤技術貨幣資金92.45億元,加上交易性金融資產7.2億元,合計99.6億元,較年初的84.57億元增加了近8億元;當期末,貨幣資金中受限資金22.52億元,可自由支配的貨幣資金70億元。 2023年二季度末,有息負債68.84億元,較年初增加7.7億元,主要是短期借款增加2.7億元,一年內到期的非流動負債增加11億元(長期借款減少7億元)。 再看籌資性現金流情況,2023年上半年籌資性現金流入62.26億元,籌資性現金流出59.53億元,籌資活動以流入(從金融機構借入資金)爲主。 2023年三季度更加明顯,貨幣資金較二季度末增加近70億元,同期,有息負債卻增加7億元;前三季度籌資性現金流入108.4億元,籌資性現金流出94.2億元,籌資性現金淨流入約14億元。

(三)大存大貸情況 “大存大貸”是華勤技術突出問題。 截至2023年6月末,該公司重要在建工程預算投資額合計47億元,已累計投入約27億元,還需投入20億元;當期末的可自由支配的貨幣資金70億元,足以覆蓋在建工程所需資金。 令人不解的是,該公司账上大量資金的同時,還繼續舉債,有息負債增長明顯。 2023年中報,華勤技術貨幣資金92.45億元,加上交易性金融資產7.2億元,合計99.6億元,較年初的84.57億元增加了近8億元;當期末,貨幣資金中受限資金22.52億元,可自由支配的貨幣資金70億元。 2023年二季度末,有息負債68.84億元,較年初增加7.7億元,主要是短期借款增加2.7億元,一年內到期的非流動負債增加11億元(長期借款減少7億元)。 再看籌資性現金流情況,2023年上半年籌資性現金流入62.26億元,籌資性現金流出59.53億元,籌資活動以流入(從金融機構借入資金)爲主。 2023年三季度更加明顯,貨幣資金較二季度末增加近70億元,同期,有息負債卻增加7億元;前三季度籌資性現金流入108.4億元,籌資性現金流出94.2億元,籌資性現金淨流入約14億元。  上文提到該公司經營性負債高於經營性資產,即經營上的資金壓力有效轉移給供應商,並且經營性現金流較好,收現比、淨現比均在1.0上下;其账上有那么多貨幣資金,爲什么還在增加有息負債? 難道來自金融機構的借款利率很低,比存銀行活期還低? 文章最後,希望華勤技術越做越大、真正發展成爲國內有核心競爭力的消費電子制造企業。 免責聲明:本報告(文章)是基於上市公司的公衆公司屬性、以上市公司根據其法定義務公开披露的信息(包括但不限於臨時公告、定期報告和官方互動平台等)爲核心依據的獨立第三方研究;市值風雲力求報告(文章)所載內容及觀點客觀公正,但不保證其准確性、完整性、及時性等;本報告(文章)中的信息或所表述的意見不構成任何投資建議,市值風雲不對因使用本報告所採取的任何行動承擔任何責任。

上文提到該公司經營性負債高於經營性資產,即經營上的資金壓力有效轉移給供應商,並且經營性現金流較好,收現比、淨現比均在1.0上下;其账上有那么多貨幣資金,爲什么還在增加有息負債? 難道來自金融機構的借款利率很低,比存銀行活期還低? 文章最後,希望華勤技術越做越大、真正發展成爲國內有核心競爭力的消費電子制造企業。 免責聲明:本報告(文章)是基於上市公司的公衆公司屬性、以上市公司根據其法定義務公开披露的信息(包括但不限於臨時公告、定期報告和官方互動平台等)爲核心依據的獨立第三方研究;市值風雲力求報告(文章)所載內容及觀點客觀公正,但不保證其准確性、完整性、及時性等;本報告(文章)中的信息或所表述的意見不構成任何投資建議,市值風雲不對因使用本報告所採取的任何行動承擔任何責任。

以上內容爲原創 未獲授權 轉載必究

本文作者可以追加內容哦 !

標題:機構扎堆調研,業績逆勢增長,消費電子代工大廠華勤技術:請留心“大存大貸”!

地址:https://www.utechfun.com/post/313085.html