12月14日,證監會黨委書記、主席易會滿主持召开黨委會議,傳達學習中央經濟工作會議精神,研究部署證監會系統貫徹落實工作。會議強調,要堅持綜合施策,標本兼治,繼續在增強信心、改善預期上下功夫。發揮各方合力,加強對市場風險的綜合研判和監測預警,強化分級會商和快速應對。激發上市公司等經營主體內生穩市動力,優化完善分紅、回購、股東增持等制度機制。深入推進一流投資銀行和投資機構建設,把促進投融資動態平衡放在更加突出位置,大力推進投資端改革,推動健全有利於中長期資金入市的政策環境,引導投資機構強化逆周期布局,壯大“耐心資本”。

保險養老金等長期資金是耐心資本,這類基石投資者大幅度入市和提升投資比例上限,此時此刻,合情合理。

1978年,美國養老金資產規模只有4150億美元,到2020年時就快速增加到了37.8萬億美元,年復合增長率超過了10%。美國養老金資產規模能夠實現迅速增長,其中一個很重要的原因,是養老金中有一部分資產配置在權益投資產品上。加州共同僱員養老金系統是美國最大的公共養老金,其資產管理規模超過了4000億美元。該基金有很大一部分資金是投入股票市場的,重倉股均爲優質大型藍籌股,如蘋果、微軟、亞馬遜、谷歌等,以及一些具有良好成長前景的科技股,如臉書、特斯拉、英偉達等。而養老金入市以來,恰好趕上了美國一波長達十幾年的牛市,這些優質藍籌股價都增長了幾倍,甚至十幾倍,如蘋果股價自2011年以來,10年股價上漲了11倍,10間的資產回報率約爲1104%,成爲全球市值最高的上市公司。這些股票投資收益的大幅增長,成爲帶動美國整體社會保險基金不斷增長的主要原因。

目前美國養老金投資股票的比例大概54%左右,日本、澳大利亞、加拿大都超過了40%,如果按照國際平均水准來算,中國未來大概還有超2萬億資金能夠進入股市。權益市場深度捆綁國民利益,才會出現巴菲特式的長牛。

中國是全世界老齡人口最多的國家之一,官方預計到2025年,老齡人口將達到3億,10年後預計達到4億,推動養老產品包括三個支柱對中國資本市場發展有重大好處。數據顯示,我國第二、第三支柱養老基金總資產佔股市的比例僅爲1.37%,與全球平均水平21.47%差距巨大。因此,未來需要加快養老金的入市步伐,只有通過養老金資產投資的合理配置,實現投資收益的不斷增長,才能達到養老基金保值增值的目的。

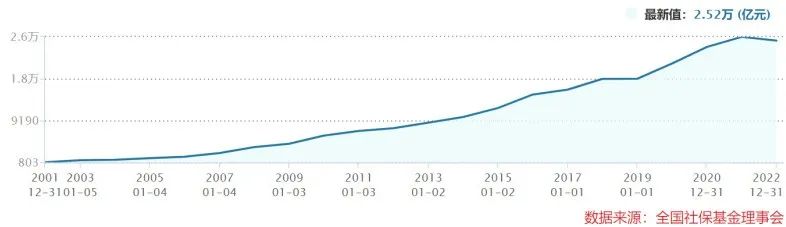

成立以來,全國社保基金規模不斷增長、投資能力不斷增強、資產配置廣度深度不斷提升,年均投資收益率爲7.66%。

社保基金目前共有65個組合,其中全國社會保障基金理事會持倉規模最大,達2214.64億元,全國社保基金118組合、全國社保基金114組合等持股市值超過143億元,全國社保基金406組合、全國社保基金113組合、全國社保基金413組合持倉市值分別爲136.67億元、123.39億元、109.77億元。

Wind數據顯示,截至今年三季度末,社保基金重倉持有808家上市公司,持股數量合計爲609.36億股,累計持倉市值爲4139.17億元。從持倉變化看,三季度,社保基金重倉流通股新進199家上市公司。

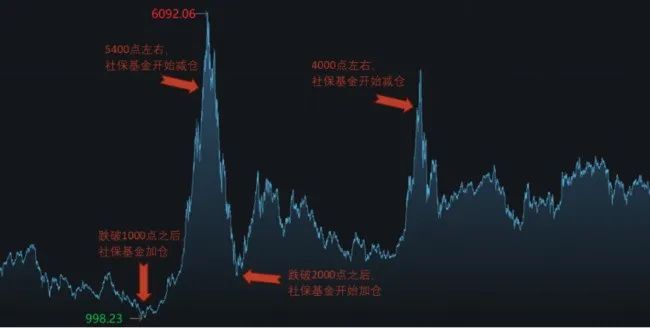

2012-2022年,社保基金權益總額由10754億元增至2.6萬億元,CAGR爲9%,當然這主要受投資增值推動。由於直接投資產生的收益率受到天然限制,因此自成立以來,社保基金的委托投資比例持續提升,2011-2022年由42%提升至67%,提升了25%。社保基金將自己的價值投資策略總結爲“動態資產配置”,並解釋了這樣做的原因:

第一,中國市場波動性很大,如果一味地持有不動,社保基金可能只是在“坐過山車”,最後的收益率可能是零。

第二,當市場出現了明顯的低估與高估時,沒有理由不去利用市場創造出的機會。

今年2月15日,貝恩公司發布《中國養老金市場白皮書》。白皮書顯示隨着政策及監管體系加速建立、客戶意識增強、產品持續創新,中國養老金市場增長潛力巨大:預計2025年前,中國養老金市場短期增速可以達到15%,總規模可達約26萬億元,總量在2030年達到約48萬億元。

上周的會議再提增強信心,投資端改革箭在弦上,估計在一流機構建設上“舍得”花錢了。讓全力維護資本市場平穩運行,我們拭目以待。也許今日就是資金政策長牛的开始。

來自:天鑫財富,作者:徐悅宸

本文作者可以追加內容哦 !

標題:【增強信心、改善預期】淺談重要會議引導壯大“耐心資本”

地址:https://www.utechfun.com/post/305672.html