作者/星空下的慄子

編輯/菠菜的星空

排版/星空下的胡蘿卜

在《招股書》第3次失效後,6月28日,珠海萬達商管(全稱“珠海萬達商業管理集團股份有限公司”)第4次向港交所遞表。

剛剛把萬達救活的王健林,這次要完成的是一個關乎“生死”的大目標!

近年來,樓市疲弱,房企頻頻“出事”。恆大地產未清償到期債務超過2700億元,$中國恆大(HK|03333)$已於2022年3月停牌,公司被廣州中院強制執行約21.24億元人民幣。$融創中國(HK|01918)$則在積極推進境外債務重組,孫宏斌也是肉眼可見的憔悴。

相比來說,王健林算是長袖善舞。

2017年,萬達便斷臂求生,將77個酒店以199億元轉讓給富力地產,將13個文旅項目91%股權以438億元轉讓給融創,交易總金額高達637億元。

圖片來自網絡

這番操作也被認爲是王健林救活萬達的關鍵。有善於經營的老王在,目前萬達在衆多房企中確實算是日子比較好過的。

但是,好日子可並沒有到來,萬達的上市之路屢遭挫敗。王健林當下要面對的依然是一場“生死之战”。

一、重回港股,連遭挫敗

萬達商管一直被王健林寄予厚望,尤其是在萬達從港股退市之後。

2014年12月,大連萬達商業在港股上市。但在2015年8月,其开啓撤港回A之路,申請上交所上市。2016年9月,大連萬達從港交所退市。

但老王顯然低估了回A的難度,大連萬達的A股上市之路最終在2021年擱淺。

同年,經過重組,珠海萬達商管成立,大連萬達成爲其控股股東。這之後,珠海萬達商管擔起了王健林重回資本市場的“大目標”,也可以說是僅剩的希望。成立之後便立即向港交所遞交了《招股書》。

2021年10月、2022年4月和2022年10月萬達商管三次遞表港交所,但均以失敗告終。

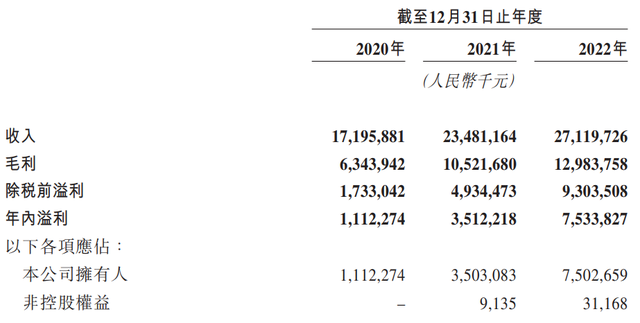

萬達商管是輕資產的模式,主要從事商業地產的運營和服務。2020年至2022年,營業收入分別爲172億元、234.8億元和271億元。收入類型主要包括了物業管理費、商戶租金收入、增值服務費(比如廣告收入)等。年內溢利分別爲11.1億元、35億元和75億元。

萬達商管業績 摘自《招股書》

說句實在話,這樣的財務表現並不差,可珠海萬達商管卻始終叩不开港交所的大門。

王健林曾在內部會議坦言:“集團確實因商管上市拖延,遇到了階段性困難。”

這個階段性的困難便是已經喫緊的現金流和承諾給投資人的deadline。

二、背水一战,皆因對賭

2021年,萬達商管引入了多位投資人,包括碧桂園投資、中信資本、Cathay Yihan Pte.Ltd.等知名機構。

根據《招股書》,萬達商管對外總融資金額高達169億人民幣加上33億美元,約合400億人民幣。

然而,投資人的錢也不是白拿的。

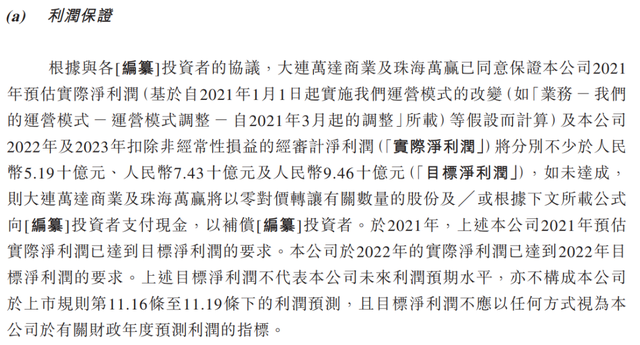

萬達商管與投資人籤署了利潤對賭。根據相關協議,2021年的預估實際淨利潤、2022年和2023年的扣除非經常性損益的經審計淨利潤分別不少於51.9億元,74.3億元和94.6億元。如未達成,股東大連萬達商業及珠海萬贏將以0對價轉讓有關數量的股份及/或按照約定方式向投資者支付現金補償。幸運的是,根據《招股書》,2021年和2022年的利潤指標已達成。

利潤保證 摘自《招股書》

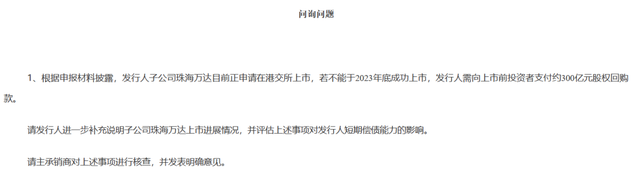

除了利潤對賭,萬達商管還向投資人承諾了上市時間——如果在2023年底前未能完成上市,大連萬達需向上市前投資者支付高達300億元的股權回購款。300個“小目標”,這對現金流並不充裕的王健林來講是一個很大的挑战。

目前距年底的上市“大限”已不足半年。可以說,此番衝刺港交所是萬達和王健林的背水一战。

近日,萬達商管控股股東大連萬達商業60億元的債券注冊程序被證監會中止了。監管擔憂萬達商管一旦無法順利上市,將直接影響大連萬達的短期償債能力。

摘自證監會對大連萬達商業公开發行債券的《問詢函》

而大連萬達商業的麻煩還不止於此。近日,其所持有萬達商管的9.82億股股份被法院凍結(約佔大連萬達商業持有萬達商管股權的13.55%)。原因是與大連萬達一宗11億元的合同糾紛有關。

可見,萬達面對的危機不少,成功上市已是不得不完成的任務。

三、監管不放心,連發6問

業績表現良好的萬達商管爲何總是上不了市?大概率可以從證監會的反饋中找到答案。

在證監會國際部的《境外發行上市備案補充材料要求》(2023年5月26日—2023年6月1日)中,對萬達商管提出了6個主要問題,均切中要害。

其中,問題1、問題3和問題4的落腳點在關聯方交易和往來,以及由此產生的資金安全、業務獨立性以及內控保障等問題。

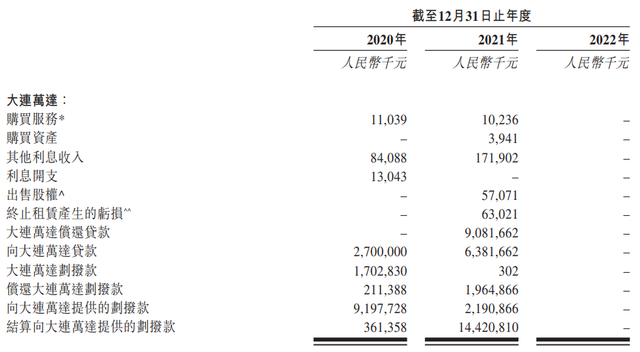

根據《招股書》,萬達商管和控股股東大連萬達之間的確存在大額資金往來。

2020年和2021年,珠海萬達商管向大連萬達的貸款余額分別達到了約27億元和64億元。2021年向大連萬達償還貸款高達約91億元。

萬達商管向大連萬達提供的劃撥款在2020年和2021年也分別高達92億元和22億元。

與大連萬達的關聯方往來 摘自《招股書》

此外,截至2022年底,萬達商管來自關聯方的應收款爲25.6億元,佔到總應收款的89%。不僅關聯方佔比很高,而且對應款項的周轉也遠遠慢於第三方。

2022年,關聯方應收款的周轉天數是119天,而第三方款項的周轉天數僅爲4天。

結合與大連萬達的大額資金往來,上市主體珠海萬達商管的資金安全顯然令人擔憂。

除了資金,萬達商管的關聯方交易也值得關注。

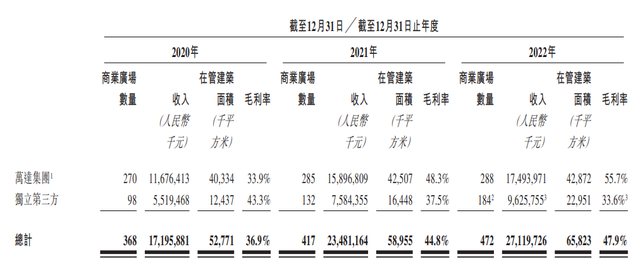

從萬達商管所運營物業的業主來看,對萬達集團的依賴很是嚴重。2022年,其運營的472個商業廣場中,288個來自萬達集團(主要是母公司大連萬達),剩余184個來自獨立第三方。

萬達集團的物業也取得了比獨立第三方更高的毛利率。2022年,萬達集團和第三方物業的毛利率分別爲55.7%和33.6%,差異超過20%。這其中是否存在萬達集團向上市主體利益輸送的情況,恐怕要打上一個問號。

按業主劃分的營收、毛利率等 摘自《招股書》

總體看來,萬達商管與大連萬達之間脣齒相依。證監會更是在問題5中直接提出,“就本次發行上市募集資金不會直接或間接流入房地產开發領域出具承諾”。

萬達商管的另一個重要問題就是一邊上市,一邊大手筆分紅。

2020年至2022年,萬達商管分別分派股息51.8億元、11億元和70億元,累計132.8億元。可見,王健林沒有虧待股東們。

然而,同期的經營活動現金流量淨額則分別爲9億元、56.8億元和44億元,合計109.8億元。分紅金額已經超過了同期經營活動現金流量淨額。

證監會在問題6中要求萬達商管說明“報告期內現金分紅金額以及未來現金分紅政策的合理性,對公司償債能力和持續經營能力是否存在重大影響,以及大額現金分紅的情況下實施本次融資的必要性和合理性。”

筆者了解到,今年2月17日,證監會發布了《境內企業境外發行證券和上市管理試行辦法》。根據該辦法,境內企業赴港上市,應向港交所提交上市申請3個工作日內向證監會備案。這被外界解讀爲境外上市同樣被納入證監會的監管範圍。

而針對6月2日證監會提出的6問,尚未看到萬達商管的回復。

相比輕松達成1個億,王健林這次要搞定的是300倍的“小目標”,難度可想而知。

在4月的萬達內部會議上,老王表示“萬達不會躺平,更不會破產”。此次萬達商管的上市能否爲老王和整個萬達打上一支強心針,相信很快就會見分曉。

注:本文不構成任何投資建議。股市有風險,入市需謹慎。沒有买賣就沒有傷害。

$萬達電影(SZ002739)$

#萬達商管正式赴港IPO 王健林真的“回來”了#

本文作者可以追加內容哦 !

標題:萬達商管300億回購條款!4衝IPO是否存在利益輸送?

地址:https://www.utechfun.com/post/244727.html