研發速度沒有優勢。

作者 | 羅蘭 編輯 | 小白

作者 | 羅蘭 編輯 | 小白

腦血管疾病目前是中國居民的三大疾病死亡原因之一。 根據《中國腦血管疾病防治指南》,腦血管疾病首次發病者約有2/3是60歲以上的老年人口。隨着中國人口老齡化程度加重,老年人口的腦血管疾病的患病率不斷增長,治療需求以及相關的醫療器械需求也隨之增加。 近年來隨着神經介入治療技術的不斷進步,神經介入手術已經成爲腦血管疾病的主流治療方案。神經介入醫療器械也迎來了發展的機遇期。  3款產品已商業化,4款產品處注冊階段 艾柯醫療是一家專注於神經介入領域的醫療器械企業,公司科創板IPO日前正式獲上交所受理。 神經介入的基本原理是,在數字減影血管造影(DSA)系統的支持下,採用血管內導管操作技術,通過選擇性造影、介入栓塞、藥物遞送等方式,對病變部位進行診斷和治療。 神經介入領域的醫療器械均爲醫療耗材,所以公司的產品管线全是耗材類產品。 根據《中國腦血管疾病分類2015》,腦血管病按照病因可以分爲出血性和缺血性兩大類,其中腦卒中(俗稱“中風”)是國內最爲常見的腦血管疾病。因此,神經介入醫用耗材就可以分爲兩大類:出血性腦卒中治療耗材和缺血性腦卒中治療耗材。 除了以上兩大類,還有一類神經介入耗材叫通路類耗材。通路類耗材的技術門檻顯然比較低,原因是該類耗材通常不參與對病竈的處理,只負責建立通路、傳輸器械等。 目前公司已經有3款產品進入商業化階段,分別是Lattice血流導向密網支架(以下簡稱“Lattice支架”)、Cosine71/58遠端通路導管以及Sine27微導管。另有4款產品處於注冊階段。

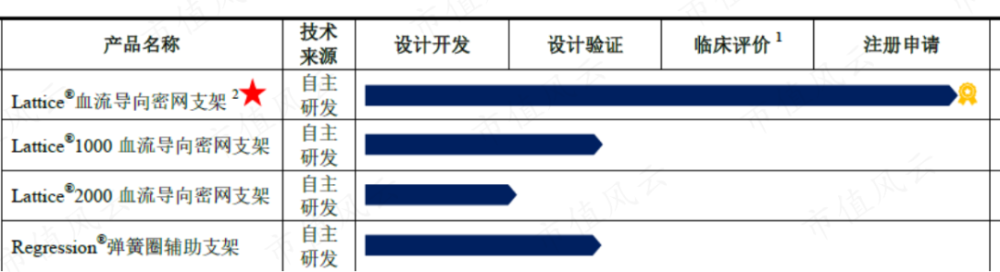

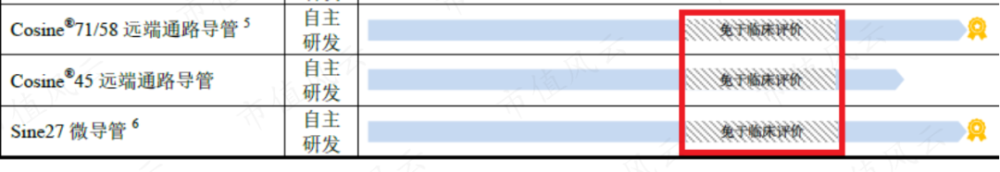

3款產品已商業化,4款產品處注冊階段 艾柯醫療是一家專注於神經介入領域的醫療器械企業,公司科創板IPO日前正式獲上交所受理。 神經介入的基本原理是,在數字減影血管造影(DSA)系統的支持下,採用血管內導管操作技術,通過選擇性造影、介入栓塞、藥物遞送等方式,對病變部位進行診斷和治療。 神經介入領域的醫療器械均爲醫療耗材,所以公司的產品管线全是耗材類產品。 根據《中國腦血管疾病分類2015》,腦血管病按照病因可以分爲出血性和缺血性兩大類,其中腦卒中(俗稱“中風”)是國內最爲常見的腦血管疾病。因此,神經介入醫用耗材就可以分爲兩大類:出血性腦卒中治療耗材和缺血性腦卒中治療耗材。 除了以上兩大類,還有一類神經介入耗材叫通路類耗材。通路類耗材的技術門檻顯然比較低,原因是該類耗材通常不參與對病竈的處理,只負責建立通路、傳輸器械等。 目前公司已經有3款產品進入商業化階段,分別是Lattice血流導向密網支架(以下簡稱“Lattice支架”)、Cosine71/58遠端通路導管以及Sine27微導管。另有4款產品處於注冊階段。  (來源:艾柯醫療招股說明書) 根據公司披露的產品研發進度,風雲君還發現了一個細節:凡是通路類耗材,其研發可以免於臨牀評價。 設計开發、設計驗證完了之後,通路類耗材可以直接繞過臨牀試驗環節,直接申請注冊。這從側面反映出通路類耗材的含金量確實不如非通路類耗材。

(來源:艾柯醫療招股說明書) 根據公司披露的產品研發進度,風雲君還發現了一個細節:凡是通路類耗材,其研發可以免於臨牀評價。 設計开發、設計驗證完了之後,通路類耗材可以直接繞過臨牀試驗環節,直接申請注冊。這從側面反映出通路類耗材的含金量確實不如非通路類耗材。  (來源:艾柯醫療招股說明書)

(來源:艾柯醫療招股說明書)  Lattice支架:適應症範圍更大,安全性和有效性更優? 公司的3款商業化產品,只有Lattice支架是非通路類耗材,也是公司目前的拳頭產品,因此風雲君這裏重點分析Lattice支架。 Lattice支架是全球首個採用機械球囊輸送技術及表面改性技術的支架。2022年10月,Lattice支架經國家創新醫療器械特別審查程序(即綠色通道)正式獲批上市。

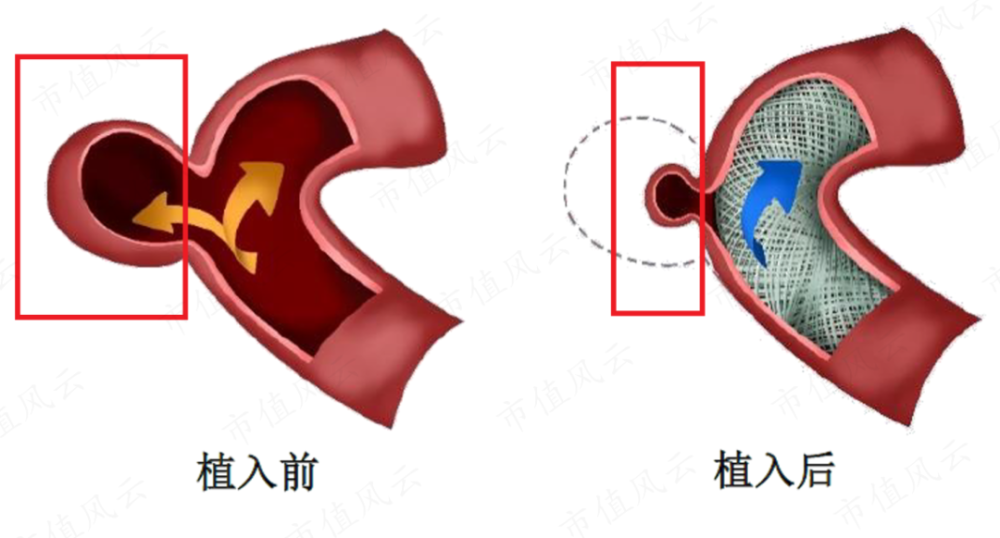

Lattice支架:適應症範圍更大,安全性和有效性更優? 公司的3款商業化產品,只有Lattice支架是非通路類耗材,也是公司目前的拳頭產品,因此風雲君這裏重點分析Lattice支架。 Lattice支架是全球首個採用機械球囊輸送技術及表面改性技術的支架。2022年10月,Lattice支架經國家創新醫療器械特別審查程序(即綠色通道)正式獲批上市。  (來源:艾柯醫療招股說明書) Lattice支架的適應症是顱內動脈瘤,屬於出血性腦卒中治療耗材。其基本工作原理是,將Lattice支架植入血管中,降低血流速度和血流流量,減少血流對動脈瘤壁的衝擊,從而使動脈瘤瘤體萎縮,直至達到徹底、永久的動脈瘤閉塞。 如下圖所示,Lattice支架植入前,動脈血管左邊的動脈瘤是比較大的,植入後動脈瘤明顯變小了。

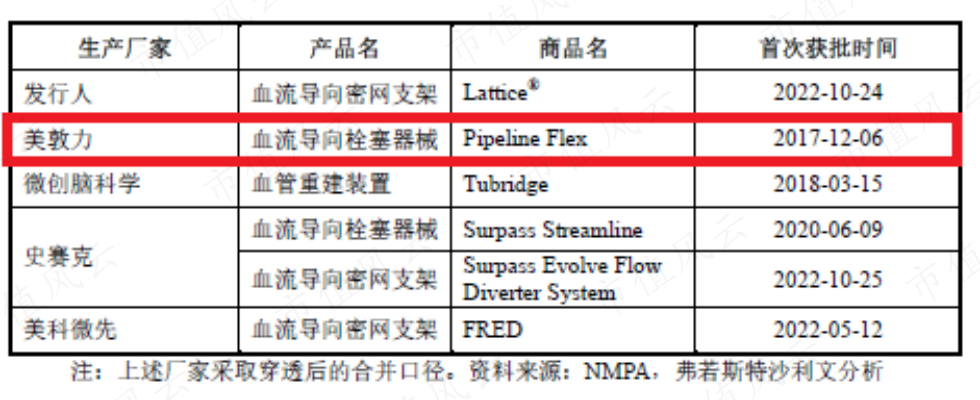

(來源:艾柯醫療招股說明書) Lattice支架的適應症是顱內動脈瘤,屬於出血性腦卒中治療耗材。其基本工作原理是,將Lattice支架植入血管中,降低血流速度和血流流量,減少血流對動脈瘤壁的衝擊,從而使動脈瘤瘤體萎縮,直至達到徹底、永久的動脈瘤閉塞。 如下圖所示,Lattice支架植入前,動脈血管左邊的動脈瘤是比較大的,植入後動脈瘤明顯變小了。  (來源:艾柯醫療招股說明書) 截至2022年末,除了公司,國內還有4家廠商的5款同類產品獲得國家藥監局的批准上市。這4家廠商分別是美敦力(MDT.N)、史塞克(SYK.N)、美科微先以及微創腦科學(02172.HK)。 美敦力和史塞克是美國廠商,且均爲綜合性醫療器械巨頭,兩者一年的營業收入均有好幾百億美元,其業務範圍不僅僅局限於神經介入領域。 關於美敦力,可參考這篇深度報告。

(來源:艾柯醫療招股說明書) 截至2022年末,除了公司,國內還有4家廠商的5款同類產品獲得國家藥監局的批准上市。這4家廠商分別是美敦力(MDT.N)、史塞克(SYK.N)、美科微先以及微創腦科學(02172.HK)。 美敦力和史塞克是美國廠商,且均爲綜合性醫療器械巨頭,兩者一年的營業收入均有好幾百億美元,其業務範圍不僅僅局限於神經介入領域。 關於美敦力,可參考這篇深度報告。  (來源:) 美科微先本來也是一家美國企業,但在2006年被日本的泰爾茂株式會社收購。 和美敦力、史塞克這類全能型選手不同,美科微先是一家小而精的公司,專門生產神經及血管介入類醫療器械,它的核心產品是FRED支架。 微創腦科學也是一家又專又精的選手,它是中國知名的神經介入醫療器械廠商,國產廠商中的佼佼者。其代表產品包括NUMEN系列栓塞彈簧圈、Tubridge支架等。 美敦力作爲老牌國際巨頭,產品競爭力毋庸置疑,其Pipeline Flex栓塞是國內同類產品中最先上市的,上市時間是2017年12月,距今超過5年了。 微創腦科學的Tubridge支架緊隨其後,於2018年3月上市。公司是5家廠商中最晚實現商業化的。前面幾款競品早好幾年就上市了,公司的Lattice支架所面臨的競爭壓力可想而知。

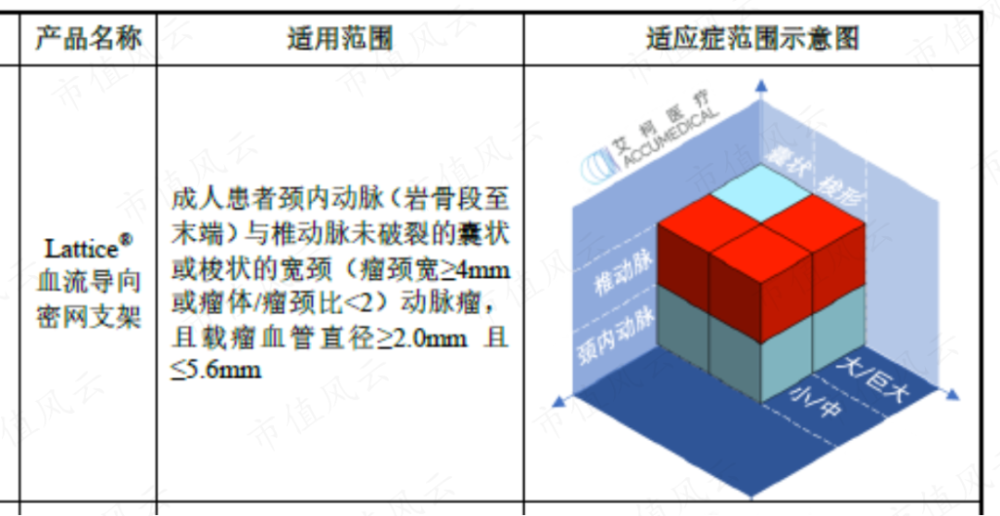

(來源:) 美科微先本來也是一家美國企業,但在2006年被日本的泰爾茂株式會社收購。 和美敦力、史塞克這類全能型選手不同,美科微先是一家小而精的公司,專門生產神經及血管介入類醫療器械,它的核心產品是FRED支架。 微創腦科學也是一家又專又精的選手,它是中國知名的神經介入醫療器械廠商,國產廠商中的佼佼者。其代表產品包括NUMEN系列栓塞彈簧圈、Tubridge支架等。 美敦力作爲老牌國際巨頭,產品競爭力毋庸置疑,其Pipeline Flex栓塞是國內同類產品中最先上市的,上市時間是2017年12月,距今超過5年了。 微創腦科學的Tubridge支架緊隨其後,於2018年3月上市。公司是5家廠商中最晚實現商業化的。前面幾款競品早好幾年就上市了,公司的Lattice支架所面臨的競爭壓力可想而知。  (來源:艾柯醫療招股說明書) 既然已經比別人慢了,公司就必須在其他方面具備別人不具備的獨特優勢,比如性能和價格。 公司表示,Lattice支架具有更大的適應症範圍。 顱內動脈瘤按照動脈的部位以及大小分爲好多種,因此顱內動脈瘤就有多個亞型,比如頸內動脈瘤、椎動脈瘤,以及大型動脈瘤、小型動脈瘤等。 其他競品幾乎都只覆蓋了頸內動脈瘤,不含椎動脈瘤。微創腦科學的Tubridge支架可以治療椎動脈瘤,但僅限於大型和巨大型動脈瘤。而Lattice支架是目前國內唯一一款既覆蓋了椎動脈瘤,又覆蓋了小型和中型動脈瘤的產品。 也就是說,Lattice支架能夠治療更多的顱內動脈瘤亞型。

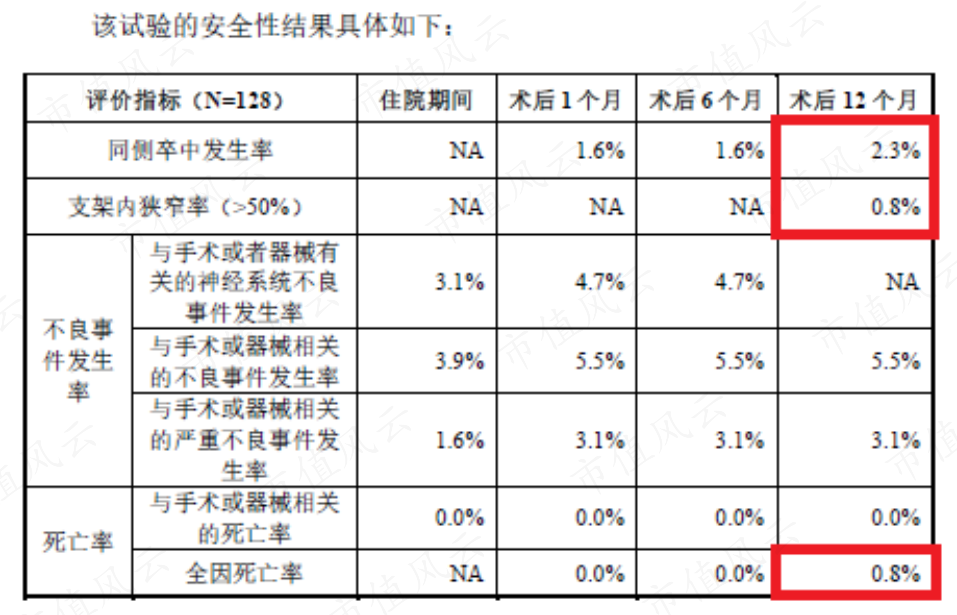

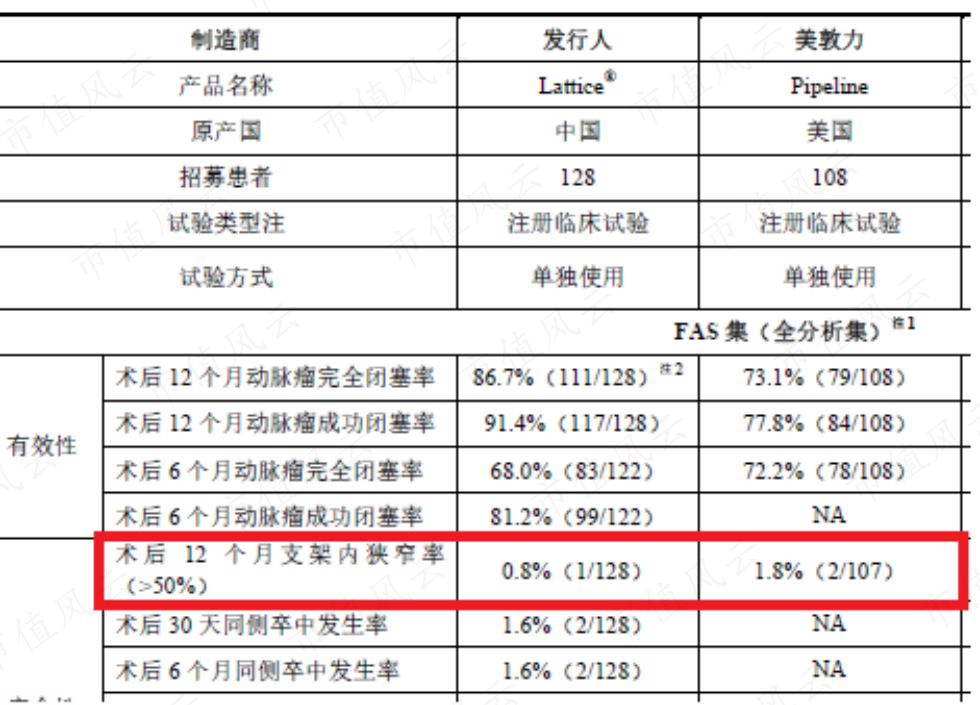

(來源:艾柯醫療招股說明書) 既然已經比別人慢了,公司就必須在其他方面具備別人不具備的獨特優勢,比如性能和價格。 公司表示,Lattice支架具有更大的適應症範圍。 顱內動脈瘤按照動脈的部位以及大小分爲好多種,因此顱內動脈瘤就有多個亞型,比如頸內動脈瘤、椎動脈瘤,以及大型動脈瘤、小型動脈瘤等。 其他競品幾乎都只覆蓋了頸內動脈瘤,不含椎動脈瘤。微創腦科學的Tubridge支架可以治療椎動脈瘤,但僅限於大型和巨大型動脈瘤。而Lattice支架是目前國內唯一一款既覆蓋了椎動脈瘤,又覆蓋了小型和中型動脈瘤的產品。 也就是說,Lattice支架能夠治療更多的顱內動脈瘤亞型。  (來源:艾柯醫療招股說明書) 但是,從商業角度來說,這當然不是說競爭對手“傻”,之所以不做,更多其實還是考慮要喫就喫最香甜的部分,照料不到的地方就留給其他人吧。 Lattice支架第二個優勢是核心臨牀數據優於同業,也就是有效性和安全性。 Lattice支架的術後12個月動脈瘤完全閉塞率和成功閉塞率分別高達86.7%和91.4%,術後12個月狹窄率和全因死亡率僅爲0.8%,術後12個月同側卒中發生率僅爲2.3%,都要優於競品。

(來源:艾柯醫療招股說明書) 但是,從商業角度來說,這當然不是說競爭對手“傻”,之所以不做,更多其實還是考慮要喫就喫最香甜的部分,照料不到的地方就留給其他人吧。 Lattice支架第二個優勢是核心臨牀數據優於同業,也就是有效性和安全性。 Lattice支架的術後12個月動脈瘤完全閉塞率和成功閉塞率分別高達86.7%和91.4%,術後12個月狹窄率和全因死亡率僅爲0.8%,術後12個月同側卒中發生率僅爲2.3%,都要優於競品。  (來源:艾柯醫療招股說明書) 需要說明的是,橫向對比的時候,各個廠商設計的臨牀終點並不一樣,具體的試驗方案也不一樣。 美敦力的最新一代產品Pipeline Flex和史塞克的最新一代產品Surpass Evolve並不是通過臨牀試驗得以上市的,沒有對應的臨牀數據,因此這裏採用的是美敦力和史塞克的前一代產品的數據。 總的來說,基於目前可以獲得的臨牀數據,Lattice支架還算能打。現在唯一的問題就是銷售價格。

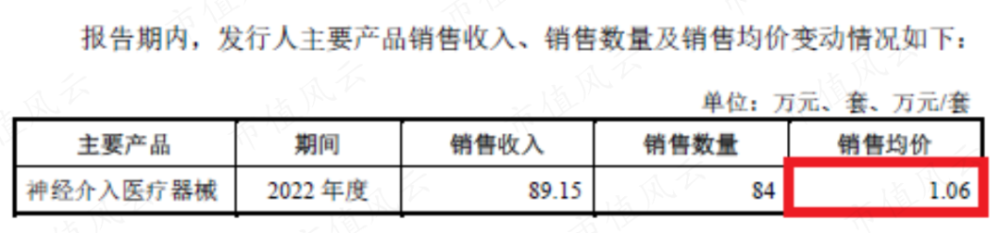

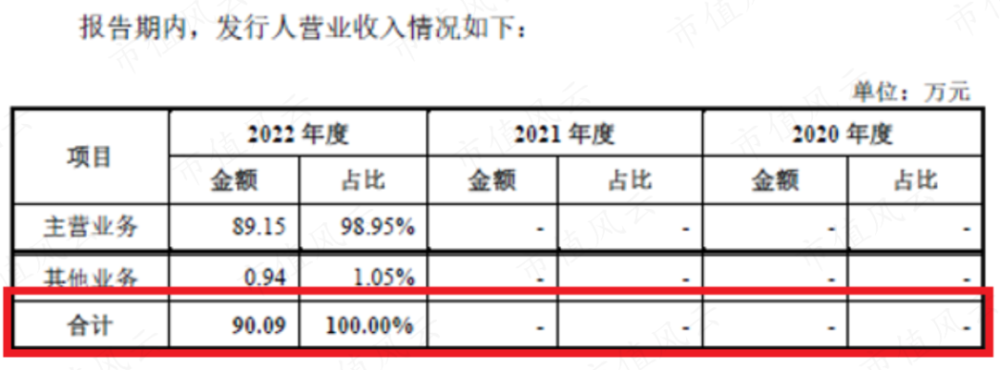

(來源:艾柯醫療招股說明書) 需要說明的是,橫向對比的時候,各個廠商設計的臨牀終點並不一樣,具體的試驗方案也不一樣。 美敦力的最新一代產品Pipeline Flex和史塞克的最新一代產品Surpass Evolve並不是通過臨牀試驗得以上市的,沒有對應的臨牀數據,因此這裏採用的是美敦力和史塞克的前一代產品的數據。 總的來說,基於目前可以獲得的臨牀數據,Lattice支架還算能打。現在唯一的問題就是銷售價格。  營收幾乎爲零,現金流三連負,對手“遙遙領先” 公司的銷售模式以买斷式經銷爲主,終端客戶爲醫院。Lattice支架於2022年10月上市,12月才形成銷售收入。 由於才上市不久,Lattice支架2022年的產量僅爲961套,銷量僅爲13套,其設計產能高達1.2萬套/年。盡管上市了,但Lattice支架依然處於商業化起步階段,依然沒有放量。 價格方面,2022年公司的神經介入醫療器械合計銷售收入爲89.15萬元,銷售數量爲84套,平均一套爲1.06萬元。

營收幾乎爲零,現金流三連負,對手“遙遙領先” 公司的銷售模式以买斷式經銷爲主,終端客戶爲醫院。Lattice支架於2022年10月上市,12月才形成銷售收入。 由於才上市不久,Lattice支架2022年的產量僅爲961套,銷量僅爲13套,其設計產能高達1.2萬套/年。盡管上市了,但Lattice支架依然處於商業化起步階段,依然沒有放量。 價格方面,2022年公司的神經介入醫療器械合計銷售收入爲89.15萬元,銷售數量爲84套,平均一套爲1.06萬元。  (來源:艾柯醫療招股說明書) 值得注意的是,這裏的神經介入醫療器械不僅包括Lattice支架,還包括另外2款導管類產品,所以通過簡單的算術平均得出來的銷售均價,是沒有多少參考價值的。公司並沒有單獨披露Lattice支架的銷售單價。 而且,公司的商業化時間較短,現在還沒有形成規模化的銷售,即使披露了Lattice支架的銷售單價,可能也沒有太大的參考價值。 由於商業化進度比其他廠家要晚,公司的財務數據實際上是非常糟糕的。2020和2021年都沒有產生收入,2022年營收僅爲90.09萬元。三年下來,營收幾乎爲0。

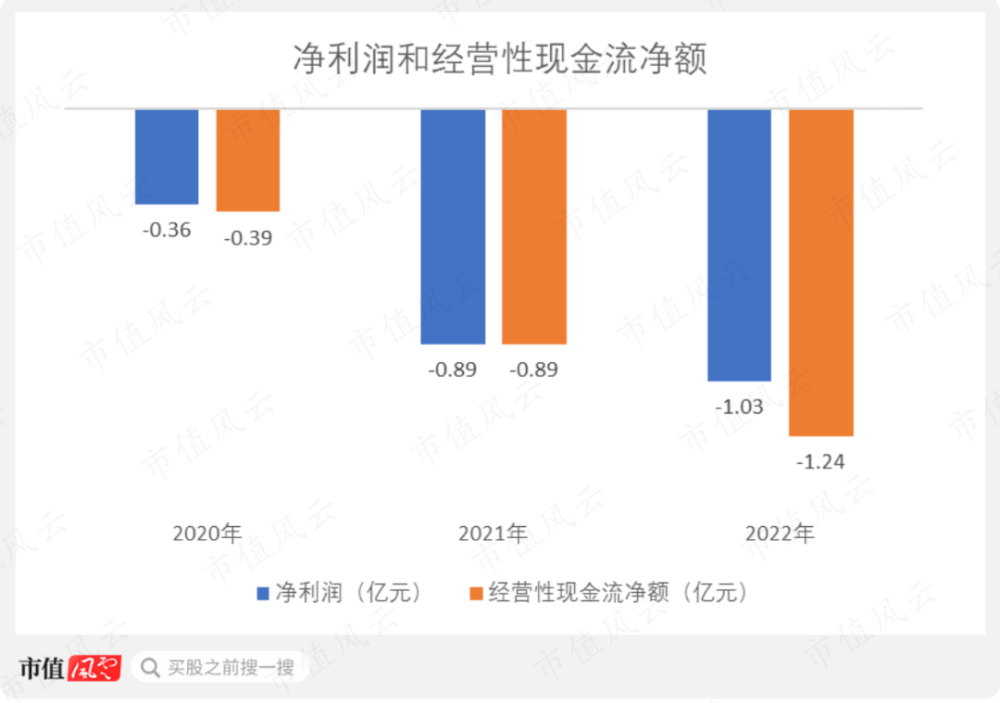

(來源:艾柯醫療招股說明書) 值得注意的是,這裏的神經介入醫療器械不僅包括Lattice支架,還包括另外2款導管類產品,所以通過簡單的算術平均得出來的銷售均價,是沒有多少參考價值的。公司並沒有單獨披露Lattice支架的銷售單價。 而且,公司的商業化時間較短,現在還沒有形成規模化的銷售,即使披露了Lattice支架的銷售單價,可能也沒有太大的參考價值。 由於商業化進度比其他廠家要晚,公司的財務數據實際上是非常糟糕的。2020和2021年都沒有產生收入,2022年營收僅爲90.09萬元。三年下來,營收幾乎爲0。  (來源:艾柯醫療招股說明書) 2020-2022年,公司一直處於淨虧損狀態且越虧越多,淨虧損額從0.36億元持續擴大到1.03億元。經營性現金流也一直呈現淨流出狀態,淨流出額從0.39億元持續增加至1.24億元。由於自己無法造血,公司這幾年一直靠着外部融資進行自我輸血。

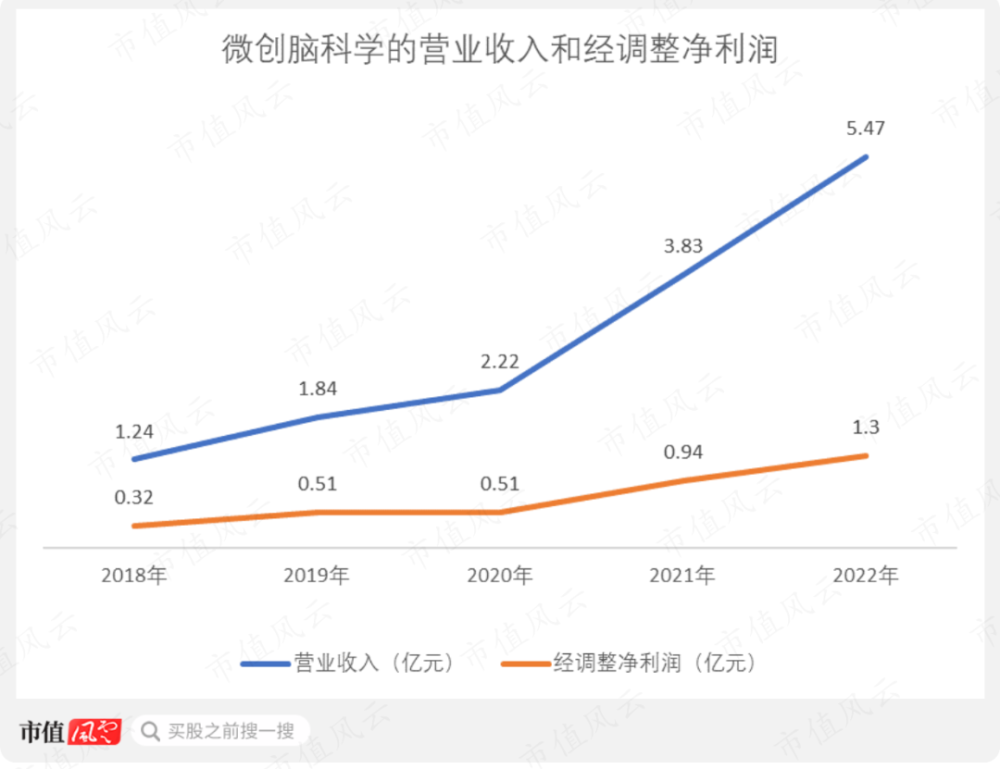

(來源:艾柯醫療招股說明書) 2020-2022年,公司一直處於淨虧損狀態且越虧越多,淨虧損額從0.36億元持續擴大到1.03億元。經營性現金流也一直呈現淨流出狀態,淨流出額從0.39億元持續增加至1.24億元。由於自己無法造血,公司這幾年一直靠着外部融資進行自我輸血。  (制圖:) 和公司一樣,微創腦科學也處於神經介入醫療器械這個細分賽道,目標適應症也主要是腦血管疾病。從業務範圍和產品管线來看,微創腦科學與公司高度相似,兩者互爲“狹路相逢”式的競爭對手。 2018-2022年,微創腦科學的營業收入從1.24億元一路增長至5.47億元,累計增長了341%。經調整淨利潤則從0.32億元增長至1.3億元,累計漲幅達到306%。

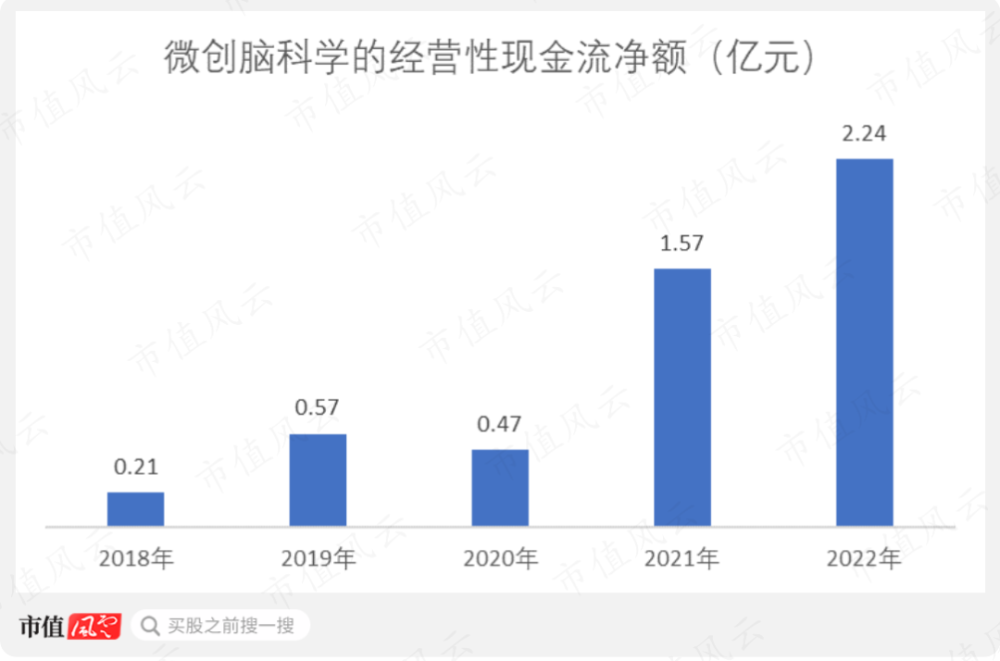

(制圖:) 和公司一樣,微創腦科學也處於神經介入醫療器械這個細分賽道,目標適應症也主要是腦血管疾病。從業務範圍和產品管线來看,微創腦科學與公司高度相似,兩者互爲“狹路相逢”式的競爭對手。 2018-2022年,微創腦科學的營業收入從1.24億元一路增長至5.47億元,累計增長了341%。經調整淨利潤則從0.32億元增長至1.3億元,累計漲幅達到306%。  (制圖:) 微創腦科學的經營性現金流一直是淨流入的,自我造血能力完全沒有問題,而且還變得越來越強。其經營性現金流淨額從2018年的0.21億元上漲至2022年的2.24億元。

(制圖:) 微創腦科學的經營性現金流一直是淨流入的,自我造血能力完全沒有問題,而且還變得越來越強。其經營性現金流淨額從2018年的0.21億元上漲至2022年的2.24億元。  (制圖:) 總的來說,微創腦科學的商業化進度比公司快,而且財務指標比公司要好看得多。

(制圖:) 總的來說,微創腦科學的商業化進度比公司快,而且財務指標比公司要好看得多。  勁敵環伺,後發未必能先至 也許有人會說,艾柯醫療的財務數據被微創腦科學完虐,原因是公司還處於商業化早期,產品放量之後,經營數據會有所改善。如果這么想,只能說有點一廂情愿了。 首先,不是所有商業化都能成功,其次,即便產品的臨牀數據好,也未必會有市場。 還是以公司引以爲豪的Lattice支架爲例。Lattice支架術後12個月狹窄率爲0.8%,而美敦力的Pipeline栓塞的這一指標爲1.8%。 一個0.8%,一個1.8%,相差不過1個百分點,在臨牀應用層面,幾乎沒差別。能夠在國內上市,至少說明產品本身是沒問題的,都可以用來治療顱內動脈瘤。無非就是公司的產品更重視一些小細節,可以覆蓋一些不常見的疾病亞型。

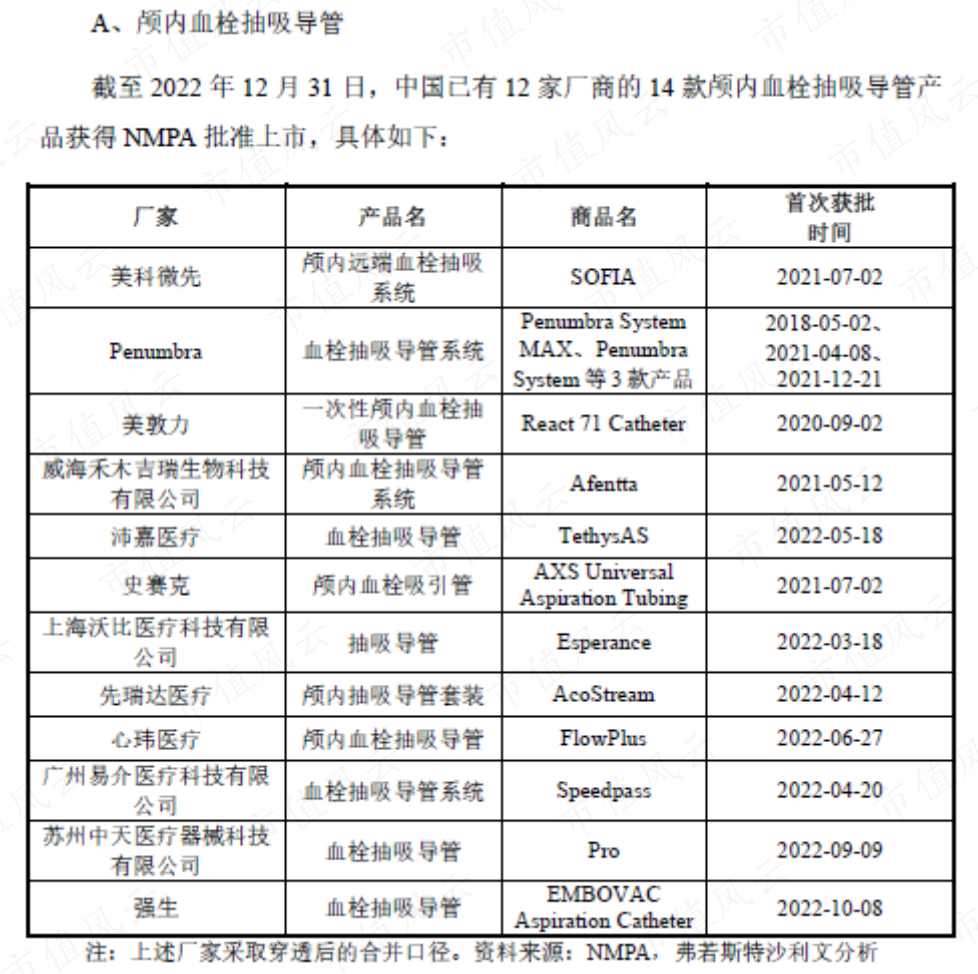

勁敵環伺,後發未必能先至 也許有人會說,艾柯醫療的財務數據被微創腦科學完虐,原因是公司還處於商業化早期,產品放量之後,經營數據會有所改善。如果這么想,只能說有點一廂情愿了。 首先,不是所有商業化都能成功,其次,即便產品的臨牀數據好,也未必會有市場。 還是以公司引以爲豪的Lattice支架爲例。Lattice支架術後12個月狹窄率爲0.8%,而美敦力的Pipeline栓塞的這一指標爲1.8%。 一個0.8%,一個1.8%,相差不過1個百分點,在臨牀應用層面,幾乎沒差別。能夠在國內上市,至少說明產品本身是沒問題的,都可以用來治療顱內動脈瘤。無非就是公司的產品更重視一些小細節,可以覆蓋一些不常見的疾病亞型。  (來源:艾柯醫療招股說明書) 那么問題來了,如果公司的售價比較便宜,那還好說。如果售價比其他廠商貴,那么有多少客戶愿意爲了臨牀數據上的一點點改善而支付溢價呢? 風雲君認爲,如果產品性能沒有重大突破,那么公司能夠拼的就只有速度和價格。而在速度這一塊,公司是完全沒有優勢的。 通路類耗材門檻較低,這裏只考慮非通路類耗材。公司目前進度最快的非通路耗材是Lattice支架,其次就是適應症爲急性缺血性腦卒中的Attractor顱內血栓抽吸導管(以下簡稱“Attractor導管”)。 2022年9月,Attractor導管在國內提交注冊,而在Attractor導管之前,竟然有高達14款同類產品獲准上市!而光是在2022年上市的競品,就高達7款。 這14款產品來自12個廠商,這裏面既有跨國巨頭,又有國產廠商。最早上市的是Penumbra(PEN.N)的Penumbra System,於2018年5月就上市了。

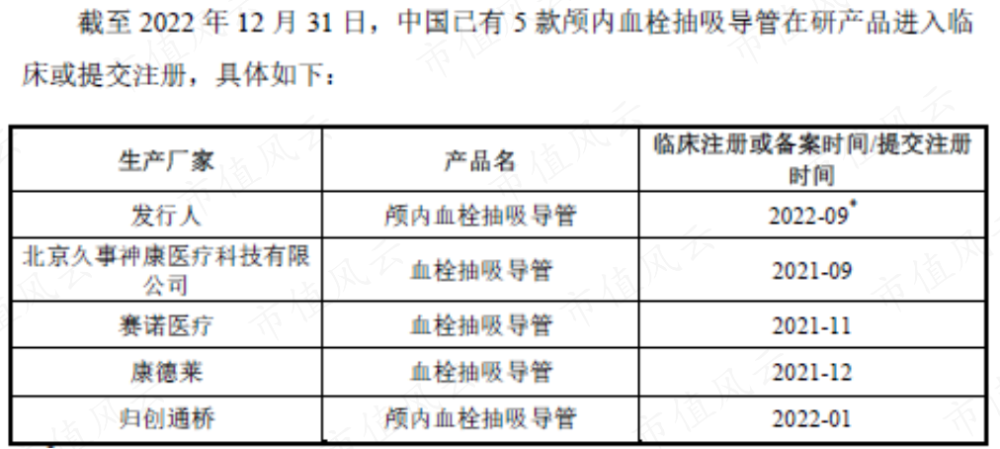

(來源:艾柯醫療招股說明書) 那么問題來了,如果公司的售價比較便宜,那還好說。如果售價比其他廠商貴,那么有多少客戶愿意爲了臨牀數據上的一點點改善而支付溢價呢? 風雲君認爲,如果產品性能沒有重大突破,那么公司能夠拼的就只有速度和價格。而在速度這一塊,公司是完全沒有優勢的。 通路類耗材門檻較低,這裏只考慮非通路類耗材。公司目前進度最快的非通路耗材是Lattice支架,其次就是適應症爲急性缺血性腦卒中的Attractor顱內血栓抽吸導管(以下簡稱“Attractor導管”)。 2022年9月,Attractor導管在國內提交注冊,而在Attractor導管之前,竟然有高達14款同類產品獲准上市!而光是在2022年上市的競品,就高達7款。 這14款產品來自12個廠商,這裏面既有跨國巨頭,又有國產廠商。最早上市的是Penumbra(PEN.N)的Penumbra System,於2018年5月就上市了。  (來源:艾柯醫療招股說明書) 不僅有這么多產品已經上市了,和公司同處注冊或臨牀試驗階段的還有4款產品。也就是說,公司的Attractor導管將至少與高達18款產品同台競爭,堪稱勁敵環伺。

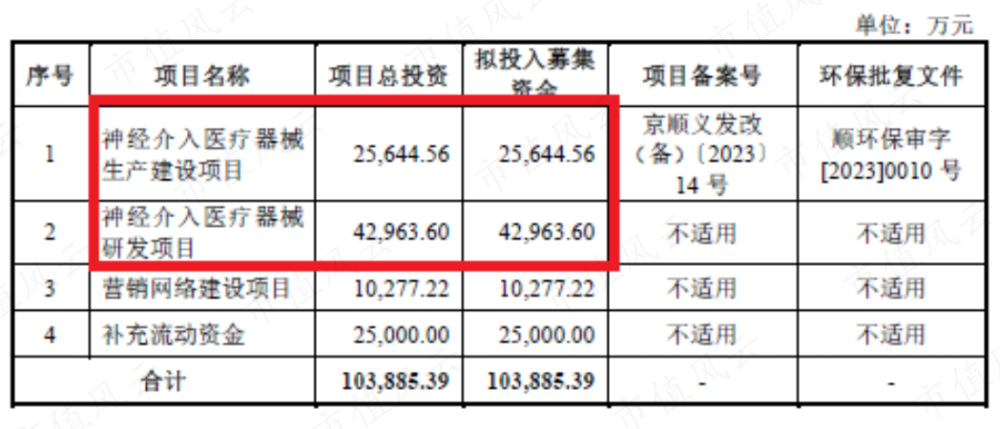

(來源:艾柯醫療招股說明書) 不僅有這么多產品已經上市了,和公司同處注冊或臨牀試驗階段的還有4款產品。也就是說,公司的Attractor導管將至少與高達18款產品同台競爭,堪稱勁敵環伺。  (來源:艾柯醫療招股說明書) 除了Lattice支架和Attractor導管,公司其他正處於研發階段的非通路類耗材,也都處於勁敵環伺的狀態。競品實在太多,而且有的競品老早就上市了。 公司想要後發而先至,恐怕沒有那么容易。 本次IPO擬募集的資金超過10億元,其中大約有7億元繼續用來搞研發和推進產品的商業化進度。

(來源:艾柯醫療招股說明書) 除了Lattice支架和Attractor導管,公司其他正處於研發階段的非通路類耗材,也都處於勁敵環伺的狀態。競品實在太多,而且有的競品老早就上市了。 公司想要後發而先至,恐怕沒有那么容易。 本次IPO擬募集的資金超過10億元,其中大約有7億元繼續用來搞研發和推進產品的商業化進度。  (來源:艾柯醫療招股說明書) 2020-2022年,公司每年的研發費用最高不超過0.7億元。可以說,這波回血過後,公司未來幾年的生存壓力將大幅緩解。

(來源:艾柯醫療招股說明書) 2020-2022年,公司每年的研發費用最高不超過0.7億元。可以說,這波回血過後,公司未來幾年的生存壓力將大幅緩解。  (制圖:) 免責聲明:本報告(文章)是基於上市公司的公衆公司屬性、以上市公司根據其法定義務公开披露的信息(包括但不限於臨時公告、定期報告和官方互動平台等)爲核心依據的獨立第三方研究;市值風雲力求報告(文章)所載內容及觀點客觀公正,但不保證其准確性、完整性、及時性等;本報告(文章)中的信息或所表述的意見不構成任何投資建議,市值風雲不對因使用本報告所採取的任何行動承擔任何責任。

(制圖:) 免責聲明:本報告(文章)是基於上市公司的公衆公司屬性、以上市公司根據其法定義務公开披露的信息(包括但不限於臨時公告、定期報告和官方互動平台等)爲核心依據的獨立第三方研究;市值風雲力求報告(文章)所載內容及觀點客觀公正,但不保證其准確性、完整性、及時性等;本報告(文章)中的信息或所表述的意見不構成任何投資建議,市值風雲不對因使用本報告所採取的任何行動承擔任何責任。

以上內容爲原創 未獲授權 轉載必究

本文作者可以追加內容哦 !

標題:零營收,負現金流,神經介入醫療器械新手艾柯醫療:剛上牌桌就深陷紅海,先圈10億不過分吧?

地址:https://www.utechfun.com/post/237136.html