今年三月以來美國銀行業破產危機似乎漸漸淡出公衆視线,不過本次危機是否已經解除了呢?

今年三月,美國4家銀行的突然倒閉,引發了各界對科技初創企業、風險投資、加密貨幣行業、全球資本主義制度,以及金融危機期間現行監管措施的諸多質疑。

專注於加密貨幣行業的Silvergate銀行,是美國第一家遭遇財務困難的銀行機構,並於今年3月8日宣布因貸款組合損失慘重而終止運營。加密貨幣交易所“FTX”在日常交易量上是全球第二大加密貨幣交易所,而“FTX”在2022年底的內部崩潰,也成爲了導致Silvergate銀行倒閉的頭號因素,因爲它是該銀行的主要客戶。

就在同一天,硅谷銀行宣布遭遇財務困難,而這令美國金融界和投資者感到意外,因爲該銀行一向被視爲資本充足的金融機構。它是硅谷當地存款規模最大的銀行,也是全美最大的銀行之一。該銀行一直是風投資本的主要來源,並爲私營初創企業提供資金,並且主要集中在擁有類似於微軟、蘋果和谷歌的巨大增長潛力的技術領域內。

當該銀行以18億美元的虧損出售其價值210億美元的債券組合,並且其首席執行官貝克宣布該銀行出售其全部證券組合時,恐慌情緒籠罩了整個華爾街和美國金融業。到2022年底,該銀行的總資產約爲2090億美元,存款總額約爲1754億美元,而一家資本充足的機構突然倒閉是極爲不尋常的事情。在不到48小時內,該銀行的母公司股價暴跌逾60%,同時,還因高位震蕩而多次停牌。

這是自華盛頓互惠銀行在2008年金融危機最嚴重時倒閉以來,美國金融機構發生的最大規模的倒閉事件。2008年的金融危機是由美國房地產泡沫引發的,而這些泡沫最初建立在次級抵押貸款之上,後來產生了溢出效應,而一些垃圾級的資產也被高估以產生更多的利潤。

隨着2008年的美國金融危機演變爲一場全球性的災難,投資者當前對硅谷銀行倒閉存在的最大擔憂,在於其影響的擴大化,並導致美國其他銀行倒閉的可能性。

恐慌蔓延下更多的倒閉事件

總部位於紐約的籤字銀行(Signature Bank)擁有1100億美元的資產以及80億美元的總資本,而當客戶驚慌失措地擠兌存款時,這家銀行也陷入了困境。

該銀行於3月12日被紐約州金融服務部門關閉,此前,該銀行表明其無法在3月13日早上、金融交易恢復之前改善其財務狀況。

隨着恐慌變成全面拋售,美國第一共和銀行(First Republic Bank)——美國第四大銀行、提供全方位服務的銀行以及財富管理公司——的股價在3月15日开始暴跌超過20%。

在不到24小時內,美國11家主要銀行業巨頭共注入了300億美元的存款來拯救該銀行。

究竟危機是怎么發生的?

一百多年來,美國發生過多場銀行業危機,而每次的結果都是較小的破產私人機構被大型銀行或者公司吞並。

而在2008年9月,當擁有超過6000億美元資產的“雷曼兄弟”在紐約申請破產時,其投資銀行業務被英國跨國銀行巴克萊銀行接管。

控制全球美元總供應量的美聯儲在過去3年採取了兩大舉措,包括在新冠疫情期間突然向美國經濟注入5萬億美元,從而導致通脹率上升,而美聯儲又採取了迅速加息的方式來降低已經躍升至40年來最高水平的通脹率。

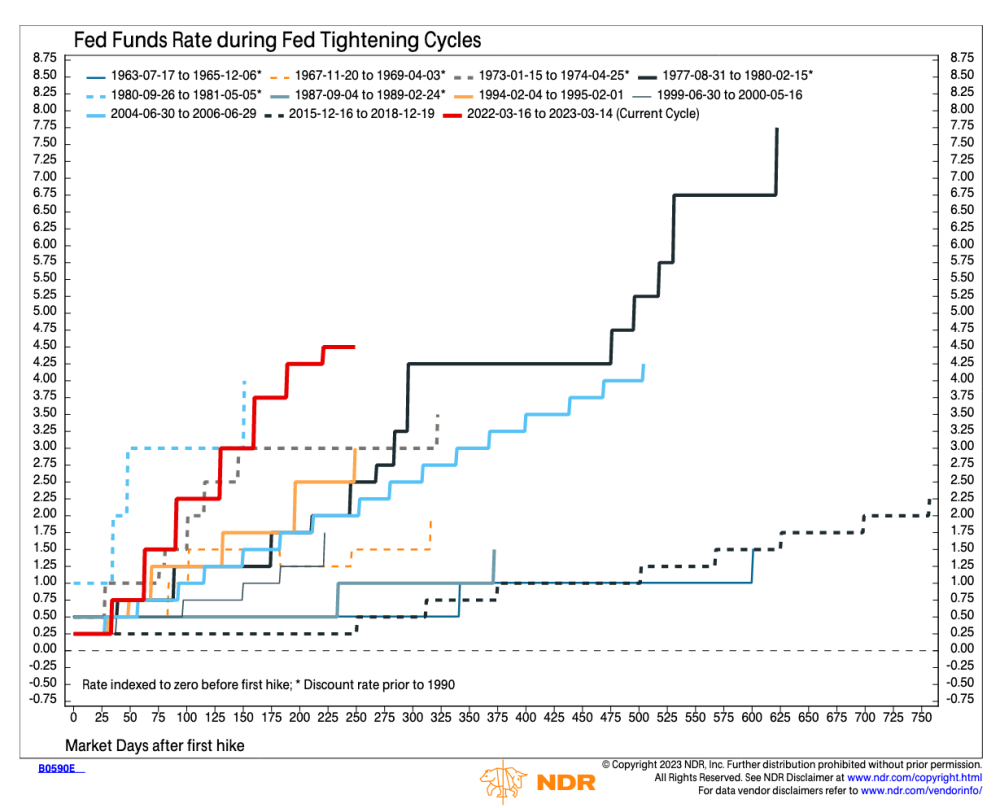

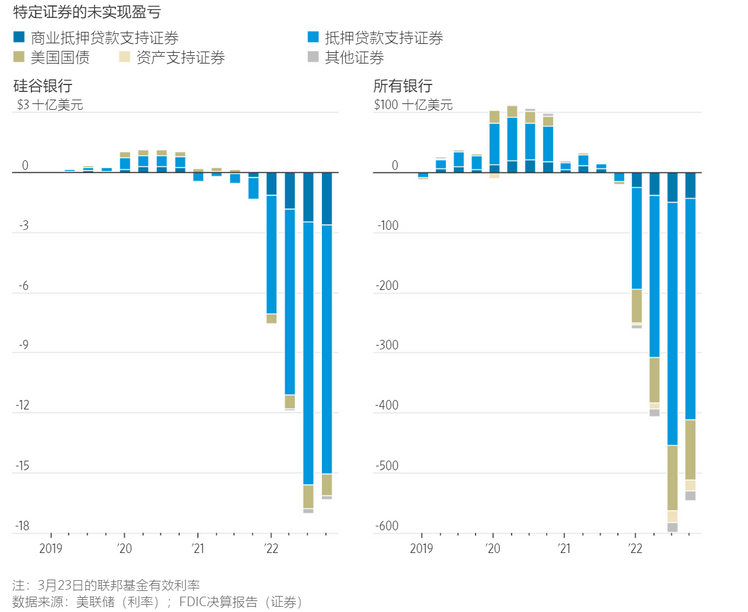

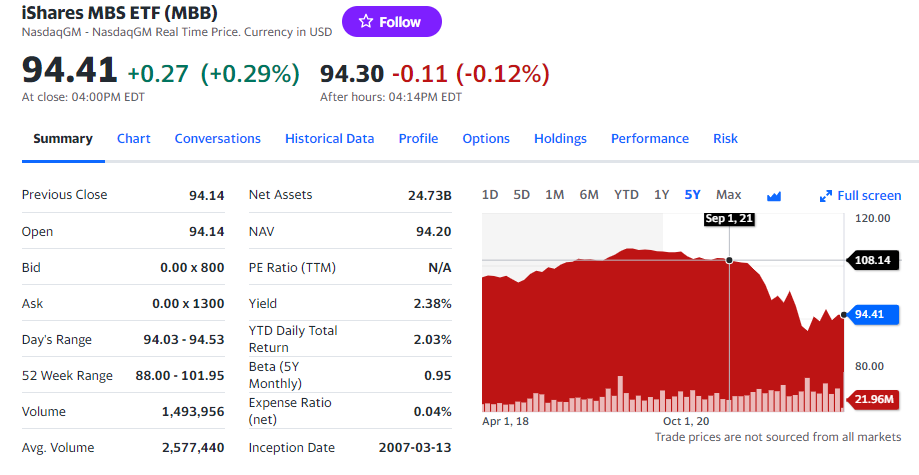

繼2022年03月美聯儲展开加息循環,幾乎成爲歷史以來最爲激進的緊縮周期,美聯儲除了充分展現抗通脹的決心之外,似乎也會本次美國銀行業埋下危機。在2021年市場資金較爲寬松的情況下,美國銀行买入了大量孳息資產,如美國國債與抵押貸款支持證券MBS,以獲得固定收益投資的回報,同時也可以分散信貸風險並提高流動性。不過隨着美聯儲展开加息,市場資金趨緊,也就導致國債與MBS價格下跌(殖利率上升對應美聯儲升息),美國銀行業所持有的大量美債與MBS开始出現大量的账面虧損。

如果銀行持有的MBS面臨大幅的账面虧損,會導致銀行破產嗎?

1.資本充足率下降

首先銀行資本充足率下降,資本充足率是銀行用於評估自身財務穩定性的重要指標,即銀行的資產減去負債後的余額與資本的比率。如果銀行的資本充足率降低到低於監管要求的水平,監管機構可能會採取措施,如要求銀行增加資本,以確保其財務穩健。

2.減少貸款額度

如果銀行的財務狀況惡化,其信用評級可能會下降,導致借款成本上升,同時銀行的貸款額度可能會減少,不過這也間接幫助美聯儲在當前緊縮周期下助攻美聯儲抑制通脹。

美聯儲聯合兩大政府機構承諾兜底美國破產銀行儲戶未保險存款

官員們採取了非常規措施,將硅谷銀行和Signature Bank認定爲金融系統的系統性風險,這使得監管機構可以靈活地支持未保險存款。美聯儲和財政部還利用緊急貸款授權建立一個新的融資機制,以幫助滿足提款需求。監管機構在一份聯合聲明中宣布了上述行動,該聲明是由財政部長耶倫(Janet Yellen)、美聯儲主席鮑威爾(Jerome Powell)和美國聯邦存款保險公司(Federal Deposit Insurance Corp., U.S., 簡稱FDIC)主席Martin Gruenberg發布的。他們表示,硅谷銀行的儲戶將獲得他們所有的錢。

如果新一輪的擠兌潮亦或是更多銀行破產 MBS恐成下一個催化劑

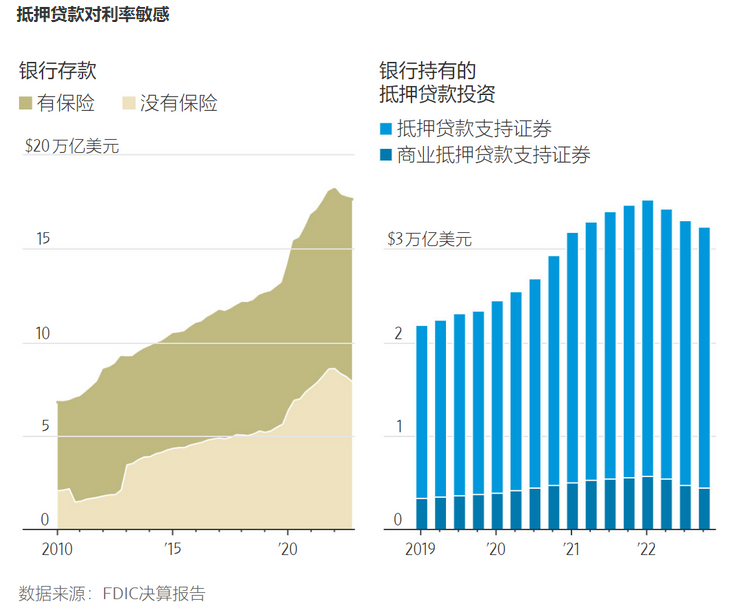

當前美國銀行未保險存款規模龐大,另外銀行業持有大量抵押貸款MBS、CMBS。

若是美聯儲持續量化緊縮(QT)對MBS市場構成壓力,下一輪的銀行壓力是否會再度重演?

本文作者可以追加內容哦 !

標題:今年三月美國銀行破產潮,危機結束了嗎

地址:https://www.utechfun.com/post/231018.html