23061364

供應鏈端壓力緩和趨勢延續,對運價的溢價繼續走弱

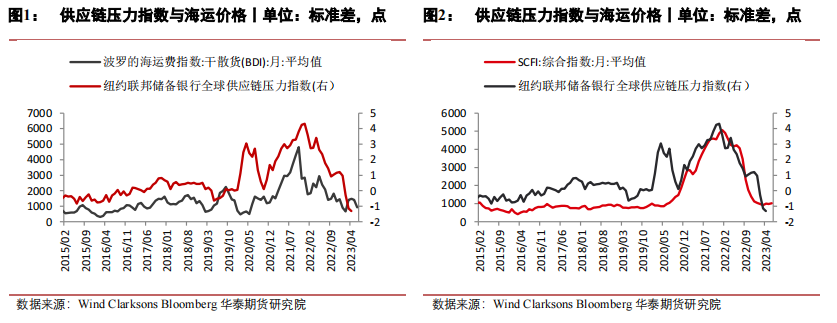

全球供應鏈壓力延續緩和趨勢,供應鏈端對航運價格的溢價效應持續走弱。紐約聯儲 全球供應鏈壓力指數自 2021 年 12 月的歷史高位大幅下行,2023 年 4 月份最新數據爲- 1.32,刷新階段新低。供應鏈壓力指數的走勢與海運價格具有較大的正相關性,供應鏈 端對於海運價格的溢價效應持續走弱。

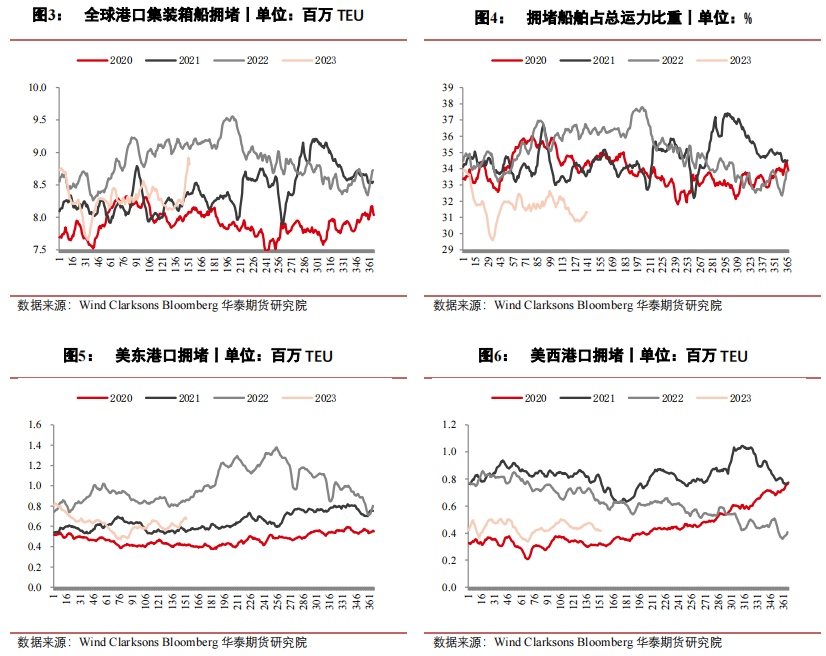

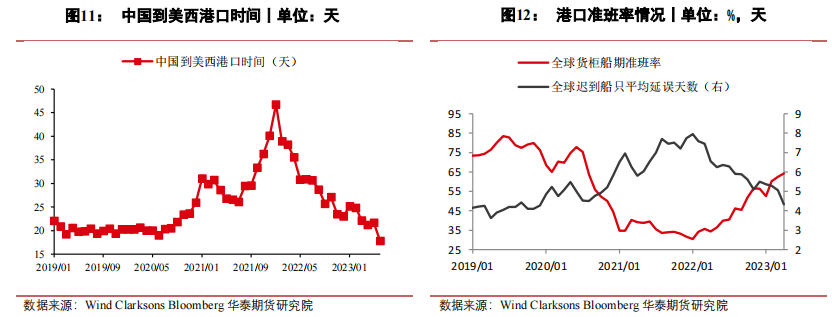

海運擁堵情況持續緩和,周轉效率繼續提高。集裝箱端:總量來看,截至 2023 年 6 月 1 日,全球集裝箱擁堵運力爲 8.82 百萬 TEU,近期快速增加,擁堵船舶運力佔集裝箱 總運力的 33.4%,爲近 4 年最低值。美國港口擁堵情況也顯著緩和,截至 2023 年 6 月 1 日,美東港口擁堵運力爲 0.67 百萬 TEU,美西港口擁堵運力 0.42 百萬 TEU,處於相對 中性位置。

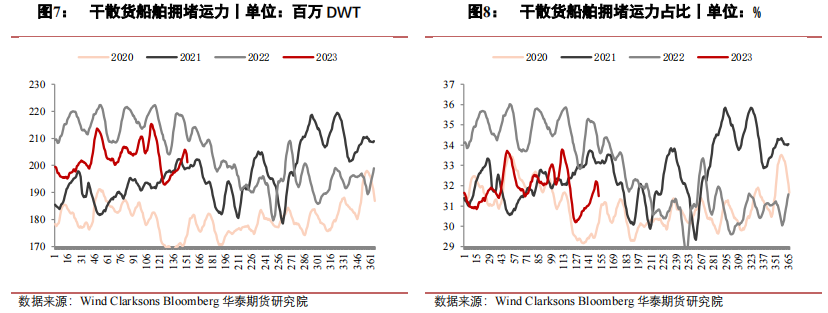

幹散貨端:截至 2023年 6月 1 日,幹散貨船舶擁堵運力爲 201.15 百萬 DWT, 幹散貨船舶擁堵運力目前爲船舶運力的 31.48%,爲近三年最低水平。

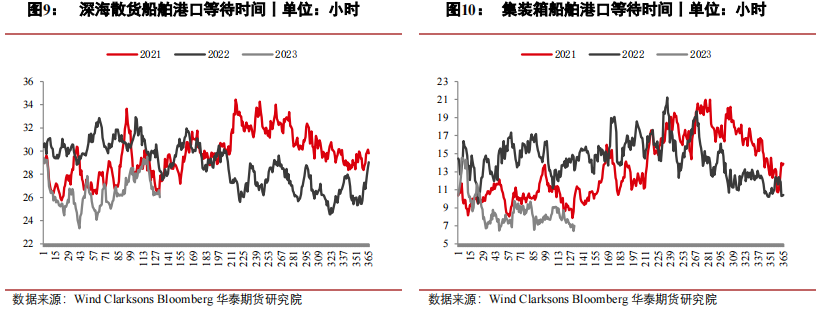

集裝箱船和幹散貨船在港口泊位等待的時間年內也大幅下降,深海散貨船舶目前的等 待平均時間爲 26.02 小時,爲近 3 年同期最低位;集裝箱船舶目前的等待時間 6.42 小 時,爲近 3 年同期最低位。

運輸效率繼續改善。中國到美國西海岸港口的時間不斷縮減,由 2022 年 1 月份的接近 47 天下降至 6 月份的 17.79 天左右。全球貨櫃船的准班率自底部不斷擡升,丹麥航運咨 詢機構 Sea Intelligence 最新發布的 2023 年 4 月份准班率爲 64.17%,自底部已經上升超 過 30%;全球遲到船只的平均延誤天數也在不斷下行,2月份最新數據爲 4.34天,較前 期高點下行接近 4 天。

高頻數據仍具韌性,美國加息預期再度回升

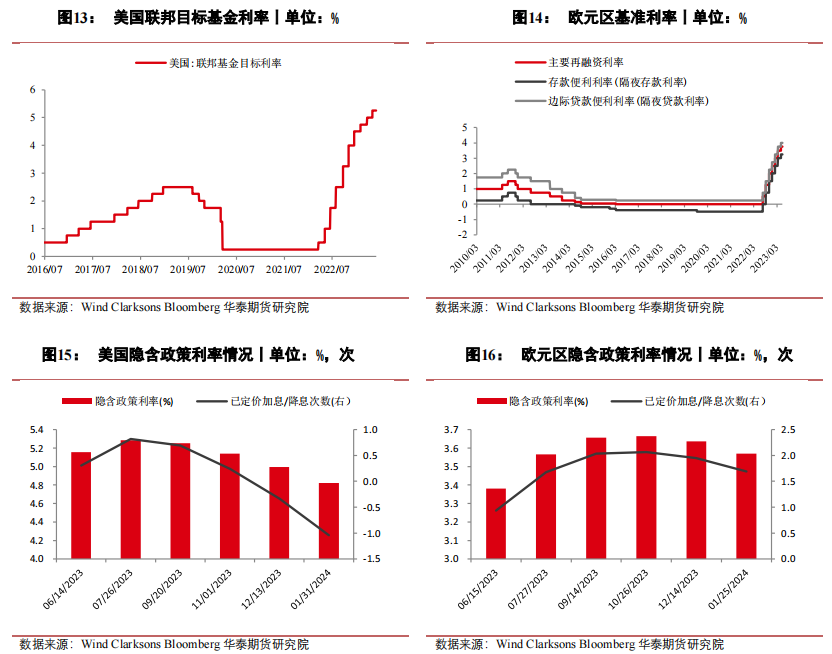

美國經濟仍具韌性,6 月 2 日美國勞工局公布的 5 月非農就業數據大幅超市場預期,非 農就業新增 33.9萬人,幾乎是市場一致預期的兩倍;美國 4月份的職位空缺數從 3月份 上修後的 975 萬個增加到 1010 萬個。強勁的非農就業以及職位空缺數顯示目前美國企 業對工人的需求仍然強勁,勞動力市場仍具韌性。

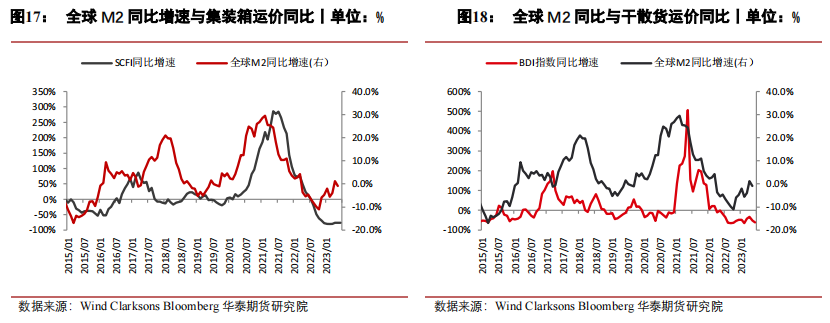

頗具韌性的勞動力數據也改變了市 場對於美聯儲的加降息預期,目前市場預期美聯儲 7 月份大概率再度加息 25BP,降息 預期推後,2024 年首次降息。 雖然近期的經濟數據擡升了加息預期,推遲了首度降息的預期時間,但我們仍維持之 前觀點,高利率對於實體經濟的抑制作用逐漸顯現,歐美地區大概率將迎來加息終點, 持續收緊的金融條件在未來將迎來緩和,全球貨幣供應量(M2)的下行趨勢近期已經 有所減緩,5 月份同比增速爲-0.86%(2022 年 10 月份同比增速爲-11.01%),流動性端 對航運價格施壓有所減緩。

集裝箱:運價走勢震蕩,供應端壓力限制未來反彈空間

運價走勢:運價近期走勢震蕩

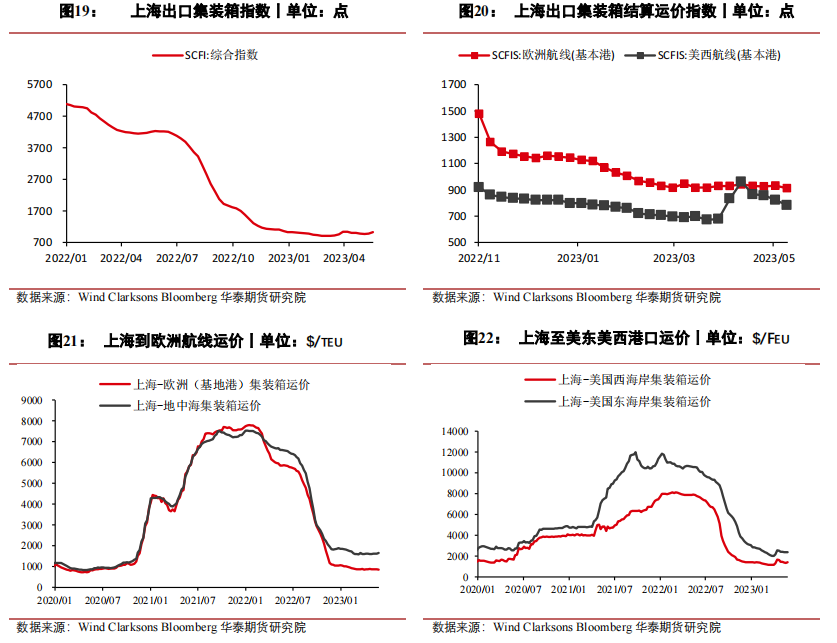

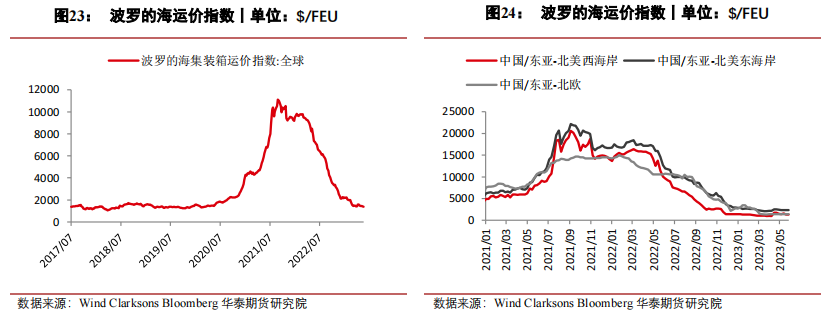

5 月份主要航线運價走勢震蕩,上海出口集裝箱運價指數 5 月初至今上漲超 2.89%。上 海出口集裝箱結算運價指數歐洲航线 5 月初至今下降 3.25%,上海出口集裝箱結算運價 指數美西航线 5 月初至今下降超 18%。

(受篇幅限制,僅爲部分瀏覽)

*免責聲明:以上報告均爲通過公开、合法渠道獲得,報告版權歸原撰寫/發布機構所有,如涉侵權,請聯系刪除;本號報告爲推薦閱讀,僅供參考學習,不構成投資建議。

本文作者可以追加內容哦 !

標題:2023年航運專題報告:市場預期偏弱,施壓幹散貨運價

地址:https://www.utechfun.com/post/228373.html