強勁增長的滿幫(YMM.US),再次超出市場預期。

繼2022年取得收入增長44.6%,經調整淨利潤增長209.8%的優異成績後,滿幫於5月22日向市場交出了亮眼的2023年第一季度財報。

數據顯示,得益於平台交易量和用戶規模的持續增長,滿幫報告期內實現收入17億元(人民幣,下同),同比增長27.7%;非美國會計准則下錄得淨利潤5.1億元,同比增長171.4%,爲上市以來單季度盈利最高。

本季度起,滿幫不再披露平台GTV數據。根據滿幫在上一季度業績電話會中管理層的介紹,其原因在於影響GTV的運價指標受到諸多外部不可控因素的影響,主要包括油價、高速過路費等,難以准確預測。相比之下,平台履約訂單量更能真實反映公司業務的整體運營能力。

從市場角度看,我國2023年一季度時的公路貨運量爲85.72億噸,同比增長5.2%,市場需求已在疫後逐步復蘇。滿幫的業績增速遠超同期的行業大盤,表明了公司作爲行業領先企業的強勁實力,且淨利潤的持續快速釋放意味着滿幫已駛入了高質量發展的快車道。

更關鍵的在於,一季度是公路貨運的淡季,滿幫報告期內的高成長已奠定了其2023年持續高增長的主基調。隨着行業回暖速度的加快,滿幫後續業績是否能持續超預期?通過對一季度財報的詳細拆解,答案將隨之浮出水面。

雙端用戶與匹配效率的“飛輪效應”加速轉動

滿幫致力於通過线上信息平台,高效匹配貨運供需兩端,打通线上車貨匹配及交易閉環,完成貨主與司機的無縫連接,實現全局最優動態匹配的突破,從而打大幅提升貨運的匹配效率,以助力貨運行業的數字化轉型升級。因此,貨主與司機是滿幫整個生態系統中最爲關鍵的環節。

報告期內,滿幫平台司貨雙端的用戶規模和活躍度持續提升。其中,發貨貨主平均月活達175萬,同比增長23.3%,且3月的發貨貨主月活首次達到了200萬,創下歷史新高。平台過去12個月的履約活躍司機則達355萬,這一指標較2022年末時上升5萬。

早在2022年時,滿幫注冊司機的數量便超1000萬,是第二至第五大數字貨運平台總和的兩倍多,這爲平台履約活躍司機數量的持續增加奠定了堅實基礎。且355萬的履約活躍司機數量,已佔據了同期全國重卡、中卡司機人數的25%以上。

滿幫之所以能實現司貨雙端用戶量的持續增長,主要得益於公司已在貨主與司機的數量上擁有絕對優勢。這背後的邏輯在於,平台用戶與效率之間存在着相互強化的顯著關系。

互聯網最講究規模效應,司機數量的絕對領先將讓貨主有更多的選擇和更高效的匹配效率,特別是對於時效性要求較高的貨主,其對匹配的效率有嚴苛的要求。

報告期內,滿幫平台訂單成交耗時中位數約8分鐘,重回個位數區間,這爲貨主、司機帶來了更好的使用體驗,從而讓其對平台產生更高的粘性。2023年一季度時,滿幫貨主會員12個月留存率以及響應訂單的司機次月留存率均約85%,持續保持行業領先水平。

而平台匹配效率的提升,則會吸引更多的司機、貨主加入滿幫平台,從而形成正向反饋不斷壯大滿幫的雙端用戶數量,這是雙端用戶與匹配效率之間的“飛輪效應”。

此外,在貨主用戶規模不斷擴大的同時,滿幫的用戶結構也呈現了持續優化的趨勢。報告期內,688會員貨主和非會員用戶的履約訂單佔比達到了45%,同比提升5個百分點。且以直客居多的688會員一季度履約率接近50%。滿幫表示,公司將繼續加大資源投入,探索更多吸引高質量直客用戶的舉措,提升688會員佔比,加速用戶結構的持續優化。

基於滿幫當前行業領先的雙端用戶數量,在用戶與匹配效率的“飛輪效應”、生態系統豐富加速“飛輪效應”轉動以及貨主用戶結構不斷優化的多維舉措下,滿幫的雙端用戶數量有望持續快速且高質量增長,從而不斷鞏固自身在行業中的領先地位和競爭壁壘。

生態與商業化的“飛輪效應”打造新增長極

評論互聯網平台價值的重要指標,除了用戶數量外,商業化程度亦是關鍵因素,滿幫商業化效率的提升帶動利潤規模化快速釋放則是其邁入高質量發展的重要信號。

而滿幫商業化效率的提升則得益於其在多元化變現方面的探索已取得顯著成效,打造了多條新增長曲线。滿幫的業務分爲貨運匹配服務、增值服務兩大板塊。其中,貨運匹配服務包含無車承運業務(貨運經紀業務)、面向托運人收費的貨運信息發布服務以及交易抽傭。

報告期內,得益於平台用戶規模的持續增長以及履約訂單增長20.5%至3030萬,因此貨運經紀業務、貨運掛牌業務分別增長16.6%、13.1%,交易抽傭業務收入則大增55.3%至4億人民幣,該業務已成爲了貨運匹配業務的新增長曲线。

交易抽傭是滿幫自2020年8月份开始推廣的新業務模式。隨着抽傭滲透率的提升以及抽傭比例的穩步提升,交易抽傭將成爲推動貨運匹配業務持續快速成長的關鍵性力量。

新增長曲线的成功打造是基於滿幫持續豐富和完善的生態系統和全場景全鏈路的閉環服務,體系越繁榮,商業化的模式越多樣、商業化效率越高,整個平台的價值亦應在資本市場中享有估值溢價,這是滿幫生態體系與商業化程度之間的“飛輪效應”。滿幫表示,公司的商業模式的能力已明顯的在財報中得以體現,將進一步加快平台的貨幣化效率。

貨運經紀服務定位爲用戶粘性業務

一個值得注意的變化是,相比前幾個季度,滿幫一季度貨運經紀服務(即無車承運)收入增速有所放緩,滿幫管理層在財報電話會上透露,公司目前將貨運經紀業務定位爲用戶粘性業務,其战略意義在於提高貨主對於平台的粘性和使用頻率。數據顯示,使用貨運經紀業務的貨主在平台發貨頻率更高。目前貨主對這一業務的需求量很大,從相對體量來說貨運經紀業務的用戶滲透率還很低,未來平台會逐步牽引將貨運經紀業務向有找車需求而不是純开票的貨主群體遷移,從而提升這一業務的利潤貢獻率,而不是一味追求貨運經紀業務收入規模的增長。

據介紹,平台向貨主提供的貨運經紀業務主要指平台與貨主籤訂裝運合同,然後貨主委托平台匹配的或貨主指定的司機履行貨運訂單,由滿幫作爲無車承運人,並爲貨主提供合規發票。貨運經紀業務有助於貨主更好地防止貨物損壞、司機加價和延誤等情況的產生。訂單履行後,平台向貨主收取服務費,按運費的一定比例收取並確認爲收入。

對於貨運經紀業務涉及的稅返政策,滿幫管理層表示,目前沒有收到來自監管有關稅返政策變化的通知。未來隨着稅收系統的升級,各地政府也將歡迎滿幫平台的加入,原因在於平台的風控更加嚴格,能夠起到引領同行、提升行業合規標准的標杆作用。

滿幫首席財務官蔡翀介紹,從平台業務本身來看,剔除貨運經紀業務,對公司整體利潤層面影響非常小,不會影響公司的持續性運營和業務規模的提升。

股價或有一倍上升空間?

若結合行業發展趨勢、滿幫的競爭壁壘、估值水平、股價走勢以及資本動態等因素綜合來看,滿幫集團當前股價或已處於市場底部,並迎來了長线布局良機。

就行業發展趨勢來看,根據 CIC,2021 年整車市場規模達4萬億元,數字化貨運平台滲透率僅約10%,仍有較大的提升空間。東吳證券預計,隨着對效率需求的提升將催化數字貨運平台滲透率的持續提升,至2024年時,數字貨運平台市場規模將達到5230億元。

而滿幫作爲行業領先者,必將從持續成長的市場中獲益。數據顯示,早在2021年時,滿幫便以2623億元的GTV佔據了65.3%的市場份額,規模優勢凸顯。且在規模優勢下,滿幫目前的兩大“飛輪效應”競爭優勢突出,這將帶動滿幫雙端用戶數量持續增長以及平台商業化效率不斷提升,從而加速自身的高質量成長。

這從券商的對滿幫的業績預測中也能有所佐證。5月24日東吳證券發布研報稱,其預計滿幫2023-2025年的經調整淨利潤分別爲21.8億、30.8億、41.3億,分別同比增長56%、42%、34%,年復合增速37.4%。

若按照成長股PEG=1則估值爲合理的估值方法,滿幫在2023年內的合理市值約爲120億美元左右,較當前市值有翻倍空間。中信證券也在5月23日發布研報稱,維持滿幫“买入”評級,目標價11美元,這較滿幫當日收盤價5.74美元同樣有近1倍空間。

除了券商對滿幫看好外,多個資本及機構已真金白銀买入滿幫股份。據一季度市場披露信息,包括老股東紅杉、Ward Ferry、富達國際,以及IPO時买入的Alkeon、Janus Henderson等多家明顯機構增持滿幫,JP Morgan、美國銀行資管等國際頂尖長线機構也均在本季度持續加倉。

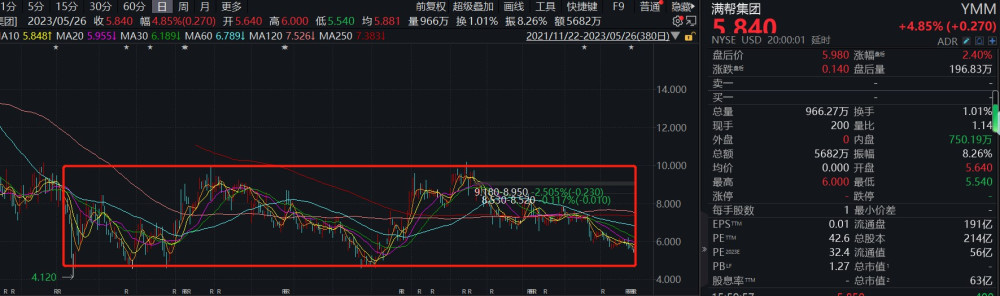

從股價表現來看,滿幫上市以後已經過了泡沫的消化期,公司股價自2022年3月份至今已經歷了長達一年時間的寬幅震蕩盤整,而這期間,滿幫收入持續增長、淨利潤高速釋放,股價走勢顯然未與基本面表現一致。

這或許也是各大機構積極加倉滿幫的關鍵原因,隨着滿幫業績的持續釋放,股價與公司內在價值之間的剪刀差將越拉越大,這或許也將爲滿幫股價向上突破打下堅實基礎。綜合上述的多方因素來看,當下或許已是長期布局滿幫的好時機。

本文作者可以追加內容哦 !

標題:“飛輪效應”凸顯競爭優勢,持續高成長的滿幫(YMM.US)迎長线布局良機

地址:https://www.utechfun.com/post/219231.html