隨着2024年中報披露的落幕,投資者們的目光紛紛聚焦於那些在財報中顯現的結構性亮點。在當前復雜的市場環境下,基本面的變化能夠爲我們提供挖掘市場機會的重要依據。今天,就讓我們一起來看看本次中報裏,都藏着哪一些“线索”吧。

1.整體上弱回升

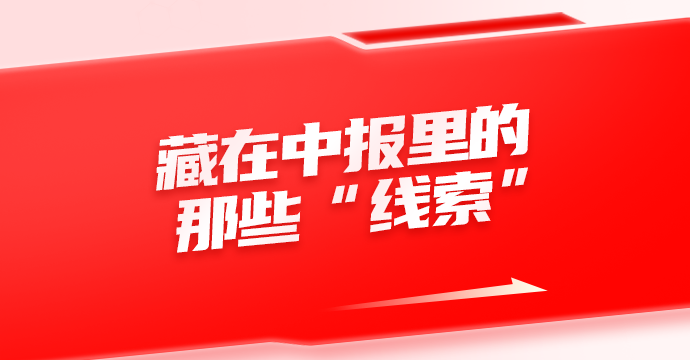

整體上看,2024Q2全部A股盈利在低基數下實現弱回升。盡管整體經濟形勢仍然存在一些挑战,但A股市場的盈利情況顯示出了一定的復蘇跡象。

具體來看,與去年同期相比,A股公司的淨利潤雖然仍有所下降,但下降幅度有所收窄。例如,據wind數據顯示,從累計同比角度看,2024Q2全部A股歸母淨利累計同比增速在低基數下小幅回升至-3.2%,相比於第一季度的-4.8%有所改善。

從單季度的角度來看,全部A股同比增速改善更爲明顯。Wind數據顯示,2024Q2全A歸母淨利單季同比增速回升至-1.4%,而第一季度爲-4.8%。

圖片發布日期:2024年9月8日

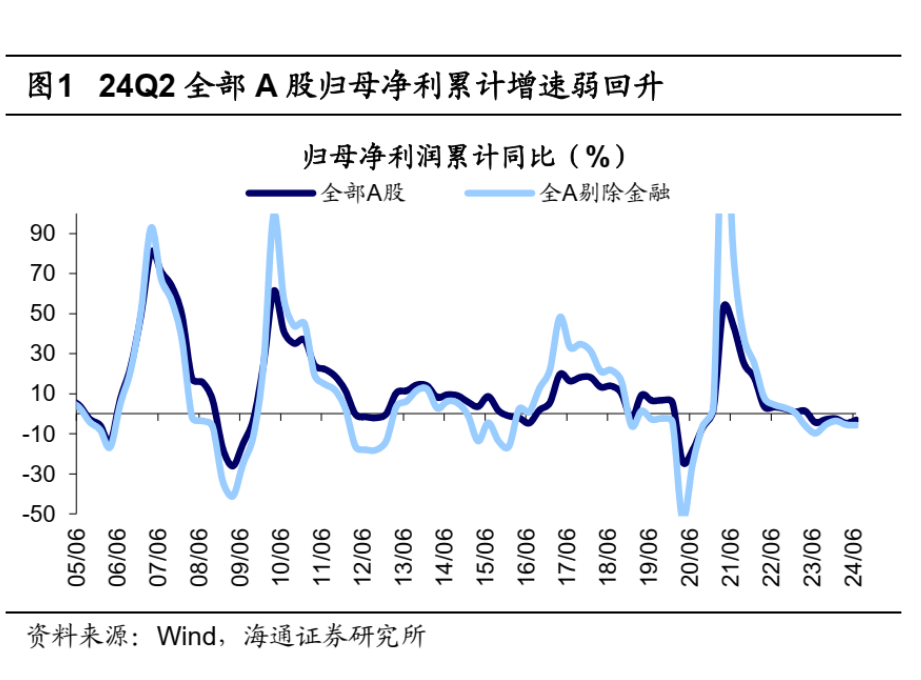

如果我們想要深入一點分析盈利變化的原因,可以從三個方面來看:營業收入、毛利率和三項費用。

首先,從營收累計同比增速看,Wind數據顯示,2024Q2全部A股爲-0.6%,較一季度的0.2%而言,同比增速有所下降。

其次,從毛利率來看,2024Q2爲17.8%,一季度全A爲17.7%,基本持平微升。

最後,從三項費用率看,2024Q2全A爲9.7%、2024Q1爲9.9%,二季度費用端有所下行。

圖片發布日期:2024年9月8日

綜合來看,營業收入上Q2的增速略有下降,但毛利率保持穩定,而三項費用率有所下降,所以Q2全A盈利小幅回升可能主要源於成本端下行帶來的利潤率提升。

中信建投認爲,受供給擾動和下遊小幅補庫周期共同催化,Q2資源品價格回升、PPI降幅收窄,帶動了全A利潤率的提升;但需求層面仍低於我們預期,是業績的主要拖累項。

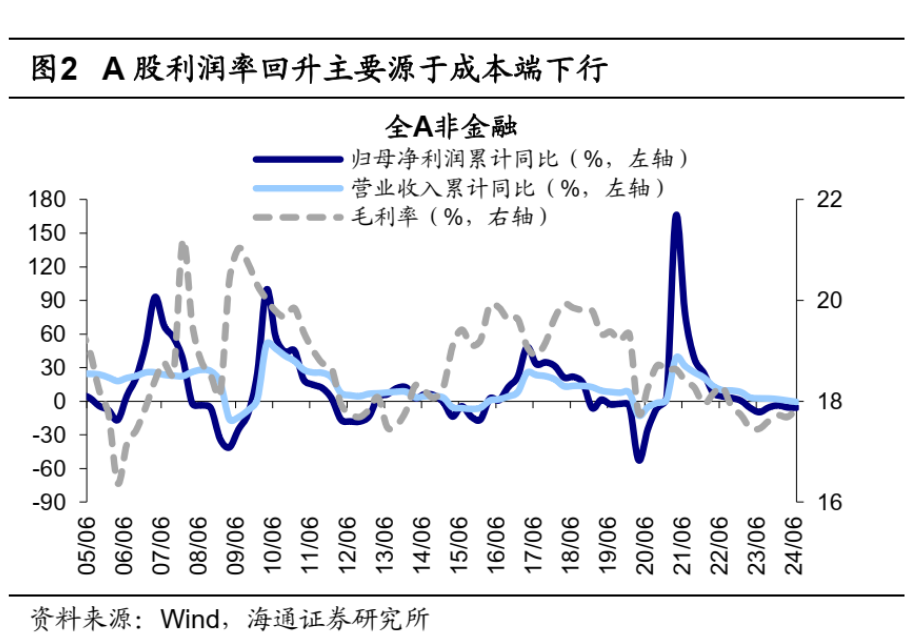

總的來看,2024Q2企業盈利小幅回升反映出當前宏觀經濟處在修復之中。Wind數據顯示,今年上半年我國宏觀經濟實現溫和修復,2024年上半年GDP實際同比增速爲5%,其中Q1爲5.3%、Q2爲4.7%,Q2增速相較於Q1有所放緩。

不過,我們也應該看到一些經濟整體表現中亮眼的方面:

從出口看,今年1-7月人民幣計價下我國出口累計同比增速達到6.7%,明顯高於2023全年的0.6%,說明外需對宏觀經濟的支撐還是比較強的;

圖片發布日期:2024年9月8日

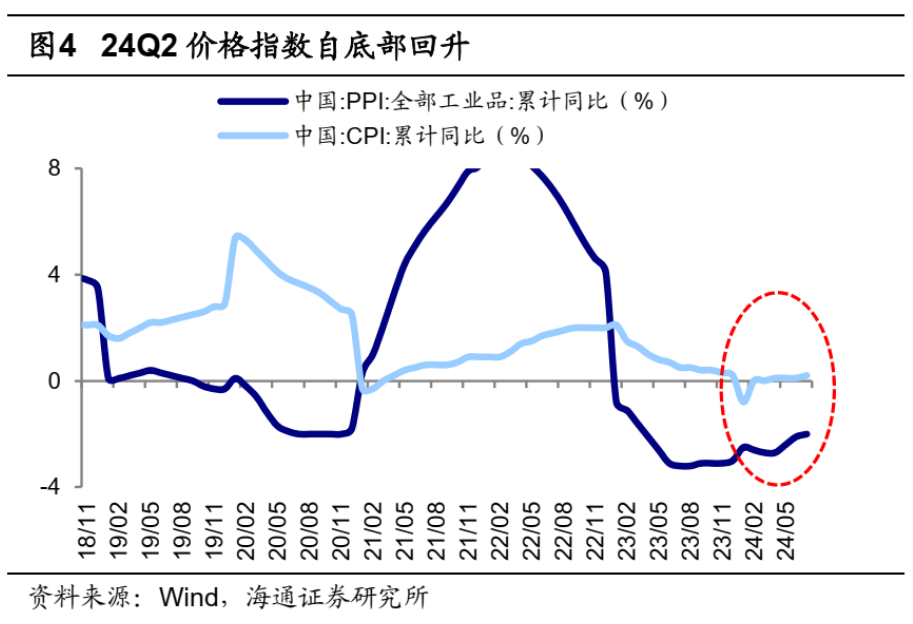

從物價看, 7月CPI當月同比爲0.5%,爲今年2月以來的新高,7月PPI當月同比爲-0.8%,延續自今年4月以來價格指數自底部回升的態勢,價格對實際增長的拖累或在減弱。

圖片發布日期:2024年9月8日

整體來看,如7月政治局會議中提及,“當前外部環境變化帶來的不利影響增多,國內有效需求不足,經濟運行出現分化”;但也要看到,我國經濟穩定運行、長期向好的基本面沒有改變,供需結構改善、物價溫和回升。

往未來看,下半年國內宏微觀基本面和海外流動性均有望出現改善,穩增長政策也正在逐漸加碼,或能夠推動市場指數中樞或較上半年有所擡升。

中信建投認爲,三中全會公報提出“堅定不移實現全年經濟社會發展目標”,7月底以來政策持續釋放邊際改善信號,進一步向擴內需方向加碼,目前汽車、家電銷量已出現改善;隨着9月美聯儲降息明確,國內貨幣政策或有望跟進放松,後續專項債使用進度加速、地產收儲加碼以及支持消費等政策亦值得期待。

景氣依然是市場的重要线索,關注中報亮點方向

在這樣的背景之下,我們應該如何布局呢?或許可以從“中報”中尋找一些亮點方向。

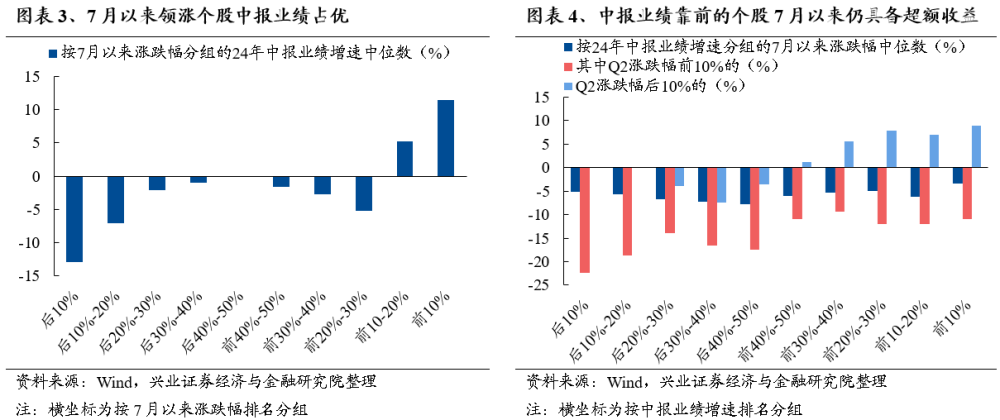

1、7月以來領漲的個股,大多具備更高中報業績增速。其中,電子、出口鏈成爲財報業績靠前的方向。

如果將所有個股分別按照7月以來漲跌幅以及中報業績增速進行分組,可以看到7月以來領漲的個股,大多具備更高中報業績增速。與之相對的,盡管由於7月以來市場整體回調並表現出“高低切”,但看似交易超跌背後,實則業績佔優的個股仍具備獲取超額收益的能力,尤其是低位績優股更大多逆市上漲。

圖片發布日期:2024年9月8日

興業證券在對中報進行系統性地梳理後,認爲電子、出口鏈成爲財報業績靠前的方向。

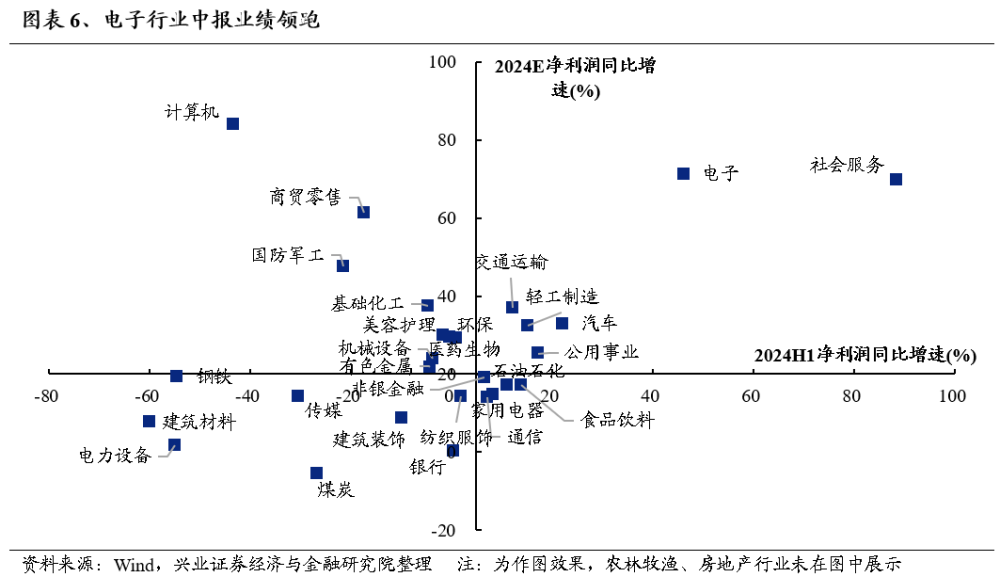

從中報業績來看,Wind數據顯示,電子行業上半年淨利潤同比增速達到46.18%,在申萬全部31個行業中排名靠前。並且,從細分行業來看,其中的光學光電子、元件、消費電子、半導體等方向在內外需共振之下均實現兩位數增長。

圖片發布日期:2024年9月8日

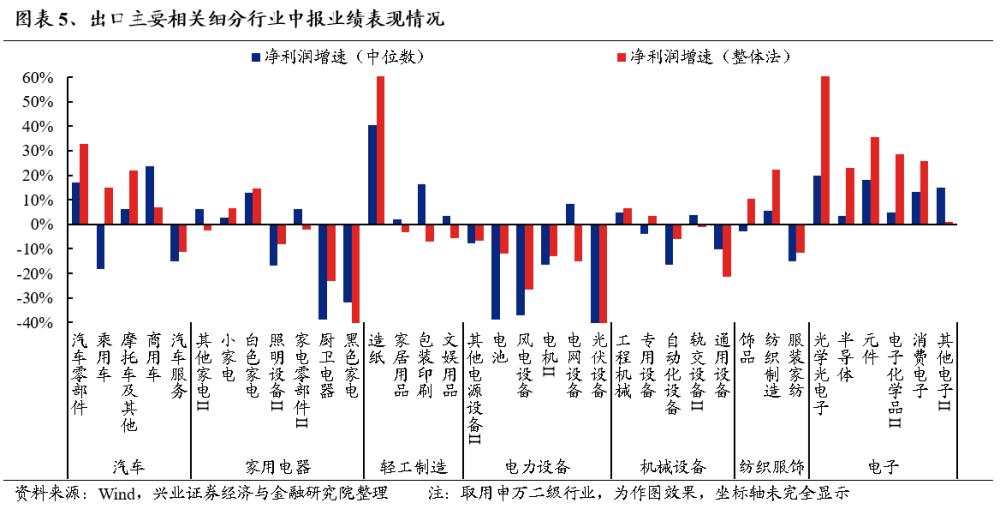

出口鏈主要依賴外需韌性支撐住了較高的景氣度。根據興業證券所總結的數據來看,出口主要相關細分行業中,消費電子、紡織服飾(紡織制造)、機械設備(工程機械)、輕工制造(造紙)、家用電器(小家電、白色家電)、汽車(汽車零部件、摩托車、商用車)等方向景氣延續。

圖片發布日期:2024年9月8日

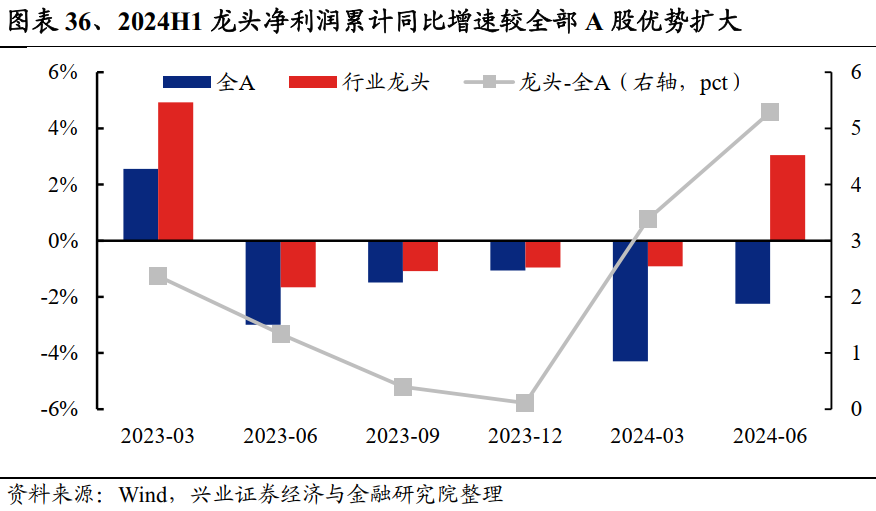

2、從龍頭整體來看,其相比於全A的盈利優勢進一步擴大,淨利潤同比增速率先轉正。

興業證券做了一項統計,將31個申萬一級行業內,市值排名前五的個股定義爲龍頭公司。根據wind數據顯示,2024上半年,龍頭整體淨利潤增速爲3.05%,增速高於全部A股5.29個百分點,領先幅度較2024Q1的3.38個百分點明顯擴大。

圖片發布日期:2024年8月31日

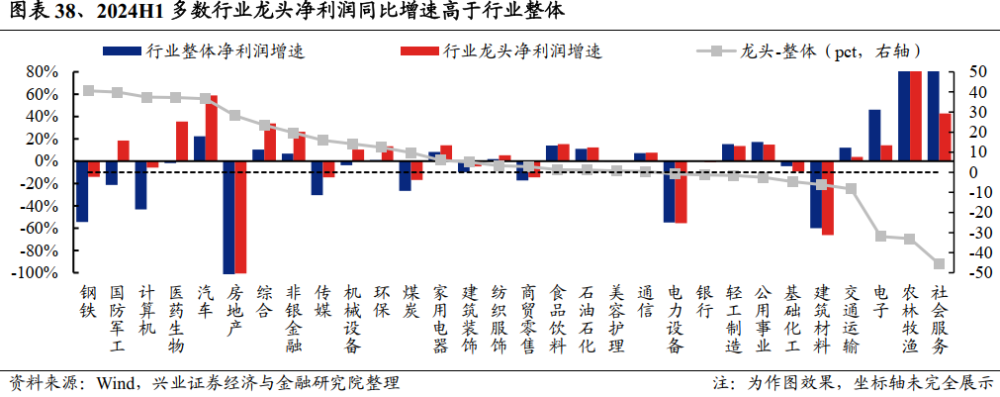

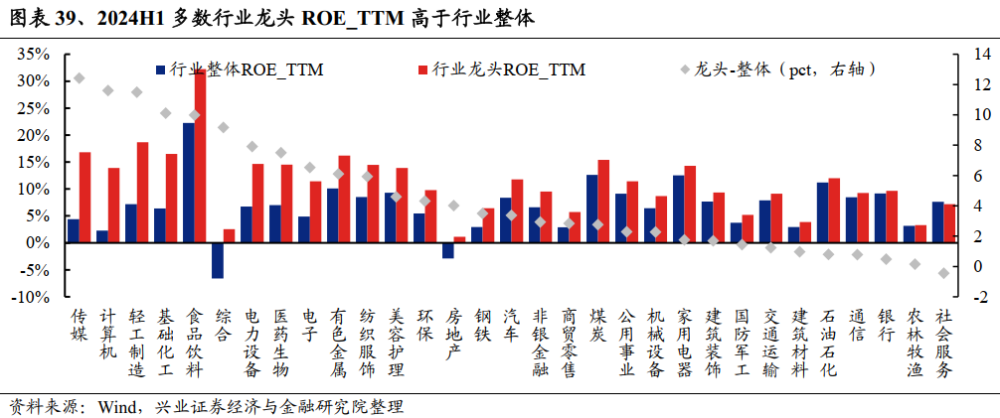

從分行業的情況來看,多數行業的龍頭淨利潤同比增速和ROE水平高於行業整體。2024上半年,31個一級行業中共有21個行業龍頭淨利潤增速高於行業整體,除社會服務外的所有行業龍頭ROE_TTM均高於行業整體水平。

圖片發布日期:2024年8月31日

圖片發布日期:2024年8月31日

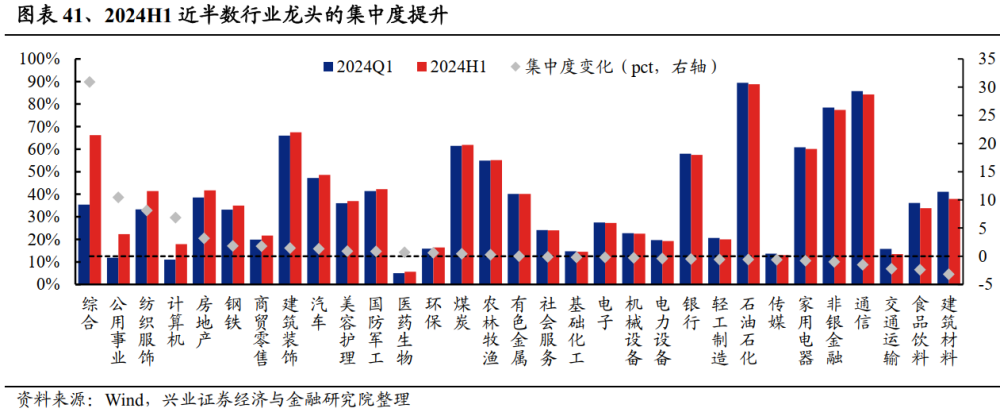

最後,從上市公司龍頭的營收集中度來看,2024上半年也有一定提升。Wind數據顯示,31個一級行業中共有15個行業的龍頭營收集中度較2024Q1提升,佔比達48.39%;所有行業龍頭集中度的中位數從2024Q1的35.35%進一步提升至2024上半年的36.97%。

圖片發布日期:2024年8月31日

3、具體行業上,高端制造、能源材料、消費三大結構性亮點值得關注。

在今年上半年全A盈利總體弱回升的背景之下,挖掘結構性亮點對於投資者而言或更爲重要,海通證券認爲,從中報盈利情況來看,可以關注以下三個方面:

一是高端制造板塊在內外共振下盈利表現較好。尤其是電子和中高端制造領域,表現出色,對整體A股市場的盈利增長貢獻較大。電子行業因爲全球半導體需求上升和AI技術的發展而盈利增長迅速。中高端制造業,今年以來相關板塊景氣度較高,如汽車和家電,因爲國內外需求的增加,出口強勁,加上國內政策的支持,盈利也保持了較快的增長。

二是由漲價邏輯驅動的上遊資源板塊盈利顯著改善。如能源和材料板塊,因爲產品價格上漲而盈利顯著改善。石化和有色金屬行業受益於全球大宗商品價格上漲,使得這些行業的盈利能力得到提升。同時,公用事業和交通運輸行業也因爲國內價格改革和價格上漲而盈利增長。

三是消費板塊受豬肉豬價、服務消費改善利好盈利得到提振。消費板塊的盈利增長穩健,特別是農林牧漁和社會服務行業。農林牧漁行業主要得益於豬肉價格的上漲,而社會服務行業則因爲餐飲等服務消費的復蘇而盈利改善。這些因素共同推動了消費板塊的整體盈利增長。

往後看,海通證券認爲,後續或還存在着三大希望推動基本面和預期回暖:

一是財政或有望發力提振內需,當前我國財政支出仍有發力空間,730政治局會議提出“及早儲備並適時推出一批增量政策舉措”,未來外圍因素變化或爲我國財政發力提供契機;

二是我國中高端制造在供需優勢支撐下,或有望爲外循環帶來新增長點;

三是改革有望提振預期釋放紅利,當前我國經濟和股市信心較弱,經濟體制改革和資本市場改革推進值得期待。隨着近期穩增長政策落地疊加未來以上三大因素出現積極變化,後續我國宏觀基本面或有望企穩。

參考文獻:

1、【海通策略】從中報找配置线索,海通策略,海通研究之策略,2024年09月08日

2、【興證策略】2024中報的五個關鍵线索,興證策略團隊,堯望後勢,2024年08月31日

3、24年中報業績分析之景氣篇——營收負增下的結構亮點在哪?【建投策略陳果團隊】,CSC研究投資策略團隊,2024年09月01日

4、【興證策略】如何應對當前的快速輪動?,興證策略團隊,堯望後勢,2024年09月08日

#四大行集體走強,調整期結束了?#

本文作者可以追加內容哦 !

標題:藏在中報裏的那些 “线索”

地址:https://www.utechfun.com/post/420895.html