來源 | 東哥解讀電商

作者 | 李成東、金珊

京東交卷了。

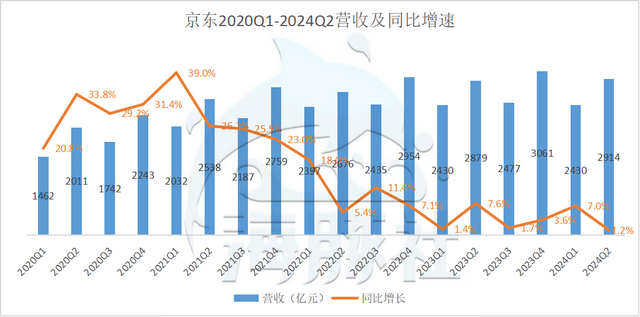

8月15日美股盤前、港股盤後京東集團發布了業績公告。財報顯示,京東集團2024年Q2營收2913.97億元,同比增長1.2%,淨利潤率由2.3%提至4.3%。

乍一看,京東業績增長放緩。在淘寶抖音從絕對的價格力轉向求GMV增長的時刻,京東仿佛是唯一的“逆行者”。面對投資者對價格战的疑問,京東首席執行官許冉在業績電話會上也明確表示,“我們對低價策略的承諾依然堅定不移。”

在電商告別價格战的論調下,京東的策略似乎並不被看好。資本市場卻明顯給出了不一樣的信號。

財報發布後,京東8月15日美股報收27.0美元,同比上漲4.25%;8月16日港股報收108.2港元,同比大漲8.9%。同時近日有報告顯示,對衝基金大佬David Tepper在Q2削減了阿裏巴巴、拼多多、百度的股份,但增持了京東、貝殼。

行業內不看好價格战,但投資市場認可。兩相矛盾下,如何看待京東這份成績單?京東的未來的競爭點在哪裏?

京東史上最高的單季非GAAP淨利潤

在今年618期間,電商還在打價格战的背景下,客單價下滑,整個行業的業績不可避免的承壓。

2024年Q2京東收入爲2913.97億元,同比增加1.2%,和市場預期的1.3%增速基本持平。

結合消費的疲軟,電商的增速放緩是不可避免的。

通過國家統計局數據計算可得,2024年Q2的社會消費品零售總額爲121047億元,同比下滑1.8%;實物商品網上零售額(電商大盤)31761億元,同比增長10.2%,推測主要來自近場電商。

從營收類型來看,家電和3C品類拖累了京東的業績,但是日百和服務收入正在貢獻新增量。家電和房地產息息相關,樂觀看行業還處在回暖期。去年基數高,高溫期主要在5到6月,已經反應在Q2的業績當中,但今年立秋後氣溫依然居高不下,需求滯後。

商品收入2339.08億元,同比增長0.0%;其中電子產品和家用電器商品收入1450.6億元,同比下滑4.6%;日用百貨商品收入888.47億元,同比增長8.7%。

量價下滑下,京東家電和電子產品小幅下跌已屬不易。根據奧維雲網數據,2024年4月1日到2024年6月18日期間线上渠道空調、冰箱和洗衣機銷量分別同比-37.5%、-14.8%、 -7.5%。

服務收入574.89億元,同比增長6.3%,平台及廣告服務收入234.25億元,同比增長4.1%;物流及其他服務收入340.64億元,同比增長7.9%。

按照業務板塊來看,京東零售收入2570.72億元,同比增長1.5%;京東物流442.07億元,同比增長7.7%;新業務46.36億元,同比下滑35.0%。

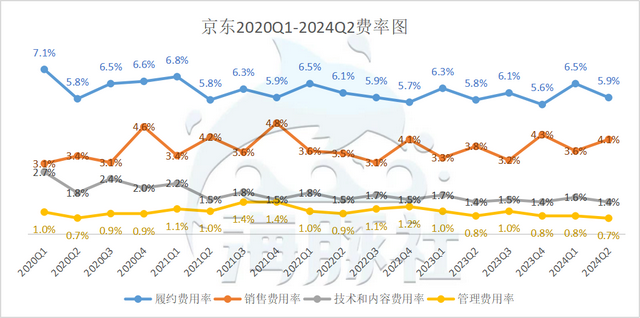

從成本費用來看,在電商這場大战中,京東不可避免的進入投入期。

營業成本2454.59億元,同比減少0.4%。日百品類和廣告等收入的增長,提升了京東的毛利率。

費用端,京東採取的該花花該省省的策略。打服務和價格战,京東下降包郵門檻、增加福利優惠等等競爭措施帶動了履約和營銷費用的增加。對業績影響不明顯的管理費用進行了明確的縮減。

履約开支172.21億元,同比增加3.2%,主要包括採購、倉儲、配送、客戶服務及支付處理开支。履約开支佔收入的百分比爲5.9%,去年同期爲5.8%。

營銷开支118.67億元,同比增加7.3%。營銷开支佔收入的百分比爲4.1%,去年同期爲3.8%。

研發开支42.17億元,同比增加3.6%。研發开支佔收入的百分比保持穩定,爲1.4%。

一般及行政开支21.32億元,同比減少9.6%,主要是由於股權激勵費用減少。一般及行政开支佔收入的百分比爲0.7%,去年同期爲0.8%。

經營利潤爲105.01億元,去年同期爲82.70億元。非美國通用會計准則下經營利潤爲115.96億元,去年同期爲86.76億元。

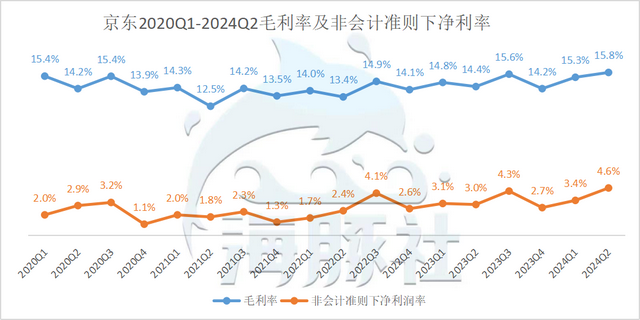

盡管營收個位數增長,但京東的淨利潤暴增了92%,在成本和費用整體增長的情況下顯得非常詭異。實際上可能是投資給京東帶來了增量。

歸屬於本公司普通股股東的淨利潤爲126.44億元,去年同期爲65.81億元,同比增長近92%。歸屬於本公司普通股股東的淨利潤率爲4.3%,去年同期爲2.3%。

非美國通用會計准則下歸屬於普通股股東的淨利潤爲144.60億元,去年同期爲85.57億元。非美國通用會計准則下歸屬於普通股股東的淨利潤率爲5.0%,去年同期爲3.0%。

淨利潤的暴增主要原因是其他淨額出現了增長,主要是一些和主營業務沒有太多關聯的部分,主要包括長期投資公允價值變動產生的收益/(損失)、政府補助、利息收入、收購或處置業務及投資的收益/(損失)、投資資產減值、匯兌收益/(損失)淨額。

結合市場信息,今年6月京東投資的公司天聚地合成功登陸港股市場。據報道稱京東這筆投資收益近40倍,可能是投資上市爲京東的淨利潤帶來了增量。

其他數據方面,截至2024年6月30日止十二個月的經營活動現金流量爲740億元,較截至2023年6月30日止十二個月的525億元增加40.9%。

京東在市場環境下取得這樣的業績已屬不易。

家電拖累營收增速、日百和廣告還在發展階段難挑大梁,應對行業競爭重資產下高投入。京東無疑是壓力最大的那一個。要如何看待京東未來的發展?

借低價打生態战

在京東看似一意孤行搞低價的背後,其實是一場平台生態战。

在2022年底,京東創始人劉強東直言,“低價是我們過去成功最重要的武器,以後也是唯一基礎性武器。”,掀起了京東低價策略的序幕。

在經歷了近一年多轟轟烈烈的價格战之後,電商行業整體出現了告別價格战的趨勢。淘寶弱化低價策略、抖音電商不再把價格力放在首位,回歸GMV增長仿佛變成了主旋律。

此時,京東顯得有些“另類”,依然堅持把低價進行到底。

今年以來,京東陸續推出了“京東超級18”、“秒送專區”、“9.9包郵”、“荷蘭式拍賣”等活動。

這背後其實是京東正在借助低價的競爭點,吸引中小商家以及日用百貨品類的入駐,豐富整個生態。

和友商相比,京東在家電等品類已經樹立了用戶心智,但低價和其他品類的商品的SKU較少。這也能滿足理性消費趨勢下的用戶需求。

相比之下,健全的生態能打开京東未來的增長想象力。低價依然是零售中最有競爭力的噱頭。

“春曉計劃”實行下,Q2京東新增三方商家數量環比一季度提升46%。尤其是除了家電外的品類,如玩具樂器、汽車用品、食品飲料、家裝建材、運動戶外等類目的新增商家數量尤其突出。

數量增長下,銷售額也在上漲,帶來良性循環。京東618期間超15萬個中小商家銷售增長超50%。

以產業帶商家爲例,今年5月“四川茶葉旗艦店”新店开業,在京東迅速獲得了高達2倍、長達28天的流量加速,綠茶、紅茶、茉莉花茶等產品銷量暴漲,店鋪訂單在6月環比5月增長近4倍,店鋪粉絲量增長超2萬。

“春曉計劃”經歷兩次升級,前後共推出32項商家扶持舉措,AI工具提供服務幫助商家節省50%的運營成本。

隱藏在價格战表象背後的是,京東把增長的目光放在了日用百貨品類,例如美妝。

近期Herms愛馬仕香水美妝、SAINT LAURENT聖羅蘭、Massimo Dutti等更多服飾美妝品牌入駐京東,增加了頭部美妝品牌的供給。

同時用低價和優惠吸引消費者進行購买,強化心智。京東百億補貼在Q2上线美妝加贈之後,8月進一步加大力度,投入超30億元聚焦美妝全品類,上不封頂。

低價只是手段,更全面健康的生態才是京東想要的。在消費分化的趨勢下,這樣的策略無疑能對抗更多的風險,也會打开更多的增長空間。

服務“圈粉”,用戶數雙位增長

至少在幾輪價格战和營銷後,現在用戶對京東的印象成功扭轉爲低價了。加上行業變動下,已經不再有人把京東定位成直播電商的“扛價平台”。

從數據結果上來看,京東的新用戶增加,老用戶在商品供給帶動下消費次數變得多了。

Q2京東的季度活躍用戶增速、用戶購物頻次上繼續保持了同比雙位數的增長勢頭,這在電商滲透率見頂的趨勢下並不多見。

打破固有的形象,進行破圈並不是一件容易的事情。要吸引新用戶,也要讓老用戶接受改變愿意买單。

新用戶來自電商滲透率的提升。通過京東的業績電話會議了解到,年輕一代習慣網絡購物,老一輩开始接受網上購物,這兩大用戶群增長率超過了京東整體用戶群的增長。

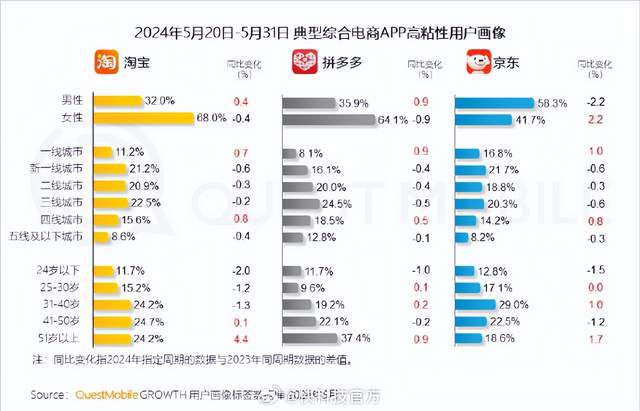

同時根據QuestMobile的數據,三大電商平台在核心用戶群體上有明顯的差異。首先京東近期從男性和女性用戶上綜合來看,整體的增長速度快於淘寶和拼多多。結合用戶所在城市的分布,京東在一线和新一线城市佔據優勢,在二线及以下城市還有滲透空間。

留住新用戶、讓老用戶接受第三方商家的商品,京東選擇靠服務取勝。

單純的低價已經在行業競爭中非常普遍。京東過去通過供應鏈打下的服務優勢,正在蔓延到第三方商家。

Q2京東京東免費上門退換服務在自營接近全覆蓋之後,帶動三方商家的覆蓋率也已超90%,越來越多的品牌和商家將服務作爲差異化競爭力。

截至Q2,已有近5萬款京東自營的食品和飲料,以及上萬家第三方食品店鋪,爲用戶提供“不愛喫包退”服務。

寫在結尾:3P增長背後的供應鏈底色

商家和用戶數量提升,供需雙向循環帶動了整個生態的發展。未來3P業務也會成爲京東更大的增長動力。

“在Q2,3P交易用戶數量和訂單量均經歷了加速增長,3P GMV增長超過了我們的總GMV 增長。”京東首席財務官單甦在業績電話會議中表示。

在電商的競爭逐漸趨同的趨勢下,京東增長的背後是供應鏈的優勢。

京東在不犧牲產品和服務質量的前提下不斷提升綜合競爭力,而不是依靠短期補貼導致不可持續的降價。京東通過規模效應、技術驅動的供應鏈創新,來消除不必要的成本,實現長期的價格下降。

鞏固優勢,京東圍繞供應鏈效率的投入仍舊保持力度。

截至Q2,京東的供應鏈基礎設施資產規模達1555億元,同比增長10%。自2017年全面向技術轉型以來,截至今年Q2京東的研發投入已累計近1300億元。

投入也帶來了正向的回饋。

在自營商品SKU超過1000萬基礎上,京東Q2存貨周轉天數繼續保持29天的全球領先水平。在今年Gartner公布的2024年度全球供應鏈25強排名中,京東作爲中國唯一的零售企業入選。

未來電商的發展可能會更難。當下的京東無心內卷,正在爲之後發展蓄力。做時間的朋友。比起短期業績,或許京東未來的想象空間和高質量增長更值得注意。

本文作者可以追加內容哦 !

標題:詳解2024Q2:“逆行”堅守低價,京東爲了什么?

地址:https://www.utechfun.com/post/411243.html