8月14日盤後,騰訊控股(00700.HK)公布了截至6月30日止的2024年二季度財務數據。在營收符合彭博一致預期的同時,公司在淨利潤,Non-IFRS淨利潤方面實現了超預期的數值,573億元的非標淨利潤對標2021年時期的騰訊,而52.6%的增速也顯示騰訊的盈利能力在持續提升。

對於騰訊這樣體型龐大的公司,個位數的百分點增長就意味着上億的差距。騰訊究竟在何處超出了預期,以實現如此驚豔的二季度增長?展望下半年,騰訊的增長是否能夠延續?本文將對此進行淺析。

01

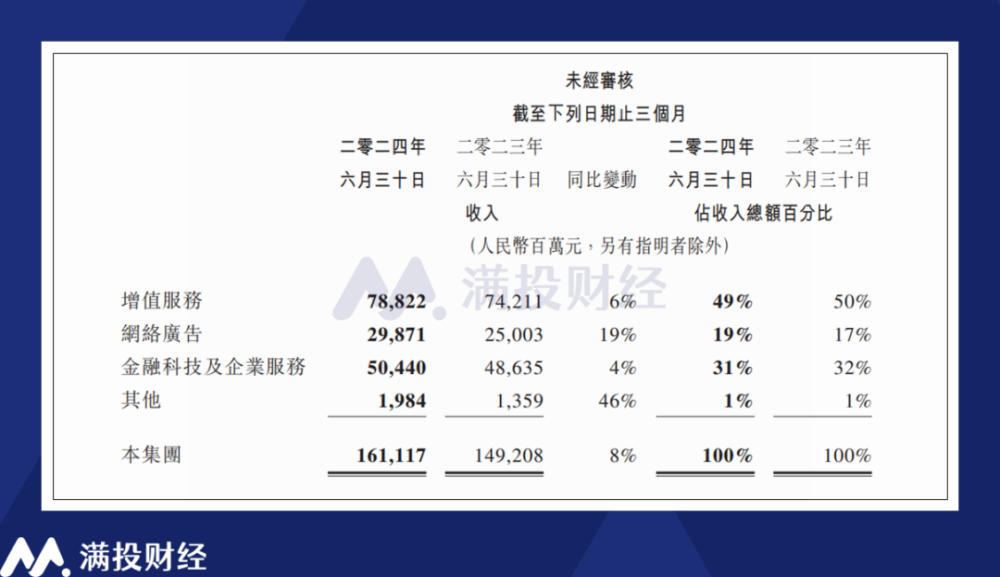

業務實現全面增長,毛利率改善顯著從經營數據來看,二季度的騰訊實現了1611.2億元的收入,同比增長8%。拆分業務來看,增值服務、在线廣告、金融科技及企業服務分別實現收入788.2億、298.7億、504.4億,同比變動值分別爲6%、19%、4%。無論是從絕對值來看還是從增速來看,在线廣告業務依舊是公司收入增長的主要動力。

增值服務方面,公司在二季度推出了熱門遊戲《地下城與勇士》的移動端《地下城與勇士:起源》,成功將騰訊在中國遊戲市場的收入帶回了增長的行列,本土遊戲市場收入增長了9%至346億元,環比維持穩定。考慮到《dnfm》上线時間爲5月末,實現收入的時間較短,遊戲對騰訊遊戲收入的帶動效應並未完全展現。

而海外遊戲也同樣實現了9%的同比增長,據悉是《PUBG MOBILE》等遊戲的國際市場收入影響。且由於是海外收入,計算時會受益於二季度的人民幣匯率變動影響。不過隨着三季度人民幣的回升,海外收入的匯率優勢或有所消退。

在影視內容方面的增值服務則有些喜憂參半的味道,整體上拖了增值服務的增速後退。騰訊視頻第二季度付費會員數同比增長13%至1.17億個,音樂、視頻訂閱收入分別同比實現了29%、12%的收入。從內容產出上來看,《繁花》、《慶余年2》等影視作品依舊具有較高的收視拉新效果。但另一方面,視頻以及直播業務則持續面臨大幅度的收縮,導致社交網絡收入同比增速僅有3%,環比還下降了0.6%。

從另外兩項業務來看,網絡廣告業務主要受益於視頻號和小程序遊戲的起色,兩者持續維持着較高的用戶增長紅利。而金融科技與企業服務業務同樣得益於此,來自視頻號的商家技術服務費以及傭金爲金融科技業務帶來了更高的收入,而企業微信的商業化也是公司金科業務提升收入的來源。

根據公告所述,公司在AI大模型端的投入產出成爲公司各項業務增長的推動力。包括技術平台對用戶的行爲模式分析,以及騰訊雲在算力方面的迭代升級,AI助手騰訊元寶的發布和應用等。而騰訊首席執行官馬化騰也表示,將繼續投資於平台和包括AI在內的技術,以創造新的商業價值和更好地服務用戶需求。

用戶方面,微信及wechat月活用戶數量在二季度達到13.71億人次,同比增長3%,QQ用戶5.71億,同比維持穩定,而收費增值服務账戶爲2.63億,同比增長12%。整體上來說,用戶紅利的護城河較爲穩固,爲公司各項業務的增長提供了安全邊際。

公司二季度的整體毛利同比增長21%,整體毛利率從去年同期的47%提升至53%,顯著跑贏了營收的增長。增值服務、在线廣告、金融科技業務的毛利率分別爲57%、56%和48%,分別提升了3%、7%和10%。可以看出,分業務的毛利率增長直接反映到了整體毛利率的增長上。

02

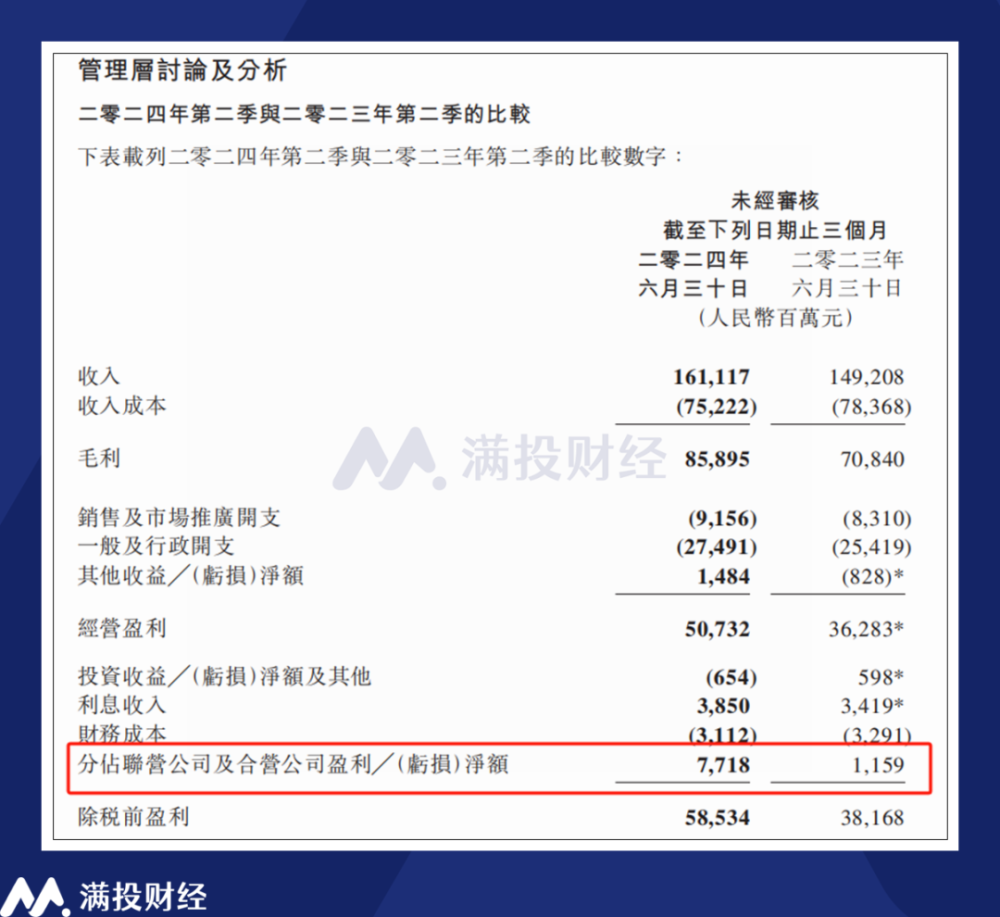

“投資收益”成就騰訊盈利主要預期差騰訊的主營業務確實在二季度實現了亮眼的增長,但相較於其利潤端的82%,以及非國際財務報告准則下52.6%的增長,其間還存在不小的差距。而從費用端來看,騰訊在二季度的銷售費用率以及一般行政費用率均維持平穩,分別同比變動0.1%和0.03%,影響微乎其微。因此其利潤變動,或許更多要關注到騰訊的“營業外收入”上。

在2024年2季度,公司“分佔聯營公司及合營公司盈利”一項實現了利潤77.18億元,較去年同期的11.59億增長了5.6倍,佔當期除稅前利潤比重達到13%;在非國際財務報告准則下,這一數值達到了99億元,而2024年一季度爲55億、2023年二季度爲39億。可以說,公司二季度最大的利潤預期差便來源於此。

一般而言,聯營與合營利潤根據所投資公司的盈利或虧損,按照持股比例計入公司當期利潤表,並對應增減其账面價值計算。截至2024年6月30日,騰訊對聯營/合營公司的投資合計規模爲2701.8億元,其中有51%的資產爲上市公司。而根據財報披露,這部分上市公司的資產對應的公允價值爲3227.8億元。

騰訊的對外投資一直被人津津樂道,其中同樣不乏大家耳熟能詳的企業,諸如美團(03690.HK)、拼多多(PDD.US)、京東(09618.HK)乃至富途(FUTU.US)這樣的互聯網券商,均有騰訊參股的身影。而在其投資的非上市資產中,也有不少位於海外的遊戲工作室聯營公司業務。盡管騰訊並未詳細地公开過具體的名單以及收益,但從今年大幅上漲的聯營利潤規模來看,或許部分“老熟人”的業績同樣是超預期的。

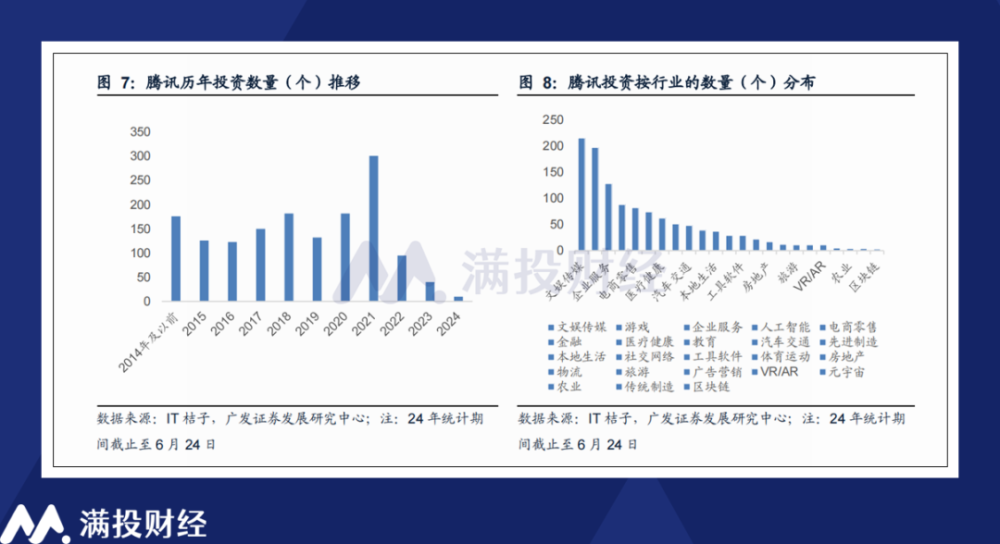

從投資履歷來看,騰訊自2014年起全面开啓了對外的投資战略,對各類資產的投資金額大幅增加。截至2023年末,騰訊完成的投資事項超過1500件。盡管自2023年以來,騰訊投資的速度出現了顯著放緩,但其成效在今年二季度卻成爲利潤超預期的關鍵。歷經10年的沉澱後,騰訊或許在迎來投資回報的高峰期。

向後展望,騰訊作爲“投資者”的一面,或許會隨着聯營/合營收益的增長而逐漸得到體現。在評估騰訊的估值或者價值時,需要考慮參考的內容或許也變得更爲復雜。

03

寫在最後根據方正證券的測算,在剔除公司聯營/合營公司盈利以及稅率變動後,騰訊2024年2季度的Non-IFRS經營利潤同比增長27%,與公司在毛利率端取得的成就是較爲接近的,可見公司的主業確實也得到了經營方面的改善。若公司能夠持續優化其業務結構,提升高毛利業務的規模,騰訊的增長還能進一步持續。

盡管騰訊在二季度取得的成就頗有點喫老本的意味,但以萬億的體量能夠“超預期”本身,就是騰訊作爲上市公司的活力的象徵。從估值角度來看,目前騰訊擁有3.1萬億人民幣的市值,PE在15倍附近,且公司的回購動作自2023年以來就從未有過停歇。在港股市場充分回調,性價比凸顯的當下,騰訊的投資價值正在不斷升溫。

而跳出業績之外來看,騰訊作爲兼具消費/娛樂/金融科技/企業服務/廣告業務的巨型企業,其業務收入本身就源於整個社會經濟的方方面面,其業績表現或許也可以作爲某種前瞻性的風向標來觀察。在騰訊二季度業績超預期表現的當下,對下半年宏觀經濟的整體預期,或許可以更樂觀一些。

- End -往期推薦

本文作者可以追加內容哦 !

標題:騰訊2Q24財報數據解析:超預期的增長,或源於十數年的

地址:https://www.utechfun.com/post/410872.html