怎么看企業的基本面?實用的邏輯是,如果歷史業績不差、企業能力也不差(業績有能力的支持,有肌肉,非虛胖),同時潛在的風險也比較小,那么大概率這家企業的基本面不會差。

下面採用了估股的14個指標來分析。

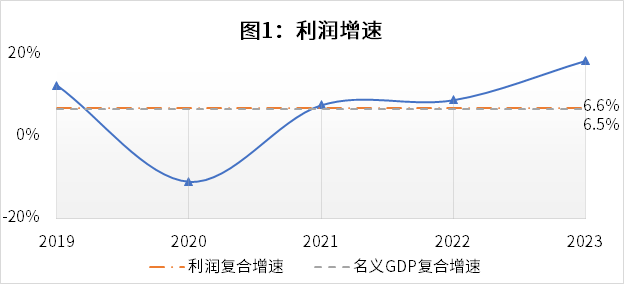

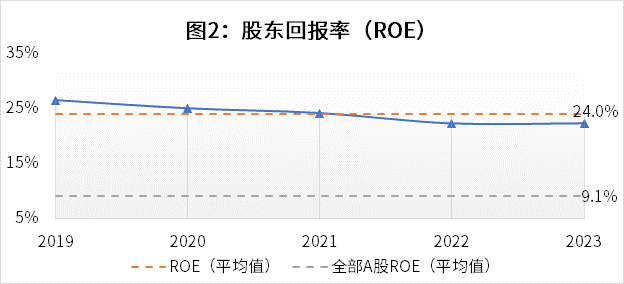

【1】成長性:可以看企業利潤增速。

【2】效益:可以看ROE(股東回報率)。

這2個指標能幫助判斷企業的歷史業績。

參考下面圖1和圖2,過去5年,美的集團的利潤復合增速約爲6.6%,和同期經濟增長速度差不多(我國名義GDP過去5年復合增速爲6.5%)。另外,過去5年,美的集團的股東回報率平均值約爲24%,明顯超過同期A股所有上市公司的平均股東回報率(全部A股過去5年平均ROE爲9.1%)。綜合這兩點,判斷美的集團的歷史業績較好。

然後看與企業技術能力有關的指標:

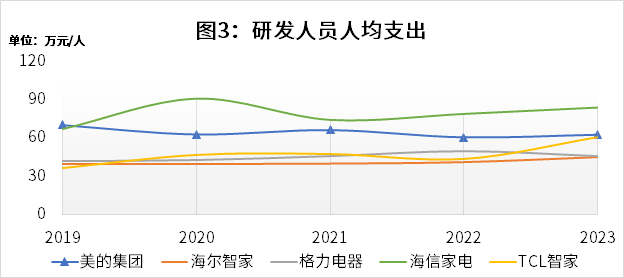

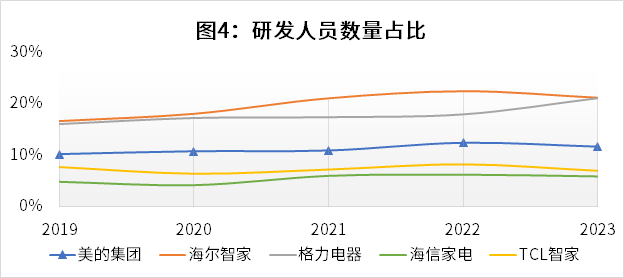

【3】研發水平:可以看研發人員人均支出。

【4】研發氛圍:可以看研發人員數量佔比。

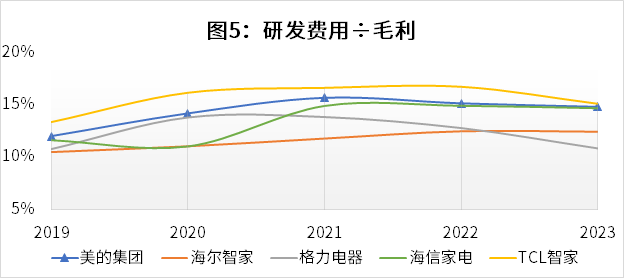

【5】研發意愿:可以看研發費用相對於毛利的投入。

通常這3項指標越高,說明企業研發的水平、氛圍、意愿就越足,體現爲企業的技術能力也越強。

參考下圖3、4、5,美的集團代表研發水平的指標和競爭對手差不多,代表研發氛圍的指標和競爭對手差不多,代表研發意愿的指標和競爭對手差不多。綜合這三點,判斷美的集團的技術能力較強。

再來看和企業市場能力相關的指標:

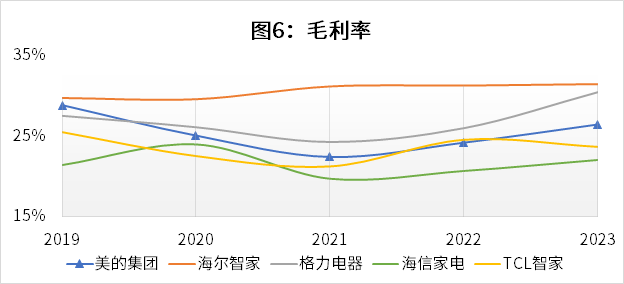

【6】產品優勢:可以看毛利率。

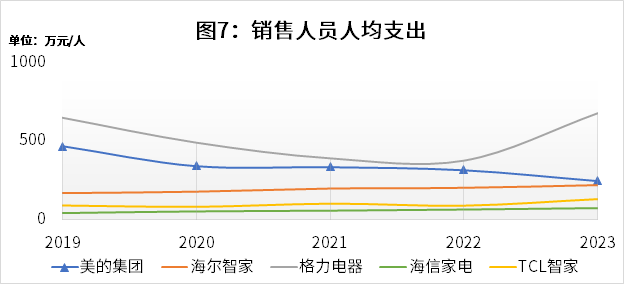

【7】產品力:可以看銷售人員人均支出。

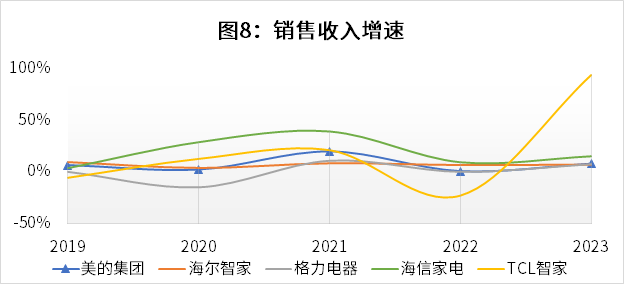

【8】銷售力:可以看收入增速。

這3項指標越高,市場能力就越強。這裏解釋一下產品力指標:在當下,企業若想讓客戶精准有效地get到你的產品力,就得有足夠大的營銷和銷售投入力度(往往反映在銷售人員人均支出上)。

參考下圖6、7、8,美的集團代表產品優勢的指標和競爭對手差不多,代表產品力的指標和競爭對手差不多,代表銷售力的指標和競爭對手差不多。綜合這三點,判斷美的集團的市場能力較強。

下面這3項指標,可以反映出企業的管理能力,優秀的管理會改善企業的運營效率。管理能力分爲3方面:

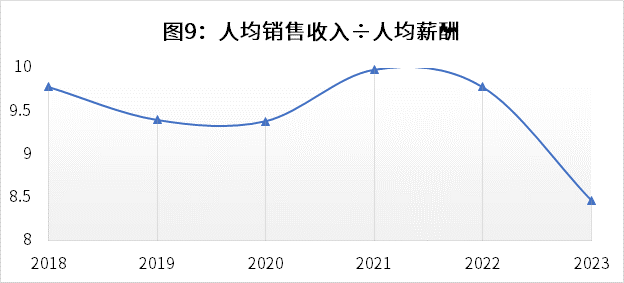

【9】管人能力:可以看人均效率。

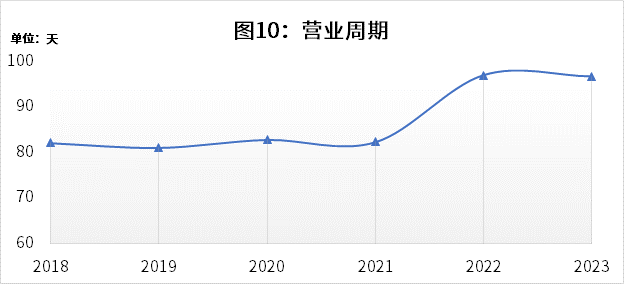

【10】管財能力:可以看營業周期。

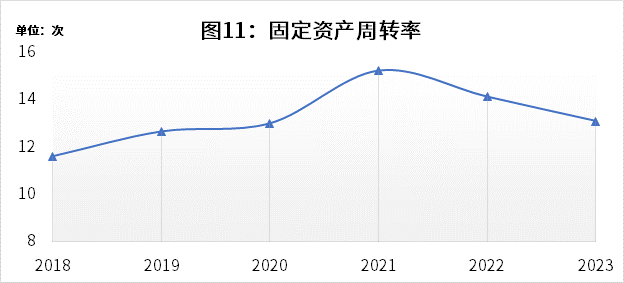

【11】管物能力:可以看固定資產周轉率。

參考下圖9、10、11,美的集團代表管人能力的指標向差,代表管財能力的指標向差,代表管物能力的指標穩定向好(向好、向差屬於縱向對比)。綜合這三點,判斷美的集團的管理能力一般。

綜合以上技術、市場、管理這三方面能力,可知美的集團歷史業績較好,主要因爲其技術能力較強,市場能力較強,但管理能力卻一般。

最後3個指標,看的是企業潛在風險,這是很容易忽視的一點。潛在風險越大,未來業績就越可能被拖後腿甚至暴雷。

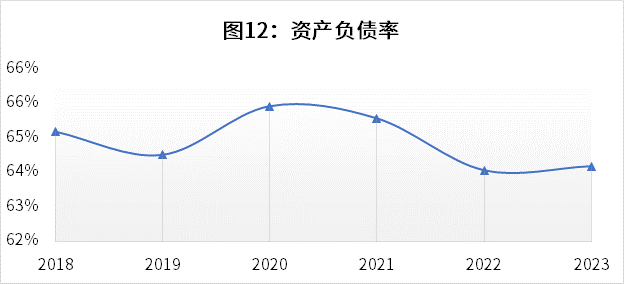

【12】資產負債表風險:可以看負債率。

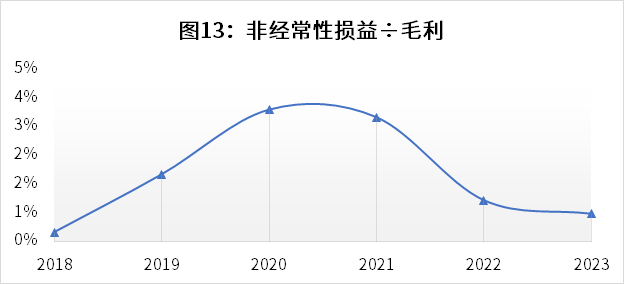

【13】利潤表風險:可以看非經常性損益。

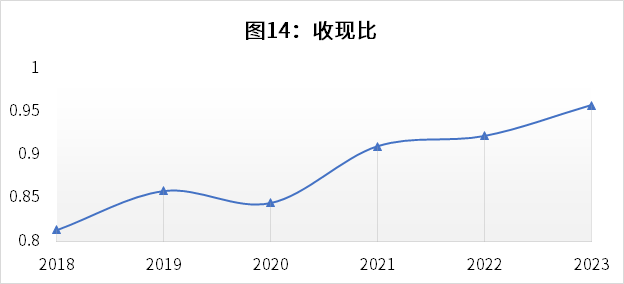

【14】現金流量表風險:可以看收現比。

參考下圖12、13、14,美的集團代表資產負債表風險的指標穩定向好,代表利潤表風險的指標向差,代表現金流量表風險的指標穩定向好(向好、向差屬於縱向對比)。綜合這三點,判斷美的集團的潛在風險較小。

這14個指標,和過往作對比、和其他企業作對比,縱橫交錯,簡潔又不失嚴謹。更重要的是,與普通的財務分析不同,這裏的定量分析直擊企業基本面(比如,多數人分析不明白的市場、技術和管理能力,被拆解爲恰當的數據指標),感興趣者,可以結合本文梳理自己對美的集團的理解。

進一步,沿用估股在這套分析體系中的邏輯,可以爲美的集團的基本面打個分(超過2分可看做基本面OK):

總結美的集團以上三個維度、十四個指標的橫向和縱向對比分析,可知美的集團的歷史業績較好(賦值0.5分),技術能力較強(賦值0.5分)、市場能力較強(賦值0.5分)、管理能力一般(賦值0.25分),潛在風險較小(賦值0.5分),最終得出美的集團的基本面評分爲2.25(總分5分),因爲該分值>2分,故而判斷美的集團整體上是一家“好”公司。

但是我們不能僅憑基本面的好壞就直接做決策,仍需補充一些估值方面的專業分析。

本文是學習現有的分析模型對美的集團的思考,若有不同觀點,期待理性交流。

$美的集團(SZ000333)$$格力電器(SZ000651)$$海爾智家(SH600690)$#基本面分析##技術面分析#

本文作者可以追加內容哦 !

標題:14個指標看【美的集團】基本面

地址:https://www.utechfun.com/post/410013.html