“可能不會再大幅降價了”。

這是繼特斯拉發布2023年第四季度和全年財報後,業內分析師對特斯拉後續整車價格的預測。

有分析師警告稱,特斯拉可能無法再大幅降價了。Morningstar Research分析師Seth Goldstein在接受採訪時說道:“特斯拉發出的信號是,該公司在2024年不會再出現銷量同比增長50%甚至30%至40%了。到了一定程度,你就不能再降價了。”

該分析師此言論大多基於特斯拉剛剛發出的財報數據。據悉,2023年,特斯拉全年毛利潤爲176.6億美元,同比下滑15%;毛利率爲18.2%,低於2022年的25.6%;營業利潤同比下滑35%,至88.91億美元。

特斯拉上述不及預期的財報數據,與該公司爲拉動銷量增長而採取的降價措施有關。

對於後續特斯拉是否繼續堅持“價格战”,業內人士各執一詞,結論我們尚不得知。但可以明晰的是,特斯拉能否低價促銷的背後是其成本控制能力的強弱。

但如今看來,由特斯拉降本需求帶來的“蝴蝶效應”,不僅僅從主機廠擴展到一級供應商,甚至有蔓延至二級供應商的趨勢,正在悄無聲息爲整個行業帶來改變。

向下?向上?都繞不开“成本關”

作爲價格战的“始作俑者”,特斯拉的降本需求已經成爲絕大多數車企的縮影。

根據2023年中旬頒布的《財政部 稅務總局 工業和信息化部關於延續和優化新能源汽車車輛購置稅減免政策的公告》,從2024年起,不含稅價不超過30萬元的新能源乘用車,可以繼續享受免稅政策;而不含稅價超過30萬元的新能源乘用車,就只能享受3萬元的減免優惠,超出免稅額度的部分,也需要按照相應政策繳納購置稅。

由此,2023年下半年,在主機廠端,不少起售價在30萬以上的車型就已經开始通過各種手段變相降價,把部分車型的起售價降至30萬以內。

比如,特斯拉Model 3(配置|詢價)和Model Y(配置|詢價)都开啓了大幅優惠,最高降幅1.55萬元,在價格調整後,僅剩Model Y高性能版一款車型售價在30萬以上。

國內新能源車企也快步跟上。2023年9月份上市的小鵬G92024款車型,起售價降至26.39萬元,相比老款同配置車型降價幅度高達6.6萬元;嵐圖FREE,目前的指導價僅需26.69萬元。

進入2024年,“價格战”並無停息的跡象,甚至不少業內人士認爲:今年車企價格战將進入“生死战”。

圖源:特斯拉

圖源:特斯拉

此言不虛。就連“風光無限”的理想汽車,也在1月中旬宣布其全系車型下調3萬元,其中理想L7起售價降到28.69萬,上市以來首次降至30萬。

但值得注意的是,車企無法將30萬級市場當作永久的“保護傘”。

首先需要明確的是,低價絕非易事。在整車價格更低的背後,有車企高銷量和高虧損的矛盾,也有車企爲緩解兩者矛盾而竭盡全力降低成本的難言之隱。

其次,20-30萬價位區間敵手衆多,競爭激烈。

根據相關統計,僅2023年第四季度,主銷車款指導價區間在20-30萬元的上市新車就多達近10款,其中包括極越01、智己LS6、智界S7、極氪007、星紀元ES等。展望產品價格段分布時,理想汽車CEO李想亦直言,後續推出的理想L6、理想L5將堅守20-30萬元價格區間。

乘聯會數據顯示,20-30萬元價格段乘用車市場銷量自2018年开始持續走高,從每年193萬輛,攀升至2022年的354萬輛。

此外,20-30萬元市場傳統燃油車產品份額佔比已從2017年的99%下降至今年的48%,首次跌破50%。但這也同時意味着,新能源電動汽車在20-30萬元價格區間可蠶食的市場空間正在逐漸變少。

爲此,從2023年第四季度車企(極氪、理想、小鵬、蔚來和問界)陸續發布的新車價格定位來看,部分車企开始“選擇性避开”20-30萬元市場激烈的競爭,开始謀劃布局高端市場。

圖源:極氪

圖源:極氪

李斌曾拋出他的判斷:“接下來的2024年到2025年,市場對於高端電動車的需求將會爆發。”同時強調:“不要去20萬元級別與別人‘卷’,蔚來始終要保持自己的高端定位。”

然而,需要提及的是,將整車價格定位更高,雖可以幫助車企提升單車毛利率,有效緩解車企虧損困擾,但這並不意味着車企降本的壓力將不復存在。

畢竟,目前來看,國內大多數新能源車企尚未具備盈利能力,且隨着下半場智能化的到來,車企的研發投入只會只增不減。

換言之,無論車企將其整車產品定位低端、中端,還是高端,其仍不可避免要想方設法拆解降本這道圍牆。

Tier 1首當其衝,車企“雙刀”同开

眼下,車企降本的需求與日俱增。目前來看,車企降本方式主要有兩種:“拿自己开刀”和“拿供應商开刀”。

在車企方面,其大多選擇通過技術創新進行降本。比如,特斯拉改進汽車設計,使制造工藝盡可能簡單。該公司通過電池技術迭代(升級到4680及CTC底盤),單車已節省約1-2萬元;雖然車身一體化壓鑄改造初期投入較大,但大幅減少了零部件數量,簡化了生產工藝,規模化生產情況下,成本顯著下降。

在供應商方面,大和發表分析報告指出,特斯拉要求上遊零部件供應商降價最多10%,其認爲特斯拉的減價和控本行動會對中國汽車行業整體氣氛造成負面影響。

事實確是如此。蓋世汽車了解到,車企每年都會要求供應商進行“年降”,幅度一般在3%-5%左右,這幾乎已經成爲行業慣例。

根據2023年3月,蓋世汽車“供應鏈降本”行業調研數據,在近3000位行業用戶中,74%的用戶表示,相較往年,2023年車企提出的降本要求明顯提升。從降本幅度來看,超半數的企業被要求年降的幅度在5-10%。還有企業提出,因爲疫情三年沒有降價,2023年被要求一次性降20%以上。

2024年,供應鏈降本壓力也變得更加沉重。以特斯拉爲例,其大部分供應商,包括電池廠商松下、LG新能源和寧德時代,以及意大利鑄造機制造商IDRA集團,都以保密協議爲由避免公开討論特斯拉。

圖源:特斯拉

圖源:特斯拉

此前,博世中國區總裁陳玉東在接受媒體採訪時明確表示,在中國市場上,份額遠比盈利更加重要。

某種程度上,這也代表了絕大部分企業的心聲。

據業內人士透露,爲了保證市場地位,2024年伊始,電池龍頭寧德時代目前正在梳理產线資源,提出降低動力電池的價格。

據悉,寧德時代正在向車企推廣173Ah的VDA規格磷酸鐵鋰電芯,標配2.2C倍率快充,走大單品路线。“24年中旬有幾家車企都會切換到這款產品,電芯價格相當低,加量不加價,目標就是10萬-20萬元的純電市場。”有行業知情人士透露。

與此同時,近日比亞迪旗下弗迪電池也在內部通知,敦促團隊繼續降本:“2023年,採購團隊通過層層篩選,去劣存優,充分招標競價等手段,實現了利益最大化。當前,採購降本空間依舊巨大。2024年,我們將繼續加強非生產性物料的管理和控制,凝心聚力,降本增效。”

車企“跨級溝通”,Tier 2也被“波及”

實際上,作爲新能源汽車成本項佔比較高的關鍵零部件之一,動力電池廠商降本已不必過多贅述,其降本責任必然重大。

值得注意的是,在車企追求極致低成本的過程中,其將本壓力已經傳導至整個供應鏈的各個環節和“神經末梢”。

在任何產業中,產業鏈條的傳導效應都是不可避免的。有業內人士表示:“一輛車的物料總成本有大約60%來自外購零部件,供應商是主機廠控制成本的一大突破點”。

要知道,一家主機廠的上遊是幾百家一級供應商(Tier 1), Tier 1 的上遊還會有二級供應商(Tier 2)、三級供應商(Tier 3)以及原材料供應商等等。

比如,車子裏的座椅是Tier 1供應的,而座椅底下讓它能前後移動的滑軌來自Tier 2 ,滑軌裏面的鋼珠又來自Tier 3,制造鋼珠所需要的鋼材來自原材料供應商。

現下,當車企將降本的壓力依次向下傳導,汽車產業供應鏈條正在逐級承壓。當一級供應商不得不着力降低成本,二級供應商便也开始跟着着急。

這主要是因爲,伴隨新能源汽車電動化、智能化的高速滲透,在軟件定義硬件的大背景下,傳統“甲乙雙方、交鑰匙工程”的模式已經無法適應“小步快跑、持續迭代”的开發要求,這一模式遭到挑战。

有不少車企呼籲加大供應鏈穿透,去黑盒化,對供應商進行“白盒化”管理,提升安全管控,加強供應鏈韌性。

由此,汽車供應鏈正在進行深度變革。此前,車企和Tier 1聯系最爲緊密,與Tier2鏈接較少,對Tier3及以後的供應商則基本不會有太多交涉。

如今,主機廠和各級供應商的關系發生了根本變化。

地平线總裁陳黎明曾表示:“對於關鍵的零部件和功能,車企直接與Tier1到TierN進行深度探討,特別是針對系統成本控制、新技術導入等。”他認爲,促使汽車供應鏈發生根本變革的驅動力是降本需求,整車廠如果不跟主要零部件和功能的供應商進行直接接觸,很難實現系統成本的控制。

同樣的,蓋世汽車採訪到巴斯夫特性材料業務部高級副總裁鮑磊偉(Andy Postlethwaite),他也坦言:“我們作爲一級供應商的供應商,肯定在提供材料的過程中不斷面對有關成本方面的壓力。”

他也承認:“中國電動汽車產業,對於速度和敏捷性快速反應的要求更高。這個要求在不遠的將來,也會成爲所有行業的共同要求。”

那么,二級供應商要如何幫助一級供應商和主機廠協同拓展降本空間呢?

在動力電池領域,傳統電池外殼通常由較重的金屬型材和模壓部件制成,對整體重量和車輛性能會產生一定的不良影響。

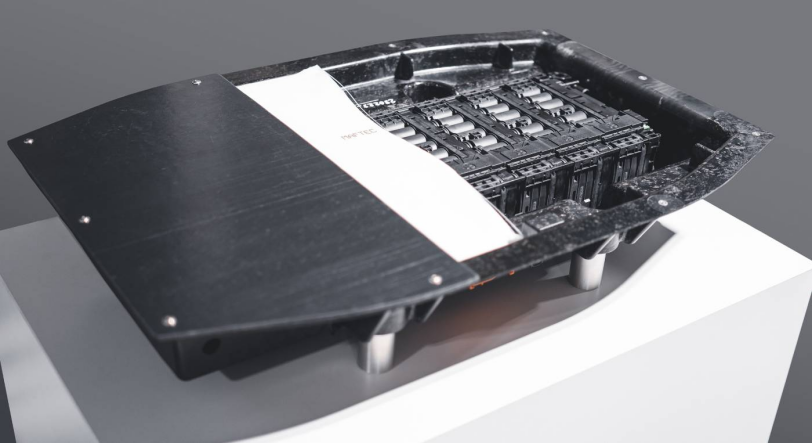

爲此,愛達克(EDAG)、材料供應商三菱化學集團與電池系統制造商Kreisel Electric聯手設計了一種新概念。其結果是一種極輕的電池概念,能夠滿足對電動汽車電池外殼的各種要求。

愛達克集團創新領域安全出行負責人Stefan Caba博士表示:“這種概念輕巧且強大,特別適合中等產量客戶,如電動跑車等高性能車輛和大衆運輸工具。因爲重量減輕,以及在單一工藝中制造電池盒的可能性,創造了巨大的市場競爭優勢。”

圖片來源:愛達克集團

圖片來源:愛達克集團

在車身結構和材料方面。2023年出現的新降本趨勢是從車身材料入手,逐漸用鋼替代鋁(因爲鋼比鋁要便宜)。

蓋世汽車了解到,業內某汽車二級供應商开發了新型的車身輕量化技術,通過採用高強度輕質材料和結構優化設計,將車輛的整體重量降低了10%。這項技術使得汽車制造商能夠減少材料成本和燃料消耗,同時提高車輛的燃油經濟性和行駛性能。

無獨有偶,爲進一步協助上遊企業成本下探,巴斯夫選擇在整車領域使用TPU材料逐步替代金屬材料。

據鮑磊偉表述,車身減重已成爲新能源電動汽車廠商十分重視的問題。“TPU材料可以省下10%到30%、40%的總量。一方面可以增加裏程;另一方面也可以釋放更多的能力去設計車身其他方面的結構及功能。”鮑磊偉說道。

且值得注意的是,在成本方面,一般情況下,TPU材料比鋼結構材料更便宜。

鮑磊偉告訴蓋世汽車,就整車本身一次鑄模成型(車身構件一次性衝壓成型)的生產工藝而言,金屬鑄模生產100台的成本肯定特別多,一次性生產5000台,一次性鑄模成形的產品而言,成本會攤薄不少。

“金屬的一些材料,鉚釘要打進去,造成部件總量增加,成本也必然增加。如果可以採用TPU、聚氨酯、聚酰胺這樣的材料做成的部件,可以非常方便的一次性鑄模成型,省掉很多零件,從這方面也可以節省很多成本。”鮑磊偉表示。

在智能化領域。黑芝麻定位爲二級供應商,該公司通過芯片的設計,給車企、一級供應商帶來更多的最優的性價比。例如,華山A1000在算力、功能的融合,還有成本的優化方面已經打造出來一個非常具有性價比的有競爭力的產品方案。

不過,仍需提及的是,主機廠還需要衡量整車產品的生產成本和性能之間的關系。

當主機廠對整車產品某些特性要求不那么高的時候,其可以選擇降低部分成本。但當其選擇开發具備高端性能的整車產品,無法對特性做任何讓步,必然要犧牲其一定的降本空間。

(本文來自於蓋世汽車Gasgoo)

標題:車企降本,難的不止Tier 1

地址:https://www.utechfun.com/post/327154.html