作者/星空下的慄子

編輯/菠菜的星空

排版/星空下的三明治

在無人駕駛技術領域,一直存在着計算機視覺和激光雷達兩條技術路线之爭。

激光雷達是一種利用激光技術感知環境的設備,可以說是”自動駕駛之眼”,也用於機器人等領域。

禾賽(HSAI.US)作爲激光雷達第一股,在納斯達克敲鐘首日股價上漲了10%,當日總市值超過26億美元。不過目前禾賽的市值已經跌去了近40%,僅有16億美元。

激光雷達的另一玩家——ROBOSENSE TECHNOLOGY CO.,LTD(以下簡稱“速騰聚創”)也於近日遞表港交所,力爭成爲“港股激光雷達第一股”。這家公司2014年成立於深圳,創始人是來自哈工大的博士邱純鑫,聯合創始人還有邱博士的導師朱曉蕊和師弟劉樂天。

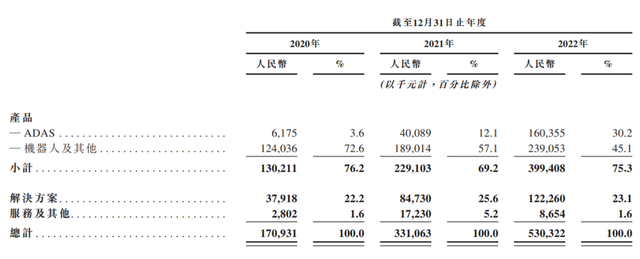

根據《招股書》,速騰聚創2020年至2022年營收分別爲1.7億元、3.31億元和5.3億元。主要包括了產品收入、解決方案收入和其他收入。其中ADAS(高級駕駛輔助系統)產品收入佔比不斷升高,2022年約佔總營收的30%。

各類收入 摘自《招股書》

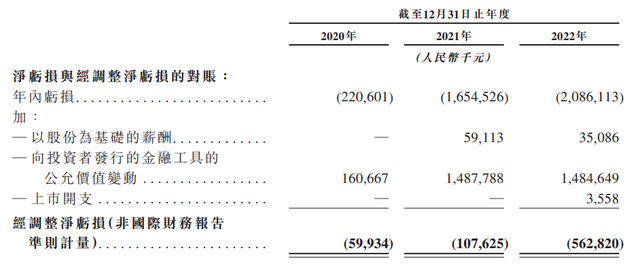

2020年至2022年速騰聚創經調整的淨虧損分別爲5993萬元、1.08億元和5.63億元。典型的增收不增利,並且2022年的虧損額超過了營業收入。

由於虧損,速騰聚創的經營活動現金流也一直爲負,2022年達負4.2億。不過好在有多達14輪的投資人一直爲其輸血。2020至2022年,速騰聚創來自融資活動的現金流合計超過了32億元。投資人更是包括了北汽、菜鳥、中國移動、華興資本、$小米集團-W(HK|01810)$等。

不過投資人對速騰聚創也是有要求的。

一、對賭2024年上市,回購壓力大

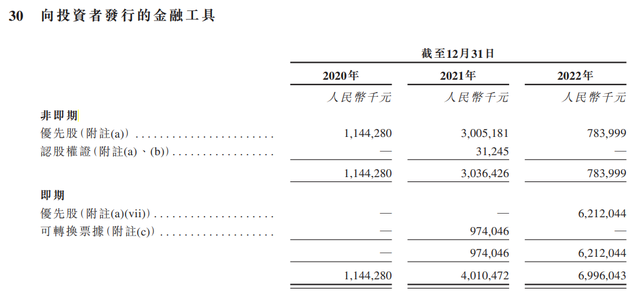

2022年底,速騰聚創的流動負債超出流動資產45.6億元,主要是由於優先股的即期部分有高達62億元計入了流動負債。這部分負債說白了就是投資人的投資款,因爲設置了相應的回購條款而記錄在負債中。

負債 — 向投資者發行的金融工具摘自《招股書》

這62億元負債原預計於2023年12月31日到期。然而,速騰聚創與投資人在2023年6月籤訂了修改協議,將這部分優先股的最早贖回日期延長到了2024年底。

這意味着,如果2024年底公司仍無法上市,速騰聚創就需要真金白銀的贖回投資款。如果成功上市,投資人的贖回權就會失效。

2022年底,速騰聚創账面現金約爲21億元。考慮到其自身無法造血,上市恐怕已經是速騰聚創的唯一出路。

那么,速騰聚創交出的成績單又如何呢?筆者分析《招股書》後發現,速騰聚創不僅產品售價跌跌不休,成本和費用也高居不下,2022年甚至出現了毛虧。

二、售價下滑超6成,尚未量產交付

2020年至2022年,速騰聚創激光雷達單台的平均售價分別是18085元、14055元和7007元。2022年的售價基本已經在1000美元左右,相比2020年跌幅超6成。

而其中,ADAS應用激光雷達的平均售價更是從2020年的20583元降至2021年的10022元,再大幅降到2022年的4346元。2022年相較2020年的售價下滑已經近80%。並且,較低售價的ADAS產品銷售佔比還在不斷增加。

事實上,激光雷達制造商數量並不少。國外有法雷奧、Luminar、Innoviz等,國內有華爲、大疆覽沃和禾賽等。

而近年來激光雷達企業一直都很卷,廠商都在拼價格。特別是新能源車企競爭加劇的情況下,大部分整車廠也有降本需要,激光雷達的價格也只能跟着卷。

絕大部分激光雷達公司目前都無法走出虧損的泥潭。2022年底,激光雷達元老 Ibeo、Quanergy 先後宣布破產。Velodyne 則宣布與Ouster 合並,雙方合並後的公司僅保留 Ouster 的名字,Velodyne 退出了歷史舞台。

目前攝像頭和毫米波雷達依然是自動駕駛主要的感知設備,並且已有多家企業提出了“無激光雷達依賴”的降本方案。比如,大疆近期發布了千元級的智駕方案。該方案爲強視覺、無高精地圖依賴和無激光雷達依賴。

從銷量上看,雖然速騰聚創從2020年的7200台上升到了2022年的57000台,但仍很難說實現了量產交付。

根據《招股書》,2022年速騰聚創的客戶共有953個,按照57000台的總銷量,單個客戶交付台數約爲60台。而截至到2023年一季度末,速騰聚創交付的激光雷達台數爲10萬台,整車及機器人等客戶的總數大概在2200個。算下來單個客戶交付的台數也就45台。

另一方面,速騰聚創在產能利用方面也很不飽和。

目前公司有兩個工廠。深圳的石巖工廠主要生產機械激光雷達;而紅花嶺工廠則主要生產固態激光雷達。石巖工廠和紅花嶺工廠的月設計產能分別約爲2500台和46800台。2023年3月,這兩家工廠的產能利用率分別僅爲67.2%和13.2%。

由此可見,速騰聚創尚未實現量產交付,甚至可以說在商業化上很是喫力。

三、存貨跌價准備超8000萬

量產交付上不去,成本就無法被攤薄。

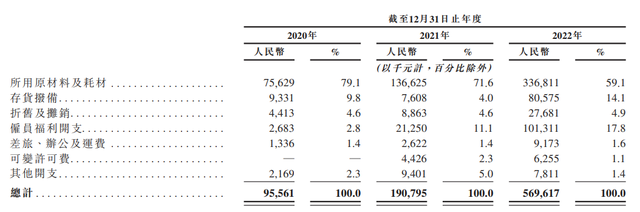

事實上,速騰聚創的銷售成本在最近3年快速增長。特別是2022年,銷售成本高達5.7億元,超過營業收入5.3億元,直接導致負毛利。可以說是賣一台虧一台。

銷售成本摘自《招股書》

這其中存貨跌價准備功不可沒。2022年,銷售成本中的存貨跌價准備高達8057萬元。

之所以要計提高額的存貨跌價准備,主要由於歷史上高價採購了半導體芯片;此外擴大產能也導致折舊費用快速增加。在售價挺不住的的情況下,存貨就出現了潛虧。

此外,銷售成本中的僱員福利开支也從2020年的268萬元快速增至2022年的1個億。

2020年和2021年,速騰聚創的毛利率分別是44.1%和42.4%,2022年則轉爲毛損7.4%。

而禾賽在2022年的營業收入爲12.03億元,毛利率爲39%。雖然,2023年一季度,禾賽的毛利率降爲37.8%,但仍顯著優於速騰聚創。

四、研發費佔收比超50%,虧損不斷擴大

不僅產品毛利不斷降低,速騰聚創的費用也居高不下。

2020年、2021年和2022年研發开支分別爲0.82億元、1.33億元和3.06億元,分別佔同期總收入的47.7%、40.2%及57.7%。

而一般及行政开支的金額也不低。2020年至2022年分別爲3760萬元、1.42億元和1.88億元,佔同期收入的22%、43%和35%。

如此一來,2020年至2022年,速騰聚創的累計虧損近40億元。經調整的淨虧損也從5993萬元擴大至5.6億元。2022年單台虧損達到9874元。

虧損情況摘自《招股書》

研發費用高似乎也是行業的特點。禾賽2022年研發支出佔收比也達到46%。加上其他費用,禾賽2022年淨虧損3億元。

然而,今年一季度,禾賽的營業收入達到4.3億元,經調整的淨利潤也首次爲正160萬元,成爲首個盈利的激光雷達公司。這主要由於其一季度的交付量同比上升超過了400%,甚至超過了Luminar、Ouster、Innoviz、Aeva、Cepton、AEye等6家美股上市激光雷達廠商的總和。

以禾賽一季度37.8%的毛利率來看,這一放量似乎沒有犧牲太多的業務質量。換句話說,沒有像速騰聚創一樣虧本打市場。

由此看來,能夠拯救速騰聚創的並非單純的以價換量,而是確保一定毛利率水平下的量產交付。在市場價格競爭激烈的情況下,速騰聚創的降本壓力不小。

總體來看,速騰聚創還處於商業化的初期,未來不確定極強。

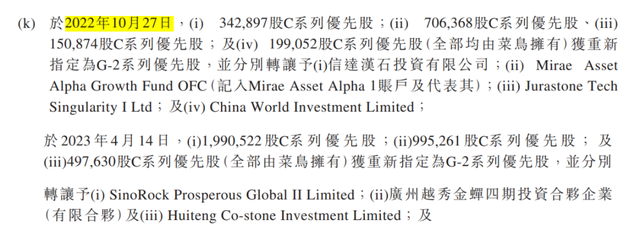

不知道是不是也擔心這種不確定性,菜鳥在即將分享速騰聚創上市成果的前夕,竟然轉讓了部分手中的股份:

菜鳥股權轉讓情況 摘自《招股書》

轉股後,菜鳥最終持有速騰聚創11.03%的股權。菜鳥對此一直沒有正式回應。坊間也存在其淪爲“資本棄子”的質疑。總之,大資本的動作對於市場的影響力,投資者們不應忽視。

注:本文不構成任何投資建議。股市有風險,入市需謹慎。沒有买賣就沒有傷害。

$福晶科技(SZ002222)$$萬集科技(SZ300552)$

#激光雷達潛力幾何?#

本文作者可以追加內容哦 !

標題:賣一台虧一台!港股激光雷達第一股,靠譜嗎?

地址:https://www.utechfun.com/post/241281.html