過去幾年,國內快遞江湖格局在經過廝殺競爭後已基本穩固,形成順豐、“三通一達”、京東等三大派系鼎立的局面。不過,三年前一家年輕的快遞企業突然闖入,在夾縫中、以驚人的擴張速度攪動了行業競爭格局。這就是極兔快遞。

從2020年正式進入中國市場,到日單量穩定在2000萬單“快遞生死线”之上,極兔僅用了10個月時間,而“三通一達”達到“生死线”幾乎都用了近20年。2022年,經過三年跑馬圈地,極兔已佔據10.9%的國內市場份額,市佔率居於前五,成功撼動快遞市場頭部陣營的地位。

在6月16日,這家成立僅8年的快遞公司就开啓了赴港上市之路。而順豐控股從成立到上市用了24年、京東物流則用了近10年。若此次上市成功,極兔將真正成爲與三大派系平起平坐的巨頭之一。

不過,通過燒錢補貼極速擴張的極兔,給港股交出的也是一份“帶病”的招股書:持續經營虧損、現金流捉襟見肘、外包模式隱憂、多次被罰等痼疾,都在警示這家年輕的公司,上市並非良藥。

01

極兔橫空出世,全靠師兄支持

2015年,極兔正式成立,總部位於印度尼西亞首都雅加達。公司創始人李傑1994年畢業於北科大,隨後成爲步步高代理商,並很快因爲出色的業績表現而得到創始人段永平的關注。

作爲小霸王和步步高的創始人,現任步步高集團董事段永平門下能人輩出。除了李傑,拼多多黃錚、小天才金志江、OPPO陳明永以及vivo沈煒等知名人物,都是段永平的愛徒。而李傑和他的極兔能夠迅速崛起,也少不了四位“同門師兄”的照拂。

2013年,李傑被陳明永派去开拓OPPO在印尼的消費市場。他僅了用兩年時間,就將OPPO在印尼的市場份額從0%提升至20%。但隨着市場份額水漲船高,OPPO也开始面臨新問題困擾:由於當地JNE快遞時效性較差,用戶體驗十分不佳。

頗具商業頭腦的李傑,立刻嗅到敏銳商機。此時又恰逢東南亞電商市場大爆發,“創立一家高效快遞公司”,成爲李傑的新目標。

2015年5月,時任OPPO印尼CEO的李傑在雅加達發布會上正式宣布,將辭去CEO一職,成立自己的快遞公司J&T Express(極兔)。陳明永再次給予李傑支持,不僅將OPPO的配送服務交給極兔,更成爲李傑之外極兔當時的最大個人股東。

極兔很快在東南亞市場打出一片天,2019年就成爲東南亞第二大快遞公司。李傑認爲是時候开拓中國市場,於是當年迅速收購上海龍邦快遞,取得國內快遞運營資質。同時,爲進軍中國市場,極兔融資80億元。而這些真金白銀,幾乎都來自步步高系的門徒支持。同時,進入中國市場後,極兔又與拼多多形成密切捆綁,公司90%以上的訂單均來自拼多多。

而在IPO前,極兔共計獲得55.7億美元融資,除了前五大外部股東騰訊(6.32%)、博裕(6.10%)、ATM Capital(5.49%)、D1(3.10%)、高瓴資本(2%)外,上述步步高系門徒也出現在了極兔的股東之中。

其中,OPPO創始人陳明永持股4.40%、步步高教育科技董事長金志江持股2.21%、極兔董事會成員張源持股3.86%、鄭玉芬持股1.16%,合計持股11.63%,幾乎與李傑(11.54%)相當。其中,張源曾爲小霸王高管、鄭玉芬則曾爲步步高集團CFO。

毫不誇張地說,極兔的迅速成長,實在離不开“步步高系”師兄們的大力支持。而極兔也做到了有福同享有難同當,師兄們也將在極兔IPO時大賺一筆。

02

“低價換量”搶市場,巨額經營虧損難平

添加圖片描述,不超過50字(可選)

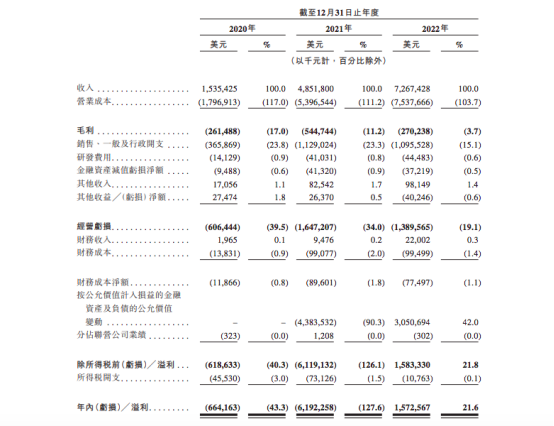

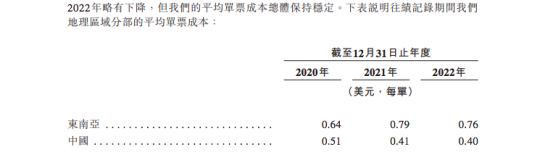

依托強有力的資金和業務優勢,極兔很快打开了中國市場。招股書顯示,2020-2022年,極兔分別實現營收15.35億美元、48.52億美元、72.67億美元,復合年增長率超過117%。

而在2022年,極兔的東南亞業務佔營收的比例由2020年的68.2%下滑至32.8%,而中國市場營收比例則由31.2%飆升至56.4%。顯而易見,中國市場營收已經超越東南亞市場,成爲極兔的最大營收來源。

與此同時,極兔的毛利率情況也有所好轉,2020-2022年,公司毛利率分別爲-17%、-11.2%、-3.7%,毛利率爲負的狀態逐漸向好。

添加圖片描述,不超過50字(可選)

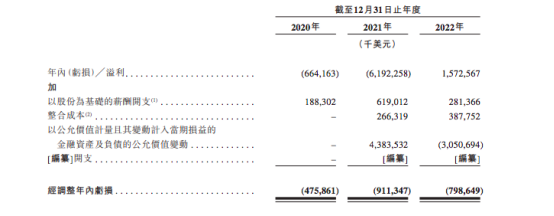

淨利潤方面,極兔的盈利能力也在好轉,甚至在2022年實現扭虧爲盈。報告期內,公司淨利潤分別爲-6.64億美元、-61.92億美元、15.73億美元。

迅猛增長的極兔,也威脅到了國內快遞的頭部陣營。以2022年爲例,簡單匯率換算後,極兔營收達到近520億元,同期,順豐、圓通、韻達、中通、申通則分別實現2674.9億元、535.4億元、474.3億元、353.8億元、336.7億元。可見“兩通一達”已被極兔大幅超越,與圓通的差距也僅有15億元左右。

添加圖片描述,不超過50字(可選)

不過,這並不意味着極兔已經勝券在握。

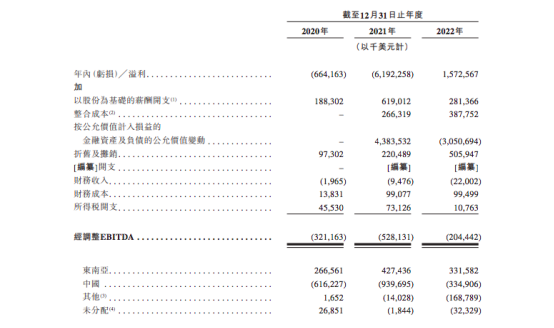

撇开營收不及順豐的五分之一,極兔的真實造血能力堪憂。其2022年的盈利主要歸功爲“按公允價值計入損益的金融負債的公允價值收益”,相當於在業務層面,極兔仍未扭虧。同期,能夠衡量極兔盈利能力的經營虧損分別爲-6.06億美元、-16.47億美元、-13.89億美元。相當於三年時間裏,極兔經營虧損累計超過36億美元,約260億元。

更重要的是,極兔的虧損主要發生在佔據營收支柱的中國市場,也就是三大派系巨頭們的強勢主战場。爲最快時間搶奪中國市場份額,極兔進入中國後,走上了燒錢補貼的路子,並建設基礎設施。

添加圖片描述,不超過50字(可選)

通過極兔 “8毛發全國”的口號,極兔开始從義烏开始向外輻射。通過大額補貼,極兔在不同地區以低於當地快遞30%-50%的價格攬收快件,快速切入市場,搶佔了8%的市場份額。

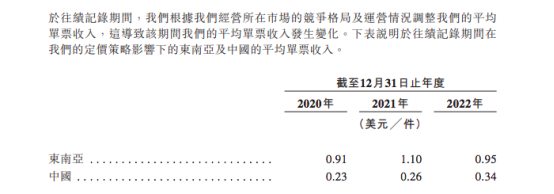

但低價補貼也是雙刃劍。此舉直接導致極兔在中國市場的單件包裹收入直线下滑。招股書顯示,報告期內,極兔在中國市場單件包裹收入僅爲0.23美元、0.26美元、0.34美元,折合人民幣1.65元、1.87元、2.44元,低於國內快遞頭部公司的價格水平。

添加圖片描述,不超過50字(可選)

添加圖片描述,不超過50字(可選)

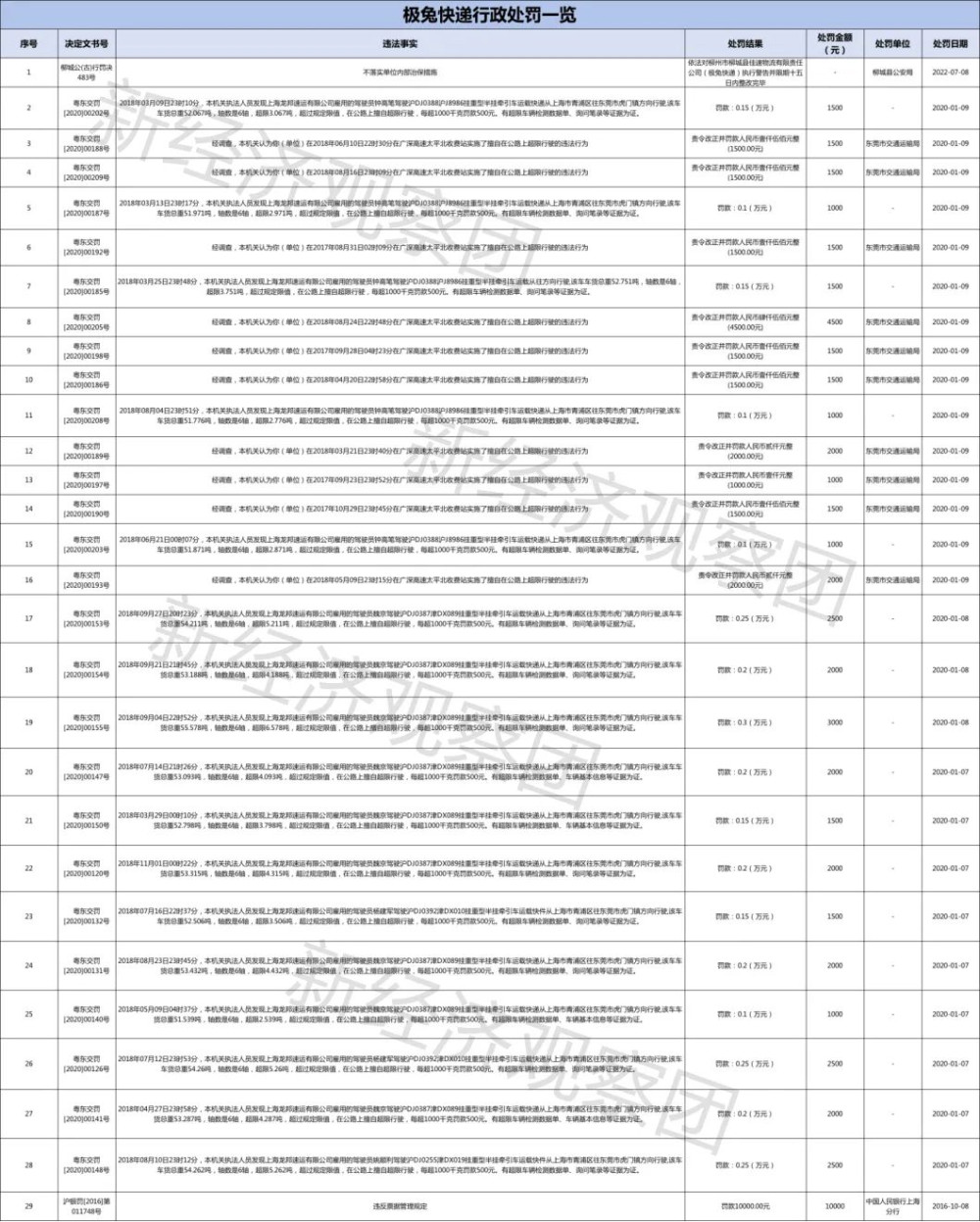

而在低價打开市場的同時,極兔要付出的成本卻並不低。2020-2022年,極兔國內平均單票成本分別爲0.51美元、0.41美元、0.4美元。對比單票收入,顯然極兔已經進入到“幹一單、賠一單”的惡性循環之中。顯然,激進的低價战略,在幫助極兔搶佔市場份額的同時,也極度壓榨了公司的利潤空間,讓自己陷入“增收不增利”的怪圈,並不是長久之策。

據悉,在極兔瘋狂冒進的時期,每天要花掉近1個億的流水,相當於在東南亞市場賺回來的錢,全部投給中國市場都補不上這樣的虧損缺口。

03

業務經營風險頻出,並購能否撐起增長?

在依靠低價換量贏取市場份額的同時,極兔的服務質量和合規方面也漏洞頻出,進一步拖累長期發展。

截至2022年,公司在中國的包裹數達到120億件,但僅擁有7831名員工。顯然,依靠這七千多名員工,極度不可能運送完這百億件快遞包裹。極兔的祕訣是,爲了壓縮成本,採用“區域代理”模式,通過外包將壓力分散出去。

添加圖片描述,不超過50字(可選)

截至2022年,極兔已擁有104個區域代理和9600個網絡合作夥伴,且是目前東南亞及中國唯一一個採用該模式的企業。但已有多家代理商對外透露,總部給到的補貼極少、但提點極高,在極兔代理快遞,所賺不多。而在網上公开投訴平台上,有關極兔強退鄉鎮加盟商的新聞更是屢見不鮮。

《中國經營報》也曾在2021年初對此進行實地採訪,發現極兔正在下調快遞員派費和底薪,主要原因正是受到持續虧損的影響。

此外,還有代理商爲節約成本,打起了蹭其他快遞網點的主意,不斷擾亂市場秩序。“蹭網”行爲進一步加劇了極兔的管理隱患,快件丟失現象時有發生,品牌口碑遭遇信任危機。同時,也爲極兔招來了各家頭部快遞公司和行業監管的雙重抵制。

2020年10月,韻達快遞下達關於《全網禁止代理極兔速遞業務的通知》宣布禁止加盟商代理極兔。除韻達外,申通、圓通也相繼發布了通知,與極兔進行“割裂”。

緊接着,極兔又因“低價傾銷”遭遇監管警告。2021年4月,義烏郵政管理局下發警示函。據警示函內容,該局已相繼四次通知極兔速遞等不得用遠低於成本的價格進行傾銷,由於極兔等仍未達到整改要求,因此該局責令極兔部分分撥中心停業整頓。

添加圖片描述,不超過50字(可選)

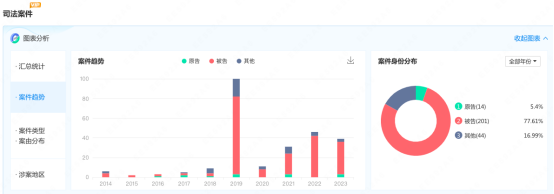

而極兔所的風險隱患不止於此。據企查查信息,極兔的風險信息中,有多達259起司法案件。其中201起案件極兔均爲被告身份,案由包含特許經營合同糾紛、勞動爭議等內容,案件金額累計達到703.98萬元。

與此同時,新經濟觀察團不完全統計發現,極兔還因駕駛員擅自超速行駛、違反票據管理規定、不落實單位內部治保措施等問題屢碰監管紅线,被行政處罰近30次。

從國內快遞行業來看,整體上已告別燒錢補貼、野蠻增長的時代,轉向拼質量、拼速度和拼服務的階段。而極兔在低價战略下,導致內部管理漏洞頻發,行業口碑也被逐步侵蝕,對長期發展不利。

添加圖片描述,不超過50字(可選)

雪上加霜的是,極兔曾經倚重的大客戶拼多多,正在逐漸與其脫離緊密聯系。2022年,在拼多多和極兔的業績雙雙快速增長的情況下,兩家的業務往來不增反降,由17.15億美元下滑至12.31億美元,少了約40%。

誠然,單一客戶營收佔比過高,不利於極兔港股IPO申請順利過關。但反觀其他快遞巨頭,背後幾乎都有電商巨頭的支持:“三通一達”背靠阿裏,京東物流有京東集團。而極兔來自拼多多的營收佔比,報告期內分別爲35.4%、35.4%和16.9%。雖然拼多多對極兔的影響力正在逐漸減弱,但在剔除這一穩定多金的電商大客戶後,還能保持高速增長,目前還是一個未知數。

回看過去幾年,背靠 “步步高系”以及明星機構的加持,極兔實現了急速增長,逼近快遞巨頭腹地。但在與拼多多的關系逐漸“解綁”後,自我造血能力不足的極兔,又將何去何從?

如今,或許意識到目前的種種困境,極兔再次試圖通過並購擴大業務。2023年5月,極兔與競對順豐達成交易,斥資11.83億元收購順豐旗下豐網信息100%股權。然而豐網信息2022年虧損7.47億元、2023年一季度虧損1.43億元,如何讓這個“燙手山芋”重整旗鼓,對於“泥菩薩過江”的極兔而言,無疑是一項艱巨任務。

但極兔的時間似乎不多了。2022年12月底,極兔账上現金爲15億美元,較上年同期減少了6億美元。2023年4月30日,公司账面現金縮減爲12.36億美元。以2022全年經營虧損14億美元計算,若極兔不能順利上市融資,那等待這家快遞新秀的,或許是生死存亡的境地。

*聲明:新經濟觀察團登載此文出於傳遞更多信息之目的,不構成任何建議。原創文章未獲授權不得轉載。

本文作者可以追加內容哦 !

標題:極兔快遞赴港IPO:低價換量隱憂凸顯 三年經營虧損超260億元

地址:https://www.utechfun.com/post/230638.html