有一說一,成都太古裏還是很溫馨的。

5月全月,滬深300下跌了-5.72%,到今天三點收盤,看6月的月线的話,滬深300午盤拉漲後回正了,跌的主要是科創和創業板,按摩的話術,昨天都說過了:

A股的風險進一步釋放了;

投資的勝率又提高了;

還有一句:下跌後,A股正迎來全面布局的機遇期。

表舅周二的時候說,全市場已經有一周沒有新的主動管理偏股基金公告發行了。

今天一看,好家夥,周三、周四這兩天,不僅是偏股基金了,是啥產品的發行公告都沒有了,行業進入短暫的冬眠期了屬於是。

不過話說回來,表舅在最近兩周的基金新發周度觀察裏(《第一期》、《第二期》)提到過:

在弱市(其實現在只能說是震蕩市,把大家心境磨熊了而已),真的就是產品布局的好時機,不僅僅是主動權益,也包括各種指數、FOF、固收,因爲真到牛市的時候,很少會有人會靜下心來,去思考中長期布局的事情。

今天,除了農林牧漁和地產家電板塊躁動了一下,市場也實在沒啥好聊的,再聊聊機構的事兒吧。

之前提了幾家公司的布局思路,通過公开數據,再幫大家簡單分析一下,另外一家權益廠子,中歐,從去年到今年的產品线布局思路,同業夥伴可以借鑑下。

如果着急退出,省流版本:

中歐近一年還逆市繼續布局了10只主動權益:

ETF基本已成紅海市場的情況下,近一年主要在補強基本面量化、指增、賽道型產品;

另外,已布和儲備的FOF產品,達到了20只;

零售版債基在快速補充,圍繞王慧傑這種千億固收經理,各個期限的產品矩陣差不多完善了,這塊矩陣布局的邏輯會簡單展开下。

1、主動權益。

中歐主動權益這塊,近一年報了10只產品,下圖。現在這個時候,產品好做不好發,發產品屬於事倍功半的事情,坦率說,對基金公司銷售團隊來講,性價比不高。

數據來源:wind 截止2023.6.8

當然,作爲投資人,你現在去买新發,拉長看體驗大概率會不錯,牛市买老基、弱市考慮新發,這個邏輯其實是很solid 的,我比較了一下,算是權益頭部基金公司裏布局數量最多的之一了。

其中,顯示正在發行的,都是名字很好記的,我上次微博做了個調研,問哪些基金經理名字有特色,就有很多人提這兩名字。

一個錢亞風雲,是去年剛到中歐的;

另外一個藍小康,是我更關注的,因爲中歐價值發現、中歐紅利優享其實長期業績都做得相當不錯(都是老產品接管的),但其實,今年他才开始參與新發。

另外,從中歐最近報的三只來看,科技成長、國企機遇、數字經濟,都屬於具備中長期投資價值的細分賽道,也都是今年最熱門的,布的還是挺及時。

2、指數相關。

上次在《觀4月ETF規模有感》裏就提到過,中歐沒有ETF,我個人覺得,對絕大多數基金公司來說,現在還沒布ETF的話,其實就沒必要再去琢磨布局了,這塊賽道已經過度紅海化了。(插一句,之前基金報有一篇指數量化論壇的紀要,《1.3萬字,重磅發聲!》,討論相當有水平,大家有時間可以看下。)

不過,指數其實也並不是只有ETF一條賽道,表舅之前就提過,量化指增,其實是是每家機構都有機會的賽道,因爲在公募基金,單一的量化增強策略,基本都是有容量上限的,這就意味着,這塊賽道很難被頭部通喫,人人都有機會。

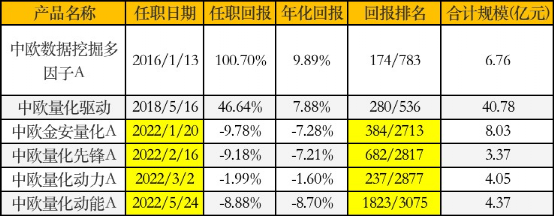

中歐讓我印象比較深刻的(其實很多同業應該去年都有觀察到),一塊是去年上半年,量化的負責人,曲徑,快速和各家券商布局了一系列的主動量化產品,我看了一眼,業績拉到6月初看,除去市場貝塔的原因,其實相對業績跑的相當不錯。

數據來源:wind 截止2023.6.1

另外兩塊。

一是量化指增,去年开始,陸續布了300增強、500增強、1000增強,其中1000增強,我看了一眼,到昨天爲止,跑了全市場第21/400,後續,我自己覺得,國證2000的指增,布局的意義也很大,因爲小票裏更能挑超額出來。

二是賽道型產品,之前我給大家推過一篇賽道型產品的分析,中歐上報的,我看了一眼,下圖,都是高端制造、半導體相關,這種中長期都可能長牛的賽道。

數據來源:wind 截止2023.6.8

3、FOF相關。

之前講過,今年是FOF布局的大年,特別是養老FOF,很多家其實都是這么個思路。

我看了一下中歐的,已布的FOF17只,其中養老9只;儲備的3只,其中養老1只。

這塊賽道,其實中歐屬於布的比較早、比較快、比較全的。

這塊,有個亮點,除了大家可能都認識的桑磊之外,最近拉養老FOF的業績數據,發現中歐還有個叫鄧達的FOF投資經理,原來在國壽養老、平安人壽待過,做過TAA部的投資助理,管理產品雖然只有1年多,但是業績看起來相當炸裂,我之前說過,這種從保險資管出來的人,我會更偏關注。

數據來源:wind 截止2023.6.1

4、債券基金。

拉長看中歐固收的業績還不錯,之前海通的排名來看,按照近7年的純債基金絕對收益排名看,37家基金公司裏,能排第2,當然相對來說行業不太關注他們家的這塊。

其實你去看中歐在固收方面的亮點,我覺得核心就是兩個。

第一,圍繞固收相對的明星基金經理,比如王慧傑。

給大家貼一下王慧傑wind的頁面介紹,管理規模1000多億,大頭是中歐錢滾寶這只貨幣基金。

數據來源:wind 截止2023.6.8

她的經歷,你從做債的角度來看,非常順,先是看利率衍生品(就是利率對衝工具),然後做固收研究員(基金公司的固收研究員,其實就是主要看信用債),然後管貨幣基金,再管短債類基金。

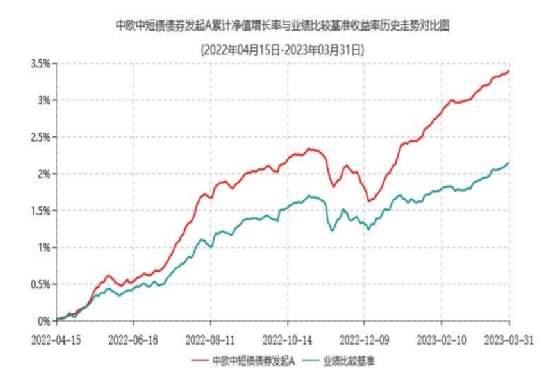

我第一次聽說她,是因爲年初,民工同學,就給我推她的中歐中短債,說是次新中短債裏,業績非常炸裂的,我找了一張季報裏,和基准比較的圖,下圖。

數據來源:基金2023年一季報,截止2023.3月末

你仔細看,中間下去的,就是去年11-12月大跌那波,那輪很多中短債其實都回撤了100多個bps,這個產品只回撤了60個bps(而且已經過了建倉期了,等於就是80%以上債券運作的),還是有點東西的,不知道控回撤的能力這塊是不是和做過衍生品的經歷有關。

總之,判斷一個短債基金經理的表現,比起業績的彈性,更應該關注的,一定是回撤控制能力,這點,大家自己买短債、中短債產品,也要注意。

事實上,看了一眼她現在管理的短債基金矩陣,中歐短債、中歐中短債、中歐穩利60天滾動持有,最新排名分別是17/43、18/528、39/407,都很靠前。

如果我沒記錯的話,昨天的明星基金獎,中歐短債這只應該是拿了獎的。

第二,從期限維度,零售固收基金的產品矩陣。

什么叫產品矩陣?

這塊其實也是這幾年,很多基金公司逐漸向平台型資管機構邁進之後的一個概念,給大家這塊簡單講講。

比如針對養老FOF,在這一產品大類下面,做產品細分,首先下設養老目標日期、養老目標風險,養老目標風險又可以下設保守、穩健、平衡、積極等類型,不同類型下,又可以下設不同的持有期。

你去看大部分基金公司的養老FOF布局,都是這個思路,每個最底層的細分類型,未來一定會誕生一些龍頭產品。

對於零售固收基金,其實也是一樣的,這塊的啓動,主要是21年電商平台下架理財,开始主推基金債基之後。

比如中歐,目前零售,也就是可以面向個人客戶的固收基金,包括上面王慧傑管理的貨基、存單指基、中歐短債、中歐中短債、中歐60天滾動持有,這幾只從風險、久期來看,都是依次提高的。

我看了一眼,中歐儲備的債基,包括了90天、120天、180天持有期,下圖。

數據來源:wind 截止2023.6.8

所以,思路也是很明確的,要把從貨基、存單指數,开放式短債、开放式中短債、60天、90天、120天、180天持有期的債基布齊。

這些持有期的債基,都是“穩”字輩的,說明是按一個系列布的。

再挖一層,最近正在發的,就是王慧傑這種固收明星爲基金經理,180天爲持有期的產品,中歐穩鑫180天。

這其實就是表舅上面提的,中歐他們的整體固收產品布局,兩個核心結合之後的體現。

當然,這產品周一开始賣的,可能已經賣的差不多了。

給不太了解固收的夥伴們,多解釋一句,爲什么基金公司要設置不同期限的產品矩陣?

其實,總結下來很簡單,在固收資產裏,高流動性、高收益、高資質,這屬於不可能三角。

也就是說,你不可能要求基金公司,在不下沉資質的情況下,給你提供流動性又好、收益又高的固收基金。

所以,選擇產品的時候,其實就是在這三者之間,尋找平衡點。

現在,下沉資質,其實已經被徹底堵上了,這是證監會的要求,所有的新設的債券基金,不能投資AA信用債,投資AA+信用債的比例不能超過50%,表舅在《證監會是最專業的》裏面提到過,這塊的實際效果,正在逐漸體現出來,監管確實預見性非常強。

所以,如果你現在想投資債券基金,獲得一點超額收益,那么只能犧牲一點流動性。

我再舉一個就在眼前的例子,去年11-12月的時候,管理开放式短債、或者开放式中長期債基的基金經理,都是很痛苦的,因爲負債端,全部都是可以隨時贖回的資金,今天辛苦收工,結果明天醒來一睜眼,可能就發現自己的开放式產品,又被贖回了10%,需要不停的賣債,而且可能得折價賣出。

那么,這種情況下,就可能形成負向反饋,因爲負債端,客戶可以隨時贖回,我的產品的資產可能就得不停折價賣出,客戶發現今天淨值進一步下跌,繼續贖回,然後基金經理繼續折價賣出,即使基金經理發現市場到底了,也不敢久期、加槓杆,因爲你不知道客戶會不會繼續贖回。

比如都是王慧傑管理的產品,同樣是去年11-12月,她的60天持有期的產品,要比开放式產品的回撤(60bps左右),控制的還好,只回撤了40bps左右。

這其實,就是負債端穩定性,對產品運作的幫助。

那么如果現在發一個180天持有期的產品,邏輯也是一樣的,因爲對於基金經理而言,她對負債的穩定性是很清楚的,每天的最大贖回都是可以算出來的,這對於她進行資產配置,會是很大的幫助,也有利於產品的收益。

大概就是這么個邏輯。

.....................

好了,今天就分析這么多,這個系列可以一直做下去,大家有興趣的,也歡迎私信分享。

本文作者可以追加內容哦 !

標題:就現在這市場,權益再牛逼的廠子,也得布指數和固收產品线了

地址:https://www.utechfun.com/post/223452.html