特步國際2023年一季度零售銷售同比增長約20%,這樣的增速相較老對手安踏體育主力品牌的個位數增長而言,要好一個身位。

2013年至2021年9年時間裏,特步國際的營收增速一直不及安踏體育,終於在2022年,特步國際在營收增速層面打了一場勝仗,並將優勝態勢延續到了2023年一季度,實屬不易。

1

頭部玩家

特步國際前身是1987年創立的福建三興體育用品公司,早期以代工起家,特步品牌則創立於2001年。

相較1991年完成商標注冊的安踏品牌而言,特步品牌起步晚不少。

即便如此,特步品牌也是國內運動鞋服市場上的早期玩家,以及歷經20余年競爭躋身行業前列的佼佼者之一。

根據歐睿國際數據,2022年特步品牌國內市佔率6.3%,居第六位,位居其前的是耐克、阿迪達斯、安踏、李寧、FILA。

2

廣撒網

作爲老牌運動鞋服品牌,特步品牌线下渠道布局廣泛且貢獻大部分營收,线上渠道亦布局充分並貢獻約3成收入。

從門店規模來看,2022年特步門店有6313家、特步兒童門店有1520家。

相較安踏品牌同期門店規模來說,特步品牌銷售成人運動鞋服的主品牌門店數量約少10%,銷售兒童運動鞋服的兒童門店數量約少40%。

特步品牌的主品牌門店渠道有較充分的廣度與深度,相較安踏品牌的主品牌門店數量雖有一定差距但差距不大,近來多年處於增長平台期。

但特步品牌的兒童門店擴張較快,即使在疫情期間的2021年、2022年,門店數量也分別增長了47.38%、28.92%。

參考可比性較強的安踏兒童門店而言,特步兒童門店數量還有較大的增長空間。

3

多品牌徐徐而至

特步國際的多品牌战略直到2019年才啓動,相較安踏體育而言,動作遲了不少。

雖然啓動更晚,但特步國際的多品牌布局特點卻與安踏體育多有相似。

通過收購海外老牌運動品牌,將定位於高端時尚運動的蓋世威、帕拉丁,與定位高端專業運動的索康尼、邁樂收入麾下,完成了大衆運動鞋服、高端時尚運動鞋服、高端專業運動鞋服的三階梯布局,與安踏體育的品牌矩陣一一對標。

當然也有不同之處,特步國際在品牌收購中,更多了一層對與特步品牌概念相承的“跑步”、“登山”屬性的考量。

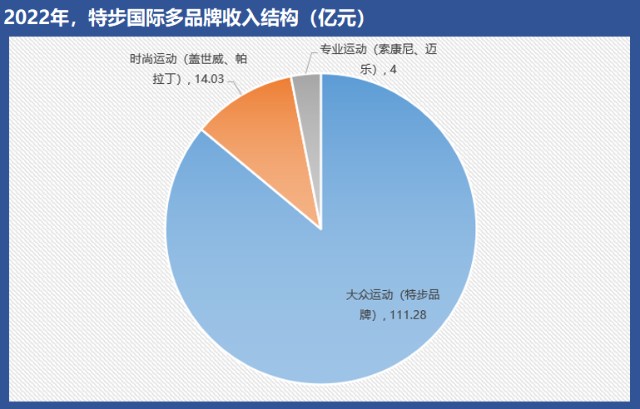

從不同品牌的收入來看,當前特步品牌的收入利潤貢獻仍佔絕大部分。

2022年,特步品牌收入111.28億元,佔公司收入比高達86.1%,蓋世威、帕拉丁品牌合計收入14.03億元,佔公司收入比爲10.8%,索康尼、邁樂品牌合計收入4億元,佔公司收入比只有3.1%。

從特步國際角度講,它肯定希望蓋世威、帕拉丁裏至少一個能成爲下一個FILA。

但成爲下一個FILA,需要特步國際從品牌形象、產品力、渠道布局等維度都作出系統性的有效努力才有機會,特步國際需繼續努力。

4

差距

此外也不得不說,在這兩家同爲福建晉江系丁氏老板創立和管理的運動鞋服企業之間,特步國際身上似乎總能看到先行者安踏體育的影子,只是特步國際的品牌影響力、營銷力似乎顯得更遜色一些,战略布局也更遲緩一些。

這樣的差異最終不僅體現在市佔率與營收利潤規模的明顯差距上,也體現在利潤率水平上。

從2010年至2022年的銷售毛利率來看,特步國際唯有2012年小幅領先安踏體育2.72pct,其余年份均有所不及。

特別是隨着安踏體育旗下高端休闲時尚FILA品牌快速推進,以及安踏品牌啓動銷售渠道直營化战略之後,兩者的毛利率差距愈發明顯,安踏體育相對特步國際的毛利率優勢從2017年的5.48pct大幅提升到了19.31pct,在2022年時,安踏體育毛利率達到60.24%,而特步國際毛利率爲40.92%。

毛利率差異也帶來了這兩家企業在銷售淨利率上的不同,自2010年至2022年,特步國際的淨利率水平一直落後於安踏體育,2022年時,特步國際淨利率爲7.06%,而安踏體育淨利率爲15.37%。

當然,雖然發展水平相較已坐上國產運動鞋服第一交椅的安踏體育有差距,但也不能否認特步國際也是目前最具競爭力的運動鞋服國貨企業之一,希望特步國際未來能越“跑”越好。

$特步國際(HK|01368)$$安踏體育(HK|02020)$

本文作者可以追加內容哦 !

標題:特步的又一場勝仗與難掩的差距

地址:https://www.utechfun.com/post/214249.html