5月17日盤後,騰訊控股(以下簡稱:騰訊)公布了2023年一季度財報。數據顯示,一季度,騰訊實現營收1499.9億元,同比增長11%,環比增長3%;經調整歸母淨利潤(Non-IFRS)爲325.4億元,同比增長27%。

在去年三季度業績實現轉正後,連續兩個季度騰訊的盈利增速持續擴大,且本季度營收也重新回到兩位數增長,預示着騰訊的經營狀況基本已經回歸正常水平,本季度利潤雖然不及市場預期,但利潤主要由經營活動修復帶動,展現出了更高的穩定性。

在財報公布後,5月17日,騰訊ADR錄得小幅增長;但5月18日开盤後,港股依然表現爲小幅下跌。

那么,騰訊的這份成績單表現究竟如何?未來的空間還有多大?

財報概覽

收入端,2023年Q1,騰訊實現營業收入1499.9億元,同比增長11%,環比增長3%,創單季收入新高,且增幅重回兩位數擴張,連續三個季度持續放大。

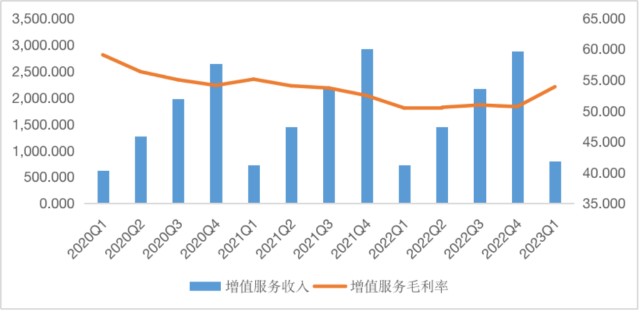

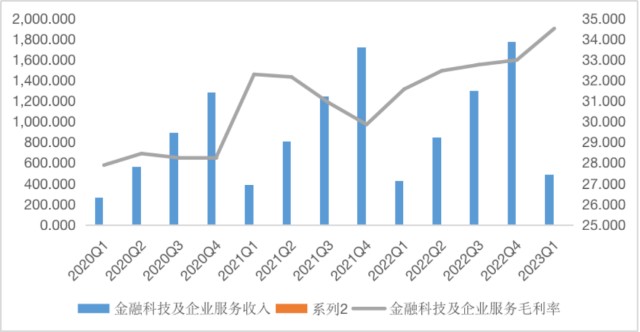

分業務來看,23Q1騰訊增值服務收入爲793.4億元,同比增長9%, 營收佔比52.9%;網絡廣告收入爲209.6億元,同比增長17%,營收佔比14.0%;金融科技及企業服務收入爲487.0億元,同比增長14%,營收佔比32.5%;其他業務收入爲9.8億元,營收佔比0.7%。

利潤方面,2023年Q1,騰訊實現非國際准則(Non-IFRS)歸母淨利潤325億元,同比增長27%,略低於此前市場預期,主要是由於稅務原因導致。從盈利質量上看,本季度騰訊利潤主要由經營業績修復所貢獻,展現了較強的盈利穩定性和較高的盈利質量。

財報亮點解讀

具體來看,本季度營收的擴張主要由幾個因素所主導:

1、遊戲業務反彈提振增值業務收入擴張

財報數據顯示,23Q1,騰訊遊戲收入爲483億元,較上年同期增長11%。其中,國內市場遊戲收入351億元,同比增長6%;國際市場遊戲收入132億元,同比增長25%,剔除匯率影響後增幅爲18%。

一季度遊戲收入的快速增長,主要取決於三個方面:第一,王者榮耀等長生命周期遊戲重啓增長動能。根據公司披露數據, 2023 年 1 月《王者榮耀》取得了有史以來最好的春節檔表現;第二, 新遊戲陸續上线且表現亮眼。2 月23 日《黎明覺醒:生機》上线,根據七麥數據,該遊戲在2月iPhone 遊戲暢銷榜排名維持在TOP10,3 月爲第9 至第32 位;第三,《VALORANT》、《勝利女神:妮姬》、《战錘 40K:暗潮》拉動海外遊戲收入快速增長。

除了遊戲的加速恢復外,一季度,騰訊社交網絡收入錄得310億元,同比增長6%。主要受益於《三體》等優質劇集帶動的付費會員收益擴張。

綜合來看,一季度,受益於遊戲業務和社交網絡恢復增長,增值收入錄得9%的增速。

展望未來,考慮到在遊戲收入基數回落的大背景下,王者榮耀等長生命周期的遊戲重回增長軌道;同時,年內騰訊遊戲儲備豐富,且新手遊《合金彈頭:覺醒》表現亮眼,可爲後續遊戲收入提供更多增量收入,綜合之下,我們預計後續公司遊戲收入增速有望進一步提升,帶動增值服務業務持續增長。

2、視頻號快速增長帶動廣告收入修復

根據財報信息,23Q1,騰訊廣告業務錄的收入210億元,同比增長17%。主要得益於生態內視頻號與小程序聯動,使得視頻號變現能力的持續增強;此外,受益於宏觀經濟回暖,帶動小程序廣告的和移動廣告聯盟復蘇,也爲本季度廣告收入擴張提供動能。

展望未來,我們認爲,從需求端來看,隨着宏觀經濟的進一步回暖,廣告主對廣告的需求會明顯增強;從供給端來看,一方面,隨着視頻號的流量高速增長,公司廣告形式日益豐富,另一方面,廣告機器學習平台的升級也有效帶動公司廣告效果提升,綜合之下,受益於供需兩方的提振,未來騰訊廣告業務仍有恢復空間。

3.數字經濟和大模型爲金融科技和企服業務注入新活力

根據財報數據,23Q1,騰訊金融科技及企業服務業務錄得營收487億元,同比增長14%,相比去年四季度加速增長。

具體來看,季度內,金融科技業務反彈主要是由於中國线下消費回暖帶來商業支付活動恢復;而企業服務業務收入的增長,則主要得益於雲服務銷售額增加,以及視頻號直播帶貨交易相關的技術服務費首次創收。據悉,面對各行業旺盛的數字化轉型需求,騰訊已經攜手合作夥伴在30多個行業推出超400個聯合解決方案,從雲基礎到行業應用實現全覆蓋,打造了一套完善的企業數字化“工具箱”,服務企業客戶。

展望未來,我們認爲,隨着公司加大對人工智能及雲基礎設施建設的投入力度,受益於數字經濟和大模型時代的利好提振,代表公司數字經濟實力的金融科技與企服業務有望迎來加速增長。

4、降本增效成果顯著,盈利質量提升

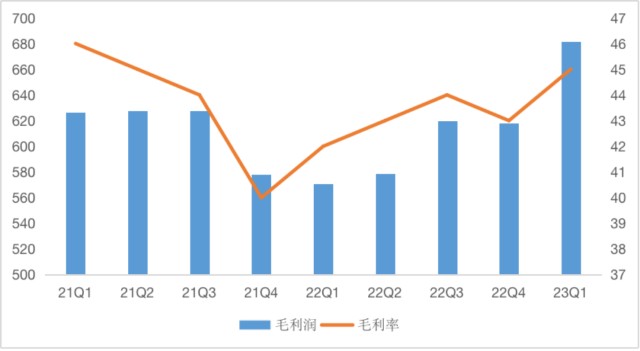

在去年“降本”效果良好的基礎上,今年一季報預示公司“增效”成果开始顯現。根據財報數據,23Q1公司毛利率爲45.4%,同比增長3.3個百分點,環比增長2.8個百分點;同期銷售費用率爲4.7%,同比繼續下滑1.3pct;研發費用率10.1%,同比下滑1.2pc;管理費用率6.3%,同比下滑2.0pct。

綜合來看,受營收超預期擴張疊加公司成本、費用持續收縮的綜合作用,季度內公司淨利潤(Non-IFRS)錄的325.4億元,同比增長27%,遠高於同時收入11%的增速,顯示公司降本增效的成果進一步深化。

盡管一季度利潤增速略低於市場預期,但考慮到本季度利潤增長主要由經營活動所帶動,整體質量較高,彰顯出騰訊盈利能力的穩定性。

總結與展望

綜合來看,在上個季度確立了業績拐點後,本季度,受益於三大核心業務的馬力全开,騰訊營收重回兩位數增長,大超市場預期。

其中,值得關注的是,除了遊戲、廣告等優勢業務的加速復蘇外,本季度最大的看點是代表數字經濟的金融科技和企業服務板塊也迎來加速修復,爲公司收入擴張注入增量動能。

與此同時,在降本效果持續兌現後,本季度騰訊增效成果也开始顯現,帶動公司毛利率進一步提升,同時疊加降本的綜合作用,爲公司淨利潤騰挪出較大空間,使得公司淨利潤依然維持20%以上增長,且利潤質量顯著提升。

展望未來,我們認爲,年內宏觀經濟的持續回暖疊加視頻號流量的不斷高增,將有望提振公司廣告業務修復;同時,受益於長生命周期遊戲創收的恢復以及後續大量、豐富的遊戲儲備資源,騰訊遊戲業務也將重回巔峰狀態;而金融科技與企業服務則受益於數字經濟和大模型的政策和技術紅利,有望爲公司注入新的增量動能。

盈利方面,我們預計,受益於前期公司降本增效成果的持續顯現,未來公司利潤仍有修復空間,且隨着經營業績的不斷向好,公司盈利質量也有望持續優化。

整體來看,作爲處在行業調整周期中的互聯網龍頭,騰訊的財報再次向市場彰顯了其經營的持續性和獲利能力的穩定性,這代表着騰訊有着極其深厚的護城河,具備極強的穿越周期的能力,而這也是投資騰訊的核心邏輯所在,展望未來,只要這一邏輯仍然存在,騰訊的投資價值就會不斷提升。

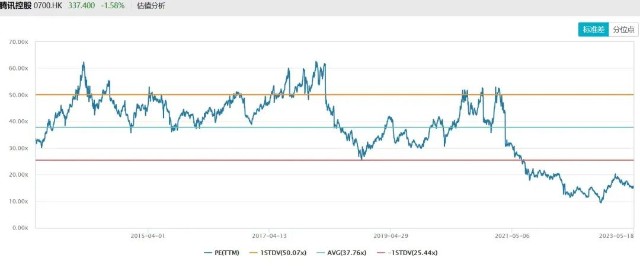

從估值方面來看,目前騰訊最新市值2.9萬億人民幣,除去8000億的投資和現金,實際市值大概是2.1萬億,對應PE(TTM)爲15倍,基本上已經是歷史低位的水平。

綜合騰訊的用戶基數、營收規模和盈利能力,同時考慮到其深厚的護城河打底,以目前的估值水平來看,我們認爲騰訊具備較高的安全空間。

而騰訊目前的這種估值狀態,除了自身經營的放緩外,更多是大環境下互聯網行業進入調整周期所致。

目前來看,隨着政策監管的放松,互聯網行業的政策底已經出現,而疫情因素的消散下宏觀經濟的回暖,有利於互聯網企業盈利能力的恢復,驅動行業進入業績磨底階段。

與此同時,經歷了近三年的下跌後,目前恆生科技指數的累計跌幅已經接近70%,PE(TTM)估值更是降至31%的分位點低位,較低的估值也爲行業整體提供了足夠的安全墊。

而作爲業績穩定性較高的行業龍頭,未來受益於行業和公司層面雙重利好的兌現,預計騰訊的估值將有望進入加速修復期。

$騰訊控股(HK|00700)$#騰訊Q1淨利潤爲325億元##Q1營收超預期 騰訊走出困境了嗎?#

本文作者可以追加內容哦 !

標題:騰訊的估值底,互聯網的市場底

地址:https://www.utechfun.com/post/214227.html