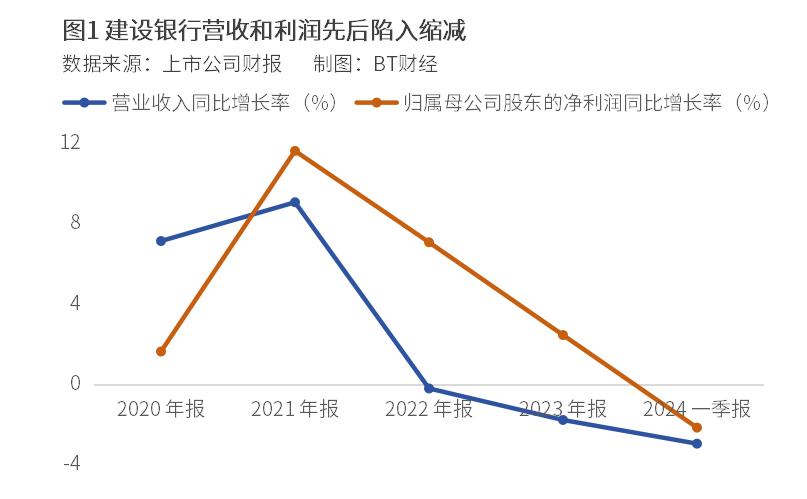

建設銀行營收和利潤一先一後落入了同比下滑區間。

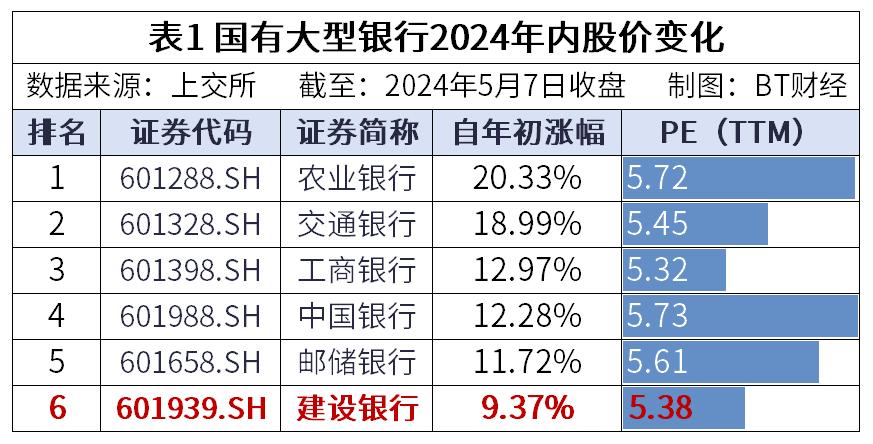

繼2023年估值乘着“中特估”的東風上台階後,六家國有大行憑借優秀的分紅和扎實的業績,行情在2024年繼續起舞。

雖然普遍飄紅,但是相比來看,仍能分出高低。

沒想到暫時排在競爭末尾的,是建設銀行( 601939.SH )。

截至2024年5月7日收盤,農行、交行的年內漲幅亮眼;建設銀行的漲幅不足10%,相對黯淡。從估值倍數來看,建設銀行5.38倍的滾動市盈率也並不算高,排在六家大行的倒數第二。

市值近2萬億元的建設銀行,暫時失去了市場的寵愛嗎?

營收、利潤先後失速

3月29日和4月30日,建設銀行公布了2023年年報和2024年一季報。兩份財報體現出,公司營收和利潤一先一後落入了同比下滑區間。

先是營收下滑——2023年年報顯示,建設銀行2023年實現營收7697.36億元,同比下滑1.79%,且下滑速度較前三季度加大0.52個百分點;歸母淨利潤錄得3326.53億元,同比增長2.44%,不過增速也較前三季度下滑了0.67個百分點。國聯證券3月31日的研報分析認爲,雖然從信貸投放來看,貸款余額全年增加了12.59%,但是貸款收益率爲3.82%,較2023年上半年又下滑了12個基點。最終,量增難抵價降。

隨後又利潤縮減——2024年第一季度,建設銀行營收2009.28億元,同比下降2.97%,且降幅較2023年年報繼續加大;歸母淨利潤錄得868.17億元,同比下降2.17%。

放在行業裏看,一季度業績受挫也是六大行遇到的普遍問題。尤其是工、農、中、建四家的營收和淨利潤均“雙降”,息差的降幅也都在20個基點以上。

細看資產和負債端,能夠看見更多經營細節。

2023年,建設銀行資產同比增長10.76%,負債同比增長10.81%。這樣總負債增速高於總資產增速的情況,說明負債仍有能力支持資產擴張。

細化到存、貸兩端,二者的增速快慢卻又反了過來。2023年建設銀行貸款同比增長12.6%,其中對公貸款的增速顯著高於個人貸款的增速,二者分別同比增長18.4%和5.3%。存款的同比增速保持在12.3%的較高水平,但與貸款增速結構不同的是,個人存款貢獻度上升,且反映出居民儲蓄意愿增強、定期化提升的行業共性趨勢。

緊追不舍、如影隨形的壓力,還有淨息差。值得肯定的優勢是,近些年建設銀行是中、農、工、建四大行裏淨息差最“堅挺”的,但是也已經接連跌到了2023年年報的1.70%和2024年一季報的1.57,盈利能力被侵蝕的形勢嚴峻。

建設銀行也意識到了,低息差的挑战將會是一場馬拉松。4月2日,在建設銀行京、港兩地同步召开的業績發布會上,董事長張金良表示該行未來將優化資產結構,做到“有增有減,有取有舍”,通過持續壓縮低效資產佔比的方法,來力爭淨息差保持同業領先水平。

房貸大行應對提前還貸

在國有大行裏,建設銀行有一個顯著的特點——個人住房貸款余額較高。因此,它的這一指標變化即直接影響着該行業績,也是市場觀測消費者房貸意愿的重要窗口。

2023年末,建設銀行“個人住房貸款”余額爲6.39萬億元,略高於工商銀行的6.29萬億元,遠高於農業銀行和中國銀行的5.17萬億元和4.79萬億元。

這對於建設銀行來說是一個顯著的加分項。因爲中國的個人住房貸款資產質量普遍非常好,不良率長期維持在只有0.3%的低水平。《證券之星》報道也指出,歷史經驗表明,中國個人房貸質量與就業、收入等關系密切,受房價波動影響小。

不過從2023年中起,建設銀行的個人住房貸款就开始收縮。2023年6.39萬億元的余額較2022年同期已經下滑了約1.44%。但好在從變化比例來看,-1.44%的同比降幅是工、農、中、建四大行裏最小的一個。

在建設銀行的業績發布會上,有記者提問建設銀行當前的房貸需求和提前還貸情況有何變化。對此,副行長李運透露,2024年一季度,建設銀行房貸提前還款的規模環比已經有所下降。李運分析表示,2023年存量房貸利率降低,令客戶房貸支出下降,有助於緩解提前還房意愿。

在資產質量方面值得關注的重點還有另外兩個。

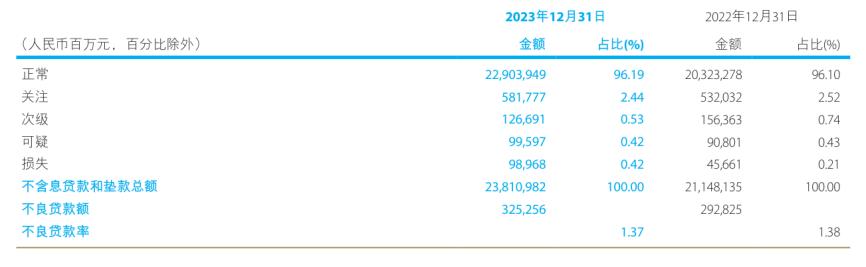

第一,在四大國有銀行裏,建設銀行的不良貸款率最高。2023年底建設銀行不良貸款率維持在1.37%,高於工行、農行和中行的1.36%、1.33%和1.27%。2024年一季度,建設銀行不良貸款率微降至1.36%,但仍和工商銀行一樣並列國有大行最高。

細看五級分類,2023年“損失”類貸款佔比翻倍,“可疑”“關注”類基本持平,“次級”類下降。

第二,是在撥備方面,建設銀行是四大國有銀行裏2023年撥備覆蓋率唯一下降的一家。2023年建設銀行撥備覆蓋率爲239.85%,較上年減少1.68個百分點。撥貸比錄得3.28%,環比三季報的3.33%下降了5個基點。

財信證券發表於4月22日的研報認爲,建設銀行的風險抵補能力保持在了同業前列。2023年減值損失同比減少了177.8億元,主要是金融投資和表外資產回衝。另外貸款減值的損失也表現出,建設銀行保持着審慎嚴格的減值計提政策。

國聯證券發表於3月31日的研報,有略微不同的觀點。該份報告指出建設銀行2023年的關注率、逾期率分別爲2.44%、1.12%,較年中下降了6個和2個基點。客觀上,對公信貸投向客戶資質更好的頭部企業;主觀上,建設銀行不良認定邊際略有放松。截至2023年末,該行逾期90天以上不良貸款偏離度爲56.03%,較年中增加了5.50個百分點。

市場普遍認爲,雖然撥備覆蓋率和撥貸比同比下降,但仍然保持在銀行業裏的良好水平,建設銀行貸款質量整體可控。

理財、消金等業務承壓

在中收表現上,建設銀行理財業務的表現拖累。2023年全年,建設銀行手續費及傭金淨收入同比下滑0.29%,這樣的增速表現較前三季度下滑了0.33個百分點。理財業務的手續費收入爲106.80億元。國聯證券財報分析指出,從大環境來看,2023年資本市場表現偏弱,導致了建設銀行理財產品規模出現下降。

數據有直觀的體現。2023年末,建設銀行理財產品規模爲1.58萬億元,和2022年的2.01萬億元相比,同比大幅下降超20%。

《中新經緯》對比了2023年銀行理財子公司的整體業績表現後發現,納入統計的21家理財子公司淨利潤同比下降24%;而建信理財等五家理財子公司的淨利潤出現“腰斬”,降幅顯著大於同業。

銀行理財子公司如何應對未來,前路依舊漫漫。除了打破“剛兌”、資本市場的波動撩撥着客戶敏感的神經以外,隨着金融市場的進步和开放,銀行理財還面臨着來自基金公司等其他金融機構的挑战。

建設銀行的其他非息表現有可圈可點之處。財信證券發表於4月18日的研報指出,2023年建設銀行其他非息收入錄得367.57億元,較上年增加了127.51億元,增幅高達53.12%。

起拉動作用的是投資收益,爲168.87億元,較2022年增加了22.44億元。在外匯市場波動的影響下,匯兌收益錄得32.47億元,也較上年顯著增加了27.52億元;公允價值變動明顯收窄,損失36.15億元,較上年減少88.07億元。

上述國聯證券研報還看到了建設銀行私行AUM(資產管理規模)的突破。截至2023年末,建設銀行個人AUM和私行AUM分別達到了18.50萬億元和2.52萬億元,同比增速達到8.82%和12.00%,代表着高淨值客戶維持兩位數的較高速增長。

消費金融業務雖然對業績的絕對貢獻量並不算高,但鑑於它仍是建設銀行深耕的國計民生重點領域之一,所以仍值得關注。

天眼查數據顯示,建信消費金融有限責任公司成立於2023年,注冊資本72億元,由建設銀行、北京國資和王府井集團股份有限公司持股,經營個人小額消費貸款業務。財報顯示,截至2023年末,成立首年的建信消金資產總額達到73.08億元,全年淨虧損0.65億元。

在公司治理方面,2024年以來建設銀行收到罰單的消息不斷,引發市場對其公司治理、合規性的關注,也是常響在耳邊的警鐘之聲。據財聯社等多家媒體報道,2024年4月30日,國家金融監管總局官網披露罰單,時任建設銀行城西支行的行長因爲“放松信貸管理,導致信貸資金損失”,被禁業5年。這一案例也成爲了又一起支行行長濫用放貸權力的典型。

據“發現網”盤點,2023年全年,建設銀行是國有大行裏被罰金額較大的一家。據媒體盤點,2024年第一季度,建設銀行或者其分支機構的罰單共有16張,罰沒金額合計873.45萬元,處罰原因包括對蘇州分行的“抵押快貸業務管理不到位”,對安陽分行的“虛增存貸款規模”等。

紅利風格和高質量發展可期

綜合分析考量之下,市場對建設銀行仍頗具信心。

不難看出,無論是資產端波動、息差承壓還是理財業務面臨的挑战,大多都是整個銀行業面臨的共性難題。

譬如在理財子公司業務上,橫向比較來看,浦銀、華夏、平安等股份行的表現整體好於建行等國有大行。挖掘背後原因,普益標准研究員何雨芮曾對媒體分析,國有大行的理財銷售更多依賴於自身渠道和客戶資源,且客群以風險偏好更低的中老年客群爲主。

對此,建設銀行在理財業務上可以嘗試在母行代銷爲主上,繼續發展跨行代銷與直銷等銷售結構作爲輔助,並深化客戶服務的覆蓋和了解,以重拾該業務的增速,應對股份行等同業對手的競爭,也能在與更多金融機構的比拼裏獲取優勢。

作爲國有大行之一,建設銀行突出的紅利風格正在用真金白銀吸引投資者前來。2023年,建設銀行和工商銀行年度分紅金額雙雙高達千億元。其中工行以分紅1092.03億元問鼎“分紅王”,建設銀行分紅1000.04億元,緊隨其後位居第二。

在政策新規鼓勵上市公司分紅的背景下,建設銀行還在帶頭進一步增強投資者獲得感。人民網等多家媒體報道,建設銀行在內的五家國有大行最近相繼發布公告,將實施2024年中期分紅,繼續擦亮它們的紅利風格屬性。建設銀行首席財務官生柳榮也在業績發布會上透露,該行正在研究多次分紅方案,將綜合考慮股東意愿、資本情況、監管要求、公司發展等多方面因素後穩妥推進。

一些機構發聲認爲,在目前的環境下,市場應當關注建設銀行的綜合質量發展。星展在研究報告裏指出目前建設銀行關注增長質量,而非僅僅追求規模擴張。該機構重申了建設銀行的“买入”評級,還預測建設銀行今年股息率約9%爲四大行中最高。

國聯證券最新發布於5月9日的研報指出,2024年一季報顯示,建設銀行資產質量保持穩健,不良率、撥貸比、撥備覆蓋率等核心指標顯示出其撥備計提與整體風險抵補能力都比較充足。核心一級資本充足率爲14.11%,較2023年末增長了0.96個百分點,爲後續擴表提供了充足的資本支撐,進而繼續看好建設銀行的後續發展。

作 者 | Han

本文作者可以追加內容哦 !

標題:建設銀行業績按下暫停鍵,提前還貸逼停“房貸大行”?

地址:https://www.utechfun.com/post/370276.html