自港交所推出18A後,生物醫藥板塊湧入大批License in公司,並且估值都不低,和鉑醫藥-B(02142)便在此背景下登錄港交所。然而隨着生物醫藥估值泡沫的破裂,License in模式不再喫香,和鉑醫藥股價也大跌,自高點以來市值蒸發近9成。

不僅如此,盡管和鉑醫藥發布中期盈利業績報告,市場也並不买單,股價持續下跌。究其原因在於核心產品靠授權引進,自研產品進展緩慢,且管线競爭也較爲激烈。

靠降本實現扭虧,核心產品競爭激烈

公告顯示,2023年上半年,和鉑醫藥收入由去年同期的2760萬美元大幅增加至4100萬美元,收入的大幅增加主要源於公司分子許可費確認收入的增加,由去年同期的2710萬美元提升至上半年的3950萬美元。除此之外,公司的研發成本由去年同期的8360萬美元驟降至上半年的2840萬美元。研發成本的大幅下降也使得公司由去年同期的虧損7310萬美元轉爲溢利290萬美元,成功實現首次半年度盈利。

可以說盡管和鉑醫藥上半年成功實現扭虧爲盈,但是並非來自於產品商業化,而是建立在對外授權收入增加,以及授權引進費用的減少所致,因此市場對此並不买單。

據了解,目前和鉑醫藥擁有10種可能成爲差異化候選藥物的產品管线,HBM9161(巴托利單抗)、HBM4003、HBM7008及HBM1020是公司的主要產品,其中巴托利單抗進展最快,是公司最核心的產品。

巴托利單抗於2017年從HanAll取得獨家許可,已於大中華區开發巴托利單抗。了解到,巴托利單抗實際上是一項新型全人源單克隆抗體的設計,用於結合及抑制特定新生兒晶體片段受體FcRn。作爲大中華區所开發的第一款FcRn抑制劑,2021年獲得重症肌無力適應症的首個“突破性治療”認證。

爲了加快產品上市,和鉑醫藥的巴托利單抗申報的適應症爲重症肌無力、免疫性血小板減少症、甲狀腺相關性眼病、重症肌無力及視神經嵴髓炎譜系疾病等罕見病。其中,針對重症肌無力適應症已开展III期臨牀試驗,並在上半年取得積極研究結果。該關鍵臨牀研究旨在確認巴托利單抗在治療中國gMG中的療效及安全性,III期臨牀試驗結果達到主要研究終點及關鍵次要研究終點,同時治療總體上安全且耐受性良好,未發現新的安全性信號,這是首個在中國gMG人群中被證實有效且安全的抗FcRn療法,也是巴托利單抗在全球範圍內首個關鍵性臨牀試驗積極結果。

重症肌無力(MG)是一種神經肌肉疾病,由針對突觸後膜上乙酰膽鹼受體、肌肉特異性激酶或其他乙酰膽鹼受體相關蛋白的自身抗體引起。

MG雖是一種罕見病,但又不罕見,全球被重症肌無力困擾的人不在少數。據統計,MG實際患病率中位數爲10/10萬,且MG在各個年齡階段均可發病,30歲和50歲左右呈現發病雙峰。

近年來,全球及中國MG治療藥物市場持續快速增長,根據弗若斯特沙利文測算,全球MG治療藥物市場將從2020年的12.6億美元增至2025年的30.48億美元,CAGR達19.3%;中國市場則是從0.46億美元增至2.5億美元,CAGR達40.2%。

目前,重症肌無力的治療仍以膽鹼酯酶抑制劑、糖皮質激素、免疫抑制劑、靜脈注射免疫球蛋白(IVIG)、血漿置換(PE)以及胸腺切除爲主,生物藥相對較少。

雖然目前針對MG治療的傳統藥物不少,但是現有療法只能起到緩解效果,在疾病控制、長期安全性等方面均存在不足。

由於傳統療法的缺陷及巨大的未被滿足的臨牀需求,MG靶向治療應運而生。截至目前,MG領域已开展了針對靶向B細胞(CD19或CD20)、補體C5、FcRn等爲靶點的生物制劑實驗研究。

相對於傳統的MG治療藥物,靶向創新藥相對較少。目前全球範圍內治療MG的靶向創新藥只有四款,分別是阿斯利康的Eculizumab(依庫珠單抗)和Ravulizumab(雷夫利珠單抗)、UCB的Rozanolixizumab(洛利昔珠單抗),以及Argenx的Efgartigimodalfa(艾加莫德),其中亞力兄的兩款藥物均以C5爲靶點,洛利昔珠單抗和艾加莫德以FcRn爲靶點。

基於廣闊的MG藥物市場前景,MG賽道也變的擁擠起來。據不完全統計,全球進入Ⅱ期以上的臨牀管线超10條,多款新藥已順利進入臨牀Ⅲ期,入局者包括強生、阿斯利康、葛蘭素史克等大藥企,靶點主要爲FcRn。

以全球首款FcRn爲靶點的艾加莫德爲例,自2021年上市以來,其銷售表現十分可觀,2022年銷售額便達到4億美元,而2023Q2單季收入便達到2.69億美元,照此速度,艾加莫德將輕松邁入10億美元俱樂部。

由此可見,巴托利單抗上市後確實有望給和鉑醫藥帶來不錯的經濟效益。但也需要意識到,目前並非其一家處於III期臨牀階段,且靶點也均爲FcRn,並且競爭對手都是國際巨頭藥企,和鉑醫藥目前並未有產品實現商業化,與這些商業化體系十分完善的國際巨頭相比,和鉑醫藥的競爭力顯的尤爲單薄。

自研產品多數進展緩慢,普魯蘇拜單抗聯用數據表現一般

盡管巴托麗單抗市場競爭激烈,但作爲其潛在的首個商業化產品,和鉑醫藥仍能靠其賺回一些現金流。而自研進展則不太樂觀。

據其中報顯示,和鉑醫藥自研產品多數處於臨牀I期以及IND階段,進展最快的是普魯蘇拜單抗(HBM4003),包括單藥以及聯用PD-1均處於臨牀II期階段,適應症包括黑色素瘤、肝細胞癌、神經內分泌瘤、其他晚期實體瘤等。

據悉,普魯蘇拜單抗是基於Harbour Mice HCAb平台开發的一款抗CTLA-4全人源單克隆重鏈抗體,靶點爲CTLA-4。

CTLA-4(細胞毒性T淋巴細胞相關蛋白4)也稱作 CD152,是一種白細胞分化抗原,是由 CTLA-4 基因編碼的一種跨膜蛋白質受體,主要表達於活化的CD4+和CD8+T細胞中,同時也在調節性T細胞(調節性T細胞)中表達,部分腫瘤細胞也觀測到CTLA-4 的表達。CTLA-4 的功能主要有兩個方面:1)抑制T細胞反應:主要通過與CD28 競爭結合APC上共同配體CD80/CD86,並作爲免疫檢查點起作用並下調免疫應答,終止免疫反應;或是通過跨內吞作用:CTLA-4與CD80或CD86結合可導致APC配體的跨胞吞作用,導致APC表面配體水平降低。2)在調節性T細胞細胞上介導其免疫抑制能力。調節性T 細胞能夠 CTLA-4 依賴性下調 DC 細胞上共刺激分子的表達,從而使 CD8+T 細胞被 DC 細胞激活時減弱 B7-CD28 的共刺激信號傳導。

作爲成熟免疫檢查點抑制劑靶點之一,靶向CTLA-4抗體機制一直存在爭議:目前主流的也是被制藥公司廣泛採用的成藥性思路有兩種。一種是通過空間位阻,阻斷CTLA-4於其配體 CD80/CD86 的結合。另一種則是利用抗體Fc端介導的ADCC、ADCP效應來選擇性的清除腫瘤環境中的免疫抑制性的調節性T細胞來發揮療效,除此之外由於部分腫瘤細胞也表達 CTLA-4,所以基於IgG1的單抗Fc段介導的ADCC效應可以直接對腫瘤細胞產生殺傷。

2011年,BMS 的Yervoy 獲批上市,是全球獲批上市的第一款CTLA-4 抗體藥,上市以來已被批准治療黑色素瘤、腎細胞癌、結直腸癌、肝細胞癌、非小細胞肺癌和胸膜間皮瘤等6個癌種。根據公开資料,康方生物的卡度尼利單抗於2022年6月29日經NMPA批准,成爲首個獲批上市的國產雙抗,也是全球首款PD-1/CTLA-4 雙抗,適用於既往接受含鉑化療治療失敗的復發或轉移性宮頸癌患者的治療。

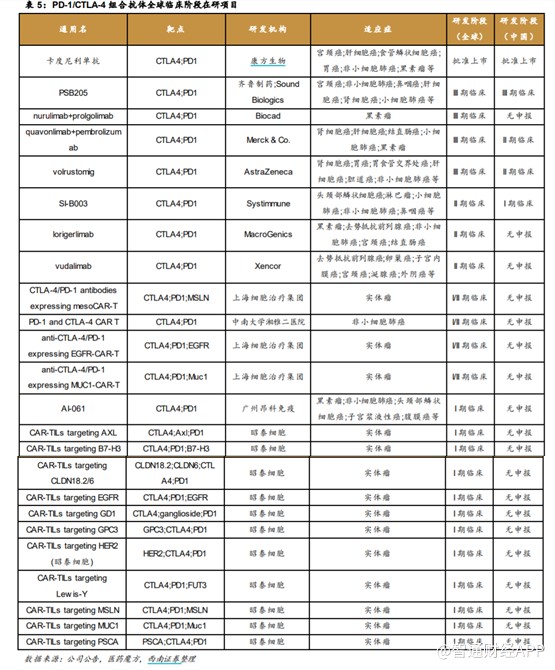

目前,全球範圍內可查的涉及CTLA-4 靶點的在研藥物有近百種,其中PD-1/CTLA-4 組合抗體共29 款,其中批准上市1款,III期臨牀4款,II期臨牀3款,I期臨牀17款。中國處於臨牀階段的PD-1/CTLA-4 組合抗體共4款,其中批准上市1款,III 期臨牀 1 款,II期臨牀2款,I期臨牀1款。

從在研的雙抗適應症來看,進展較快的主要爲宮頸癌、非小細胞肺癌、實體瘤等。在聯用方面,上半年和鉑醫藥的普魯蘇白單抗與特瑞普利單抗聯用也迎來數據進展,治療晚期高級別神經內分泌腫瘤的客觀緩解率(ORR)達36.8%,治療肝細胞癌試驗中ORR達46.7%,顯示出良好的抗腫瘤活性。公司正以未來6個月爲目標,積極准備普魯蘇拜單抗的首個關鍵性臨牀試驗,同時還將進一步擴展包括結直腸癌在內的一系列新適應症。

從數據來看,和鉑醫藥的普魯蘇白單抗與特瑞普利單抗的聯用數據表現一般,若後續臨牀數據不能提升,那么這款產品市場競爭力一般。

值得一提的是,目前CTLA-4與PD-1聯用靶點已經扎堆,若適應症也都大同小異,那么雙抗也將遇到醫保砍價甚至集採的困境,這對於和鉑醫藥並不友好。

值得一提的是,除了上述兩款產品競爭十分激烈外,和鉑醫藥亦布局了ADC這一大熱門靶點,且其ADC藥物HBM9033目前僅處於臨牀一期階段,而ADC藥物市場早已紅海一片,不管是單抗還是聯用,均已大量企業扎堆布局,可見,在ADC領域,和鉑醫藥亦難分的一杯羹。

綜合來看,憑借着對外授權的增加,對內引進的減少,使得和鉑醫藥扭虧爲盈,但單靠授權引進以及授權引出並不能支持和鉑醫藥長期實現盈利,仍舊要看公司產品的研發情況。進展最快的是公司引進的巴托利單抗,目前已有同靶點上市的產品取得不錯的經濟效益,被給予諸多希望,但在研競爭對手多爲跨國藥企,但年輕的和鉑醫藥並沒有商業化經驗,因此如何在競爭激烈的FcRn上取得不錯的商業成果仍待考究。另外其自研產品多數處於臨牀早期階段,且布局的靶點都已是紅海一片,能否成功开發是一回事,其後續的商業化也是不小的問題。

本文作者可以追加內容哦 !

標題:靠降本實現扭虧,和鉑醫藥-B(02142)的希望在哪?

地址:https://www.utechfun.com/post/265795.html