由於美國加息周期以及宏觀經濟低迷等因素的影響,資本市場近期的表現相對疲軟,但部分優質標的先市場一步走出了獨立趨勢,比如由人工智能驅動的信貸科技服務平台奇富科技(03660)(原“360數科”(QFIN.US))。

自6月以來,恆生指數先走高後回落,累計漲幅不到1%,而同期奇富科技累計漲幅超28%,最大漲幅超35%;在納斯達克上市的股份同期內亦累漲32.5%。無論是在港股亦或是美股,奇富科技6月以來的股價表現均明顯跑贏指數,且目前仍處於上升趨勢中,這說明奇富科技股價的上漲並非由市場情緒所推動,而是公司內在價值的提升起到了決定性作用。

這在全球規模最大的金融機構之一美銀美林近期首次覆蓋奇富科技,並給出“买入”評級的研報中便能有所佐證。美銀美林表示,作爲領先的消費信貸科技平台,奇富科技過往的業績已向市場證明了其增長潛力及風控能力,相對平穩的監管環境以及今年消費信貸的復蘇都將推動公司實現穩定的利潤增長,且SaaS業務將會帶來潛在的增長機會;考慮到奇富科技較低的估值,較高的撥備覆蓋、較好的盈利能力,以及更多的輕資本業務下ROE>20%,美銀美林給予了奇富科技6倍PE的估值,對應2023年的港股目標價96.1港元,美股的目標價24.5美元,較7月7日的收盤價分別有43%、34%的上漲空間。

奇富科技管理層亦覺得公司價值被低估,6月20日時,公司推出了股份回購計劃,欲在未來12個月內回購價值1.5億美元的美國存托股或A類普通股。在公司內在價值重估+大額回購的雙重刺激下,奇富科技股價有望升至更高。

市場領先地位穩固,多指標處於行業前列

在初期的無序高增長之後,消費金融已歷經了多輪監管,政策逐漸收緊之下,行業壟斷行爲被打破的同時,弱勢玩家陸續出局,目前整個行業已進入了競爭格局相對穩定的狀態。奇富科技憑借與360集團在技術、用戶流量、品牌、客戶、管理層等多個方面的協同,實現了在行業遭遇嚴峻挑战下的穩健經營,並持續處於市場的領先地位,這在貸款余額、淨利潤表現、投資回報率、風險管理等方面有直接體現。

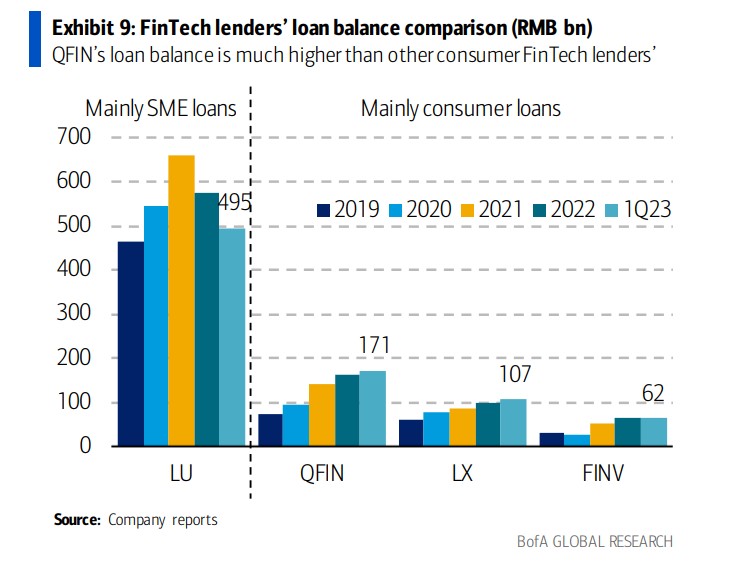

在貸款余額方面,據美銀美林的數據顯示,目前已上市的可比消費金融科技企業中(陸金所客戶主要爲中小企業,因此不包括在內),奇富科技自2019年以來的貸款余額呈穩步上升趨勢,至2023年第一季度時,貸款余額爲1710億元人民幣,是第二名1070億元的近1.6倍,貸款余額規模領先優勢明顯。

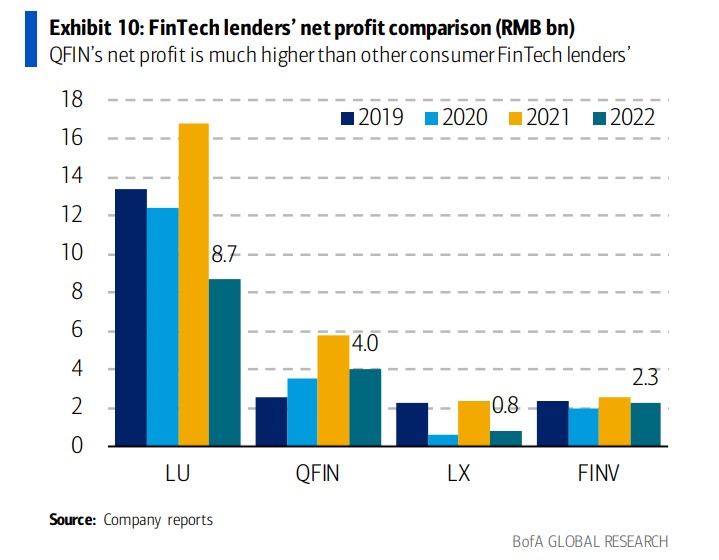

在淨利潤方面,自2019至2021年,奇富科技的淨利潤逐年快速增長,成長趨勢十分明顯,與其他可比企業的大幅波動有明顯區別;至2022年時,由於疫情影響導致輕資本模式下的貸款撮合規模下降,奇富科技期內的淨利潤有所下滑,但仍錄得40億人民幣,顯著高於可比企業。

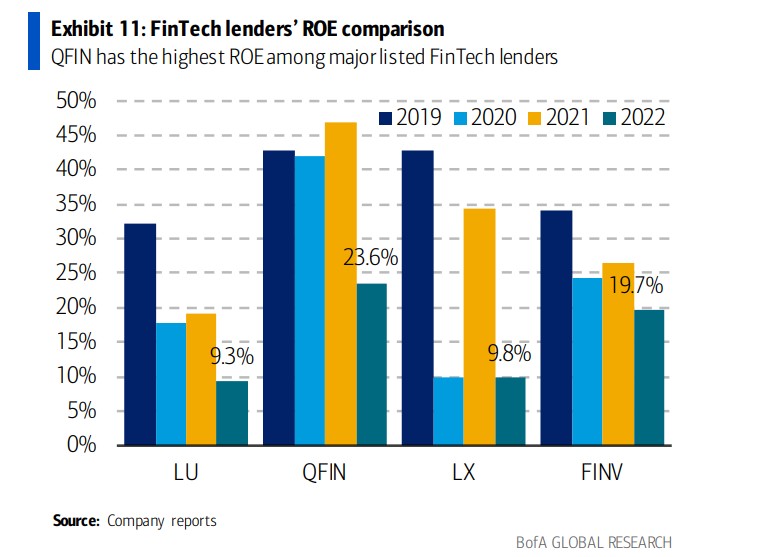

在投資回報率方面,奇富科技更是遙遙領先,2019至2021年,其投資回報率均在40%以上,2021年更是漲超45%。2022年雖受疫情影響回落至23.6%,但在行業內仍處領先水平,較第二名高出4個百分點。

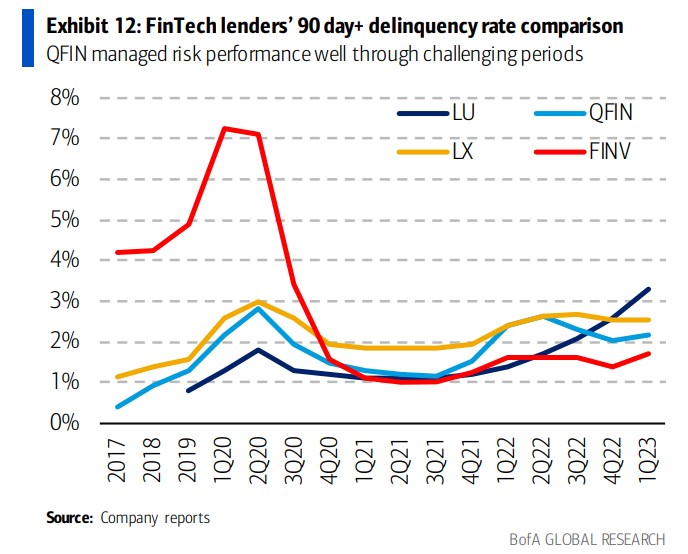

在風險管控方面,奇富科技的90天拖欠率指標長時間處於2%以下,雖然受宏觀經濟波動的影響有所起落,但幅度相對較小,整體表現較爲穩定。

持續成長的四大邏輯解析

正所謂“大浪淘沙始見金”,經過數輪的強監管之後,奇富科技多項指標行業領先的優質基本面已清晰可見,且美銀美林認爲,奇富科技未來有望實現持續高增長,並給出了以下幾個邏輯做支撐:

其一,消費貸款仍是個不斷增長的市場,奇富科技作爲行業領先者將從中持續獲益。

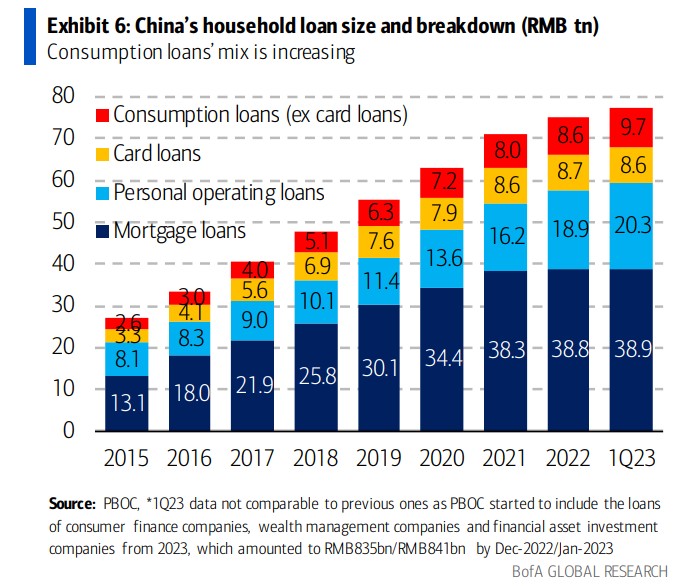

目前市場擔心家庭去槓杆以及抵押貸款的減少會導致消費信貸的需求降低,但從實際的數據來看,無論是信用卡貸款亦或是消費貸款,均呈明顯的增長趨勢。其中,從2019年至2022年,消費貸款的規模分別爲6.3萬億、7.2萬億、8萬億、8.6萬億,並有望在2023年增至9.7萬億人民幣。

從長期維度來看,中國個人消費只佔GDP的40%,這與美國、英國、日本等發達國際60%-80%的比例相比,仍有較大的提升空間,這必然帶動消費信貸的持續增長,這就意味着,奇富科技作爲行業領先者處於“長坡厚雪”的成長賽道中,利於公司長期發展。

其二,國內消費市場在政策刺激下逐漸復蘇,消費信貸需求有望持續回暖。

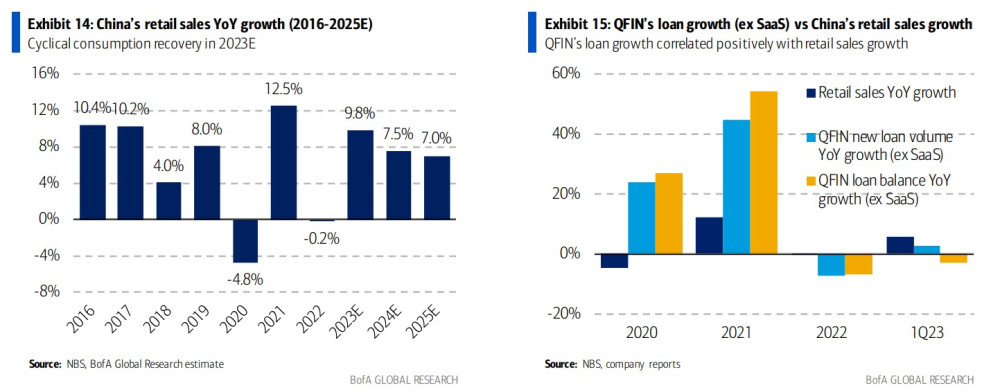

美銀美林表示,在疫情影響消除後,我國的消費增長已明顯恢復,零售額同比增速從2022年的-0.2%提升至2023年一季度的5.8%,並進一步升至5月份的9.3%。美銀美林認爲,後續新政策的落實有望進一步提升消費以拉動經濟增長,其預計2023年的零售額環比增長有望達到9.8%,這可能成爲近6年以來第二高的增長率。且從過往的數據來看,奇富科技的貸款新增速度與零售額波動呈現出了明顯的正相關,那么在2023年我國零售額增長近10%的情況下,奇富科技的貸款新增數量將更具彈性。

其三,持續下降的違約率帶動信貸成本下行,有助於淨利潤的穩定釋放。

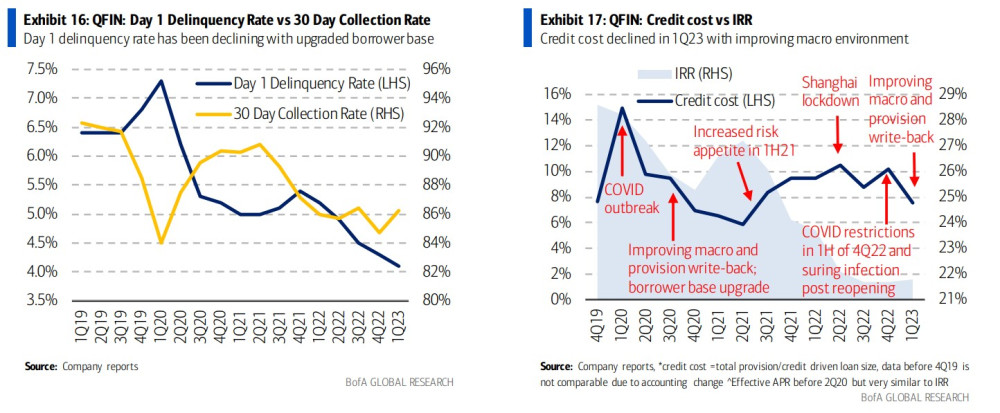

隨着大數據、人工智能等新技術的持續應用,奇富科技的 D1逾期率整體呈現明顯下降趨勢。2019年時,該指標大約爲6.5%,在2020年第一季度中因疫情的影響上升超7%,但自此持續下滑,至2023年第一季度時,已降至4.1%,較2019年時已降低1.4個百分點。且30天收款率目前已有觸底企穩反彈之勢,該指標因疫情的爆發受到明顯影響,一度降至84%,2021年一季度回升至90%以上;至2023年第一季度時,疫情影響的消除使該指標企穩,回升至87%。

信貸成本則隨着 D1逾期率、30天收款率呈現明顯的波動,在疫情爆發及反復階段,信貸成本有明顯上升,但自2022年第四季度开始,信貸成本已逐漸下降。美銀美林表示,隨着違約率得到有效控制,預計2023年第二季度信貸成本便能趨於穩定,這就意味着,2023年的撥備有望明顯少於2022年,這將助力奇富科技淨利潤的釋放。

其四,升級SaaS業務有望推動中長期增長。

奇富科技可爲金融機構提供風險管理SaaS服務,2022年時,公司的SaaS收入佔比已接近20%,但風險管理SaaS服務的淨利率相對較低,僅在10%-20%。若後續奇富科技將SaaS服務升級爲包括借款人獲取、信用評估和貸款後評估管理的全流程SaaS,那么公司的SaaS服務的淨利率有望升至80%-90%。雖然全流程SaaS服務推出的時間目前仍不確定,但這對於奇富科技中長期的發展而言,將會是新增長曲线,值得期待。

通過對上述美銀美林邏輯的梳理不難發現,短期內信貸需求的復蘇、信貸成本的下降都將對奇富科技2023年的業績有明顯促進作用,而從長期維度看,奇富科技作爲市場領先者將持續受益於行業發展,資本利用率的提升以及SaaS業務的升級都將成爲奇富科技中長期的業績增長新引擎。

壓制估值因素消除,股價有望戴維斯雙擊

縱觀已上市的消費金融科技企業,估值均處於相對較低的水平,這是因爲消費金融科技企業大多在美股上市,中概股審計問題的發酵引發了退市危機,對所有中概股的估值造成了顯著衝擊。同時,消費金融科技行業此前遭受了多輪強監管,這對整個行業的估值水平亦產生了壓制。

但截至目前,上述兩大利空因素已逐漸消除。在中概股審計方面,中美審計監管合作已得到解決,這大大降低了中國企業在美上市的退市風險,今年以來赴美上市的企業明顯增多,這便是風險大幅降低的顯著標志;且奇富科技已完成了在港股的二次上市,進一步降低了潛在的風險。

在消費金融科技的監管方面,經過近兩年的強監管,14家互聯網平台公司金融業務整頓專項活動已於2023年1月基本完成,且近期金融管理部門已對螞蟻金服做出了處罰結果的公告,這表示整頓專項活動已進入了收尾階段,行業正式开啓了新徵程,邁入了健康有序發展的新階段。

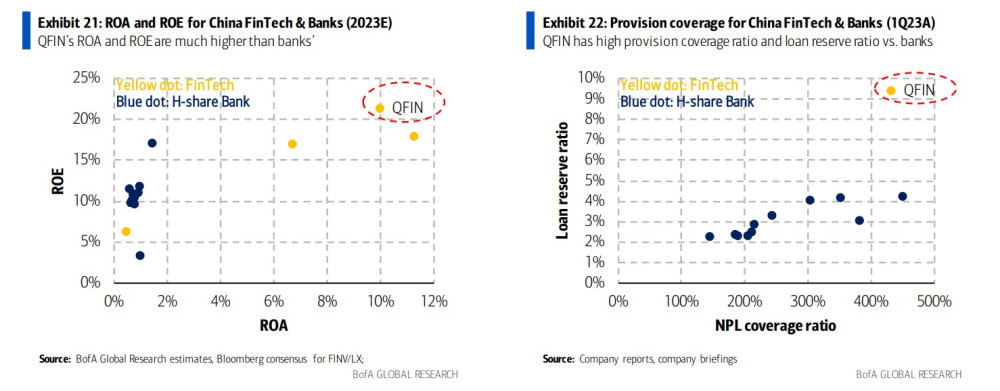

鑑於壓制估值的兩大利空因素已消除,消費金融科技企業將逐漸價值回歸,這取決於企業的基本面優質程度。就奇富科技而言,公司的ROE、ROA、不良資產撥備率均明顯高於銀行和其他可對比玩家,公司的優質已不言而喻。若再結合奇富科技2023年業績明顯改善以及未來持續成長的強確定性,奇富科技理應享有高估值溢價。

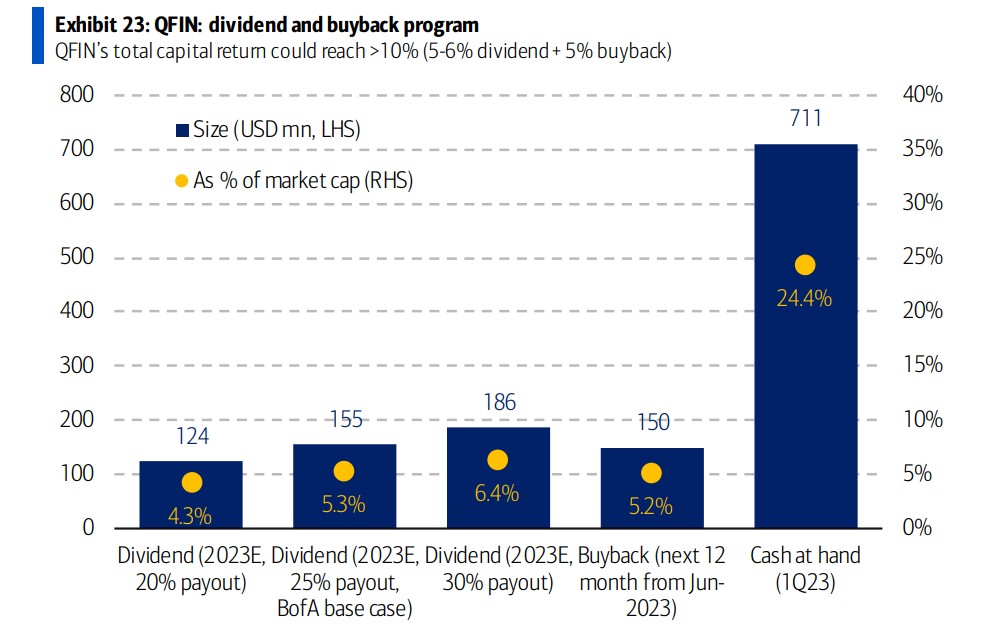

同時,美銀美林表示,股息的派發以及股份的回購封鎖了奇富科技股價下跌的空間。奇富科技於2021年第三季度至2022年第四季度派發季度股息,派息率約15%-20%。從2023年起,其將改爲半年度股息,以減少股東交易成本,同時將支付比率提高至約20%至30%,美銀美林預計2023至2023年,奇富科技的股息支付率保守估計將有25%。且公司6月20日宣布的1.5億美元股票回購計劃將對股價有一定支撐作用。截至2023年第一季度,奇富科技在手現金超7億美元,可保障公司的股息派發和回購計劃的順利進行。

顯然,奇富科技是一個基本面優質,業績有改善預期,股價下跌空間有限,股價受益於估值修復+業績增長雙重利好的投資機會,值博率較高。除美銀美林外,國泰君安此前也發布了奇富科技的研報,給予其“增持”評級,港股目標價115.43港元,較7月7日收盤價67.3港元仍有超70%的上升空間。

本文作者可以追加內容哦 !

標題:業績改善+估值修復+大額回購,奇富科技(03660)底部上漲超35%只是开始?

地址:https://www.utechfun.com/post/236047.html