巴菲特所在的伯克希爾哈撒韋公司於5月15日向美國證監會(SEC)提交13F文件,披露2023年Q1持倉數據,看看“股神”最新一季度在美股市場都买賣了些什么?

截至2023年3月31日,伯克希爾的美股投資組合共持有48只證券,持倉市值3251億美元,環比上季度增加約261億美元(QoQ+8.73%)。一季度伯克希爾增持7只,減持8只,建倉3只,清倉4只。

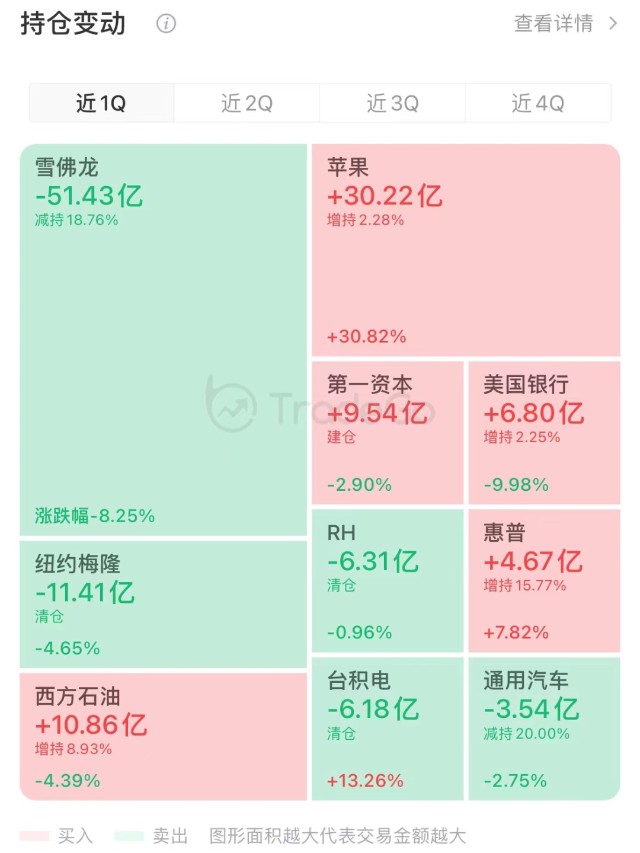

一季度伯克希爾重點增持了蘋果、西方石油、美國銀行和惠普,並建倉了第一資本金融;減持了雪佛龍、通用汽車,同時還清倉了紐約梅隆銀行、RH和台積電。

一、TOP10持股集中度超90%,最大重倉股蘋果佔據“半壁江山”

2023年Q1,伯克希爾的投資組合前十大持倉股分別爲蘋果、美國銀行、美國運通、可口可樂、雪佛龍、西方石油、卡夫亨氏、穆迪、動視暴雪及惠普,TOP10持股集中度高達90%以上,非常之集中。

第一大重倉股蘋果再次獲得了增持,從幅度上看比例並不大(2.28%),但從絕對金額看已超過30億美元,蘋果是其一季度增持金額最多的公司。2022年以來巴菲特多次加倉蘋果,在各大場合中也多次表態對它的看好,青睞程度可見一斑。

目前,伯克希爾對蘋果的持股市值高達1500億美元以上,佔其投資組合比重從2022Q4的38.9%進一步提高到了2023Q1的46.44%,可以說是“半壁江山”。蘋果也沒讓“股神”失望,年初至今累計漲幅已超過30%。

二、增持美國銀行,清倉紐約梅隆,建倉第一資本金融

一季度,伯克希爾還增持了其長期持倉美國銀行2.25%,約合6.8億美元,此前其已拋售了包括美國合衆銀行、富國銀行、高盛和摩根大通在內的其他大銀行股,但巴菲特本人對美國銀行的領導層持認可態度。

伯克希爾目前是美國銀行的最大機構股東,可見其是巴菲特眼中少數“例外”的優質金融股。

與此同時,伯克希爾卻清倉了紐約梅隆銀行和美國合衆銀行,在此前連續的精准減持後於一季度徹底“分手”。不過,根據伯克希爾向SEC提交的信披報告,巴菲特在4月15日又重新买回了美國合衆銀行(在13F的披露期之後的交易)。

在一季度美國區域性銀行業暴雷不斷的情況下,拜登政府私下與巴菲特進行了多次對話,對話內容包括巴菲特可能以某種方式投資美國地區銀行業。要知道,在2008年和2011年金融危機期間,巴菲特就曾多次出手救市並持有金融股。

從實際結果看,一季度被巴菲特相中的並不是區域小銀行,而仍是一個相對的“大塊頭”——位列美國第五大信用卡發行商的第一資本金融。一季度巴菲特首度建倉了第一資本金融,买入992.2萬股,耗資約合9.54億美元。

據分析師的觀點,隨着美聯儲轉向量化縮減,紐約梅隆銀行等信托銀行的存款壓力越來越大;相比之下,第一資本金融等銀行的高收益資產(信用卡)能使其更好地吸收融資成本並避免流動性問題。

三、減持雪佛龍超50億美元,西方石油則繼續买买买

在石油股上,巴菲特的兩只重點持倉在一季度出現了相反的操作。雪佛龍被減持超過3000萬股,對應金額超過50億美元,是一季度伯克希爾賣出最多的股票。

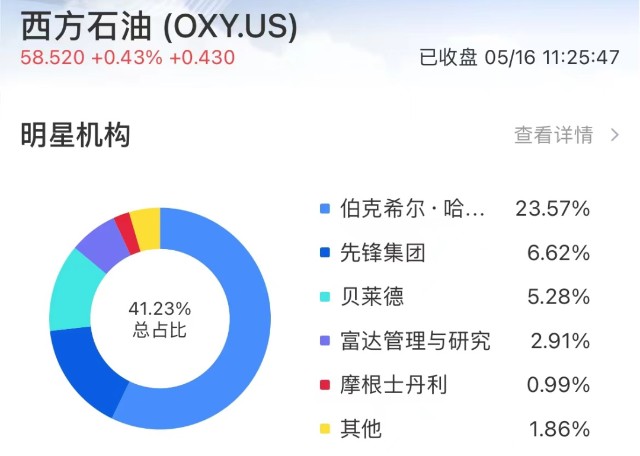

與此同時,伯克希爾仍在持續增持西方石油,一季度加倉幅度約8.93%,截至一季度末已持有超過2億股,是西方石油的最大股東。不過,在伯克希爾的股東大會上,巴菲特也表示了沒打算收購西方石油公司。

2022年以來,巴菲特多次出手大筆买入西方石油的股票,使得外界一度以爲他要將該公司收入囊中,以使伯克希爾的能源投資組合更加多樣化。但巴菲特表示,“我們不會對西方石油公司提出任何收購要約。我們有合適的管理層。”

四、增持惠普、減持通用汽車,清倉台積電

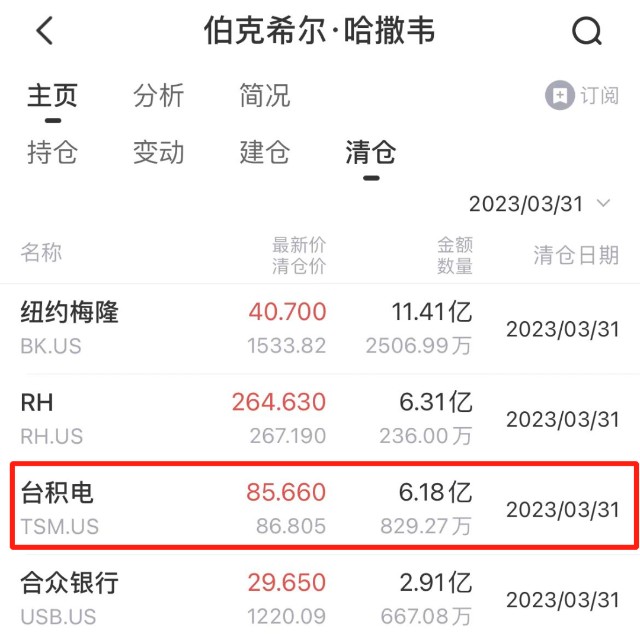

除了上述個股外,巴菲特一季度還增持了惠普15.77%,減持動視暴雪、通用汽車、麥克森等公司,清倉了RH、台積電等。

在微軟收購動視暴雪一事持續推進的過程中,巴菲特也在逐步減倉,近3個季度已連續減持動視暴雪接近2000萬股。

通用汽車則在一季度被大幅減持了1000萬股,幅度約20%,減持後伯克希爾持股量只剩4000萬股。而最令人詫異的便是台積電,巴菲特曾在2022Q3大筆建倉台積電6000萬股,但一個季度之後便減持了超過5000萬股,本季度後徹底清倉。

本文作者可以追加內容哦 !

標題:13F追蹤:巴菲特的「伯克希爾」一季度清倉台積電?還有其他更重要的操作!

地址:https://www.utechfun.com/post/214006.html