來源 | 零壹智庫

作者 | 姚麗

近日,AI企業第四範式(06682.HK)登陸港交所,上市AI創業企業再填一員。此前,2021年底年商湯科技(00020.HK)、2022年1月創新奇智(02121.HK)也在港交所上市,雲從科技(688327.SH)於2022年5月登陸科創板,2023年3月,小i機器人(AIXI.NASDAQ)在美國納斯達克上市。此外,還有優必選等AI 企業在奔赴IPO的“路上”。

表1:上市AI公司創業企業一覽

資料來源:東方財富網,零壹智庫

上市融資給這些企業帶來了資金,也將其置於“鎂光燈”下,其財務狀況及業務發展因資本市場的披露規則而透明化。在上市時,這些企業均呈現出收入高增長、高研發投入及大額虧損的特徵,尤其是高研發投入滯後於商業變現,掣肘業績是這些企業的共性。上市後,這些企業營收增長出現分化,在新的AI技術的發展中,高研發投入仍然是“剛需”,但研發投入的增長也出現分化。

同時,發展战略的差異帶來業績上的差異。在全球AI战略性競爭的關鍵時期,多數企業選擇重研發的策略,相對於研發業績表現並未放在企業發展战略的首位。而創新奇智與衆不同,其研發以商業化落地爲導向,目前在業績上更接近盈利,在這些AI企業中獨樹一幟。

01

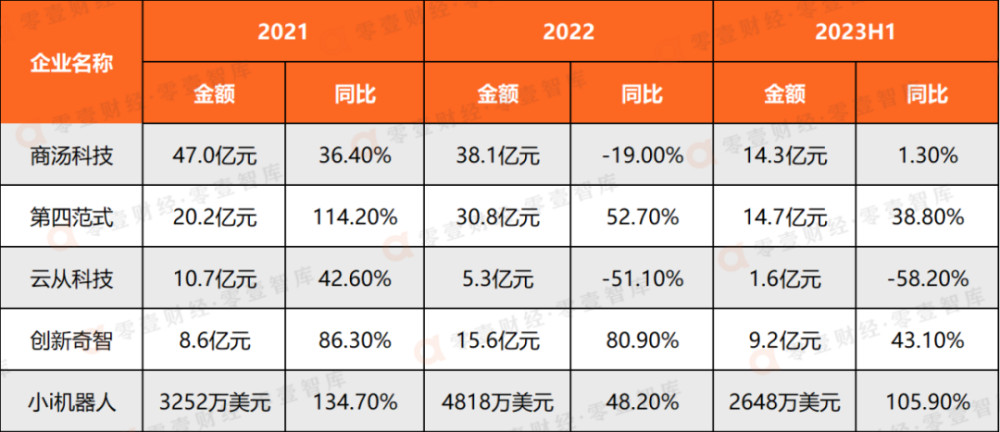

營收增速分化:雲從科技與商湯科技放緩

5家上市AI企業的商業化落地並非都一帆風順,體現在營收增速上出現分化。其中,雲從科技與商湯科技增速放緩明顯。雲從科技營收波動最大,2023年上半年同比減少58.16%,近乎腰斬。公司的解釋是,主要由於2022年訂單量儲備不足。雲從科技在回復上交所對於其定增的問詢中表示,2023年營業有望達7億元,同比有所回升。以此計算,同比增長約3成,與2022年超過一倍的增速相比有所下降。2023年上半年,商湯科技營收爲14.33億元,較上年同期的14.15億元增長1.3%,增長幾近停滯。

不過,其收入構成發生明顯變化,生成式AI相關收入同比增長近7倍,收入貢獻從2022年的10.4%提升至20.3%。從下遊看,在商湯科技的四大業務板塊中,智慧商業和智慧生活保持增長,但智慧城市和智能汽車板塊收縮。尤其是智慧城市,2023年上半年銳減57.7%至1.8億元,是收入增速下滑的主要原因;同時,智能汽車板塊收入同比減少30.5%至839萬元。

表2:上市AI公司營收情況

資料來源:公司財報,零壹智庫

其他3家營收仍然保持較高增長,其中創新奇智和第四範式的增速較2021年和2022年有所下滑,而小i機器人上半年同比翻番。

從銷售費用率看,上半年雲從由於營收銳減,銷售費用率最高,達48.5%,商湯科技也處於較高的水平,爲29.2%,其他三家相對較低,小i機器人、創新奇智及第四範式分別爲9%、9.9%及11.8%。

02

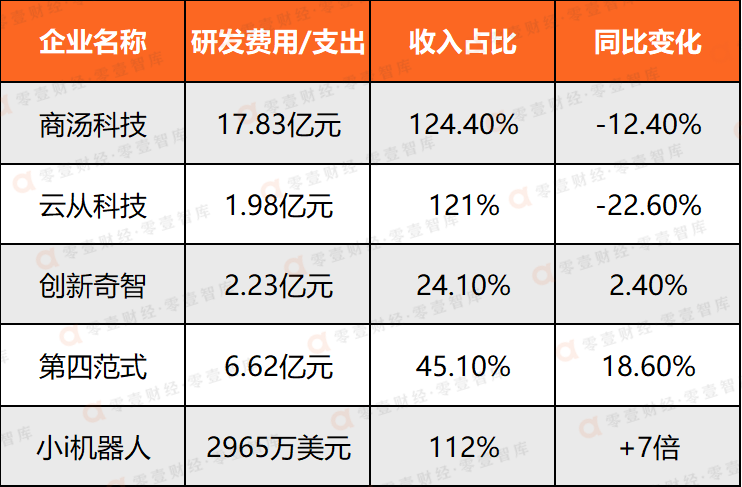

研發支出高企仍是虧損根源

作爲技術密集型企業,哪怕領先半步也將擁有較強的競爭力,因而研發支出仍然是這些AI企業最大的費用項。但如果商業化落地的速度相對滯後,則研發开支“吞噬”毛利甚至所有營收,掣肘業績。2023年上半年,商湯科技、雲從科技及小i機器人的研發費用甚至超過營收,盡管前兩者收縮了研發开支。表3:5家AI企業2023H1研發費用/支出及營業收入佔比情況

資料來源:公司財報,零壹智庫

商湯科技提出提高商業化效率,收窄虧損的經營策略,上半年虧損31.43億元,經調整虧損23.93億元,同比分別收窄2%和6.7%,但離扭虧仍然有巨大的距離。上半年雲從科技的研發支出在5家企業中是最少的,但由於營收大幅下降,營收佔比超過100%。雲從科技的研發开支同比減少22.6%,研發人員從2022年末的552人降至2023年上半年的522人,減少5.4%。

2023年上半年雲從虧損達3億元,較去年同期的虧損3.25億元有所收窄;其曾在招股書中預測於2025年實現盈利,目前看離這個目標還比較遙遠。小i機器人在2020年及2021年研發費用處於百萬美元級別,分別爲424萬美元及536萬美元,營收佔比也相對“溫和”,分別爲30.6%及16.5%。但進入2022年之後,研發費用飆升至千萬美元級別,2022年及2023年上半年分別爲2400萬美元及2965萬美元,營收佔比分別升至49.8%及112%。財報顯示,研發費用飆升主要是用於开發一個2022年啓動的、制造業領域的智能產業平台項目,該項目預計2024年完成。研發費用的飆升直接衝擊了業績表現。

2022年及2023年上半年小i機器人分別虧損601萬美元及1877萬美元,而在2021年其曾實現歸母淨利潤337萬美元。第四範式上半年的研發支出佔比爲45.1%,較2022年的53.5%有所降低,其上半年虧損4.8億元,較去年同期的5.9億元有所收窄。創新奇智的研發支出佔比最低,僅爲24.1%,上半年其經調整虧損3938萬元,同比收窄33.4%,是5家企業中最接近盈利的一個。創新奇智採取“以銷定研”的商業化導向研發策略,走出了一條獨樹一幟的發展路徑。

03

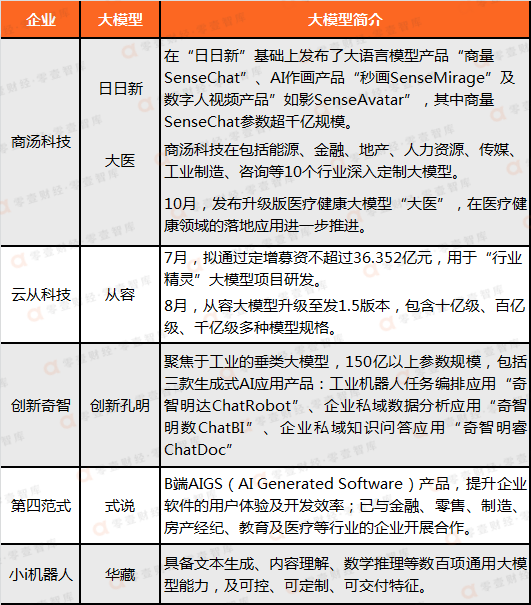

角逐生成式AI和大模型

上半年各上市AI企業的研發支出與“燒錢”的大模型息息相關。隨着ChatGPT的問世,大模型成爲各家企業研發競爭的焦點。爲解決研發高投入帶來的資金“飢渴”,雲從科技和創新奇智均公告定增募集資金。2023年3月,第四範式推出企業級人工智能產品“式說”,該產品面向企業客戶,致力於提升企業軟件的用戶體驗及开發效率。

4月,商湯科技發布AI大模型“日日新”,並在此基礎上推出 大語言模型“商量SenseChat”、AI作畫產品“秒畫SenseMirage”及數字人視頻產品”如影SenseAvatar”,其中商量SenseChat參數超千億規模。商湯在硬件投入上也是“大手筆”,據悉,商湯科技投入1萬張GPU進行大模型研發,並把商湯SenseCoreAI大裝置的上线GPU數量提升至3萬塊。

硬件成本的上升和折舊嚴重拖累了商湯科技的利潤,但也爲未來營收增長創造了空間,同樣在4月,雲從科技接受機構調研時表示,正在考慮減少NLP的中間技術研究,並集中精力投入到超級語言模型方面的探索,並加大算力、算法以及參數規模的投入。5月,公司便發布AI大模型“從容”,並持續迭代更新。7月,雲從科技公告擬定向增發,募資不超過36.352億元,用於“行業精靈”大模型項目的研發,可見其對於大模型研發的“熱情”。目前,“從容”大模型已升級至1.5版本,包含十億級、百億級、千億級多種模型規格。

6月,小i機器人推出大模型“華藏”;9月,創新奇智推出“奇智孔明”工業大模型的整個產品矩陣,與其重商業化落地的風格相一致,奇智孔明產品更聚焦於工業垂直領域。今年6月,創新奇智發布公告稱,擬配售最多1990萬H股新股募資3.92億港元,募集資金將主要用於研發投入和擴大市場佔有率。

表4:5家AI公司企業的大模型產品

資料來源:公司財報,零壹智庫

04

創新奇智的“以銷定研”策略

與其他由科學家創立的AI企業不同,創新奇智由李开復旗下“創新工場”孵化。這樣的“出身”使其缺少研發“衝動”的基因,在研發策略上更偏重商業導向。在招股書中,創新奇智披露了研發中“行業知識的貢獻”:公司招聘了制造業的行業專家,他們的積極參與對於將資源投入正確方向至關重要。這種對於下遊行業的理解能夠支持創新奇智從商業視角开展研發工作,使得研發工作集中在具有潛在商業化機會、較低競爭壁壘及節約成本的領域,從而資源得到最佳優化。這種策略影響到研發方向及產品,例如在大模型的研發上,與其他企業深耕通用大模型不同,創新奇智更注重垂類模型,並推出了奇智孔明工業大模型產品矩陣。

在這種“有的放矢”的研發策略下,創新奇智的研發支出佔比較低。2021年及2022年,其研發支出佔比分別爲38.1%及26.7%(包括股份支付及無形資產攤銷),2023年上半年進一步降至24.1%。2023年上半年,創新奇智虧損1.96億元,同比收窄14.8%,經調整虧損3938萬元,同比收窄33.4%,是5家上市AI企業中最接近盈利的一家。顯然,更“接地氣”的重商業化落地的研發策略是其業績“獨樹一幟”的重要原因之一。

原文標題 : AI上市公司的艱難選擇:繼續拼大模型,還是趕緊拼盈利

標題:AI上市公司的艱難選擇:繼續拼大模型,還是趕緊拼盈利

地址:https://www.utechfun.com/post/281637.html