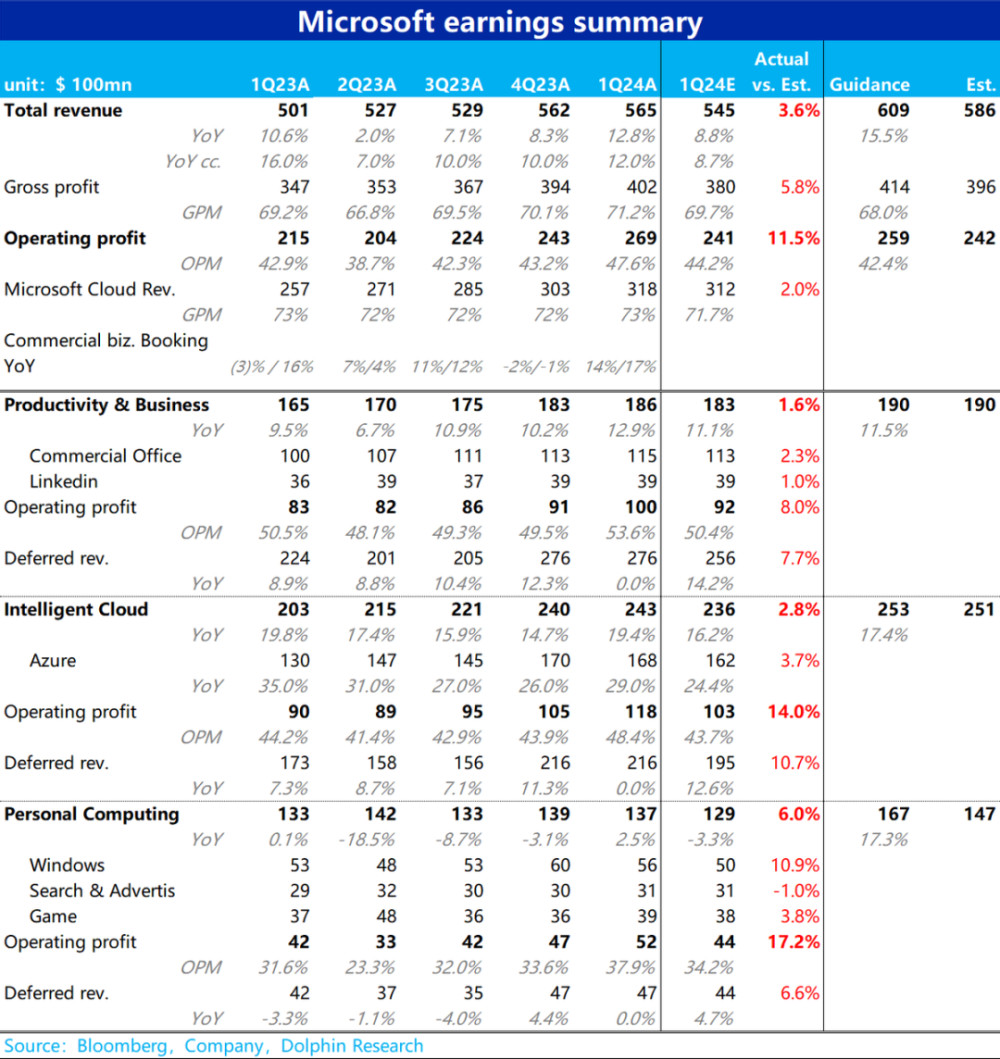

微軟(NASDAQ: MSFT) 10月24日美股盤後公布了截至9月底的2024財年1季度財報,營收和利潤層面的表現都不俗,要點如下:

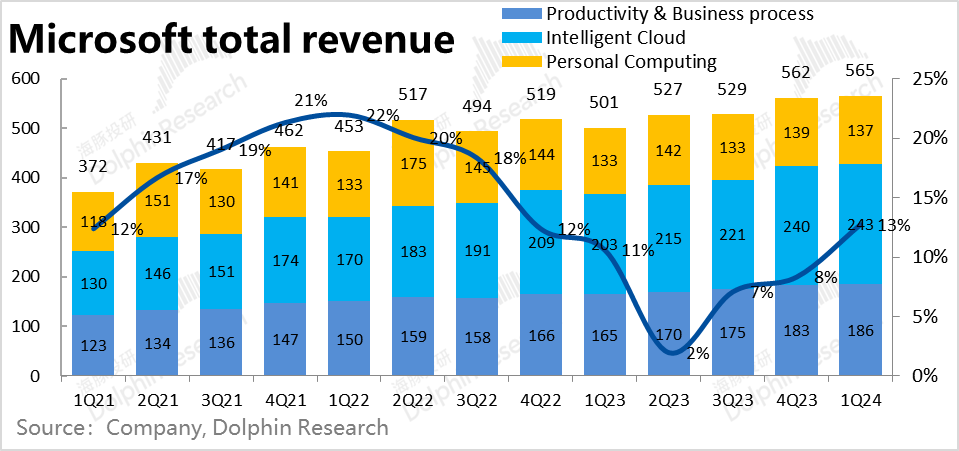

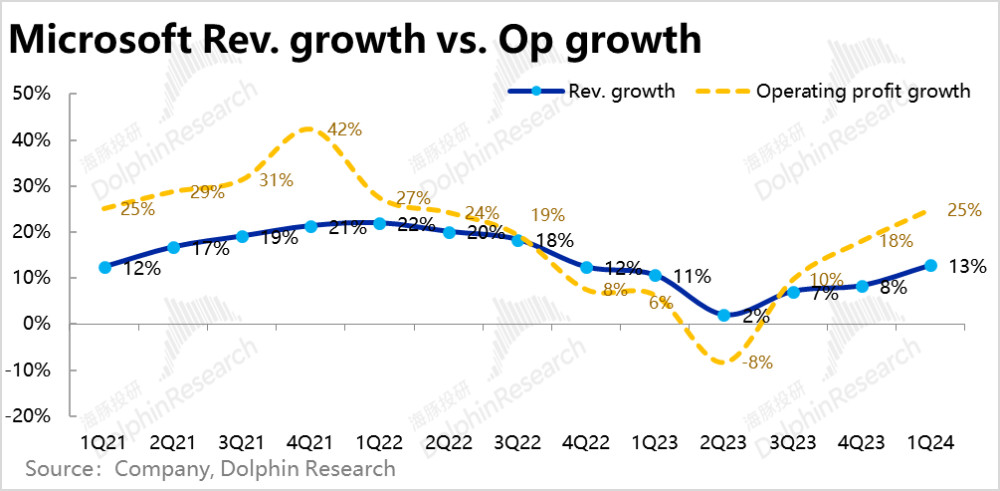

1. 營收增長復蘇,利潤釋放更是強勁:先看總體業績,微軟本季實現營收565億美元,明顯超出市場預期的545億。同比增速也由上季度的8.3%,大幅提升到了12.8%,增長復蘇拐點正式確立。同時在AI功能逐步推出拉動產品毛利,而公司降本成效也在繼續釋放的共同利好下,微軟本季度經營利潤高達269億,遠超市場預期的241億。經營利潤率環比提升了4.4pct。靠着並不算高的營收增速,卻能長期實現更高利潤增長的微軟正式回歸了。

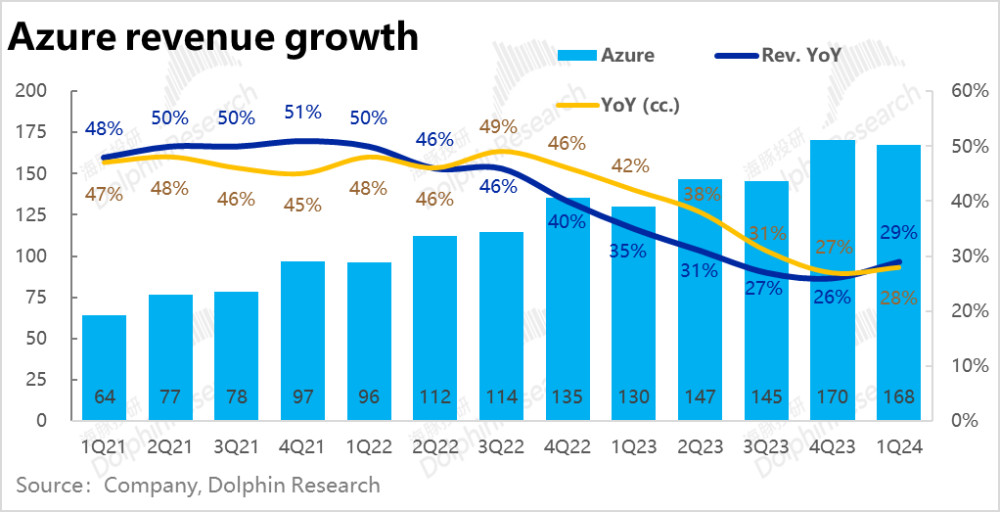

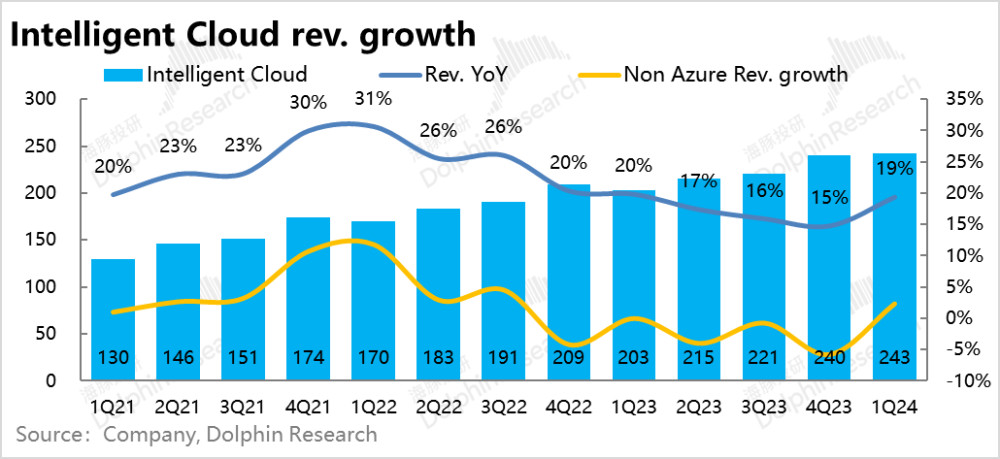

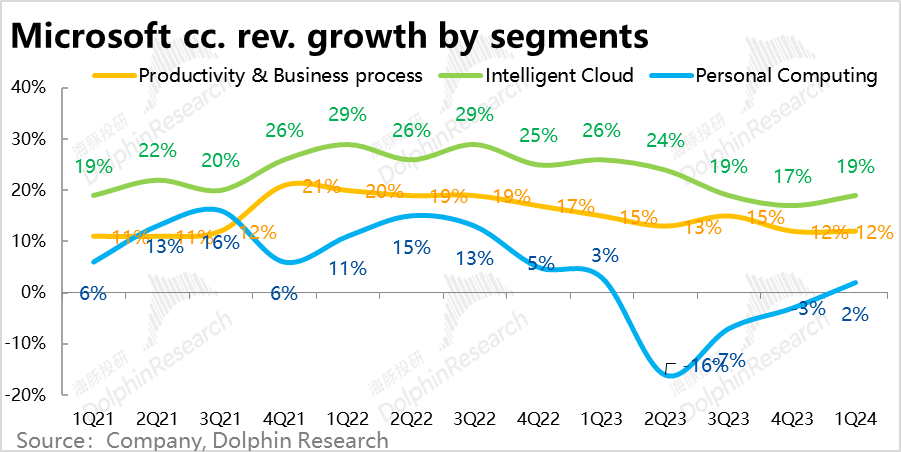

2. AI开始兌現,雲計算需求反轉已來?核心的本季實現營收168億美元,同比增速在連續7個季度放緩後,本季終於重新提速到29%。雖然有基數影響和美元匯率從利空變利好的影響。但這個關鍵的增長反轉意味着:①自今年市場的投資的主线之一--AI浪潮總算給企業帶來了實際的增量雲計算需求,並帶動雲服務商收入的增長;②歐美公司近幾個季度以來,降本增效縮減雲計算用量的周期已經結束。上述兩個標志性事件至少發生了一個,或者二者兼有之。由於雲計算需求的回暖,智慧雲板塊整體實現營收243億美元,同比增速由15%明顯提速到19%,高於公司指引和市場預期的236億。

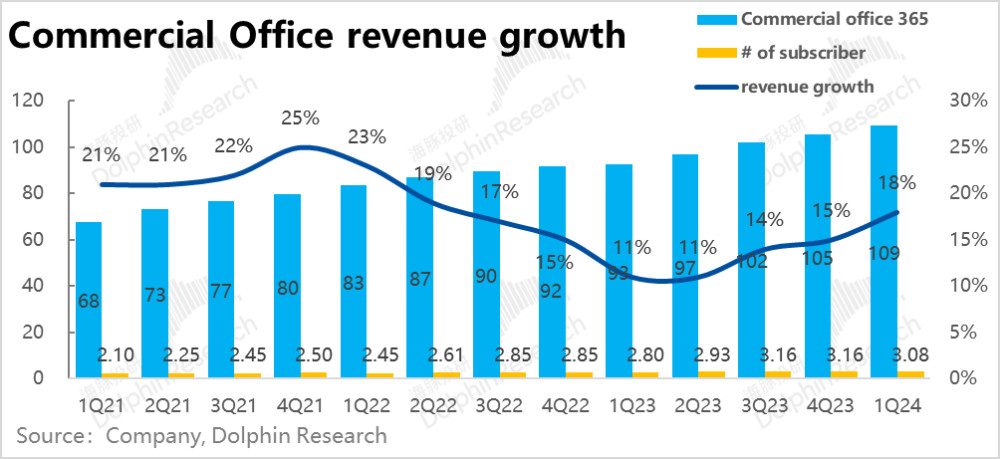

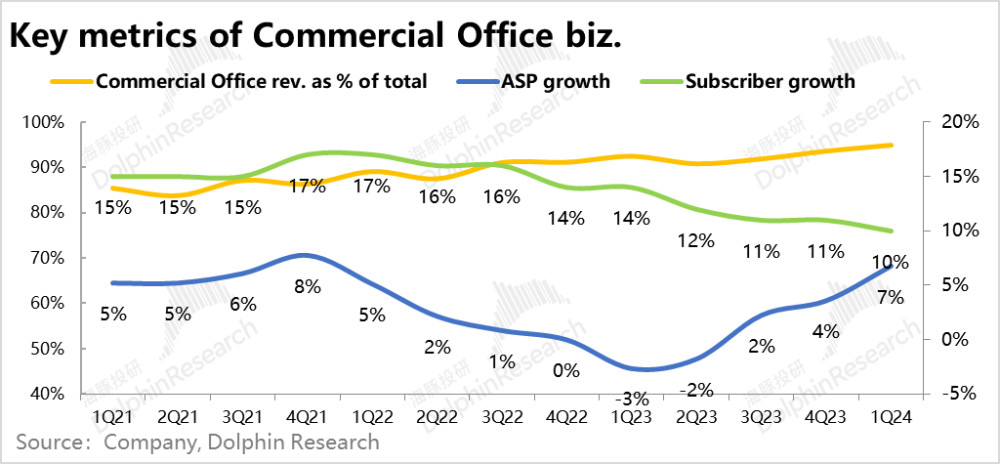

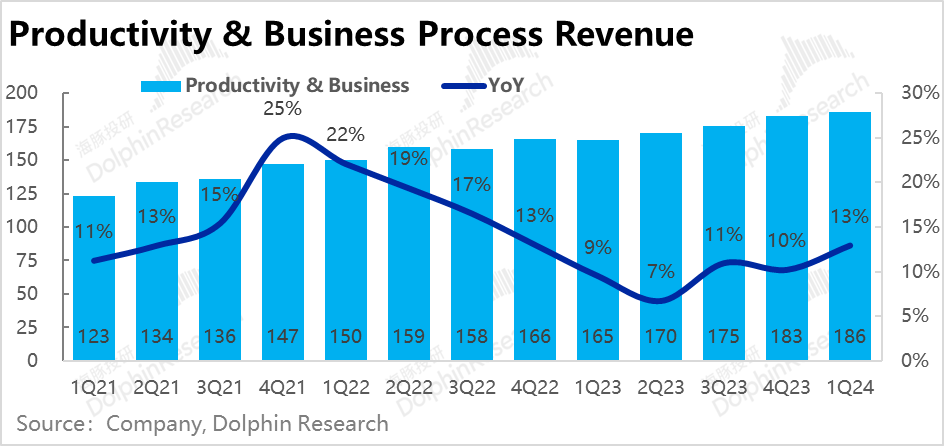

3. Office Copilot助力Office業務量穩但價增:公司另一核心業務,企業Office 365本季實現收入109億美元,同比增速繼續提升了3pct到18%。價量拆分來看,企業Office 365訂閱客戶數同比增長仍只有10%,用戶增量見頂難以改變。但價的維度上,本季度Office 365客單價同比上升了7%。主要貢獻正是Copilot等高定價AI功能的推出,使得Office在用增已很有限的情況下,仍可靠推廣新功能和對應的提價,繼續驅動營收的增長。因此,本季生產力和商務流程(P&BP)板塊的整體營收達到186億美元,同比增速同樣上升2pct,也出現了回暖跡象,且高於先前指引和市場預期的183億。

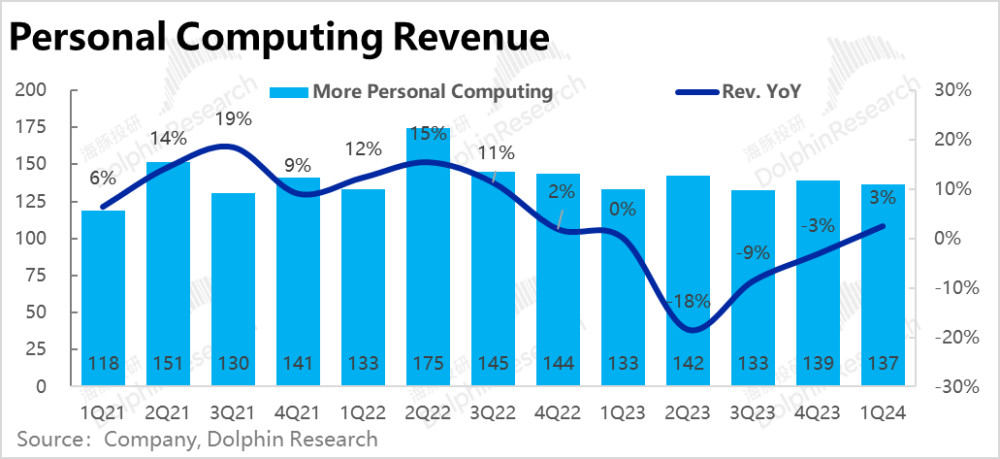

4. 個人PC業務否極泰來,反轉最強勁:原先“最爛”個人PC業務在經歷了數個季度的負增長後,業績反轉也更爲強烈。本季板塊實現營收137億美元,增速止跌轉正到3%。實際收入高出市場預期近8億美元,超預期幅度在三大板塊中最高,從拖累變爲了超預期的主要貢獻。具體來看,主要是Windows業務和Xbox遊戲業務營收增速快速觸底反彈,但硬件和Bing廣告業務的復蘇則比較緩慢。

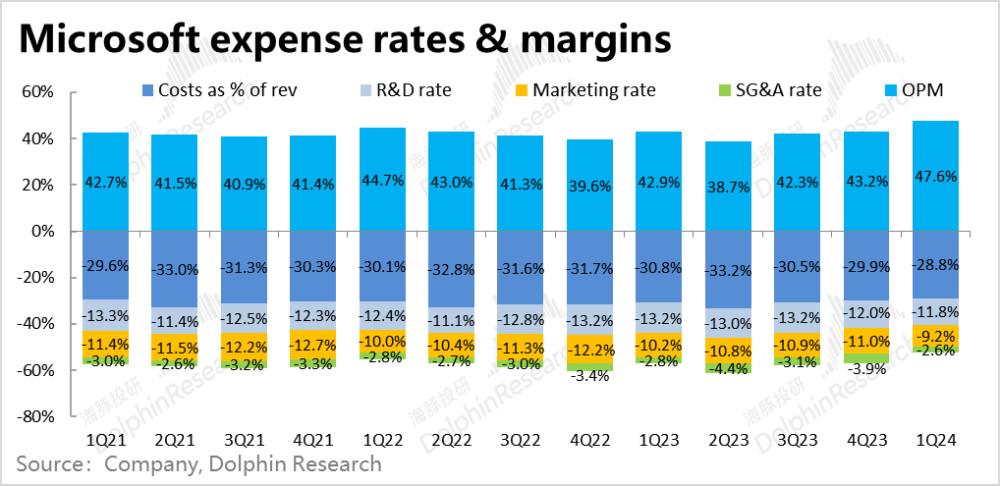

5、對外產品提價、對內壓低成本,經營槓杆大幅提升:營收層面,微軟的增長有不錯的回暖,但相比微軟本季的利潤改善更加顯著。毛利上,因爲營收結構中高毛利業務佔比提升,和AI功能推出後雲計算和生產力相關產品的提價,微軟的毛利率提升到71.2%,同環比來看提升了整整1-2pct。而費用上,營銷費率本季僅爲9.2%,2021年以來首次低於10%,下降最爲明顯。研發費率和行政管理費率在營收增長復蘇的情況下,也還在繼續下降。公司降本增效的成效隨着增長復蘇,對公司經營槓杆和利潤的利好更加顯著

6.下季度指引:爭對下個季度的業績指引,智慧雲和生產力板塊和市場預期差異不大,但同比增速相比本季度略有下降。但是個人計算業務繼續大幅復蘇,指引下季度營收達167億,遠超預期的147億。利潤層面則繼續好於營收,雖然由於個人計算業務佔比提升,指引經營利潤率環比本季度有所下降。但利潤額達259億,同樣明顯超出市場預期的242億。

長橋海豚君觀點:總的來看,本季度微軟的營收增長繼續呈現持續復蘇的趨勢,微軟增長的拐點已正式確立。同時疊加降本增效繼續起效,利潤改善的幅度比營收更好。因此微軟本季財報在topline,還是bottom-line的表現都是值得認可的。更關鍵的是,市場一直“高度吹捧”的AI業務,原先遲遲見不到對公司業績實際的貢獻,在微軟正式推出多項Copilot功能後,也正式落地,反映到了雲計算和生產力板塊超預期的營收增速上。驗證並打开了市場後續對AI功能業績增量的想象空間。

但是我們也能看到,盤後市場對微軟這份沒有大瑕疵的業績答卷,反應並不熱烈。當期盤後漲幅不足4%。海豚君認爲,一是由於在對下季度的指引中,核心的智慧雲和生產力板塊未能在超預期,按指引來看增速上也未能繼續提速。另一點則是因爲,微軟當前的估值早已打入了相當多對AI相關業績增量的預期。

換言之,本次財報更多是驗證並消化了市場對AI的預期,但也並沒有很明顯超預期的點。因此,海豚君認爲後續微軟能否進一步走強,一是取決於美股宏觀經歷、利率等因素,另一個還是要邊走邊看AI到底值幾斤幾兩。

以下是財報詳細點評

一、核心業務:久待的復蘇終於來臨

1.1 AI浪潮下Azure增長擡頭

微軟智慧雲業務的拳頭產品Azure,本季實現營收168億美元,同比增速在連續7個季度放緩後,本季終於重新提速到29%。雖然其中有匯率的利好營銷, 但Azure在恆定匯率下的真實增速相比上季度也提高了1pct。雖然不斷走低的基數下,天然使得增速有企穩反彈的跡象。

但無論如何,這個反轉意味着:①自今年年初以來市場關注和投資的主线之一--AI浪潮終於實際帶來了更多的雲計算需求,並體現到了公司的業績上;②歐美公司近幾個季度以來,降本增效縮減雲計算用量的周期已經結束。上述兩個標志性事件至少發生了一個,或者二者兼有之。

另外,板塊內非Azure業務(包括SQL server,Visual Studio,企業咨詢服務等)的營收增速同樣出現了明顯的反彈,止跌回升到了約2%。這同樣指向企業縮減雲計算相關支出的趨勢已經反轉。由於核心的Azure和其他業務增長都觸底反彈,本季度智慧雲板塊整體實現營收243億美元,同比增速由15%明顯提速到19%,高於公司指引和市場預期的236億。

1.2 Copilot助力Office回暖

公司另一大核心業務,企業Office 365本季實現收入109億美元,同比增速繼續提升了3pct到18%。雖然去年同期正是基數最低點,剔除匯率影響後實際增速也略低些爲17%,但增長回暖的趨勢是確定的。

從量價角度拆分來看:1)本季企業Office 365訂閱客戶數同比增長了10%,較上季度跡象放緩,可見用戶量見頂的大趨勢無法改變,難以Office業務難以再靠量驅動2)價的角度,本季度Office 365客單價同比上升了7%。雖然去年同期是基數最低點也有影響,但據我們測算客單價上升了超2美元,海豚君認爲先前Office Copilot發布後,遠超市場預期的定價驅動了Office平均客單價的明顯提升,AI浪潮在Office業務上也开始有明顯的業績貢獻。

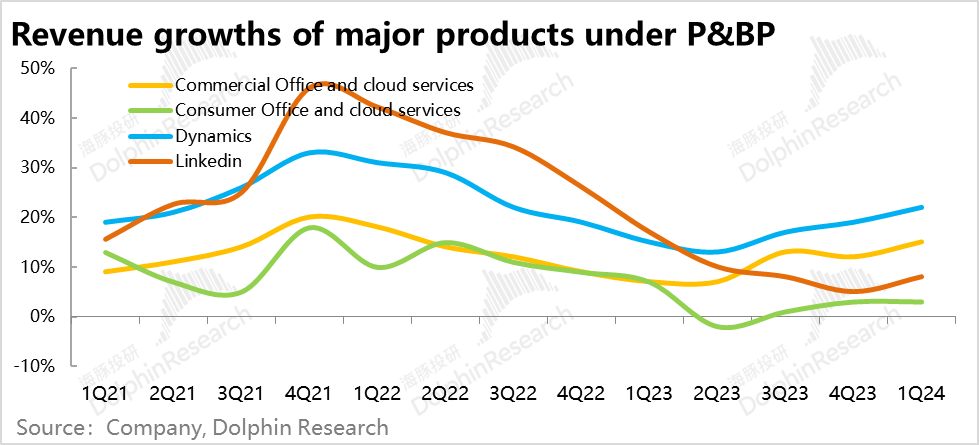

至於生產力板塊中的其他業務:① 和企業Office業務類似, Dynamics業務也展現出營收增速繼續回暖的趨勢,本季達到了22%。② 而Linkedin業務即便在考慮了匯率的利好後,營收增長也恢復到了8%。③ 僅有個人Office業務增長依舊疲軟。

由於企業Office和Dynamics等核心業務的回暖,本季生產力和商務流程(P&BP)板塊的整體營收達到186億美元,同比增速上升2pct。略高於先前指引和市場預期的183億。

二、個人PC業務超預期修復

除了核心業務的回暖,先前表現最差的個人PC業務同樣有超預期的回暖。本季個人計算板塊實現營收137億美元,增速終於止跌轉正到3%。從預期差的角度,實際收入高出市場預期8億美元,是公司三大板塊中營收超預期最多的板塊。

分板塊具體來看, 1)Windows OEM業務收入同比止跌轉漲了4%;2)以Surface產品线爲主的硬件銷售收入則依舊明顯下降了22%3)遊戲業務內的Xbox軟件和內容收入增速則已回升到13%4)但與宏觀景氣度更相關的廣告業務增速回升則較慢,僅從上季度的8%提升到10%,但若剔除匯率因素後增速實際持平。

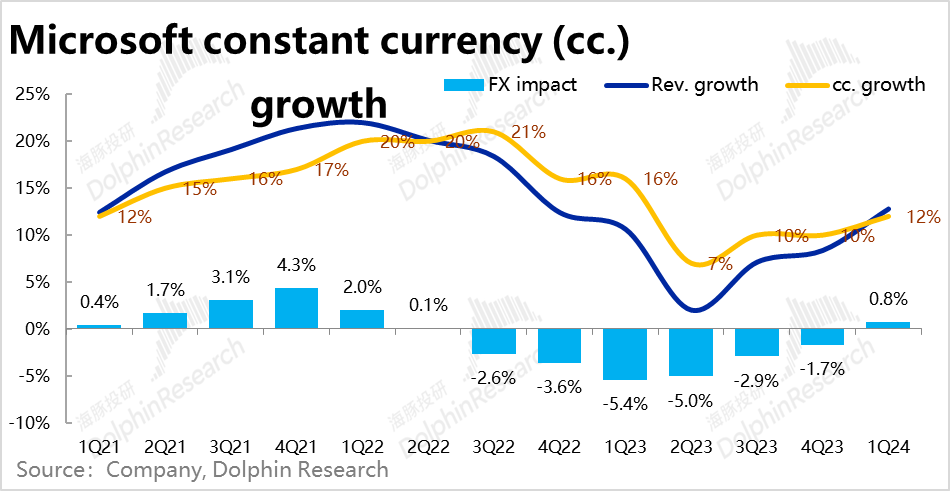

三、匯率已從拖累變爲利好,但業績復蘇趨勢是確定的

整體來看,微軟本季實現營收565億美元,明顯高於市場預期的545億,三大板塊都小超預期,主要是個人計算業務的貢獻,同比增速也由上季度的8%提升到13%。而剔除匯率影響後,實際業績增速爲12%,可見匯率實際利好增速近1pct。但即便在恆定匯率假設下,本季營收增速仍提速了2pct,因此增速復蘇是確定的。

從三大板塊剔匯率後的真實增速來看,智慧雲和個人計算業務的增速的確有所提升。但生產力流程板塊的增速則基本是持平的。

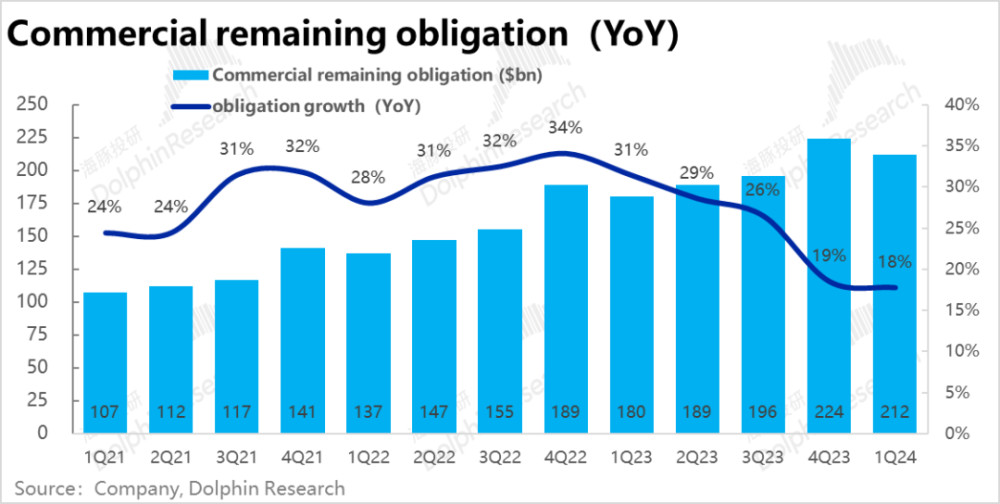

四、待確認營收同樣穩步回升

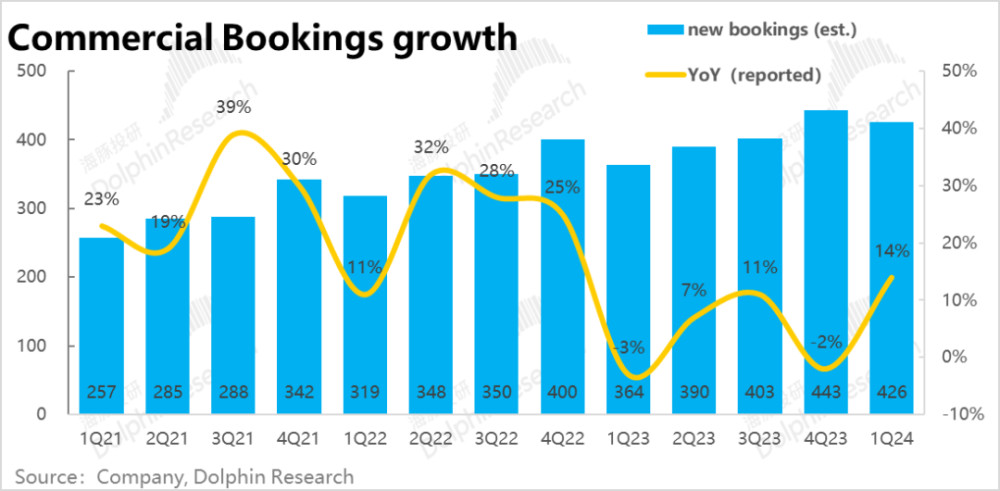

綜上所述,微軟各業務當季的營收多數出現了回暖跡象,那么反映未來增長的各種待確認的“余糧“數據表現如何?先看長期“余糧”的to B業務合約余額,本季度末的未履約合同余額(即已收到付款未確認收入的遞延收入+未收到付款但已籤訂合同的金額)爲2120億,由於季節性的因素再度出現環比下跌,增速也繼續放緩到18%,仍處於歷史地位。長期“余糧”看起來並無明顯改善。

而反映當季增量的新籤企業業務合同金額,卻有不俗的增長,同比上升了14%,雖然有去年同期是基數大底的利好,但仍能看出本季度企業新增的雲計算和其他IT支出有所回升。

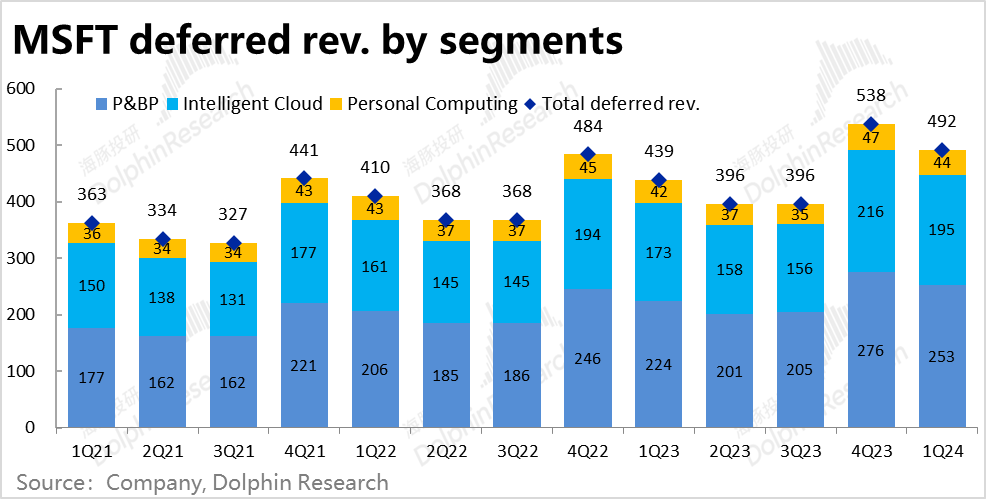

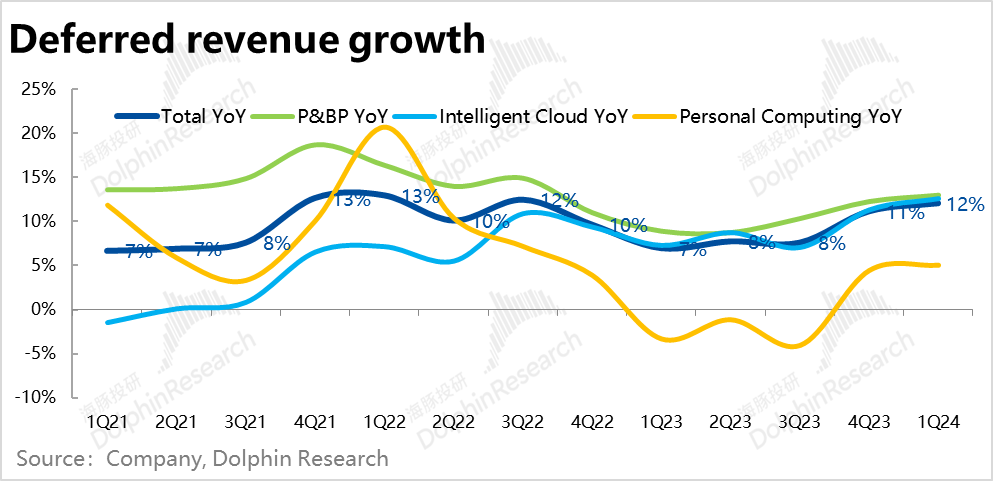

而確定性更高的短期“余糧”--遞延收入本季則高達492億美金(絕大部分會在一年內確認爲收入),同比增長了12%,較上季度略有提升,和營收增速的趨勢基本符合。

細分來看的話,各板塊的遞延收入增速也有環比有所提升,但其中當季營收修復最好的個人計算業務遞延收入改善卻較慢。

五、增長復蘇好,利潤反彈更是強勁

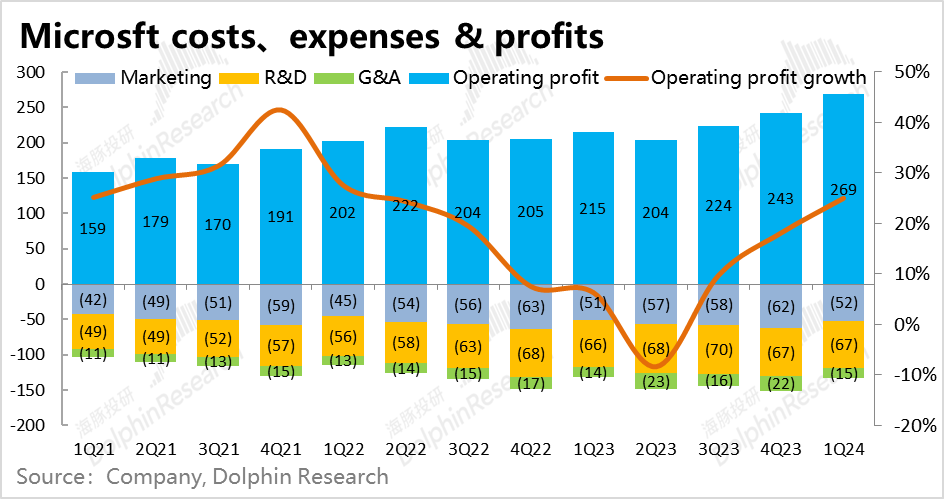

營收層面AI浪潮對公司業績的貢獻總算有所展現,各板塊營收增長都有所修復。但在公司主動降本增效,已經通脹和美元匯率影響都在反轉的助力下,微軟本季的利潤改善才是最顯著。

1)本季度實現毛利402億美元,毛利率明顯提升到71.2%,同比環比來看都有不小的改善。據公司的解釋,近兩個季度毛利率持續提升主要是因爲公司營收結構中高毛利業務佔比提升,以及AI功能推出後,雲計算和生產力板塊主要產品提價。

2)費用上,公司全部三類經營費用費率都在在環比下降。其中營銷費率本季僅爲9.2%,2021年以來首次低於10%,下降最爲明顯。研發費率和行政管理費率也略有下降。可見公司降本增效的成效還在釋放。

3)最終微軟本季的經營利潤達到了269億美元,同比增幅達到25%,也遠超市場預期的約241億經營利潤。公司經營利潤的增速再度遠遠領先營收增長,微軟重回靠規模效應和產品提價,靠着不算高的營收增長,長期穩定實現更強利潤增長的軌道內。

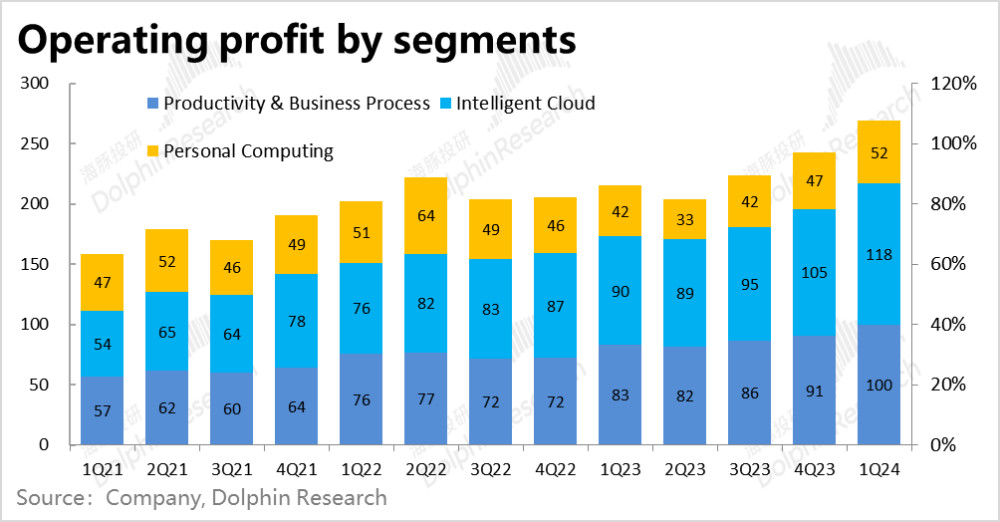

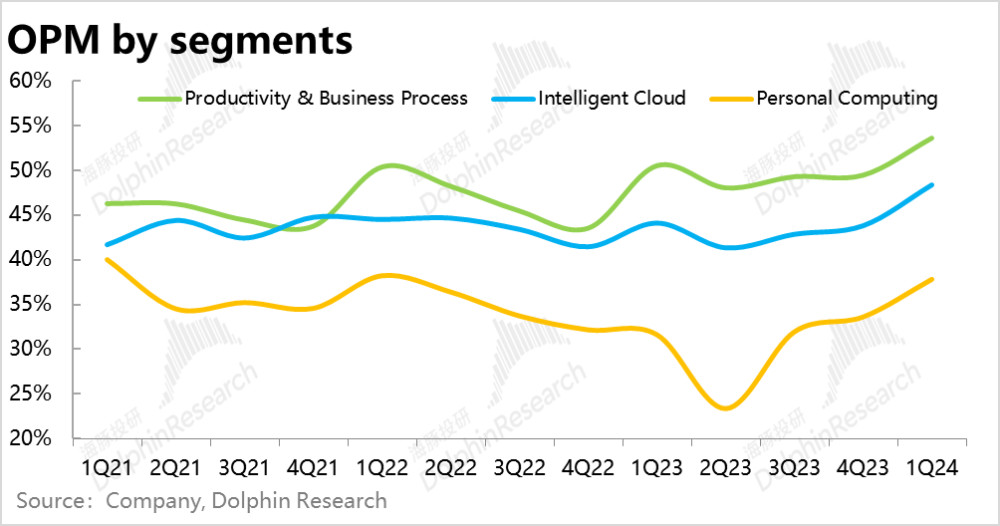

4)具體來看,各板塊利潤率都有不小的改善,利潤率環比提升幅度都在4%-5%之間,提升幅度接近。利潤絕對值上,智慧雲和生產力板塊分別貢獻了118億和100億,個人PC業務貢獻較少,約爲52億。相比市場預期各板塊的實際表現都超出了10億左右。

原文標題 : “AI”微軟來了,互聯網再入微軟統治時代?

標題:“AI”微軟來了,互聯網再入微軟統治時代?

地址:https://www.utechfun.com/post/281636.html