電動化、智能化的腳步,越來越快。

在剛剛結束的巴黎奧運會中,除了運動員的靚麗風採外,中國智能制造也閃耀賽場。從乒乓球、吉祥物“弗裏熱”再到LED顯示屏、“微芯片足球”都展現了中國制造的力量,也證明了中國智能制造正向智能化、電動化方向轉變。

工程機械作爲制造業的重要組成部分,也正朝着智能化、電動化方向發展。

根據中國工程機械工程協會統計,2024年2月12類主要機械產品銷量都有明顯回升。值得注意的是,同期叉車銷售量達到103483台,同比增長45%,2月份需求暴漲。截止到6月12大類中只有5大類呈增長趨勢,其中叉車銷售量和增幅表現十分亮眼。

叉車銷量自2010年以來總體呈現上升趨勢,2021年更是突破了100萬台,由2013年22.96萬台增至2023年117.36萬台,增長了4倍!這是因爲叉車下遊主要以物流轉運、制造業爲主,物流是企業經脈,制造業又是我國最主要的經濟行業,這就爲叉車形成了長期穩定的需求。

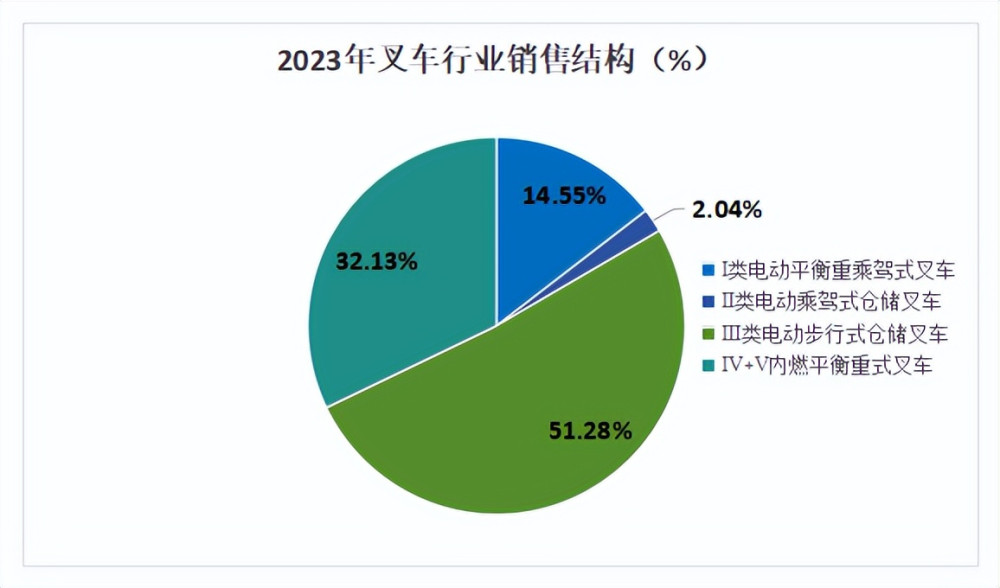

從叉車產品結構來看,主要以電動叉車爲主要代表。2023年電動叉車分爲Ⅰ類型、Ⅱ類型和Ⅲ類型,分別佔比14.55%、2.04%、51.28%,這三類電動叉車佔行業總銷量的67.87%,可見電動化叉車是未來長期必然的發展趨勢。

我國叉車行業呈現“雙寡頭”格局,以安徽合力、杭叉集團爲主導,中力股份、中國龍工、諾麗股份緊跟其後。

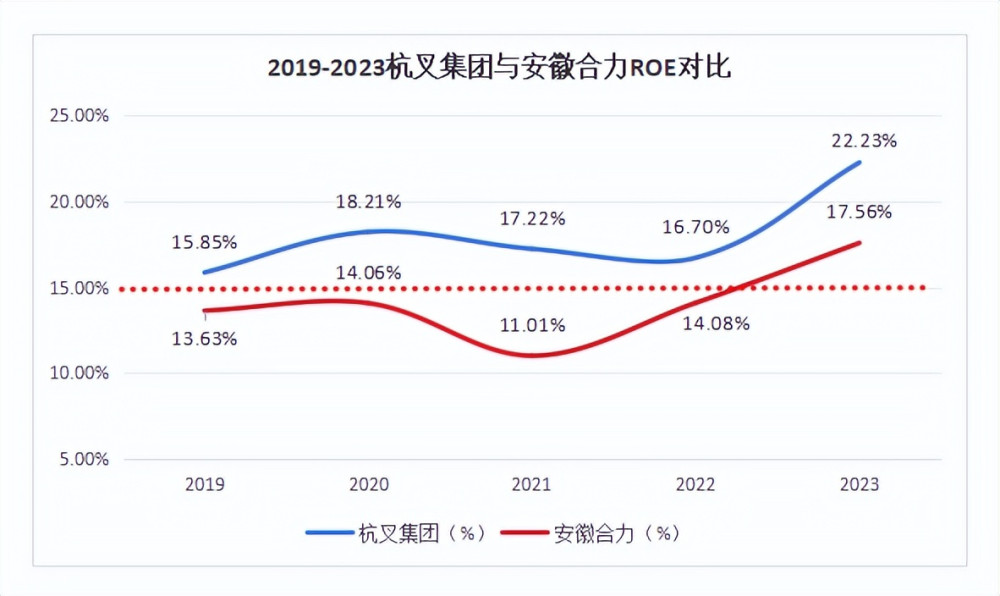

雖然2023年杭叉集團與安徽合力ROE指標均超過15%,但從整體上看2019-2023年杭叉集團均高於安徽合力。

下面我們從ROE入手剖析杭叉集團的盈利能力。

根據杜邦分析法將ROE拆解爲銷售淨利率、總資產周轉率和權益乘數三個部分。從表中可以看出銷售淨利率的波動最爲顯著。

而銷售淨利率受毛利率和費用率的影響。具體來看,毛利率自2021年的15.51%顯著提升至2023年的20.78%,增長約34%,這一顯著的增長是推動銷售淨利率上升的關鍵因素。

那么,是什么原因導致毛利率的變化呢?

一是新能源叉車國內銷量的增長。爲改善環境問題實現“雙碳”目標,我國各行各業大力發展新能源,叉車行業亦是如此。電動叉車具有污染小、耗能小、安全和高效的特點,在現代物料搬運中越來越受到青睞。

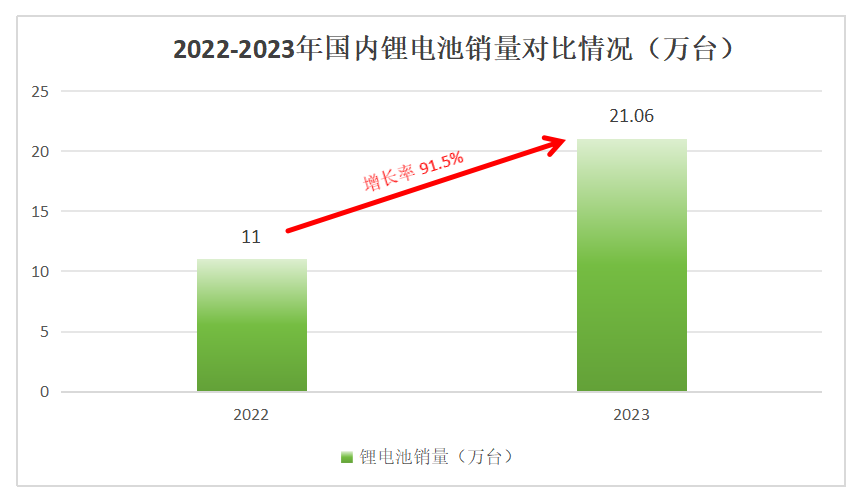

2023年杭叉集團鋰電池叉車總銷量爲37.04萬台,國內銷量爲21.06萬台,較2022年增長超90%!

2023年銷售額達到95億,同比增長10%,毛利率同比增加3.9%,所以國內市場對新能源叉車需求的增長推動了毛利率的提升。

可見,杭叉集團不缺銷量,有望成爲下一個寧德時代!

二是,電動叉車、鋰電叉車單車價格高。同等噸位的鋰電叉車單價遠高於內燃叉車,以3噸的平衡重式叉車爲例,鋰電叉車的單價比內燃叉車高出90%,幾乎接近1倍,同時鋰電叉車與內燃叉車相比,相同工作量鋰電叉車所需要的電費成本只是內燃叉車燃油成本的30%。

因此,量價齊升導致杭叉集團高水平毛利率。

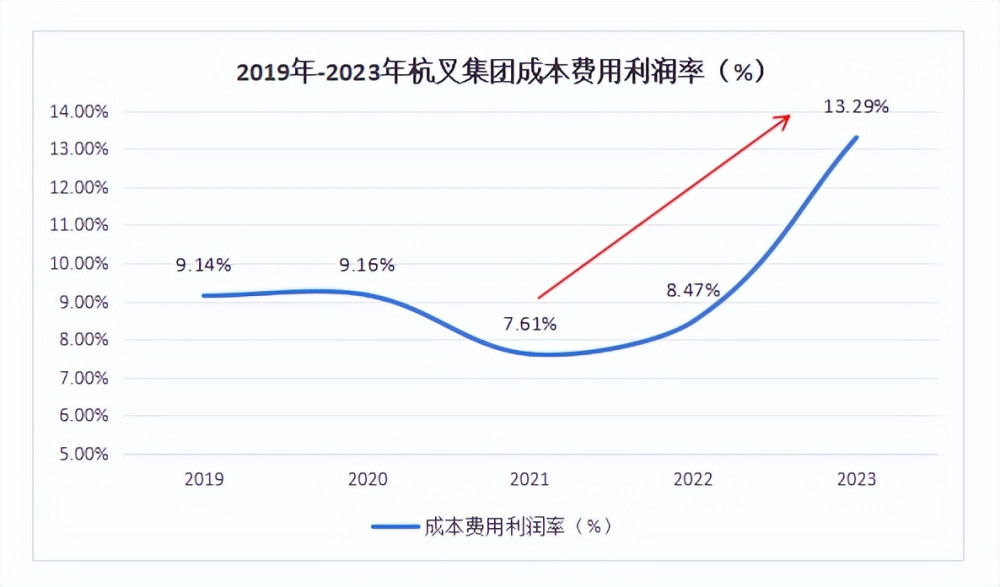

在毛利增長亮眼的同時公司費用把控也很有看點。整體上看杭叉集團成本費用利潤率近三年呈上升趨勢,尤其是2023年達到了13.29%,同比增長57%,這表明公司爲獲取利潤而付出的代價越來越小,對費用的把控能力十分強勢。

那么,杭叉集團未來業績又如何呢?下面我們從三個方面分析杭叉集團的業績增長點:

第一,具備研發壁壘,助力產品行業內領先

生產叉車要求技術研發性強。2023年杭叉集團2023年研發費用達到7.31億元,僅次於安徽合力的9億元,同期中國龍工、諾力股份、中立股份的研發費用均小於5億元。

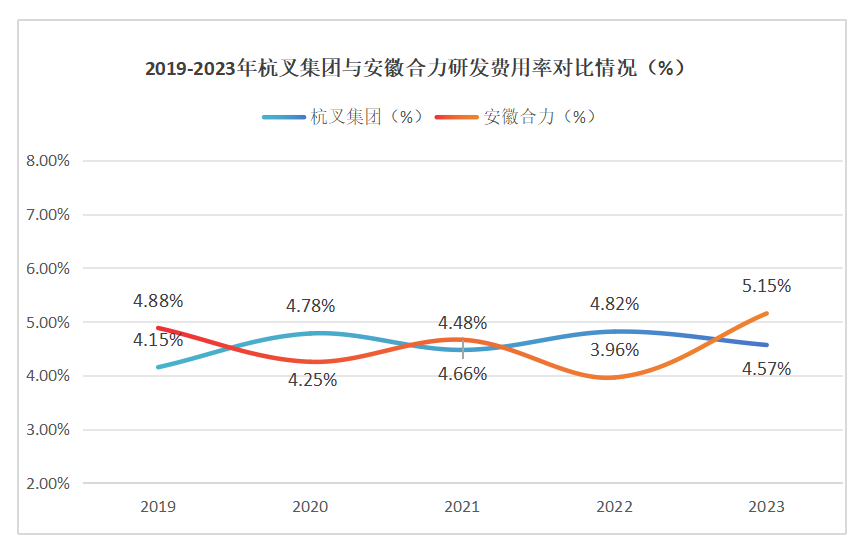

通過對比安徽合力,我們可以發現2019-2023年兩家叉車龍頭企業研發費用率不相上下,5年均值爲4.45%,在行業內形成“雙寡頭”壟斷格局,具備一定的研發壁壘。此外,杭叉集團研發費用全部費用化,如果未來遭遇行業周期性風險,也能通過優化研發投入來平滑業績。

第二,老齡化加快,“叉車替人”需求日益迫切

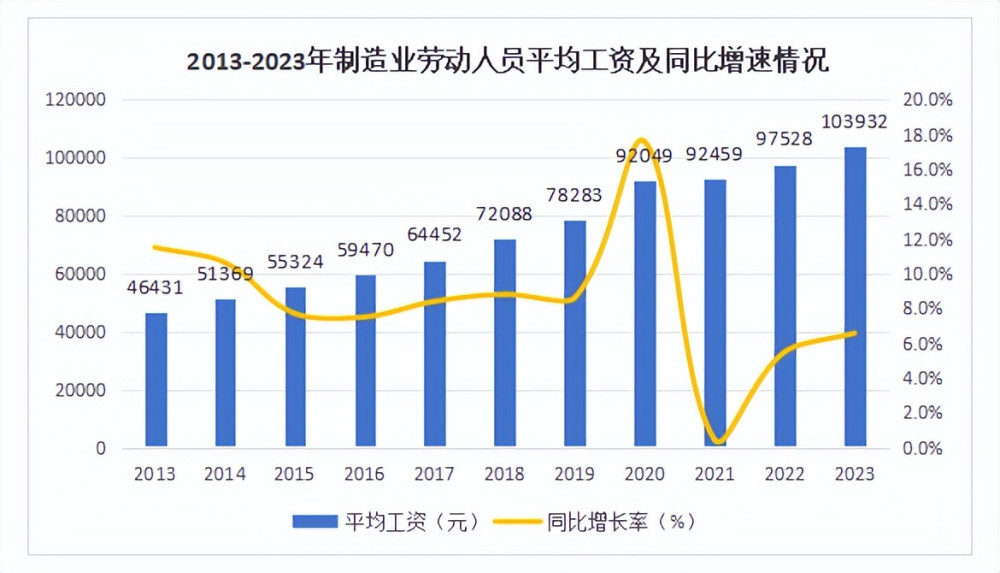

近年來我國老齡化問題突出,勞動力人口出現下降趨勢。根據數據,2013-2023年我國15歲以上人口勞動參與率由70%下降至66.4%,下降5個百分點,未來將面臨一定的勞動力缺口。受到勞工成本增加、勞動參與率的驅動,制造業、物流倉儲等行業對叉車的需求有望不斷提升。

第三,鋰電叉車海外市場持續突破,業績有望進一步提升。

一方面,當前海外電動叉車市場仍以鉛酸叉車爲主,中國電動叉車鋰電化程度高,有望成爲出海優勢。數據顯示,2023年英國電動叉車市場中鉛酸叉車佔比68%,鋰電叉車佔比僅爲28%;同期美國市場鉛酸叉車佔比61%,鋰電叉車佔比36%,而我國同期鋰電叉車佔比達到47%,鋰電化滲透率高於英美市場。

另一方面,我國叉車出口勢頭良好,鋰電叉車成爲出口的重要組成部分。我國叉車出口量由2017年12.57萬台攀升至2023年40.54萬台,翻倍增長。此外我國已突破新能源電池關鍵技術,動力電池全球領先,在環境問題日益嚴峻下,未來叉車鋰電化已是必然趨勢。

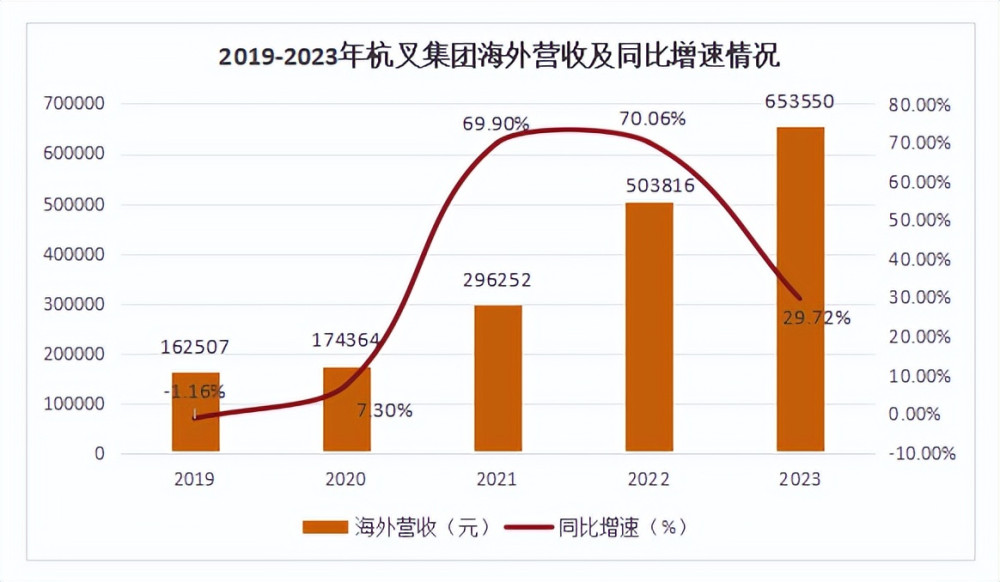

值得注意的是,杭叉集團海外市場勢頭十分強勁。2019-2023年海外市場銷售量逐年增長,尤其是2020年以來幾乎是成倍增長,2023年銷量達到2019年的4倍多。可見,杭叉集團充分受益於鋰電化、全球化海外業績持續突破發展。

所以,作爲叉車行業的絕對龍頭,杭叉集團具備量價齊升的邏輯,在“叉車替人”需求旺盛以及海外市場優勢的雙輪驅動下,公司未來業績值得期待。

關注小象說財,立即領取最有價值的《成長20:2024年最具有成長潛力的20家公司》投資報告!

本文作者可以追加內容哦 !

標題:603298,A股唯一產品壟斷,ROE碾壓同仁堂,未來10年的千裏馬!

地址:https://www.utechfun.com/post/412706.html