出品 | 創業最前线

作者 | 段楠楠

編輯 | 馮羽

美編 | 吳宜忠

審核 | 頌文

在數字經濟日益重要的今日,IDC數據中心也迎來前所未有的發展機遇。不少中小型IDC數據服務廠商乘上時代快車,業績和規模都取得較爲快速發展。雲工場科技控股有限公司(以下簡稱“雲工場科技”)便是如此。

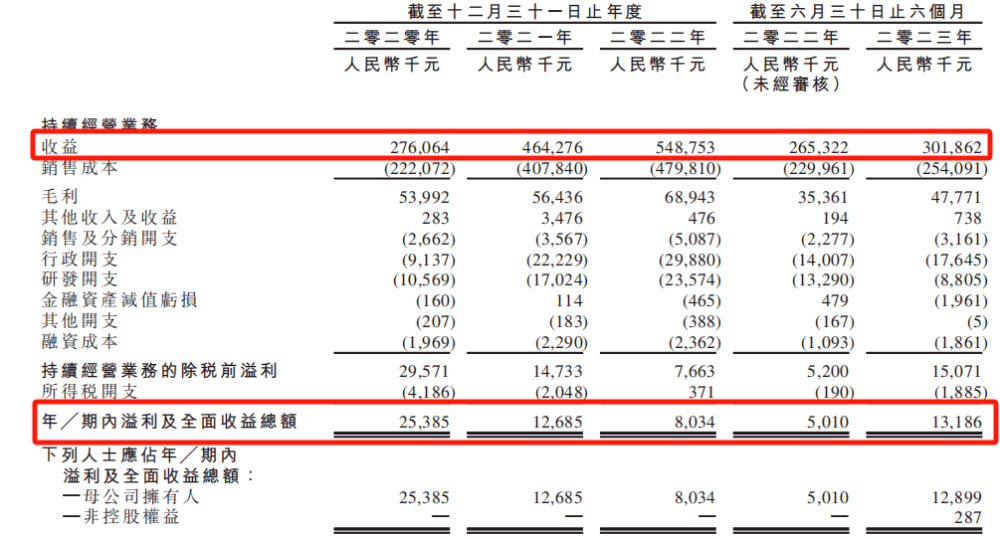

2020年,雲工場科技收入僅爲2.76億元,2022年公司收入增長至5.49億元。在收入大幅增長的背景下,12月5日雲工場科技向聯交所遞交招股說明書,計劃在港股主板上市。

此次遞表,是雲工場科技年內第二次遞表,早在5月31日,公司便首度遞表港交所。但未在規定時間內通過聆訊,雲工場科技首次遞表以失敗告終。

在公司上市前大規模分紅,業績增收不增利,雲工場科技能否順利衝擊IPO?

1、100%控股公司,4200萬分紅落入實控人口袋

雲工場科技成立於2013年,是一家IDC解決方案提供商。與其它擬上市企業不同,雲工場科技股權十分集中。招股書顯示,截至IPO發行前,雲工場科技由孫濤100%控股,無其它任何股東。

有意思的是,在雲工場科技創立初期,除實控人孫濤外,公司還擁有另一名創始人。招股書顯示,執行董事兼副總經理季黎俊也是雲工場科技創始人。

作爲公司創始人,孫濤與季黎俊是同校校友,兩人均畢業於淮海工學院,孫濤在工商管理專業學習,季黎俊在機械設計制造及自動化專業學習。

畢業後,孫濤先後在網宿科技和廣東力通網絡科技有限公司(以下簡稱“廣東力通”)從事IDC解決方案方面的工作。2013年,從廣東力通離職後,孫濤與校友季黎俊一起創立了江蘇意如(雲工場科技前身)。

創立之初,孫濤持有江蘇意如80%股權,季黎俊則持有江蘇意如20%股權。經過多次股權轉讓後,季黎俊退出了江蘇意如,江蘇意如也成爲了雲工場科技附屬公司。自此,雲工場科技也成爲孫濤一個人的企業。

此次IPO,若雲工場科技能順利上市,孫濤將一個人享受這場資本的“饕餮盛宴”。即便無法上市,孫濤也通過分紅讓自己掙得盆滿鉢滿。

招股書顯示,2020年至2023年上半年(以下簡稱“報告期內”),雲工場科技分別向股東派發股息1000萬元、200萬元、0元、3000萬元,三年半內雲工場科技累計向股東派發股息高達4200萬元。

同期,雲工場科技經營利潤分別爲2538.5萬元、1268.5萬元、803.4萬元、1318.6萬元,三年半時間內公司經營利潤合計爲5929萬元。

這意味着,公司近三年半經營利潤超70%用來分紅。由於雲工場科技由孫濤100%控股,因此,4200萬元分紅全部落入孫濤個人口袋。

值得注意的是,2023年5月31日雲工場科技向聯交所遞表後不久,便向實控人派發了3000萬元的股息分紅,這幾乎相當於公司2021年至2023年上半年的全部利潤。

由於雲工場科技是孫濤100%控股,在上市前經營留存利潤全部歸屬孫濤個人,大規模分紅本也無可厚非。

但在遞表前大規模突擊分紅,募集的資金又投入項目建設當中,這也意味着,公司實控人計劃將經營風險轉嫁給投資者。

目前此類行爲,在A股擬上市企業中被監管層嚴打,有不少企業因爲“左手分紅,右手募資”被迫終止上市。雲工場科技選擇在港上市,但該類行爲是否會對公司上市造成影響,還有待觀察。

2、增收不增利,公司替供應商打工

除“左手分紅,右手募資”外,雲工場科技還陷入“增收不增利”的困境當中。報告期內,公司收入分別爲2.76億元、4.64億元、5.49億元、3.02億元。2020年至2022年,雲工場科技收入累計增長98.91%。

在收入持續增長的情況下,雲工場科技經營利潤卻在大幅下滑。2020年至2022年,公司經營利潤分別爲2538.5萬元、1268.5萬元、803.4萬元,三年時間內公司利潤累計下滑68.35%。

(圖 / 雲工場科技招股書)

對於公司利潤持續下滑,雲工場科技給出的解釋是,由於僱傭人員增加,行政支出以及研發支出費用增加,導致公司盈利減少。

數據顯示,2020年公司行政支出以及研發支出合計爲1970.6萬元,2022年增長至5345.4萬元,三年內該兩項費用合計增長171.34%,遠高於同期收入98.91%增速。過高的費用增長率,導致公司經營利潤減少。

行政和研發支出增加意味着公司在積極开拓市場,建立業務護城河,但卻有可能導致短期內企業利潤承壓,陷入增收不增利的狀態。

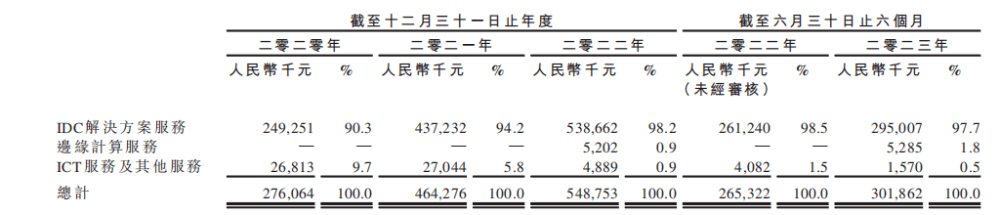

從收入來看,雲工場科技收入主要由IDC解決方案服務、邊緣計算服務、ICT服務及其他服務三部分構成,其中IDC解決方案服務是公司核心業務。2022年該業務實現收入5.39億元,佔公司收入比例爲98.2%。

(圖 / 雲工場科技招股書)

所謂IDC解決方案服務即客戶向雲工場科技發送請求信息,雲工場科技通過協調上遊供應商數據中心,爲下遊客戶提供服務。雲工場科技在此過程中僅起到資源協調,帶寬分配以及電力供應等作用。若以房地產行業爲例,雲工場科技相當於房屋中介的角色。

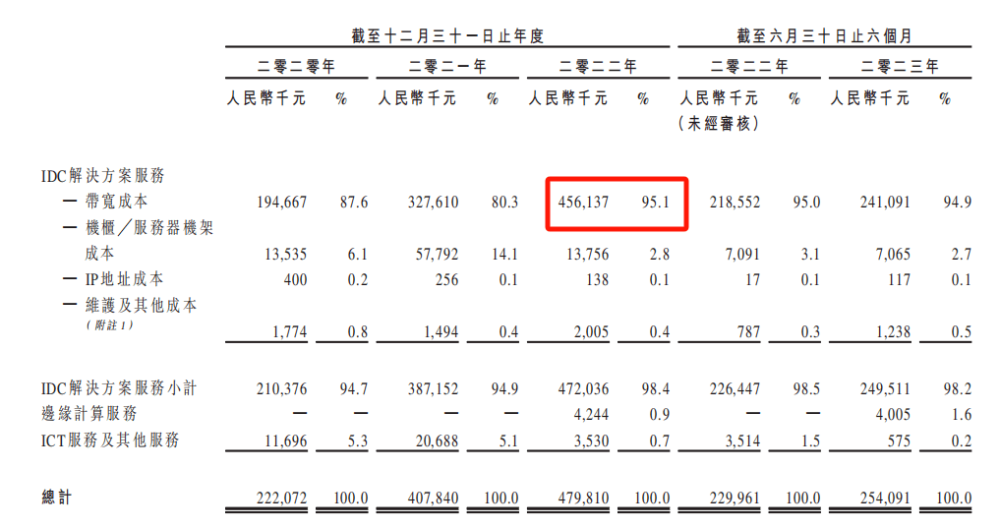

因此,雲工場大部分收入都用來向供應商採購帶寬。數據顯示,2022年雲工場科技帶寬採購成本高達4.56億元,佔公司銷售成本比例高達95.1%,佔公司收入比例也高達83.51%。

(圖 / 雲工場科技招股書)

值得注意的是,雲工場科技對外採購的帶寬大多數來源於前五大供應商。2022年公司對前五大供應商採購金額達4.42億元,佔當年總採購金額比例高達92.2%,其中公司對最大供應商A採購金額高達2.65億元,佔比達55.2%。

招股書中,雲工場科技並未透露供應商A名稱。根據表述,供應商A大概率是國內三大運營商之一。這也意味着,雲工場科技大多數收入都落入供應商A之手。

換言之,雲工場科技近幾年增收不增利,只是給供應商A打工而已。

3、競爭力不足,雲工場科技無力轉嫁成本

由此可以看出,作爲“中介”角色的雲工場科技並無太多的競爭力。從產業鏈來看,公司處於產業鏈中遊,上遊對接的是大型數據運營商,下遊則是以各大互聯網廠商爲首的客戶。

作爲產業鏈的“中介”,雲工場科技並無任何技術研發優勢。且由於企業規模較小,在面對上遊大型供應商時,雲工場科技也缺乏一定的議價能力。

以公司銷售成本佔比最高的帶寬成本爲例,2021年雲工場科技最大的供應商A青島辦事處便上調了9.1%的帶寬費用。

由於公司帶寬供應大部分來自供應商A,即便上調了帶寬費用,雲工場科技也無力將供應商A換掉。

此外,由於下遊是以互聯網大廠爲首的客戶,雲工場科技議價能力並不強。招股書中,雲工場科技表示,2021年供應商A上調了帶寬費用後,僅部分客戶的部分業務同意將帶寬費用上調約6.3%至14.3%。

對此,雲工場科技明確表示,公司已經與客戶積極討論試圖將成本轉嫁給下遊客戶,但成本轉嫁並不成功。

由於帶寬成本是雲工場科技最大的銷售成本,帶寬費用的增長導致公司毛利率下滑。數據顯示,2020年至2022年,公司毛利率分別爲19.6%、12.2%、12.6%,三年內公司毛利率大幅下滑7%。

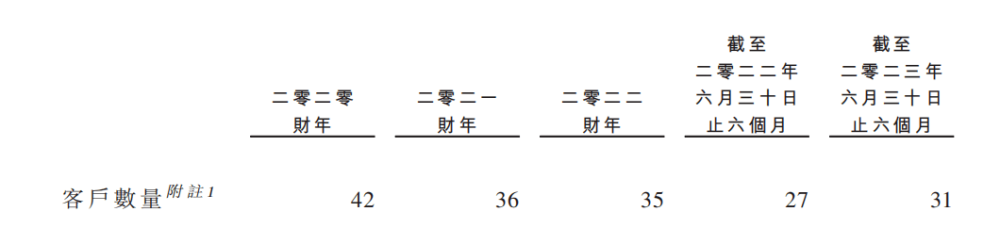

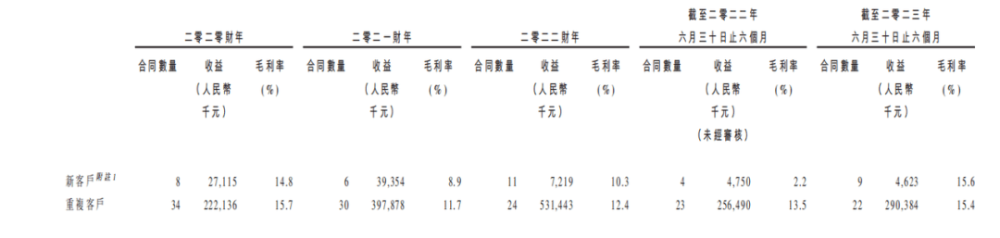

不僅如此,雲工場科技的客戶數量也在減少。2020年,雲工場科技客戶還有42家,到2022年下降至35家。

(圖 / 雲工場科技招股書)

此外,公司老客戶合同數量出現明顯下滑,2020年公司老客戶合同數量爲34份,到2022年下降至24份。

(圖 / 雲工場科技招股書)

公司無論是客戶數量以及合同數量都在下降,也反映出雲工場科技的競爭力不足。

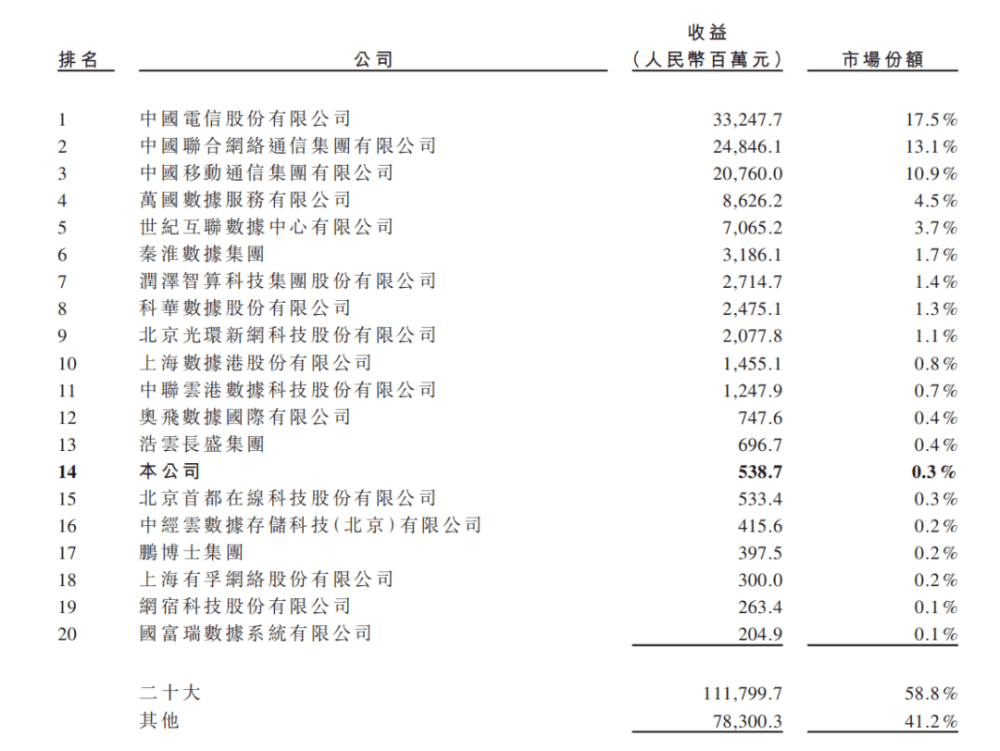

弗若斯特沙利文數據顯示,截止2022年底,國內有超過400家IDC數據服務提供商。若按收入計算,2022年雲工場科技以5.39億元收入排名行業第14,市場份額僅爲0.3%。

與三大運營商以及其他競爭對手相比,雲工場科技無論從技術還是規模都相差甚遠。在競爭對手左右夾擊下,雲工場科技的客戶數量和合同數量均出現下滑。

(圖 / 雲工場科技招股書)

公司近幾年雖然收入持續增長,但由於其“中介機構”的角色定位,公司收入增長的錢幾乎被三大運營商之一的供應商A賺走,雲工場科技無疑是“賠本賺吆喝”。此外,在上市前夕,雲工場科技又向實控人大規模分紅,在諸多不利因素影響下,雲工場科技能否上市,「創業最前线」將持續保持關注。

*注:文中題圖來自攝圖網,基於VRF協議。

原文標題 : 上市前分紅4200萬元,“數據服務中間商”雲工場科技替供應商打工

標題:上市前分紅4200萬元,“數據服務中間商”雲工場科技替供應商打工

地址:https://www.utechfun.com/post/304893.html