特勞特曾在《定位》一書中提到,爲了在容量有限的消費者心智中佔據品類,品牌最好的差異化就是成爲第一,做品類領導者或开創者,銷量遙遙領先;其次分化品類,做到細分品類的唯一,即細分品類的第一。

這句話同樣適用於掃地機器人行業,以及該行業頭部玩家科沃斯(SH:603486)。憑借先發優勢和規模效應,率先佔據行業風口位置的科沃斯緊握發展紅利,分得了細分市場最大的一塊蛋糕。

流量的潮水退去後,才知道誰在裸泳。隨着越來越多的品牌湧入掃地機器人賽道,市場逐漸回歸產品力驅動,科沃斯的市場份額也逐步被其他新生代品牌“蠶食”,業績更是被居高不下的營銷費用“鯨吞”。

一向高舉高打的科沃斯,如今的守擂與拓新之路步履維艱。

一、國內市場先行者,引領細分市場多年

科沃斯與掃地機器人的緣分,最早可以追溯到2001年。

這一年,科沃斯研制出第一台自動行走吸塵的機器人,並於2006年正式推出首款掃地機器人“DEEBOT”,在創始人錢東奇的帶領下完成了從傳統吸塵器制造到掃地機器人的轉型。

此後的十余年內,科沃斯深耕清潔領域,先後推出能主動尋找污染源的空氣淨化機器人AIRBOT、全球第一台擦窗機器人WINBOT、全球首款機器人管家UNIBOT等,將產品布局由單一的掃地機器人品類延伸到家用機器人完整產品线。

科沃斯於2013年發布了全球首款具有全屋巡航建圖、遠程操控功能的DEEBOT 9系列,引領了“先建圖、後清掃”的全局規劃新風潮。技術的突破將掃地機器人的實用價值推向了更高的台階,科沃斯的行業地位也進一步得到鞏固。

數據顯示,2016年和2017年,科沃斯线上渠道的市場佔有率分別爲50.2%和48.8%,线下渠道的市場佔有率分別爲47.8%和51.9%,國內銷量排名第一,且在2014年至2017年的“雙十一”活動中蟬聯多個平台的生活電器類銷冠。

2018年5月,科沃斯在上海證券交易所主板上市,發行價20.02元/股,上市首日漲停,漲幅44.01%,報收28.83元/股,總市值115.3億元。彼時有媒體報道,科沃斯开盤不到5分鐘,股價就達到28.02元/股。

2020年以來,疫情宅家與消費升級需求共同催生了以時間價值爲核心理念的“懶人經濟”,科沃斯的智能掃地機器人迎來新增長點。2020年,科沃斯實現收入72.34億元,同比增長36.17%;歸母淨利潤6.41億元,同比增長431.22%。

與此同時,科沃斯的股價持續上揚,於2021年7月末創下252.71元/股的歷史新高,市值超1400億元,一度被資本市場稱爲“掃地茅”。同年,該公司收入130.86億元,同比增長80.90%;淨利潤20.10億元,同比增長213.51%。

二、行業量與價背離,降價難緩業績疲態

巔峰過後,便是漫長的下坡路。

截至12月8日收盤,科沃斯股價報收39.97元/股,單日下跌0.84%,較年內最高價98.37元/股“腰斬”,累計跌幅約爲60%;總市值爲230.46億元,較2021年巔峰時期的1400億元相對減少約1170億元。

不僅如此,在科沃斯發布2023年業績中報後,該公司股價於8月25日、28日和29日連續三個交易日內收盤價格跌幅偏離值累計超過20%,根據《上海證券交易所交易規則》的有關規定,屬於股票交易異常波動情形。

貝多財經發現,科沃斯股價萎靡不振背後,不僅有各大新興品牌擠佔市場的客觀原因,還受到行業流量退潮、追求性價比成爲市場消費新趨勢下,品牌方由“無差別提價”轉向“流血式降價”的影響。

奧維雲網數據顯示,隨着行業入局者的增加,科沃斯掃地機器人2021年和2022年的銷量线上市場佔有率分別爲38.63%和34.35%,銷售額线上市場佔有率分別爲44.98%和39.83%,均呈下降態勢。

而此前有媒體報道,掃地機器人自2019年起就出現了“量價背離”的現象,彼時的行業均價爲1479元,銷量爲533萬台;到了2022年,在多家廠商堆參數、炫技術的“內卷”下,行業均價來到3175元,但銷量卻下滑到了410萬台。

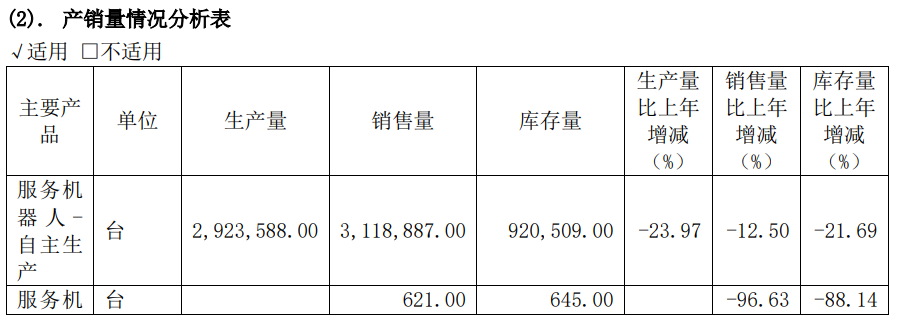

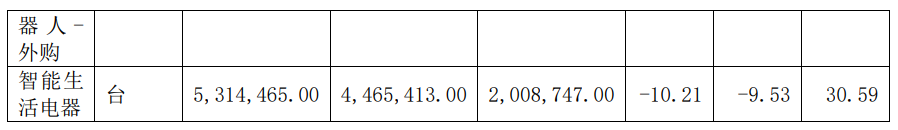

就科沃斯本身,該公司自主生產服務機器人2022年的銷量約爲311.89萬台,同比下滑12.50%;智能生活電器的銷量約爲446.54萬台,同比下滑9.53%。此外,科沃斯截至2022年末的存貨規模增長20.23%,達29.06億元。

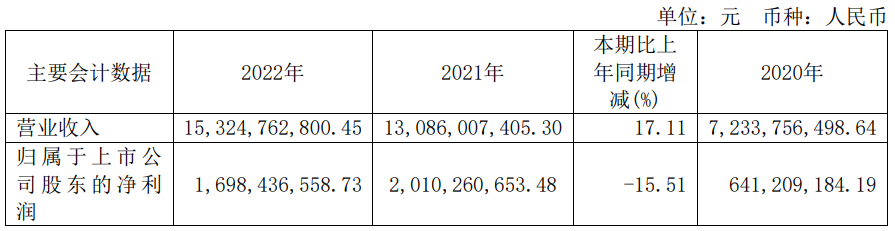

在此基礎上,科沃斯2022年的總收入爲153.25億元,同比增長17.11%,增速明顯放緩;歸母淨利潤爲16.98億元,同比下降15.51%;扣非後淨利潤爲17.27億元,同比下降12.89%,陷入了“增收不增利”的瓶頸。

迫於消費需求變革與業績增速走低的雙重壓力,科沃斯選擇向下沉市場低頭,試圖以降價的方式在存量市場中換得增量。2022年8月,科沃斯主銷產品T10 OMNI降價800元至3999元,今年“雙十一”期間進一步降至2699元。

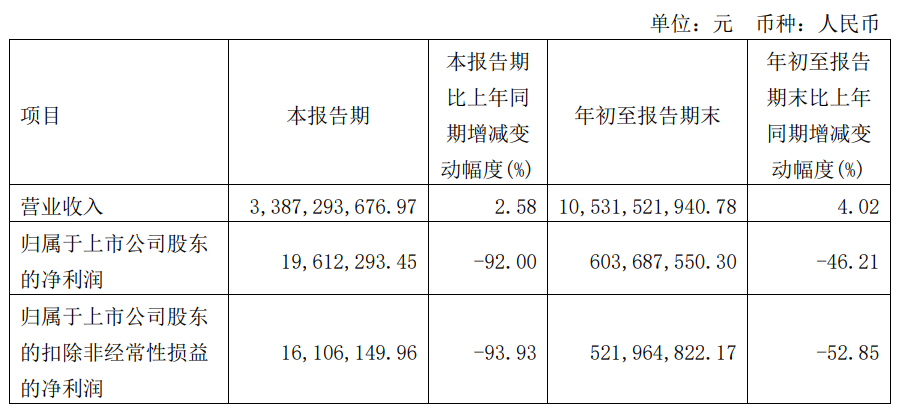

但事實證明,此舉並未能扭轉科沃斯業績的頹勢。2023年第三季度,該公司的收入爲33.87億元,同比微增2.58%;歸母淨利潤1961.23萬元,同比下降92.00%;扣非後淨利潤爲1610.61萬元,同比下降93.93%,利潤較2022年同期近乎腰斬。

科沃斯前三季度的累計收入爲105.32億元,同比增長4.02%;歸母淨利潤6.04億元,同比下降46.21%。對於利潤的大幅下降,科沃斯在財報中稱是受宏觀和競爭等因素影響,國內市場投入產出回報下降及部分新品類拓展前期投入所致。

而科沃斯最大的競爭對手石頭科技(SH:688169)前三季度的累計收入爲56.89億元,同比增長29.51%;歸母淨利潤13.60億元,同比增長59.10%。單季收入23.15億元,同比增長57.56%;歸母淨利潤6.21億元,增長160.38%,多項指標均實現了雙位數增長。

三、科技底色難服衆,拓展多元化產品結構

智能家居行業最穩固的護城河莫過於技術壁壘,而要想夯實技術壁壘,自然離不开持續的科技研發。但貝多財經發現,科沃斯雖然公开宣稱自身“技術專利化、專利標准化、標准國際化”的模式,但其真金白銀的研發投入並不算多。

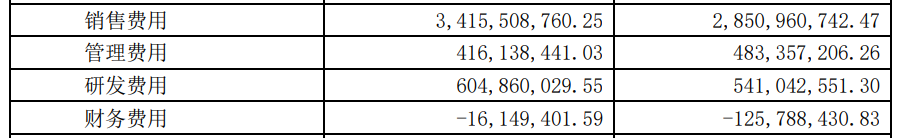

2020年、2021年和2022年,科沃斯的研發費用分別爲3.38億元、5.49億元和7.44億元,研發費用率分別爲4.67%、4.20%和4.85%,遠低於同期銷售費用率的21.58%、24.74%和30.17%。不僅如此,該公司2021年銷售費用增速一度達到107.39%。

相比之下,石頭科技同期的研發費用率分別爲5.81%、7.56%和7.38%。而據追覓科技中國區總經理王輝稱,該公司每年研發投入佔比超10%,技術人員人數佔比超過70%,均高於科沃斯的研發費用。

2023年前三季度,科沃斯的研發費用爲6.05億元,較2022年同期的5.41億元增長11.80%;銷售費用爲34.16億元,是研發費用的近七倍,且較2022年同期的28.51億元增長19.80%。

單從這個維度看,科沃斯自詡的“高科技”很大程度上是由營銷堆砌而成,其高昂的銷售費用也不斷擠壓着利潤空間。

在筆者看來,科沃斯的困局根源在於作爲行業中第一個喫螃蟹的人,其並未樹立起其他品牌難以企及的技術門檻。在行業上遊元器件、零部件、系統、軟件大同小異的背景下,“掃地茅”也難以逃开後來者居上、同質化競爭的命運。

不可否認的是,科沃斯的市場嗅覺相當敏銳。在掃地機器人領先地位不穩的市場變局下,科沃斯繼續深入清潔領域,拓寬智能清潔的使用場景。目前,科沃斯已發布智能割草機器人GOAT G1、商用清潔機器人DEEBOT PRO K1和M1。

與此同時,石頭科技也正在尋求更多的市場可能性。2023年2月,石頭科技的“分子篩洗烘一體機H1” 在各大電商平台开啓預定,正式吹響了其進軍洗衣機市場的號角。9月初,石頭科技進一步推出了mini洗烘一體機M1。

另據貝多財經了解,石頭科技董事長、總經理昌敬還創立了上海洛軻智能科技有限公司,計劃與北京汽車制造廠有限公司共同打造新能源汽車品牌極石汽車。目前,極石01已开啓首批用戶交付。

不難看出,以科沃斯爲代表的頭部品牌在市場風雲變化下,都並未固步自封、埋頭造車,而是將目光轉向更爲廣闊的市場,通過拓寬增量空間的方式提升品牌的厚度與深度。

四、結語

知萌曾在《2023中國消費趨勢報告》中指出,不管傳播觸點如何變化,消費者在選擇時始終相信知名品牌的力量,在這樣一個信息嘈雜的時代,品牌依然是讓消費者獲得確定性選擇的關鍵。

說到底,品牌才是永遠免費的流量。在已具備一定市場知名度的情況下,比起繼續以營銷換增長的模式博得消費者關注,科沃斯更應考慮的是如何腳踏實地,構建長期主義的品牌價值,塑造獨特、不可替代的品牌形象。

原文標題 : 行業地位失守,業績持續失速,科沃斯的故事不好講

標題:行業地位失守,業績持續失速,科沃斯的故事不好講

地址:https://www.utechfun.com/post/302514.html