作 者 | BT財經

來 源 | 波士頓咨詢公司BCG了解更多金融信息 | BT財經數據通研報要點

投資者看好未來三年資本市場的表現,而企業應該平衡增長和財務韌性,以利用投資者的樂觀情緒。

投資者的中期看漲情緒和市場回報預期已達到自2009年我們开始調查以來的最高水平。

爲了滿足投資者廣泛認可的優先事項,企業領導者必須在促進長期增長的同時,實現短期業績,並確保足夠的韌性來抵御持續的風險。

優先考慮增長和實現財務韌性是一個艱難的平衡目標,這需要企業在有機增長、並購和現金支付之間推出一套深思熟慮的配置資本战略。

1

關於此次調查

自2009年以來,波士頓咨詢公司一直在對投資者進行調查,以了解他們對全球資本市場的看法,以及他們對創造股東價值的優先事項的選擇。這項針對2023年的調查於今年2月進行,目前收到了540份回復,分別來自北美、歐洲、中東和亞太地區。總的來說,接受此次調查的受訪者直接管理着超過1萬億美元的資產,也代表着約20萬億美元資產的機構。

大約87%的受訪者是投資經理和分析師。他們涵蓋了廣泛的投資類型和多種風格,包括價值、收入、合理價格增長和核心增長。約85%的受訪者表示,他們的投資時長普遍超過一年,近60%的受訪者表示,投資時長超過三年。

波士頓咨詢公司(BCG)通過《2023年全球投資者調查(2023 Global Investor Survey)》發現,投資者對未來三年的資本市場表現持樂觀態度,他們將希望寄托在更強勁的GDP增長和通脹降溫上。投資者的中期樂觀情緒和市場回報預期已攀升至自2009年波士頓咨詢公司开始調查以來的最高水平。

然而,在短期內,投資者現在擔心的是高利率和全球經濟衰退的風險。因此,投資者普遍強調,爲了讓企業被視爲有吸引力的投資,企業們應該在增長與財務韌性之間取得平衡。對於企業領導者來說,這意味着他們需要爲企業未來三到五年的發展制定一個引人注目的增長战略,同時企業領導者塑造一支高效的團隊組織來實現這一战略。企業領導者必須深思熟慮地將資金配置到最佳機會上,並考慮投資者普遍認可的優先事項。

下面,讓我們來一起重點了解一下波士頓咨詢公司此次調查的主要結果。

2

盡管宏觀經濟令人擔憂,

但投資者表達出對資本市場中期前景的樂觀情緒

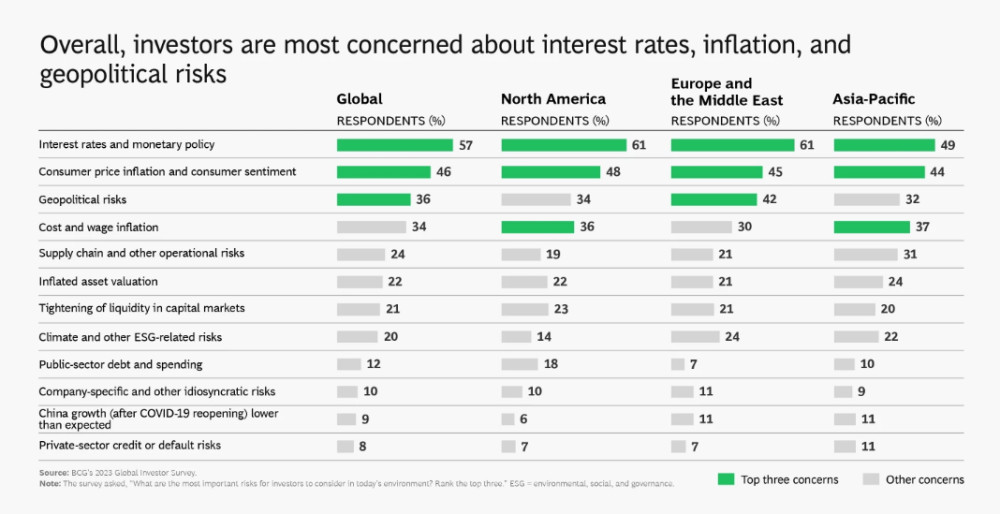

在所有調查的地區,投資者都提到了兩個主要的宏觀經濟問題:首先是利率和貨幣政策,其次是消費價格通脹及其對消費者消費信心和需求的影響。

其他值得關注的領域則因地區而異。歐洲和中東的受訪者認爲地緣政治風險是尤爲重要的,而北美和亞太地區的受訪者則更爲關注成本和工資膨脹。

對宏觀經濟的擔憂導致近一半的全球投資者都表示,預計2023年將出現全球經濟衰退。其中,北美投資者表達出最爲擔憂的情緒,而亞太投資者則相對較爲樂觀。今年6月初,波士頓咨詢公司通過對美國投資者進行的2023年第二季度脈動調查(pulse check)發現,自該公司進行2023年第一季度脈動調查以來的三個月裏,美國通脹預期和經濟衰退擔憂基本保持不變。

展望2023年以後,投資者預計GDP增長將出現反彈,盡管通脹率將持續高於美國央行的目標水平。在全球範圍內,投資者預計2024年和2025年的實際GDP年增長率爲3.1%,平均通脹率爲3.8%。

考慮到對近期全球經濟衰退的擔憂,只有不到20%的投資者對未來12個月持樂觀態度也就不足爲奇了,這一數字是自全球金融危機以來波士頓咨詢公司全球投資者調查中的最低水平。相反,超過70%的投資者看好未來三年的資本市場前景,這是自2009年以來最樂觀的反應。

在這種背景下,投資者預計未來三年全球資本市場的平均股東總回報率(TSR)約爲8%,這是自2010年BCG开始追蹤TSR預期以來的最高水平。

這種樂觀情緒在很大程度上是由於對當前企業估值水平的擔憂減少,尤其是在北美以外的地區。在全球範圍內,只有45%的投資者認爲資本市場估值過高,這一數字與前五年相比有明顯下降,當時有超過三分之二的投資者表達了這種擔憂。

考慮到近期充滿挑战的市場環境,投資者表示他們將更加謹慎。超過三分之二的投資者持有更多現金,關注更高的貼現率,將更多時間用於現金流和資產負債表分析,並將投資重點從成長型轉爲價值型。

盡管投資者預計,這種轉變是暫時的,但投資者似乎不會很快回到以前。例如,超過60%的投資者表示,他們的偏好從成長型轉向價值型的趨勢還將持續一到三年。然而,值得注意的是,標准普爾500指數(S&P 500)在2023年上半年的強勁表現部分是由以增長爲導向的科技股推動的——這很有可能是,人工智能正在讓全球資本興奮起來。

3

對企業領導者的啓示是優先考慮增長和韌性

隨着通脹放緩和對全球經濟衰退的擔憂消退,企業領導者在未來似乎更需要“一心多用”——既要投資於企業的長期增長,又要努力實現良好的短期業績,並確保企業有足夠的韌性來抵御持續的風險。

約60%的受訪者認爲,對於財務狀況良好的公司來說,投資增長和保證收入是其優先事項,而一半的受訪者強調了企業財務韌性和管理現金流的重要性。

要想取得上述因素的平衡,企業領導者首先要爲未來三到五年制定一個清晰而引人注目的增長战略。一家企業能否實現長期有機增長,這是投資者明確表示的首要投資考慮因素,59%的受訪者將其列爲前三大考慮因素之一,並且其重要性是其他因素的兩倍多。

然而,爲了使這種增長持續下去並能創造價值,企業領導者需要確保公司有堅實的基礎,包括適當的成本基礎、靈活的組織結構和更新的能力。企業領導者還需要確保公司的業務是長期可持續的。

對於企業來說,資本配置將在實現多方面平衡方面發揮至關重要的作用。投資者在調查中強調了企業增加有機投資的重要性,超過一半的投資者將其列爲財務狀況良好的公司的前兩大資本配置優先事項。

隨後,企業可以通過減少債務、建立現金儲備和實現战略增長性並購來加強自身的資產負債表。作爲完善配置資本和自由現金流的最佳方式,企業增加股息或大舉回購股票不太受歡迎。即便如此,許多投資者預計,企業至少會繼續支付疫情前歷史水平的股息。

波士頓咨詢公司的調查顯示,財務狀況良好的公司有機會從投資者的中期樂觀情緒中受益。優先考慮增長和財務韌性將是一項艱難的平衡目標,企業需要在有機增長、並購和現金支付之間推出一套深思熟慮的配置資本战略。如果企業領導者制定的計劃考慮到投資者廣泛認可的優先事項,那么即使面臨潛在的短期不利因素,他們的公司也能實現更可觀、更可持續的股東總回報。

文章系作者個人觀點如有疑問及任何意見反饋可直接在評論區留言或發送郵件

原文標題 : 投資行業研報:人工智能讓全球資本興奮起來?

標題:投資行業研報:人工智能讓全球資本興奮起來?

地址:https://www.utechfun.com/post/254300.html