隨着“碳中和、碳達峰”政策的持續推進,新能源行業長期趨勢愈發明確。雖然2023年一季度由於補貼退坡導致2022年底新能源車需求部分透支,疊加碳酸鋰價格急劇下跌、車企降價、消費者持幣觀望,新能源汽車整體銷量增速放緩,但市場仍認爲新能源行業有望延續高增長。

目前,新能源汽車產業鏈上市公司2022年年報及2023年一季報已陸續披露結束,受益於優質車型的投放、消費刺激政策,2022年新能源行業高景氣延續,下遊旺盛的需求也助推動力電池裝機量穩健增長,拉動上遊部分鋰礦資源企業業績高速增長。

如今,業內持續看好新能源賽道投資機會,新能源賽道依舊值得關注。東方證券認爲:“中長期來看,隨着電動車型的增加與優化、購置與用車成本持續下降,燃油車、加油站只會成爲過去式。目前全球新能源車滲透率僅10%,全球到2030年空間廣闊,礦石資源、電池材料長期緊缺,產業鏈仍是星辰大海。”

01

整車銷售旺盛拉動上遊產業鏈業績高增

新能源車高速增長已經成爲全球趨勢。數據顯示,2022年全球新能源車銷量約1059萬輛,同比增長72%左右,增速較2021年略有下降,但依然是高基數下實現的高速增長。

我國新能源車增長也較爲迅猛,銷量再創新高。根據中汽協數據,2022年國內新能源汽車銷量687萬輛,同比增長95.9%,2023年第一季度銷量159萬量,同比增長26.2%。

新能源整車作爲新能源的終端之一,下遊需求旺盛,拉動產業鏈業績高速增長。在新能源車產業鏈上,從上遊資源、鋰電設備,到中遊三元正極、鐵鋰正極、負極材料、隔膜、電解液、銅箔、鋁箔、添加劑、結構件、結構件材料、特斯拉供應鏈、熱管理、電池、電機電控,再到下遊整車、客車、充電樁、儲能等領域,覆蓋範圍廣闊。

根據中信證券研報對新能源汽車產業鏈101家上市公司進行統計,2022年合計實現營業收入25257億元、同比增長59.8%,扣非歸母淨利潤1907億元、同比增長139.3%。至2023年一季度,新能源汽車產業鏈上市公司業績有所回落,101家產業鏈上市公司合計實現收入6077億元、同比增長29.7%,扣非歸母淨利325億元、同比下降0.4%。

在新能源車產業鏈細分領域上,從收入增速看,2022年,電池、三元正極、鐵鋰正極最爲明顯,分別同比增長126.3%、98.8%、362.4%,2023年第一季度電池、鐵鋰正極、儲能上升最爲明顯,分別同比增長70.3%、58.9%、47.8%。

從扣非歸母淨利潤來看,整車、電池、三元正極、鐵鋰正極、鋁箔、上遊資源高增長。因下遊高景氣需求旺盛、資源價格上漲,其中,2022年鐵鋰正極、鋁箔、上遊資源的扣非歸母淨利潤分別爲86億元、16億元、633億元,同比增長174.4%、398.9%、331.6%,2023年第一季度,電池、儲能增長迅速,扣非淨利潤增速分別爲497.2%、329.5%。

2022年、2023年第一季度,整車、電池、上遊資源的營收、扣非淨利潤規模體量均位居前三。在扣非淨利潤方面,2022年,上述三個領域的扣非淨利潤佔據了產業鏈總扣非淨利潤的66.81%。其中,上遊資源企業盈利規模居首位,天齊鋰業、贛鋒鋰業、華友鈷業、寒銳鈷業、洛陽鉬業、雅化集團、盛新鋰能7家上遊資源企業2022年的扣非淨利潤爲633億元,同比增長331.6%;其次爲整車、電池領域,分別爲321億元、320億元。

2022年,101家上市公司的行業平均毛利率爲24%,在規模體量前三的細分領域中,整車的平均毛利率爲15%,電池的平均毛利率爲18.5%,上遊資源平均毛利率最高,爲40.7%。而在2023年第一季度,整車、電池、上遊資源的平均毛利率分別爲14.1%、19%、30.6%。其中,上遊資源的平均毛利率大幅下滑,主要是由碳酸鋰價格變動引起企業利潤下降。

02

新勢力車企盈利能力尚待改善

整車板塊,比亞迪、廣汽集團、長安汽車、長城汽車及“蔚小理”7家公司2022年總收入增長48%,扣非淨利潤同比增長145%。2023年一季度總體收入增長33%,扣非淨利潤同比下降10%。對此,中信證券認爲主要由於車企降價、消費者持幣觀望,導致銷量增速較低,影響了淨利潤水平,預計二季度隨着車價穩定,銷量有望迎來高增。

從盈利能力來看,2022年整車板塊平均毛利率爲15%。比亞迪、廣汽集團、長城汽車、長安汽車及“蔚小理”的2022年扣非淨利潤規模依次遞減,毛利率分別爲17%、7%、19.4%、20.5%、10.4%、19.4%、11.5%。

比亞迪作爲全球新能源汽車“銷冠”,2022年實現營收4240.61億元,同比增長96.2%;歸母淨利潤166.22億元,同比增長445.86%,也是新能源車行業爲數不多實現盈利的車企。而作爲造車新勢力的代表,“蔚小理”三家企業2022年續虧,分別虧損了144.37億元、91.4億元、20.32億元。其中蔚來和小鵬均創下了自2018年車輛交付以來的最大年度虧損額。

2022年,“蔚小理”分別交付了12.25萬輛、12.08萬輛、13.32萬輛,增速分別爲34%、23%和47%。“蔚小理”銷量增速也僅是國內新能源車銷量快速增長的縮影,2022年國內新能源車銷量增速達95.9%。

爲配套新能源汽車銷量景氣,充換電基礎設施同比高增。截至2023年3月,全國公共充電樁157.5萬台,比2月增加8.9萬台,同比增長58.9%;其中直流充電樁82.2萬台、交流充電樁113.6萬台。從2022年1月到2023年3月,月均新增公共類充電樁約5.6萬台。截至2023年3月,全國換電站保有量2049座,同比增長41%。

不過,雖然充換電行業持續發展,充電樁上市公司特銳德的盈利能力尚待改善。2022年,特銳德實現營收116.3億元,同比增長23.2%,實現扣非歸母淨利潤1.5億元,同比增長43.4%。到了2023年第一季度,特銳德實現營收19.8億元,同比增長6.8%,環比下降58.3%,實現扣非歸母淨利潤0.1億元,同比增長11.0%,環比下降94.0%。

03

動力電池、鋰礦格局更加趨向龍頭

新能源下遊旺盛需求助推動力電池裝機量穩健增長。韓國電池市場研究機構SNE Research發布的數據顯示,2022年全球動力電池裝車量達到517.9GWh,同比增長71.8%。裝車量前十名的企業依次爲寧德時代、LG新能源、比亞迪、松下、SK On、三星SDI、中創新航、國軒高科、欣旺達、孚能科技。

在裝車量TOP10中,中國動力電池企業佔據6位,合計佔全球市場的60.4%。其中寧德時代2022年動力電池裝機量達到191.6GWh,同比增長近一倍,其2022年全球市場份額佔37%,穩居全球首位。

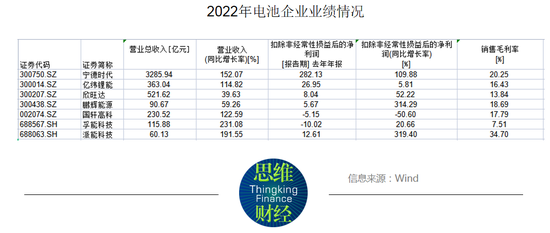

在寧德時代、億緯鋰能、欣旺達、國軒高科、孚能科技、鵬輝能源、派能科技7家A股動力電池企業中,2022年營收均同比增長,收入規模依次遞減;扣非歸母淨利潤分別爲282.1億元、27億元、8億元、-5.2億元、-10億元、5.7億元、12.6億元;毛利率分別爲20.3%、16.4%、13.8%、17.8%、7.5%、18.7%、34.7%。2022年,該7家鋰電池上市公司共計實現營收4668億元,同比增長126.3%,實現扣非歸母淨利潤320.2億元,同比增長108.6%,其中僅寧德時代的扣非歸母淨利潤就高達282.1億元,佔比高達88.1%。

作爲具有稀缺性的國內動力電池龍頭,寧德時代具備強議價權。2022年,寧德時代對上遊應付票據及账款合計2208億元,較2021年年末1072億元大幅增長;對下遊合同負債高達224億元,而2021年年末僅爲115億元,佔款能力強;應收账款周轉率8.04,收款速度較快,不難看出其在產業鏈極具定價權。

2023年一季度,電池企業仍保持高增速,上述7家電池企業的扣非歸母淨利潤合計爲84億元,同比增長497.2%,不過其中國軒高科、孚能科技扣非淨利潤繼2022年後持續虧損,分別爲-0.1億元、-3.7億元,而欣旺達也由盈轉虧,爲-2.5億元。

而在上遊,2022年鋰資源企業業績高增。天齊鋰業和贛鋒鋰業無疑是中國鋰行業的雙龍頭,2022年業績也實現了高速的增長。天齊鋰業2022年實現營業收入404.49億元,扣非歸母淨利潤230.59億元,同比增幅分別達427.82%和1629%。而贛鋒鋰業2022年實現營收418.23億元,同比增長274.68%;實現扣非歸母淨利潤199.52億元,同比增長586%。天齊鋰業、贛鋒鋰業的2022年毛利率分別爲85.1%、49.5%,而實現扣非歸母淨利潤55.41億元的盛新鋰能,毛利率也有60.1%。

值得注意的是,去年需求旺盛“一貨難求”的碳酸鋰,自去年11月中旬的高位一路下跌,目前碳酸鋰價格持續下探,已擊穿20萬元/噸。5月7日,電池級碳酸鋰均價報爲17.5萬元/噸。隨後出現上漲。5月10日,上海鋼聯發布數據顯示,電池級碳酸鋰均價報21.65萬元/噸,工業級碳酸鋰均價報18.75萬元/噸。

受碳酸鋰降價影響,上遊資源的淨利潤出現下降。天齊鋰業、贛鋒鋰業、華友鈷業、寒銳鈷業、洛陽鉬業、雅化集團、盛新鋰能7家上遊資源公司2023年第一季度合計實現營業收入912億元,同比增長23%,歸母淨利潤97億元,同比下降20%,扣非歸母淨利潤90億元,同比下降19%;淨利率平均數16%,同比下降20.4個百分點。僅天齊鋰業保持了營收與扣非淨利潤雙增長,其他6家企業扣非淨利潤均出現不同程度的下跌。

孚能科技董事長王瑀在4月初表示,據他初步估算,整車行業和電池行業可能去年爲鋰行業至少貢獻了1000億元的利潤,這對行業來說是非常不好的現象。碳酸鋰實際成本在3萬元左右,碳酸鋰價格飛速下降,下探到10萬元以下也不是沒有可能的。

2022年、2023年第一季度孚能科技、國軒高科的扣非歸母淨利潤均出現虧損。王瑀表示,“碳酸鋰價格對孚能科技影響非常大,因爲公司有2/3的產品出口海外,再受到運輸周期、定價機制的影響,會非常大。”

鋰是動力電池的重要組成,碳酸鋰價格下降,將提升整車企業的利潤。根據當前市場的公認數據來看,對於純電動汽車來說,動力電池成本是整車成本最大的一部分,約佔整車成本的40%-50%。國金證券研報曾指出,碳酸鋰價格加速下跌,帶動儲能電芯及系統價格下降速度超預期,爲儲能系統集成商尤其是終端業主創造了利潤擴張空間,也爲未來下遊需求的爆發奠定基礎。

中信證券認爲,碳酸鋰、鎳、鈷等原材料價格波動對上遊資源企業業績影響巨大,2022年碳酸鋰價格上漲並長期保持高位,助力上遊資源企業業績高增,2022 年收入利潤大增。預計隨着下遊需求復蘇,碳酸鋰價格將企穩。(思維財經出品)■

標題:新能源行業年報盤點:多個細分賽道高增 鋰電材料業績現分化

地址:https://www.utechfun.com/post/213088.html