湖南湘投金天鈦業科技股份有限公司(以下簡稱“金天鈦業”)首次公开發行股票注冊4月份已獲證監會同意,但迄今公司仍未完成最後上市程序。據悉,金天鈦業擬在上交所科創板上市,IPO保薦機構爲中泰證券以及中航證券,擬募資10.45億元。

財聞網關注到,金天鈦業目前仍舊存在一些懸而未決的問題,其中關注較多的是公司業績增速放緩、應收账款和壞账持續走高造成盈利質量堪憂等方面經營問題。此外,公司雖然號稱高新技術企業,但多項指標顯示其科創屬性或許不足,同時,對賭協議“埋雷”,募集資金“虛高”等方面也存在質疑點。這些因素對金天鈦業能否最終如愿上市或仍將產生實質性影響。

業績逐漸放緩 盈利質量堪憂

公开資料顯示,金天鈦業是一家主要從事高端鈦及鈦合金材料的研發、生產和銷售的企業。目前,該公司的主營產品爲鈦及鈦合金棒材、鍛坯及零部件,主要應用於航空、航天、艦船及兵器等高端裝備領域。

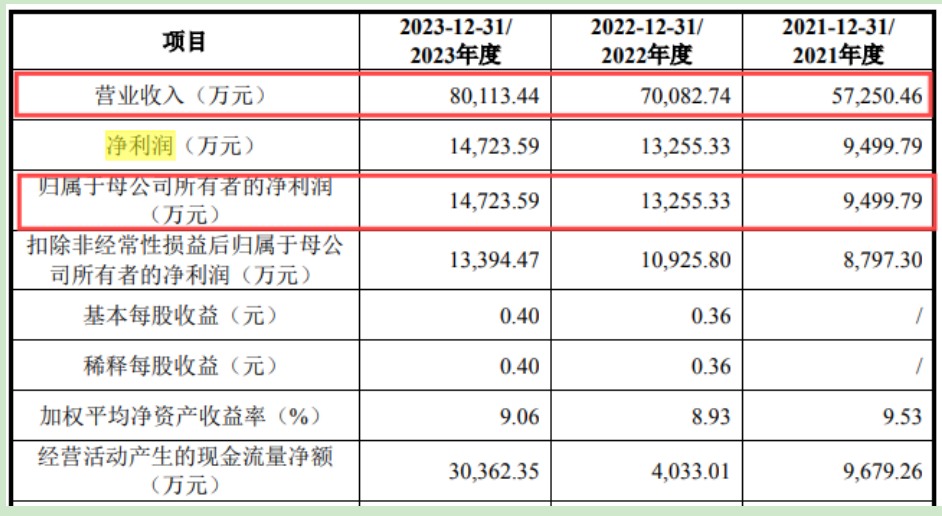

財聞網注意到,從業績方面來說,金天鈦業的業績增速呈現出逐漸放緩的態勢,反映了公司在未來發展方面的乏力。招股書顯示,報告期內(2021-2023年),金天鈦業實現營業收入分別爲5.73億元、7.01億元和8.01億元,同期歸母淨利潤分別爲9499.79萬元、1.33億元和1.47億元。

財聞網通過簡單的計算得出,金天鈦業的營業收入從2021年的5.73億元增長到2023年的8.01億元,年均復合增長率爲18.29%,而淨利潤從2021年的9499萬元增長到2023年的1.472億元,年均復合增長率爲24.49%。盡管業績確實是在增長,但明顯可以看到,其增速在持續放緩,特別是在2023年,公司營業收入的同比增長率下降到了14.31%,淨利潤的同比增長率也降低到了11.08%。

對於IPO企業而言,其盈利前景的重要性不言而喻,它不僅關系到企業自身的發展和市場競爭力,也是投資者判斷企業價值和投資決策的關鍵因素。對於金天鈦業而言,財聞網認爲,雖然其所處的鈦合金行業是一個具有廣闊發展前景的領域,但公司的發展潛力似乎並沒有匹配上該產業的增長潛力,增速難言良好。

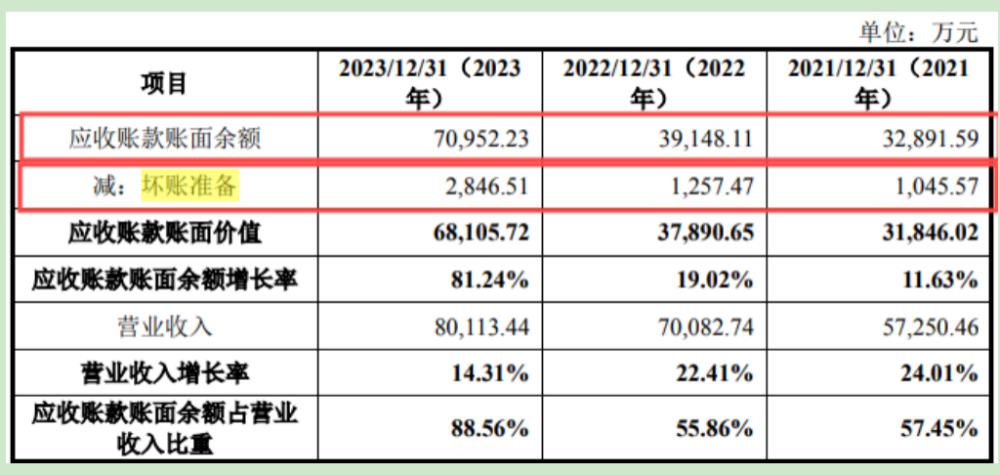

除了業績增長的差強人意,金天鈦業的盈利質量實際上也存在一些問題。根據招股書顯示,公司的應收账款和應收票據余額較高,應收账款账面余額快速增長,2023年應收账款佔營業收入的比例接近九成,遠高於同行業平均水平。

財聞網從招股書中看到,2021-2023年,金天鈦業的應收账款账面余額分別爲3.29億元、3.91億元和7.1億元,佔當期營業收入比重分別爲57.45%、55.86%和88.56%。特別是2023年,已經達到了非常高的水平,接近90%。

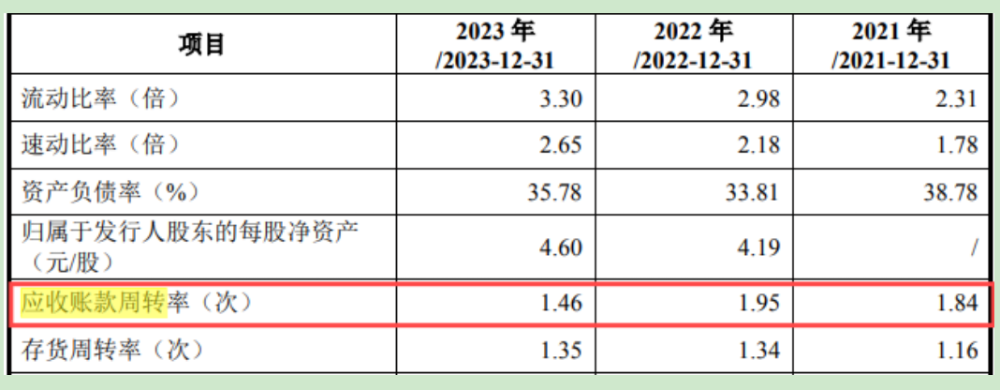

而另一項重要指標應收账款周轉率金天鈦業也明顯33大幅高於同行業公司水平,招股書顯示,報告期內,金天鈦業應收账款周轉率分別爲1.84、1.95和1.46,而同行業可比公司均值分別爲3.31、3.61和2.63,顯示出公司與行業均值差距較大。

金天鈦業對此解釋稱,公司主要客戶系軍工集團下屬單位及其配套鍛件廠商,受產業鏈項目整體安排、終端客戶付款進度等方面的影響,導致公司應收款項金額較大,應收账款回收周期較長。

不過,較高的應收账款水平,隨之產生的就是壞账風險快速加大。財聞網發現,報告期內,金天鈦業的壞账准備金額分別爲1045.57萬元、1257.47萬元和2846.51萬元,开始呈逐年上升的趨勢,特別是2023年,已經出現了翻倍增長,值得警惕。

從財務數據上可以明顯看出,金天鈦業雖然在账面上確認了收入和利潤,但實際上並沒有相應的淨現金流入,其盈利質量是存在很大問題的。較高的應收账款水平,意味着大量資金被客戶佔用,這可能導致公司面臨資金鏈緊張和流動性風險。同時,公司的壞账准備金額逐年上升,大幅增加,進一步加劇了其財務風險。

技術先進性存疑 科創成色或不足

根據相關描述,金天鈦業是一家專注於高端鈦及鈦合金材料的研發、生產和銷售的高新技術企業,公司主營產品也主要應用於航空、航天、艦船及兵器等高端裝備領域,因此其技術先進性對公司非常重要,這關系到公司是否符合科創板相關要求。

然而,財聞網發現,金天鈦業疑似科創屬性不足,在推進IPO進程中,公司就被上交所提出問詢,要求說明其軍工產品技術先進性的問題,此外,公司一些關於其技術先進性的表述也被提出質疑。

金天鈦業在相關表述中稱,其在鈦合金熔煉和鍛造工藝路线上與行業領先企業如西部超導、寶鈦股份不存在明顯差異,並在高強高韌鈦合金、中強高韌鈦合金等領域形成了多項自主可控的核心技術。這些技術已經應用在新型战機、大型運輸機等重大裝備上,滿足了軍工客戶對高端鈦合金產品的嚴格質量控制要求。

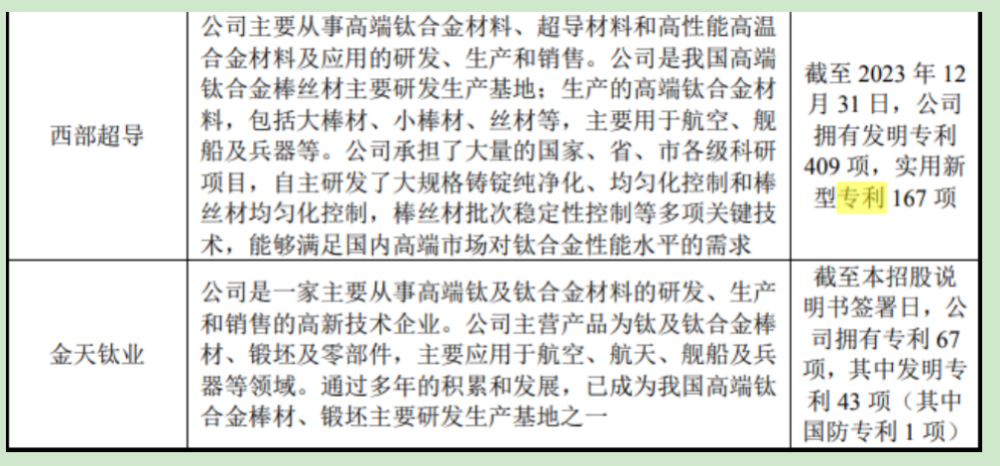

然而,從公开的發明專利數量和研發投入規模來看,金天鈦業與同行業公司相比並不佔優。招股書顯示,截至招股書籤署日,金天鈦業共擁有已授權專利67項,其中發明專利43項(其中國防專利1項),實用新型專利24項,而行業頭部企業西部超導則擁有專利576項。

可以看出,和頭部企業相比,金天鈦業在專利數量方面有着明顯的差距。金天鈦業對此解釋稱,公司專注於高端鈦合金材料研制,而同行業務更廣泛、產品更豐富,因此研發成果更多。

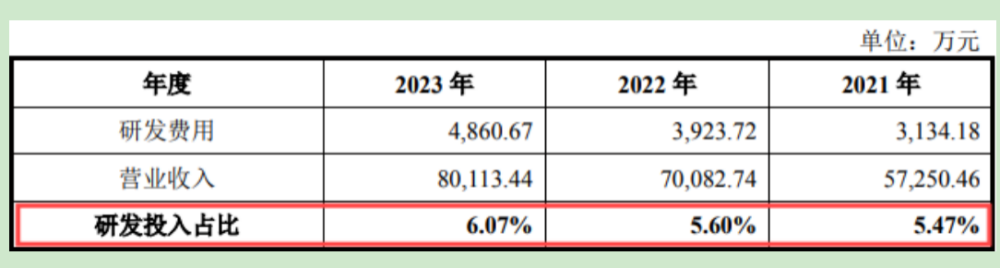

而從研發費用方面來說,金天鈦業也應該加強。報告期內,金天鈦業研發費用金額分別爲3134.18萬元、3923.72萬元和4860.67萬元,佔當期營業收入的比例分別爲5.47%、5.60%和6.07%。這一研發費用率同樣低於西部超導等行業頭部企業。

而且,金天鈦業在上市過程中,其研發費用核算的准確性還受到了上交所的問詢。上市委要求金天鈦業說明研發領料、研發形成樣品銷售、廢料銷售相關會計處理是否符合《企業會計准則》相關規定,以及研發費用核算是否准確。也就是說,即便是這些研發投入費用也疑似摻雜“水分”。

盡管金天鈦業表示其在鈦合金熔煉和鍛造工藝路线上與行業領先企業不存在明顯差異,並已在多個領域形成了多項自主可控的核心技術。然而,單單從研發投入和專利數量來看,公司在技術創新和研發能力方面都需要進一步加強。

除了研發投入方面的科創成色不足,金天鈦業多位核心技術人員的履歷問題也值得深究。有報道指出,金天鈦業的幾位核心技術人員在其他公司的專利申請中也被列爲發明人,這引發了市場對於這些人員是否能夠充分專注於金天鈦業技術研發的疑問。

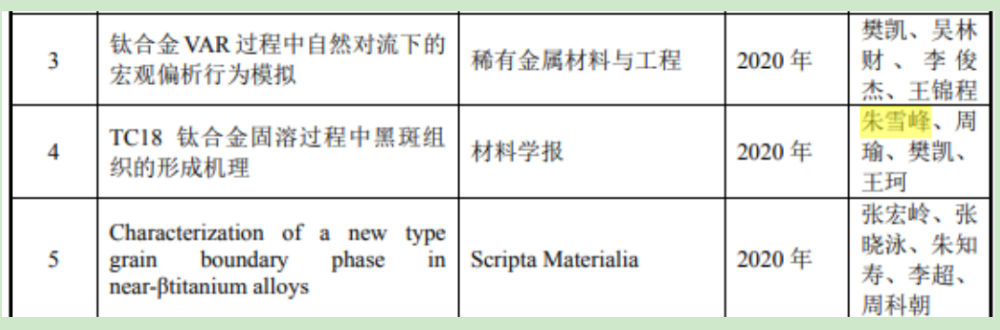

如根據招股書,朱雪峰爲金天鈦業副總經理,參與了申請人爲金天鈦業的多項重要發明專利。而朱雪峰同時也出現在其他公司的專利發明人名單中,包括中國船舶重工集團應急預警與救援裝備股份有限公司等,這些公司與中國船舶集團有限公司均有關聯。

經財聞網查詢,中國船舶重工集團有限公司爲中國船舶重工集團應急預警與救援裝備股份有限公司第一大股東並持股45.19%,中國船舶重工集團有限公司由中國船舶集團有限公司100%控股。值得注意的是,招股書顯示,中國船舶集團有限公司下屬單位爲金天鈦業2022年前五大客戶。

財聞網查詢得知,中國船舶集團有限公司作爲全球最大的造船集團,擁有強大的研發和創新能力,其專利申請和授權數量在全球造船集團中位居前列。該集團擁有有效發明專利超過2萬件,年度發明申請量位居全球造船集團首位。

同樣,李超和樊凱作爲金天鈦業的核心技術人員,他們的名字也出現在其他公司的專利申請中,這些公司與中國兵器裝備集團有限公司等也產生了關聯,並且其也爲金天鈦業2022年前五大客戶。

這些情況的出現可能會讓市場人士質疑金天鈦業的核心技術人員是否能夠保持技術獨立性,以及他們對公司技術研發的投入程度。這些問題對於評估公司的技術實力和未來發展潛力是非常重要的。

財聞網認爲,金天鈦業需要詳細說明這些技術人員的角色和貢獻,以及他們如何平衡在不同公司間的技術研發工作。同時,公司也需要展示其自身真正的研發能力和技術儲備,以證明其在高端鈦合金材料領域的競爭力。

在當前科創板“硬科技”屬性要求越來越高的情況下,金天鈦業亟待向投資者展示其真正的研發實力,而不是靠這種高級技術人員通過各種“兼職”企圖“蒙混過關”式的科技實力來衝刺科創板。

對賭協議“埋雷” 募資擴產理由存疑

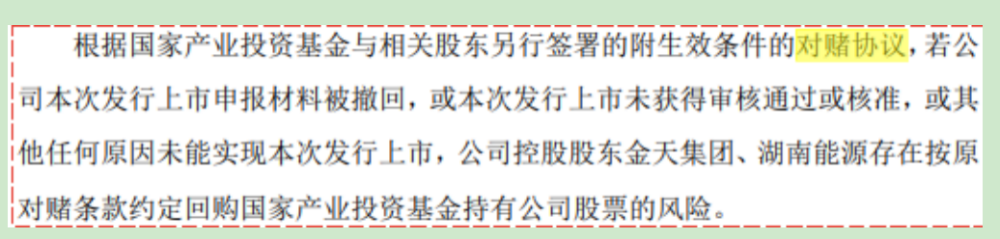

除了上述問題,金天鈦業在推進科創板IPO的過程中,還存在與國家產業投資基金等股東之間的對賭協議問題。這些對賭協議在公司IPO申報材料被證券監管機構受理後終止,但如果出現特定情況,這些條款的效力可能會恢復。

具體來說,金天鈦業與國家產業投資基金等股東之間存在目前已終止但可恢復的對賭協議。按照相關約定,若金天鈦業未能在2024年12月31日前實現合格發行上市,國家產業投資基金有權要求金天集團回購其所持的全部或部分公司股權。

這意味着,如果金天鈦業未能順利上市,控股股東金天集團、湖南能源可能需要按照原對賭條款的約定回購國家產業投資基金持有的公司股票,這將給其帶來一定的財務壓力。

此前,金天鈦業在回復上交所的問詢時表示,公司並不作爲對賭協議的當事人,且對賭協議不與市值掛鉤,也不存在可能導致公司控制權變化的約定,因此認爲這些對賭協議不影響公司的正常經營,也符合監管相關規定,不屬於應當在申報前予以解除清理的對賭協議。

除了對賭協議“埋雷”,金天鈦業的募資額也存在“虛高”的情況。按照IPO計劃,公司計劃募集資金10.45億元,募集資金的主要用途包括高端裝備用先進鈦合金產業化項目(一期、二期)以及補充運營資金。然而,市場上有觀點認爲,金天鈦業的募資金額可能超出了其實際的資金需求。

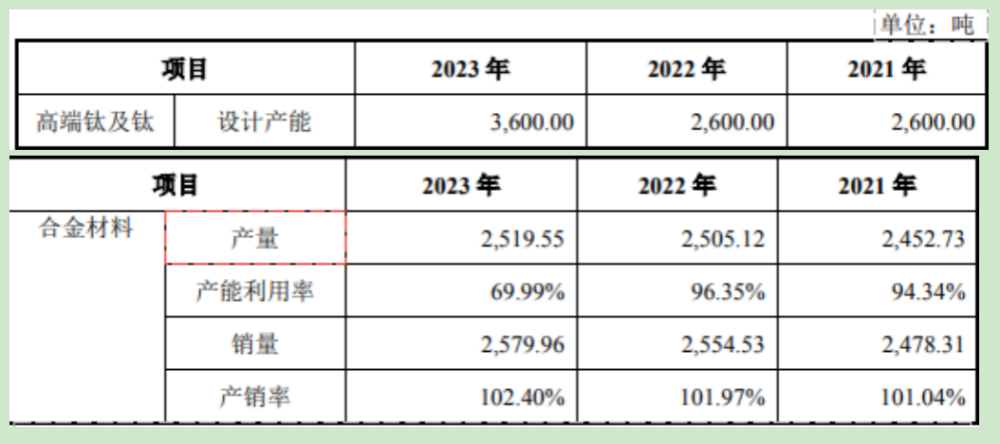

根據招股書顯示,2021年、2022年金天鈦業高端鈦及鈦合金材料產能一直是2600噸,2023年增長到3600噸,產能利用率前兩年各期分別爲94.34%、96.35%,2023年大幅下跌到69.99%,從來沒有100%滿產。也就是說,金天鈦業近幾年开拓的市場還不能把公司產能完全利用起來,如果再大幅擴建產能,那么產能的消化存在問題。

根據金天鈦業招股書,報告期內公司建設“高性能鈦及鈦合金加工材調整未建項目”,購置2台真空自耗爐設備和1套快鍛機組,項目建成後,公司新增高端鈦及鈦合金材料年產能2400噸。也就是說擴產項目建成後,公司將具備年產5000噸高端鈦及鈦合金材料的生產能力。

除了上述產能,募投項目“高端裝備用先進鈦合金項目(一期)”項目完全達產後,將形成年產鈦合金棒材2800噸、鈦合金鍛坯200噸的產能,共3000噸產能。也就是說,如果募投項目完全建成,金天鈦業將擁有8000噸總產能。

此前在回復監管問詢函中,金天鈦業曾稱,公司未來計劃新增產能優先保障軍品及民用航空領域鈦合金產品的供應,但新增產能需要逐步爬坡達產,而國家產業政策導向、下遊市場需求發展趨勢、公司自身市場开拓情況存在一定的不確定性。

既然自己都承認市場开拓情況存在不確定性,而且現有產能目前都不能滿產,那爲何還要募資10多億大幅擴張產能呢?未來產生的龐大產能又該如何消化?可見公司募資這么多強行擴產“圈錢”的主觀愿望更多一些。關於金天鈦業後續能否成功上市的諸多問題,財聞網也將持續關注。

本文作者可以追加內容哦 !

標題:金天鈦業IPO:對賭協議埋雷,募資額虛高,科創屬性成色不足

地址:https://www.utechfun.com/post/425650.html