出品|WEMONEY研究室

文|劉雙霞

在淨息差普遍收窄的大環境下,銀行面臨業績增速放緩的壓力,營業收入不及同期。

今年上半年,42家上市銀行整體營業收入達到了2.89萬億元,相比去年同期的2.95萬億元減少了576.19億元。其中,有16家銀行的營業收入出現了同比下降,尤其是國有大行和股份制銀行表現更爲明顯。

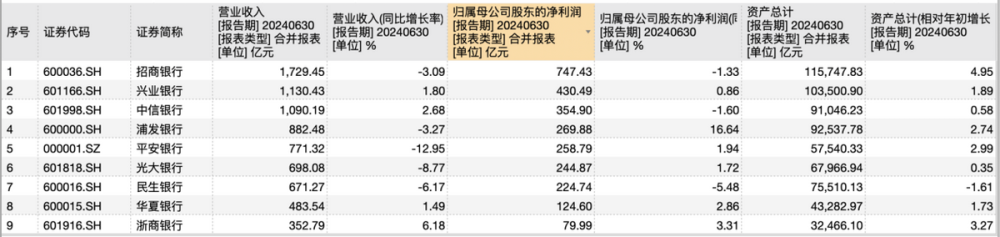

從股份行數據來看,A股9家股份行2024年上半年實現營業收入共計7809.55億元,較去年同期下降2.92%,歸母淨利潤共計2735.69億元,較去年同期增長1.05%。

不過,值得關注的是,上半年浙商銀行、中信銀行、興業銀行、華夏銀行實現營收正增長。其中,興業銀行、華夏銀行、浙商銀行三家銀行實現營收和歸母淨利潤雙增長。

01.營收整體下滑2.9%,4家銀行實現正增長

上半年,9家A股股份行營收呈現“5降4升”局面。

9家股份行上半年業績數據,源自wind

具體來看,平安銀行、光大銀行、民生銀行、浦發銀行、招商銀行的營收同比增速均爲負值,分別爲-12.95%、-8.77%、-6.17%、-3.27%和-3.09%。

在銀行業營收整體下滑的背景下,仍有4家股份行營收實現正增長。浙商銀行2024年上半年實現營收352.79億元,同比增長6.18%,是營收同比增速最快的一家。中信銀行增速緊隨其後,2024年上半年實現營收1090.19億元,同比增長2.68%。其余兩家營收正增長的上市銀行,分別是興業銀行和華夏銀行,營收分別爲同比增長1.8%、1.49%。

在淨利增速方面,上述9家銀行中有6家今年上半年歸母淨利潤實現正增長,包括平安銀行、光大銀行、浙商銀行、興業銀行、浦發銀行和華夏銀行。

其中,浦發銀行實現了兩位數的淨利增速,歸母淨利潤爲269.88億元,同比增長16.64%;其余5家股份行的盈利均實現了個位數增長。

數據顯示,今年上半年,浙商銀行、華夏銀行、平安銀行、光大銀行、興業銀行的歸母淨利潤分別同比增長了3.31%、2.86%、1.9%、1.72%和0.86%。

值得一提的是,興業銀行、華夏銀行、浙商銀行三家銀行上半年實現營收和歸母淨利潤雙增長。

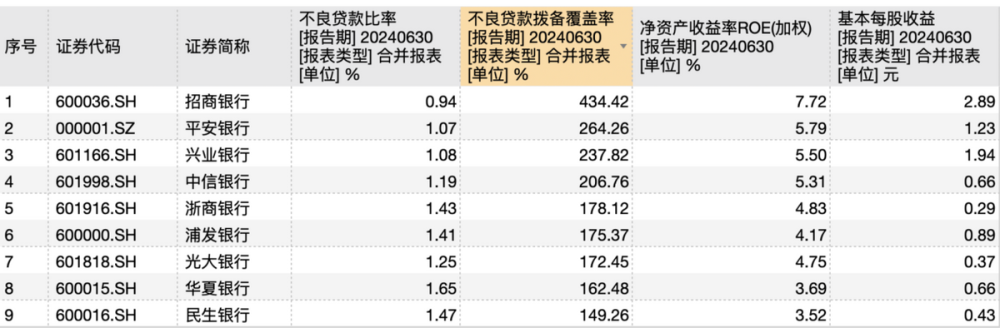

02.資產質量整體保持穩定,“安全墊”厚實

雖然業績整體承壓,但是也可以看到,銀行的不良率、撥備覆蓋率和撥貸比都處於歷史較好水平,安全墊相對厚實,對未來可能出現的資產風險有足夠准備。

截至2024年6月末,我國商業銀行的撥備覆蓋率爲209.32%,也就是說,一旦出現1元不良貸款損失,銀行已經提前准備了2.09元進行抵補。

具體到股份行,今年上半年,A股上市股份制銀行持續加強資產質量管控,加大不良處置力度,資產質量整體保持穩定,呈現“五降一平三升”格局。

9家股份行上半年不良數據,源自wind

其中,浦發銀行不良貸款率降幅最大,較上年末下降0.07個百分點,爲1.41%;華夏銀行緊隨其後,較上年末下降0.02個百分點,爲1.65%,招商銀行、民生銀行、浙商銀行不良貸款率均較上年末下降0.01個百分點,分別爲0.94%、1.47%、1.43%;光大銀行不良貸款率爲1.25%,與上年末持平;平安銀行、中信銀行、興業銀行不良貸款率均較上年末小幅上升0.01個百分點。

撥備覆蓋率方面,招商銀行撥備覆蓋率高達434.42%,平安銀行、興業銀行、中信銀行撥備覆蓋率均超過200%,分別爲263.26%、237.83%、206.76%。

9家銀行中有7家銀行撥備覆蓋率較上年末實現下降。其中,平安銀行的撥備覆蓋率較上年末下降最多,下降了13.37個百分點;光大銀行、興業銀行、浙商銀行、招商銀行、中信銀行、民生銀行的撥備覆蓋率較上年末分別下降8.82個百分點、7.39個百分點、4.48個百分點、3.28個百分點、0.83個百分點和0.43個百分點。

從資本充足率數據來看,截至2024年6月末,招商銀行以17.95%的資本充足率位居股份行第一,同比增長0.86個百分點。廣發銀行、興業銀行資本充足率也均超14%。報告期末,浦發銀行、平安銀行、民生銀行資本充足率出現下滑,其中浦發銀行下滑幅度最大,同比下滑1.21個百分點。

03.穿越周期,股份行的“量價險”平衡術

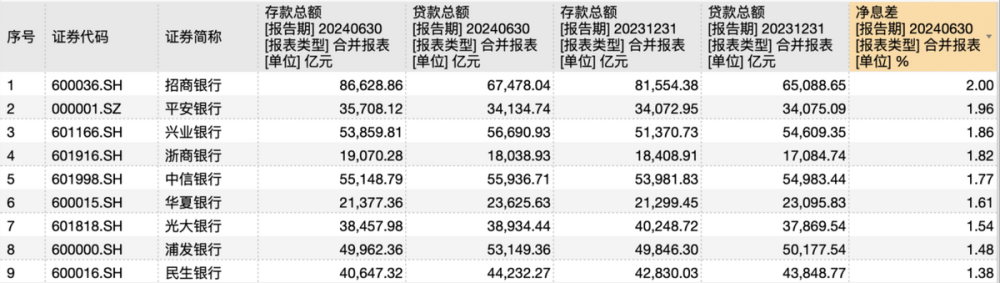

息差收窄已是銀行業新常態。如何穩息差,就成爲擺在每家銀行面前的難題。

截至今年6月末,42家A股上市銀行的平均淨息差爲1.64%,較2023年末下降0.14個百分點。

9家A股上市股份行中,上半年淨息差最高的是招行(2%),緊隨其後的是平安銀行(1.96%)、興業銀行(1.86%)、浙商銀行(1.82%)。

9家股份行上半年存貸款及息差數據,源自wind

在此背景下,商業銀行立足長遠,積極尋求“量價險”的平衡,以穿越經濟周期。

“息差是銀行經營管理的‘生命线’”,中信銀行行長劉成在業績發布會上表示,“如果從當前總體經濟形勢、政策取向、利率變化看,應該說息差仍然面臨着收窄的壓力。在此情況下,怎樣穩定息差,對每家銀行都是很大的挑战。我行將重點在提升業務能力和優化業務結構上發力,繼續鞏固息差優勢,保持同業領先水平。”

對於今年下半年息差走勢,劉成預測,從當前總的經濟形勢、政策取向、利率變化來看,下半年息差仍然面臨着收窄的壓力。“在這樣的情況下,怎樣穩定息差,對每個銀行都是更大的挑战。我們將重點在提升業務能力和優化業務結構上發力,力爭繼續保持我們的息差優勢。”

從業績保持正增長的幾家銀行來看,他們通過擴大中收,優化資產負債表等舉措,有效緩解了息差收窄帶來的業績壓力,增強了穿越周期的綜合實力,爲銀行業高質量發展提供了參考樣本。

浙商銀行高管在業績發布會上介紹,通過不斷改善收入結構,非息收入佔營收比同比上升。其中,綠色中收和綠色收入帶動非息收入佔比達到1/3,有效衝抵了息差收窄的影響。

“良好的資產負債表是穿越周期的關鍵。”興業銀行行長陳信健在2024年半年度業績說明會上表示。今年上半年,興業銀行通過資產負債表再重構工作,進一步優化盈利指標。

在負債端,該行重點推動存款“穩規模”“降成本”,上半年存款付息率2.06%,同比下降20個基點,已達到同類型股份制商業銀行中位數;存款增長超2000億元,在股份行中排名靠前。

“貸款投放的關注點不再是規模上多不多,而是質量上好不好。”興業銀行計劃財務部總經理林舒表示,貸款投放的重心,主要在優化結構和加強定價管理,不會去刻意追求規模的增長。

華夏銀行表示,上半年公司不斷優化資產負債結構,加大投資力度,加快資產周轉,非息收入同比增長。同時強調,“未來,我行將根據市場情況和自身業務發展,適時开展投資業務,保持均衡的投資節奏,不斷加快渠道、產品建設,豐富業務品種,提高服務能力,拓展中間業務收入增長點,實現非息業務收入可持續發展。”

陳信健表示,“要千方百計擴大中收。”做好資產負債管理,還要進一步拓展表外業務的空間。廣开財源,這樣才能緩解表內資產負債壓力,爲資產負債表的調整優化創造更大的騰挪空間。

浙商銀行進一步表示,下一步將採取三大措施應對周期壓力,包括加大中收份額,擴大非息收入增長;將周期敏感資產壓下去,包括高付息存款,壓降不良突出領域的資產;打造智慧經營,轉向以數字化、算力爲核心的數字金融,即鏈式生態金融。

本文作者可以追加內容哦 !

標題:這4家A股股份行上半年營收正增長,他們做對了什么?

地址:https://www.utechfun.com/post/421583.html