作者 | 利晉

編輯 | 蘇淮

正當上市房企陸續公布2024年中期成績單時,中交地產卻因一則放棄相關商業機會的公告,成功奪目。

今年8月20日,中交地產母公司中交房地產集團有限公司(下稱“中交房地產”)、廣州交投睿郡置業有限公司(下稱“廣州交投睿郡”)聯合體,以底價47.45億元摘得廣州市海珠區AH10314地塊。

不過次日,中交地產立即宣布,“通過對上述商業機會的考察,結合公司目前的經營情況,公司擬放棄本次商業機會”。

源媒匯翻閱中交地產歷年財報發現,商業板塊不是公司核心業務,其手中僅持有3個商業類項目。但其實,上述被棄海珠地塊遠比外界想象的復雜,也是觀察中交地產現狀的一個細節,下面我們會展开分析。

放棄這宗地塊的商業機會背後,中交地產面臨着一個嚴峻的問題:正在被“邊緣化”。

8月29日,中交地產公布了2024年中期業績,增收不增利、巨額虧損的狀態還在加劇:營收略升至89.8億元;利潤爲-9.3億元,歸母淨利潤爲-9.8億元,分別下跌180.8%、72.9%。

和中交地產有相同處境的,還有華僑城。後者8月30日發布的2024年中期業績顯示,營收增長18.38%至230億元;利潤虧損還在擴大,爲-10.4億元。歸母淨利潤虧損則有所收窄,爲-15億元。

盡管“增收不增收”是當前地產行業共性,但在中海地產、華潤置地爭奪“利潤王”,越秀地產、建發地產變身“黑馬”時,中交地產和華僑城這兩家地產央企,卻走在截然不同的路上——化解債務風險。

而持續虧損、現金流惡化、降債困難,正是中交地產、華僑城被“邊緣化”的根本原因。

01

防風險,土地儲備大幅度減少

前述廣州海珠區AH10314地塊是一宗存量地塊盤活的項目,即三滘立交地塊。2017年4月,廣州交投集團將該地塊納入爲未來四年主要任務之一,曾明確提出“穩步推進三滘、廣氮、沙貝—橫沙地塊和集團總部大樓意向地塊的开發工作”。

天眼查顯示,地塊實施主體公司廣州交投睿郡於2017年7月成立。

到了2023年2月,三滘立交地塊才开展收儲工作。一年半後,土地儲備實施方案正式進入了實施階段。隨即,中交房地產、廣州交投睿郡聯合體確定拿下三滘立交地塊。

地塊一公裏外就是中交集團南方總部“廣州之窗”,兩者又同屬於交通體系,聯合开發,合情合理。但項目權益在控股股東中交房地產手中,而非中交地產。

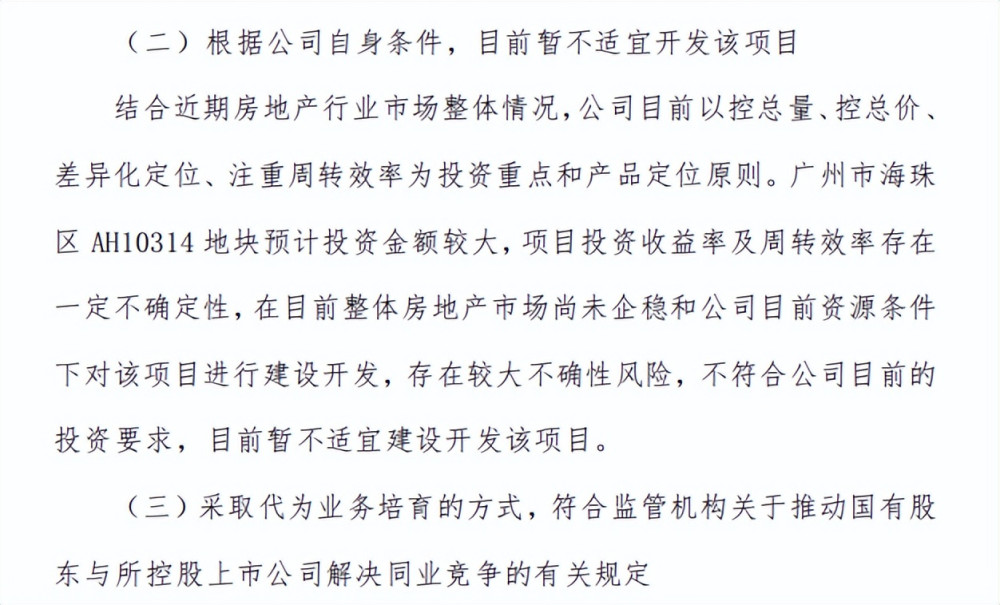

盡管中交地產在公告中強調,在解決同業競爭協議中,公司享有取得該商業機會的優先權,因自身條件暫不適宜开發該項目而放棄機會,然而中交地產2024年主要任務早早被確定了——防風險。

圖片來源於公司公告

今年1月,中交房地產董事長李永前等高管參與了中交集團2024年工作會議。

中交集團董事長王彤宙指明了中交房地產的經營方向,“2024年,中交房地產要深刻領會房地產行業供求關系發生的深刻變化,加快新發展模式的建立;要深刻分析公司高質量發展面臨的問題,堅決守住不發生系統性風險的底线。”

中交房地產黨委書記郭主龍也表示,“維持好現有規模,搭建好管理體系,嚴謹審慎謀求增量、下大力氣去化存量、狠下決心做實資產、做強投資。”

三滘立交地塊這類投資金額大、商業、公配建設要求高的項目,顯然與中交地產現在的經營基調相悖。

當下,華僑城的主要經營策略同樣是:防風險。

2023年業績發布時,源媒匯詳細分析了華僑城存在的問題,即在“文旅+地產”經營模式下,逆勢加槓杆擴張,導致接連出現虧損狀態。2022-2023年,華僑城淨利潤爲-128億元、-84億元,歸母淨利潤爲-109億元、-65億元。(詳見《連續兩年巨虧!旅遊業爆火也救不了華僑城》)

今年上半年,華僑城仍未能改善虧損現狀。有業內人士告訴源媒匯,華僑城集團現在對華僑城接連虧損和經營問題進行深入調查和審計工作,今年很重視創收和利潤,想辦法盤活現有的資源。

同時,馮文紅在2023年5月辭任華僑城總會計師一職,王曉雯於2024年3月辭任華僑城董事、總裁一職,兩個職位截至目前均無人接任。

一位中字頭基建央企內部人士告訴源媒匯,今年,面對央企的內部審計工作已經展开了好幾輪。但該人士未透露具體原因。

在今年7月華僑城集團的年中工作會議上,管理層提到最多的就是“防範化解重大風險”。董事長張振高稱,“千方百計加快回款進度、防範化解重大風險;全面深化國企改革,推動集團可持續高質量發展。”

總經理劉鳳喜強調,拿出切實可行的舉措,奮力打好“經營發展、市場營銷、資產盤活、風險防範、專業化整合、瘦身健體、深化改革、產品創新、基礎管理、上市公司高質量發展”十大攻堅战。

目前,中交地產、華僑城都很一致地進行了“縮表”。

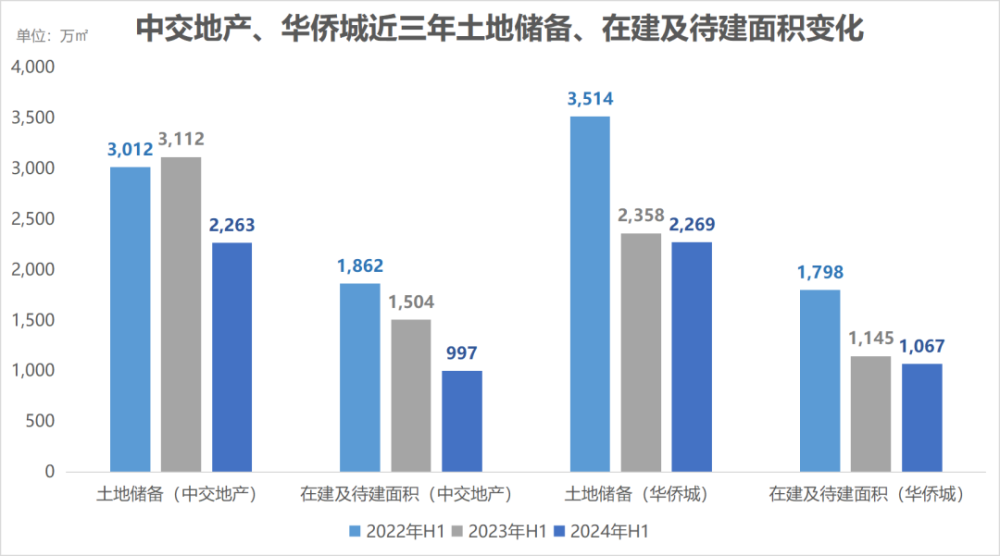

初步了解,今年上半年,中交地產和華僑城都沒有新增土儲,且持有體量較大幅度減少。其中,中交地產持有土儲面積2263萬㎡,在建及代建面積997萬㎡,分別同比減少27.3%、33.7%;華僑城擁有土儲面積2269萬㎡,在建及代建面積1067萬㎡,分別同比減少3.8%、6.8%。

從2024年中期財報可見,中交地產、華僑城的風險化解工作還在艱難進行中,且收效甚微。

02

現金流惡化,負債難降

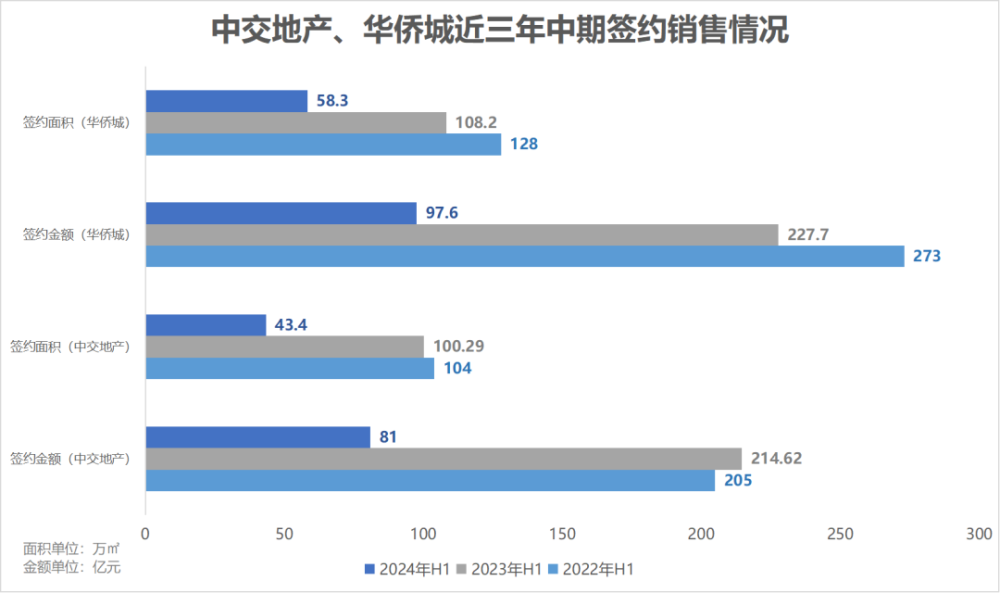

今年上半年,中交地產實現全口徑籤約銷售金額81億元,銷售面積43.4萬㎡,銷售回款113.4億元;華僑城實現籤約銷售金額97.6億元,銷售面積58.3萬㎡,對比上年同期,基本都是“腰斬”。

銷售低迷之下,中交地產、華僑城或有放緩項目施工進度。

相比2023年末,中交地產北京上東郡、濟南中交南山溪園、北京市昌平奧森春曉、嘉興湖畔春曉、佛山中雅江灣豪園、武漢中交香頌等項目沒有新的進展。同時,其處於在建狀態的主要开發項目,大部分开工時間爲2020年。

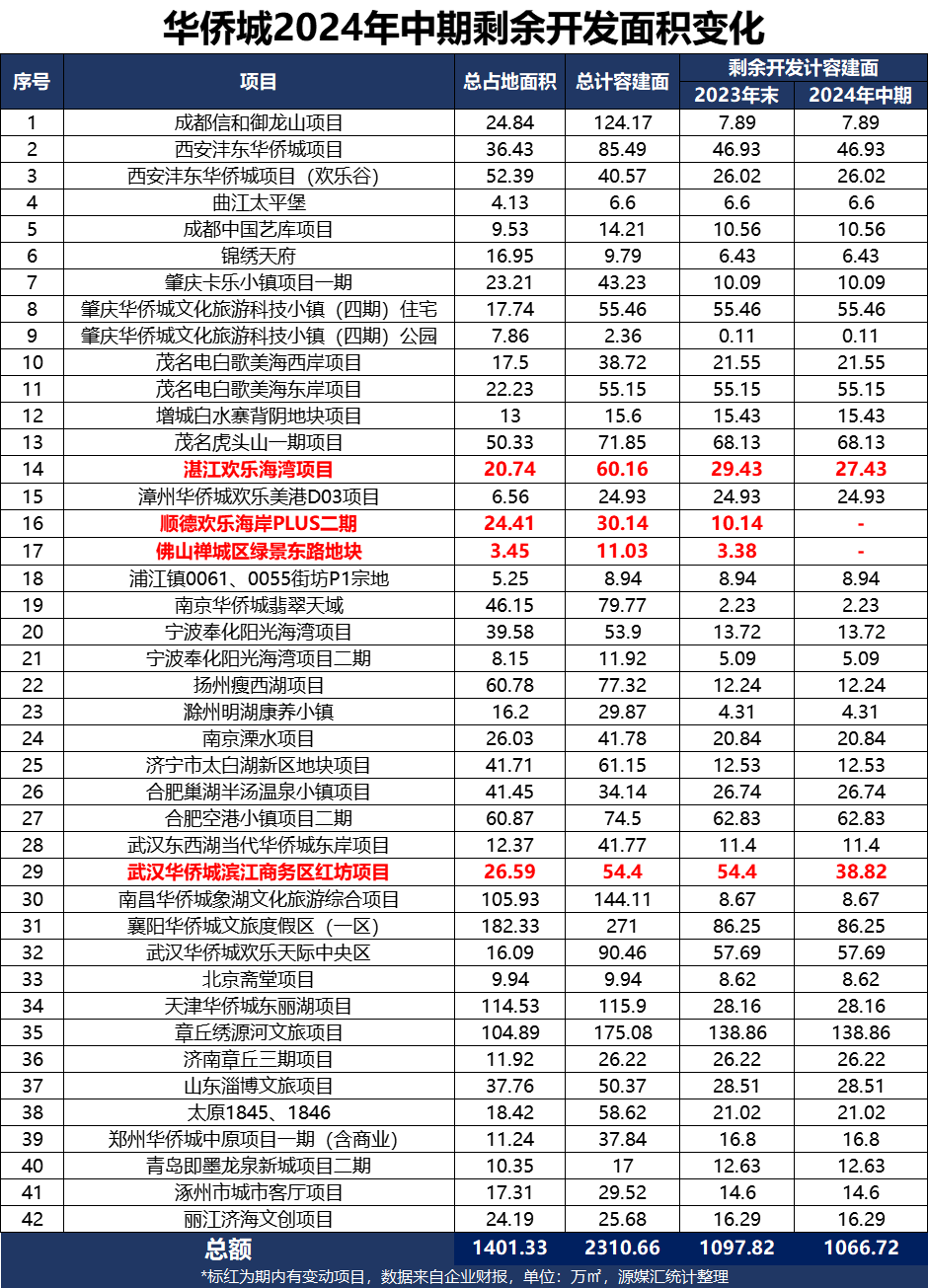

今年上半年,華僑城主要开發項目竣工僅爲0.55萬㎡,而上一年同期爲49.3萬㎡。進一步對比剩余开發計容建面發現,上半年僅有4個項目剩余开發面積有所減少,38個項目沒有變動。華僑城絕大部分項目很有可能處於停工狀態。

銷售低迷、施工放緩,也說明了中交地產、華僑城目前面臨着較大的資金壓力。

今年上半年,中交地產經營活動現金流金額爲7.4億元,同比下降75.2%;華僑城則爲-28.3億元,上年同期爲0.9億元。同時,中交地產、華僑城持有貨幣現金88.8億元、365.9億元,同比下降分別爲48%、17.4%。

現金流惡化,讓兩家地產央企現階段的債務風險化解工作更加艱難。

土地儲備大幅度減少,資產和歸母淨資產也隨之減少。其中,中交地產總資產爲1159億元,歸母淨資產僅10.7億元,分別同比減少5.5%、33.7%,期內計提減值2.3億元;華僑城總資產爲3531億元,歸母淨資產爲608億元,分別同比減少4.8%和1.85%。

資產減少幅度遠遠高於有息負債,說明兩點問題:一是存在很多隱性債務;二是拿了很多高溢價項目。

今年上半年,中交地產有息負債同比減少13.75%至575.5億元;華僑城有息負債爲1372億元,增加了2.17%。兩家企業短債都出現爆增,導致現金無法覆蓋短債或現金流喫緊,二者現金短債比分別爲0.3和1.21。

中交地產和華僑城沒有公示出售重大資產詳情。從資產、負債數據變化可以推斷,中交地產化債途徑是發行債券和現金償還;華僑城則是一邊變賣蘇河灣項目酒店等資產包,一邊進行非銀行類貸款。

“借新還舊”本質上只能補充流動資金,化債收效甚微,甚至還會增加債務風險。

今年6月底,中交地產資產負債率爲85.33%,淨負債率爲291%;華僑城資產負債率爲76.1%,淨負債率爲119%。相比2023年末,兩家地產央企的資產負債率略有下降,但淨負債率都增加超過了10個百分點。

同時,中交地產、華僑城還有規模不小的表外負債,實際發生對外擔保金額分別爲113.3億元、336.7億元,同比均有所減少。

沒有擺脫現金流惡化、高負債的困境,也沒有完成集團下達的發展轉型任務,中交地產、華僑城大概率要“喫很久的老本”。而且,沒有新增項目,意味着無法通過項目抵押獲取新的融資,資金減少趨勢下,經營周轉也跟着變得艱難。

相比中海地產、華潤置地,中交地產、華僑城已經走在“邊緣化”的路上,最終是退出房地產开發,還是會重新出發,依然未知。

部分圖片引用網絡 如有侵權請告知刪除

本文作者可以追加內容哦 !

標題:債務風險難解,兩家地產央企正在被“邊緣化”

地址:https://www.utechfun.com/post/419022.html