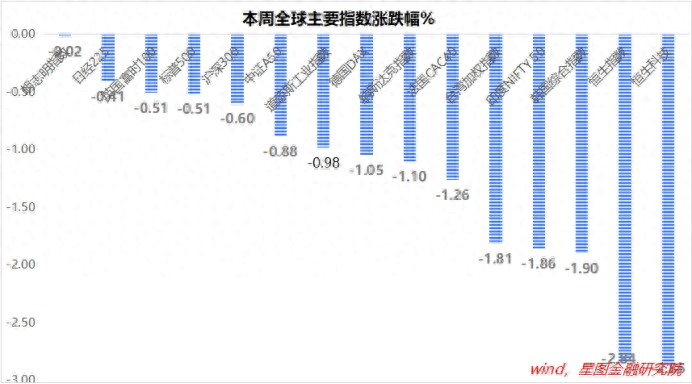

本周,全球主要市場普跌,A股和港股也繼續回調,港股跌幅全球居前。周內,恆生科技、恆生指數、滬深300指數漲幅分別爲-2.86%、-2.84%和-0.60%,上證指數下跌0.07%。

港股本輪上漲始於4月22日,至今恆生科技、恆生指數分別累計上漲12.59%和11.44%,雖仍有獲利盤賣出壓力,但繼續回調的空間有限。

本輪港股上漲,受中國經濟復蘇、估值性價比、地產政策大招等綜合驅動,當前,這些邏輯並未發生變化,近兩周下跌仍應被視作上漲中途的回調。如有持倉,應耐心持有;如未上車,可擇機买入。

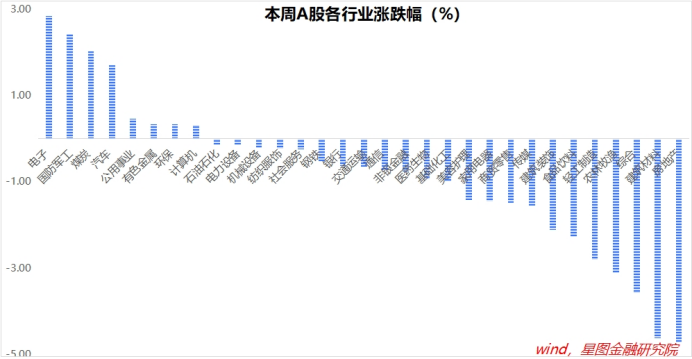

就A股而言,本周地產鏈連續第二周下跌,房地產、建築材料跌幅靠前,此前上漲的生豬養殖板塊也迎來調整。受大基金3期、地緣局勢等刺激,電子、軍工等板塊領漲。

整體來看,當前指數下跌空間有限,上證指數距離3000點的支撐位僅差3個百分點。向下跌不動,向上大漲也缺乏足夠的刺激。

從基本面因素看,5月制造業PMI錄得49.5,環比下降0.9,時隔2個月再次回落至榮枯线以下。結構上,顯示經濟供需雙弱,需求不足風險依然明顯。與之相比,美國、歐元區5月制造業PMI分別爲50.9、47.4,環比分別增長0.9和1.7,景氣度均有所回升。

全球制造業繼續共振回暖,而中國制造業景氣度邊際下降,對全球資本增配A股和港股的進度或有一定影響。短期內,A股大概率窄幅震蕩,應積極把握行業層面的投資機會。

5月、6月處於上市公司業績真空期,行業層面的催化主要來源於政策。現階段,政策落地的重點是房地產,其他領域也有政策,但影響力不可同日而語。

從地產基本面看,各地刺激政策仍在密集出台,基數效應下,銷售降幅仍會收窄,地產鏈行情仍在催化中,回調帶來买入機會。

需要注意的是,由於我國經濟不可能重新回到地產驅動的老路上去,受長期前景制約,地產板塊很難有大行情;不過,房價企穩具有了可預期性,有望驅動銀行、保險板塊的價值重估。與其买地產,不如买銀行、保險。

同時,豬價仍在上漲,且從能繁母豬去化進程來看,至少還能漲幾個月。疊加養殖企業估值不高,生豬養殖行情也未走完。

結構上,短期看好金融地產,生豬養殖板塊也有持續性,中期繼續推薦紅利和新質生產力的啞鈴型配置結構。

一周來看,上證指數漲幅-0.07%,收於3086.81點。主要寬基指數以下跌爲主,萬得全A漲幅-0.2%;中證A50、滬深300、中證500、中證1000和中證2000漲幅分別爲-0.88%、-0.6%、-0.09%、0.1%和0.01%。

行業層面,電子(2.84%)、國防軍工(2.43%)、煤炭、汽車等板塊領漲;房地產(-4.72%)、建築材料(-4.62%)、農林牧漁、輕工制造等板塊跌幅靠前。

成交金額看,本周日均成交額7336.09億元,較上周萎縮1147.32億元;北向資金淨流出56.61億元。

附:熱點點評

1、5月PMI數據公布,不及市場預期

31日,統計局公布5月PMI數據。制造業PMI爲49.5,環比下降0.9,低於市場預期(WIND口徑爲50.1%);服務業PMI爲50.5,環比上升0.2。建築業PMI錄得54.4,環比下降1.9。綜合PMI產出指數錄得51.0,環比下降0.7。

制造業重回榮枯线以下。細項上,除出廠價格、主要原材料購進價格、從業人員外,其他分項均有所回落。

結構上,供需雙弱。供給側,生產指數回落2.1個百分點至50.8%;需求側,新訂單指數回落1.5個百分點至49.6%,新出口訂單指數回落2.3個百分點至48.3%。

考慮到出口是今年經濟復蘇的重要拉動力,出口訂單快速回落,未來經濟復蘇節奏不確定性增大。反過來想,更大力度刺激政策出台的概率也在變大。

此外,5月PMI購進價格指數爲56.9(前值54.0),出廠價格指數爲50.4(前值49.1),分別環比上行2.9、1.3個點。原材料價格上漲速度快速出廠價格,企業盈利能力進一步受到擠壓。

總之,5月PMI數據表現不及預期,供需雙弱,工業企業盈利空間收窄,表明經濟復蘇勢頭不穩。在新一輪政策出台之前,股票市場或繼續震蕩走弱。

本文作者可以追加內容哦 !

標題:下周,重點關注銀行、保險

地址:https://www.utechfun.com/post/378599.html