繼2023年交出可圈可點的“成績單”後,江蘇銀行(600919.SZ)又於近日迎來“开門紅”。

2024年第一季度,該行實現營收210億元,同比增長11.72%;實現歸屬淨利潤90.42億元,同比增長10.02%。

而在2023年,該行實現營收742.9億元,同比增長5.28%;實現歸屬淨利潤287.5億元,同比增長13.25%;董事會決定10派4.7元,分紅率保持30%。

相對於復雜多變的大環境,上述基本面彰顯了一貫的穩健。

遵循價值投資理念,又有加速會暖的大盤背書,按理說江蘇銀行在資本市場走出一條45向上的曲线幾無懸念,但事實上,其卻在年報披露次日收獲了一個近乎跌停的“大馬趴”。

問題出在哪兒了?

一、四季度爲何“畫風突變”?

江蘇銀行原由江蘇省內無錫、蘇州、南通、常州、淮安、徐州、揚州、鎮江、鹽城、連雲港十家城市商業銀行整合而成,於2007年1月掛牌开業,2016年8月在上海證券交易所主板上市。

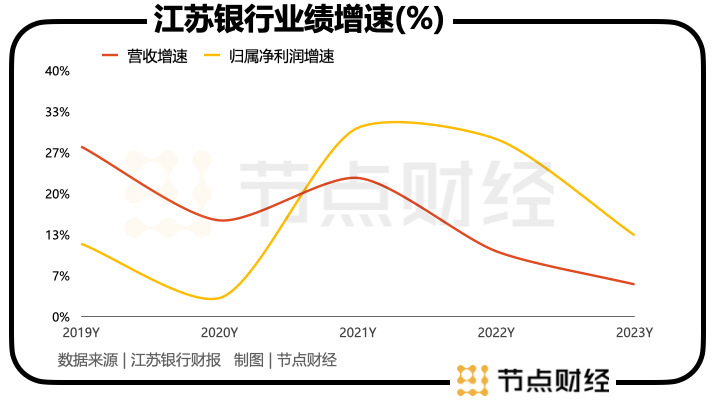

上市至今,拋开個別年份,江蘇銀行的營收、歸屬淨利潤基本都呈雙位數躍遷,特別是在2021年和2022年,營收同比分別增長22.58%、10.66%,歸屬淨利潤同比分別增長30.72%、28.9%,堪稱跑贏周期的“黑馬”,也讓大衆對其的投資預期打滿。

不過,進入2023年後,江蘇銀行的步伐顯著慢了下來。

我們對比最近三年的數據,不難洞悉,其營收增速從22.58%、10.66%至5.28%,歸屬淨利潤增速從30.72%、28.9%至13.25%,曾經迅猛發展的勢頭逐漸被“跑不動”的疲態替代。

探幽索隱,這固然有宏觀因素,正所謂大河水滿小河溢,但更多還得歸咎於自身,主要是“畫風突變”的四季度。

2023年前三季度,江蘇銀行表現亮眼,營收同比增長9.16%,歸屬淨利潤同比增長25.21%,可到了四季度,其營收和淨利潤突然調轉車頭,前者環比下降21.27%,同比下降7.13%;後者環比下降64.13%,同比下降36.8%。

就好比一輛本來沿着既定方向前進的車輛,在已經行進到全程四分之三的時候,猝然要折返回去拿東西,能不讓人憤怒、不甘嗎?所以,資本市場跌停爲敬也在情理之中。

進一步分析,導致江蘇銀行四季度業績變臉的“元兇”有三:利息淨收入、手續費收入和所得稅。

其中,利息淨收入115.66億元,環比下降16.8%,同比下降16.86%;手續費收入-0.27億元,環比下降101.71%,同比下降102.23%;下半年“不可抵扣的費用影響”爲29.56億元,遠高於上半年的12.97億元,財報未解釋原因。

加項減少,減項增加,一舉把四季度的江蘇銀行“拉下馬”。

二、資產質量的亮點和暗點

相較其他行業,銀行的財報格外清奇。

畢竟,銀行账面的錢,其實都是別人的,對應“負債”;反倒是借出去的錢,才叫“資產”,也是最暗藏玄機的。基於此,細究不良貸款率、撥備覆蓋率、資本充足率等監管指標就很重要。

財報顯示,2023年,江蘇銀行總資產突破3.4萬億,一舉超越上海銀行,坐實城商行第二把交椅,僅次於北京銀行;不良貸款率繼續維持1%以下低位,同比下降0.03%至0.91%,處在同業前列;撥備覆蓋率378.13%,同比提升16.06%。

從大的方向看,江蘇銀行的資產質量穩步壯大、向好,風險“安全墊”繼續加固。

但整體的“端莊”並不能一概掩飾局部的“短促”,“魔鬼”總是藏在細節中。

2023年,江蘇銀行發放房地產貸款821.3億元,佔比4.56%;房地產相關貸款的不良率2.54%,上漲0.67%。

也就是說,在不良率水平通盤優化的情況下,江蘇銀行房地產貸款不良率背道而馳。

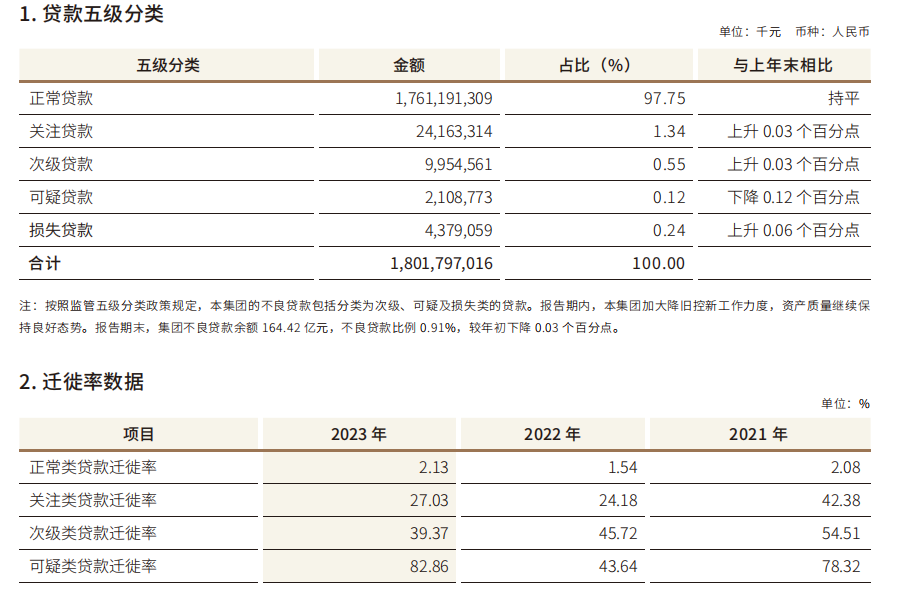

同時,江蘇銀行2023年末關注貸款241.63億元,比上年末增加31.7億元;關注類貸款佔發放貸款和墊款總額的比例爲1.34%,比上年末擴大0.03個百分點;關注類貸款遷徙率從24.18%上揚到27.03%。

圖源:江蘇銀行財報

衆所周知,關注類貸款是潛在不良的“蓄水池”,很多銀行會在收成不好的年份,暫時把不良貸款存放在這裏,留着日後慢慢消化。

這意味着,江蘇銀行或存在不良貸款進一步擴大的潛在風險,後續資產質量承壓。

此外,2023年江蘇銀行信用減值損失165.8億元,而2022年爲196.8億元。我們將銀行的賺錢過程還原成算術公式:淨利潤=淨利息收入+非利息收入-業務及管理費-信用減值損失-所得稅。

由於信用減值損失爲利潤表的減項,其整整少了31億元,對強化創利能力立竿見影。

三、“新班子”配齊?

歷時大半年後,江蘇銀行管理層終於補齊最後一塊拼圖。

4月15日,江蘇銀行發布公告稱,董事會同意聘任袁軍爲新任行長,任職資格待監管部門核准。同時,提名袁軍爲江蘇銀行董事候選人。

公开資料顯示,袁軍出生於1971年生,曾任江蘇省聯社發展規劃處副處長、業務管理處副處長、業務發展部副總經理,泰州農村商業銀行黨委書記、董事長,江蘇省紀委監委派駐江蘇銀行紀檢監察組組長、江蘇銀行黨委委員,現任江蘇銀行黨委副書記。

據節點財經了解,自去年10月份起,江蘇銀行高管團隊頻繁變動,先是前任行長、CIO葛仁余出任董事長,後又在11月份批了三位副行長,羅鋒、高增銀、丁宗紅。

調整延續到2024年。1月,江蘇銀行聘任陸松聖爲董事會祕書;3月,董事會同意聘任梁斌爲CIO(首席信息官)。

隨着袁軍走馬上任,江蘇銀行這一輪的組織架構變革或進入尾聲,爲新形勢下企業的長遠、健康發展補充新鮮血液,積蓄勢能。

也有不少投資者猜測,江蘇銀行去年四季度讓人大跌眼鏡的財務表現,難保不是“新班子”爲了給自己上任第一年留出空間,有意爲之。當然,這些都只是猜測。

但不管怎么說,在LPR(貸款市場報價利率)持續下調,政策強調支持實體經濟、減費讓利的大背景下,銀行面臨的挑战前所未有,江蘇銀行的“新班子”任重道遠,除了業績增速放緩,資產質量的結構性“病竈”,內控也不容忽視。

值得一提的是,年初至今,江蘇銀行已收到多張罰單:4月30日,因代客衍生交易產品管理不到位,江蘇銀行資金營運中心被罰款30萬元;3月20日,時任江蘇銀行如皋支行副行長的楊建明,因對南通分行員工行爲管理嚴重違反審慎經營規則負有責任,被終身禁止從事銀行業工作;1月19日,江蘇銀行連雲港分行時任內審部總經理兼人力資源部總經理周乃林,因對江蘇銀行連雲港分行員工行爲管理不到位負有責任,被禁止從事銀行業工作5年。

對於已經在進行時態的2024年,江蘇銀行表示,將統籌做好優化信貸政策、強化授信風險排查、抓好風險回溯、嚴防重點領域風險、加大不良處置力度和從嚴內部控制等方面工作,努力實現“資產質量穩中趨優”的目標。

文 / 七公

本文作者可以追加內容哦 !

標題:「黑馬」江蘇銀行,爲何在四季度業績「畫風突變」?

地址:https://www.utechfun.com/post/371305.html