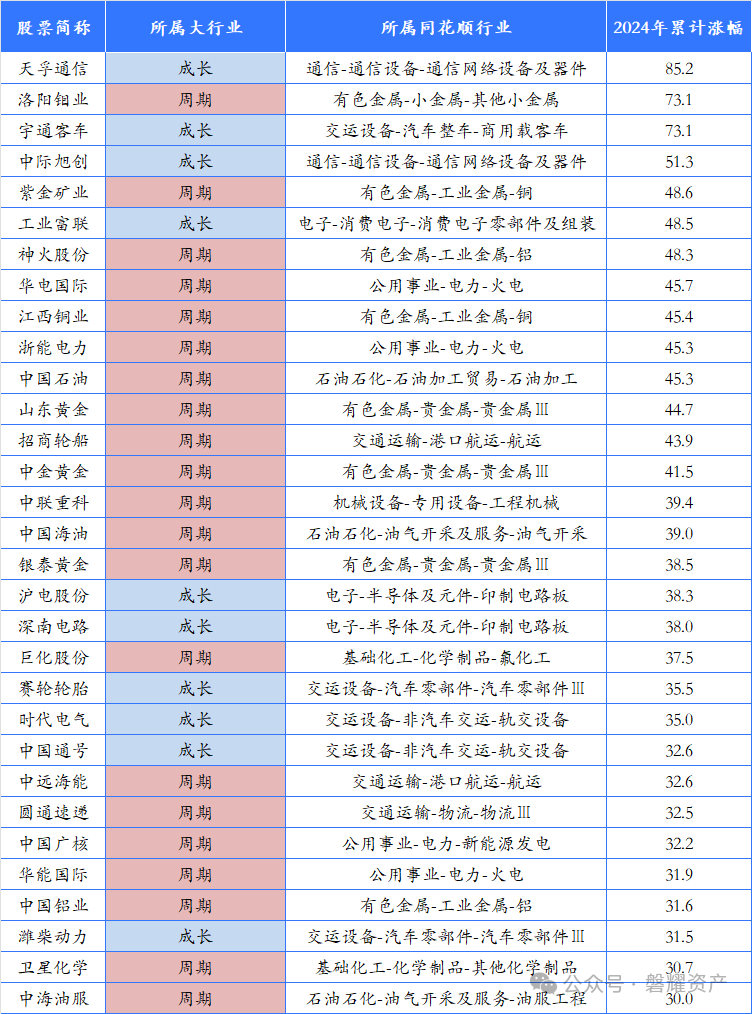

對於大多數成長風格的投資人來說,24年的A股都是“地獄難度”。除了AI算力相關的少數標的,大部分成長股都未能有良好表現。但在市場的另一側,被長期忽視的周期股卻走出了轟轟烈烈的行情。2024年至今,漲幅在30%以上、市值在500億以上的標的共有31個,其中成長大類的標的只有10個,剩余的21個標的都屬於周期大類(其中8個標的屬於有色金屬板塊)。

進入4月之後,市場終於發現了有色這一代表性周期板塊,但對於電力、物流、機械等其他板塊仍然關注不多。我們認爲周期方向短期可能超漲,但如果將周期股放在全球政治經濟“大變局”的格局下去看,仍然存在很強的長邏輯和投資價值,值得長期關注。本文將以物流中的油運爲例,簡單總結周期的邏輯,並闡述和“大變局”的內在聯系。

石油運輸:供給側弱預期,需求側強現實,以及地緣政治期權

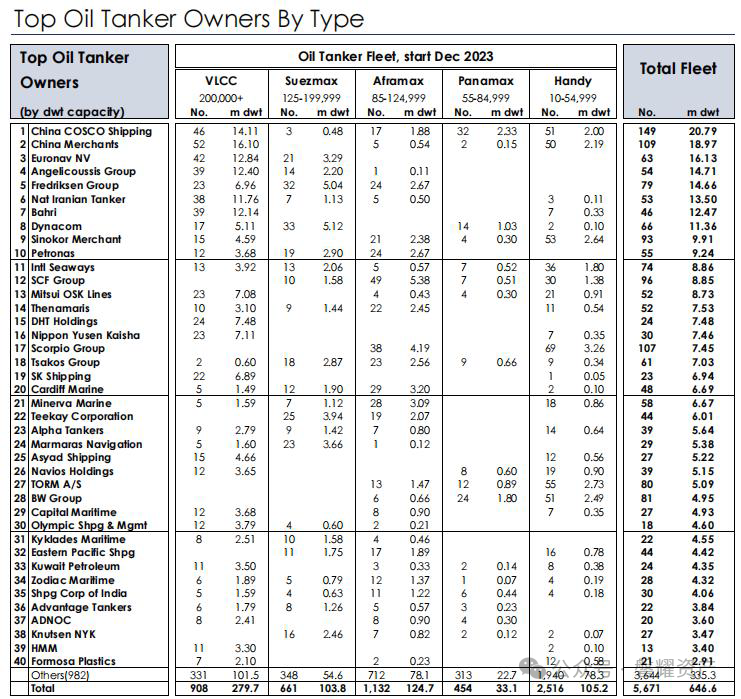

石油主要採用海洋航運的方式進行運輸,專業運輸石油的船只叫做油輪。油輪的造價很高(往往以“億美元”作爲單位),所以一般掌握在各國的大型航運企業手中,但由於耗費財力極大,行業集中度也不高。中國的上市公司中遠海能、招商輪船,是全球油運市佔率最高的兩個公司。當前的油運市場,正處於供給側弱預期,需求側強現實,以及地緣政治期權三者疊加的特殊時期,具有較好的投資價值。

由於全球經濟體都在追求碳達峰、碳中和,石油作爲碳排放較多的“舊能源”,面臨着悲觀的前景。相應的,運輸石油的油運船東們普遍預計,2030年(根據歐盟、美國和中國等國的碳達峰規劃推算)前後全球對於石油運輸的需求將達到最高點,並隨即开始走下坡路。在這種悲觀的預期下,即使油運的運價已經有所上漲,船東仍然不愿意造新的船只——就算現在能賺錢,但好日子就五六年了,船只生命周期的後20年虧錢怎么辦?而另一側,2030年以前的石油需求仍然按照預期在緩慢增長,甚至還因爲地緣政治因素有進一步上升的可能。兩者疊加,就出現了5年左右的供需錯配下的上行周期。

除了上述核心邏輯之外,油運還存在多個小邏輯的疊加。按照供需兩側,可以總結如下:

一、供給 在手新船訂單釋放近尾聲,對應中期供給增速極低水平。2023Q4起,大型油輪VLCC新增供給將極爲有限,對應2023-2026年供給復合增速約0.9%。即使考慮26-27年新可用船台全部建造VLCC,VLCC中期供給復合增速仍只有1.2%左右。 增量新船訂單受“造不起+沒地方造+不知道造什么船”三大核心約束。當前運價水平難以支撐中長期VLCC船舶資產投資的預算要求,滿足不了大多數理性船東的IRR要求。同時目前船塢緊缺,若排隊造船,交期至少要排到2027年以後。最後,油輪的清潔化轉型還沒有公認的技術路徑,一旦新船技術路徑走錯,後續成本劣勢將非常大。 存量供給受環保規定影響面臨有效運力縮減。歐美對於油輪的碳排放有嚴格的管制規定,EEXI、CII、EUETS等碳排放規定將在2023年起陸續實施,將逐步影響油輪航速與有效運力。

二、需求 短期需求端:中國原油庫存已明顯下降、有望迎來採購回升/被動補庫。中國作爲世界主要原油進口國,24Q1的庫存已降至9.2億桶,處於近兩年低位且低於五年均值,補庫需求隨時可能啓動。 中期需求端:原油供需增量的區域錯配將利好VLCC噸海裏需求。未來5年,原油需求的主要增量在亞太地區,而供給的主要增量在美洲。比起傳統的中東-亞太线路,美洲-亞太线路的距離顯著更長,將顯著增加對於運力的需求。

三、地緣政治期權:突發事件將導致全球油運系統的效率下降,進一步提高需求(或者降低供給)。 巴以衝突中胡塞武裝進一步擴大襲擊船只的範圍 歐美對於俄羅斯、伊朗等國制裁的加強,帶來油運市場非效率因素增加 伊朗與以色列衝突中可能封鎖波斯灣 沙特可能減產聲援巴勒斯坦、造成中東供給加速向美洲供給切換,增加運距

上述四個潛在的地緣政治事件都會降低全球油運的效率、從而擡升運價,使得油運周期進一步帶有地緣政治期權色彩。

總而言之,本輪油運周期同時存在供給側弱預期,需求側強現實,以及地緣政治期權三者的正向作用,很可能進入一輪3-5年較大級別的上行周期。

尋找共性:黃金、銅、面板、造船 實際上,油運周期並不是個例。上文中提到的供給側弱預期、需求側強現實、地緣政治期權這三個要素,在非常多的周期資源品/類周期資源品中都存在,導致了各類商品價格的集體暴動。

最近黃金的暴漲已經無法用傳統的分析框架解釋,但可以肯定的是,暴漲與地緣政治期權有着很大的關系。3月以來,強非農、超預期的CPI都無法阻止黃金的價格走高,這充分說明了美國實際利率不再是黃金的主要定價因子;而黃金下遊的工業需求佔比不到10%,因此其工業供需關系一直以來都不是主要定價因子。排除這兩者,能夠解釋黃金暴漲的只有地緣政治和去美元化(這本質也是一種地緣政治期權,即預期美國可能出現衰落或者動蕩)這個定價因子。

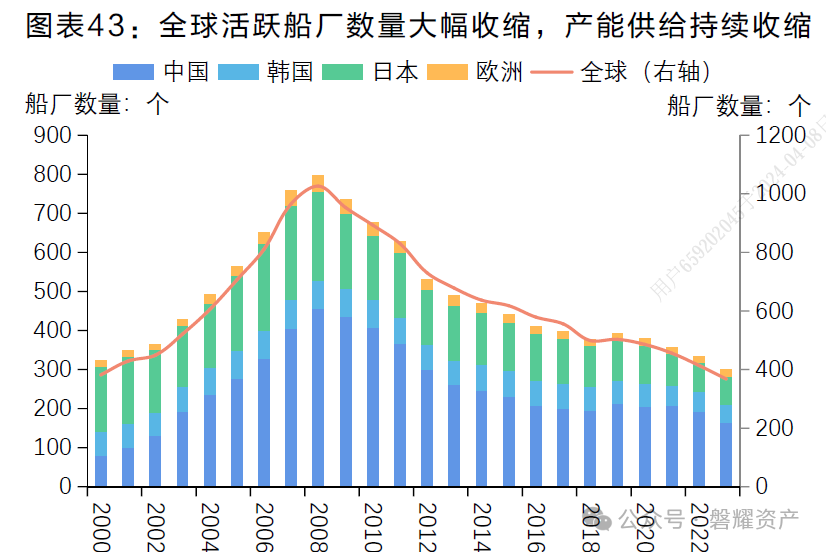

面板、造船這兩個周期行業則能很好的體現供給側弱預期、需求側強現實這兩個要素。全球造船業在2008年的產能擴張高峰期之後,景氣度不斷下行,全球龍頭中國船舶在2010到2021年間沒有1年ROE超過5%、且合計淨虧損。這種長期的悲觀現實給產業供給側形成了極端的弱預期,供給側去產能一直持續至今。另一方面,疫情和俄烏衝突讓集運船船東爆賺一筆,隨後的集裝箱船更新換代需求形成了需求側的強現實,現在造船廠的訂單直接排到了3年後(在手訂單能覆蓋3年的產能)。

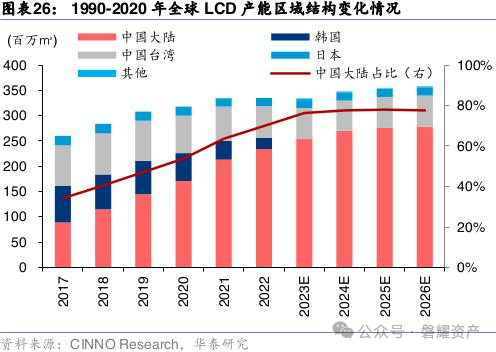

面板行業也類似,近10年的產能擴張只給行業帶來了價值毀滅,全球龍頭之一的京東方在2010到2020年間沒有任何一年ROE超過10%,同期對外融資(股權+債券+借款)累計超2000億,而淨利潤累計不到200億,這種投資回報率根本無法說服利益相關方加大供給側產能投資。供給端低預期形成後產能增速逐年縮減、供給集中度進一步增加,而需求端每年仍然有小個位數的增幅(來自於電視尺寸的增長和更新換代需求),供給側弱預期+需求側強現實的故事再度上演。當然,面板行業由於供給集中度很高,控產控價的能力強,未來可能從周期品向消費品轉化,這是面板特有的非周期邏輯。

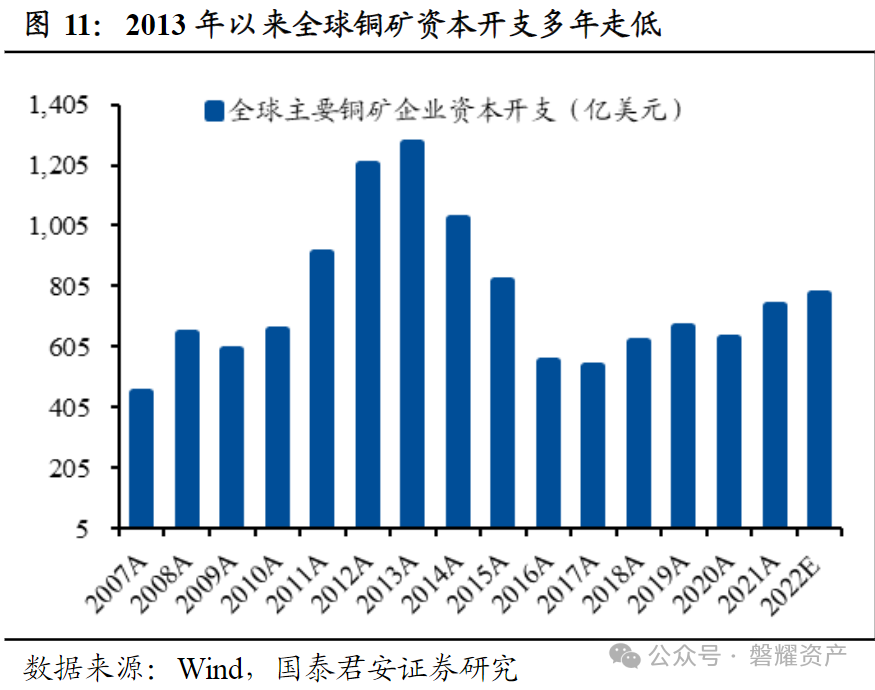

最後還有銅,同時集供給側弱預期、需求側強現實、地緣政治期權三大因素於一體。一方面,銅價在2011年之後走出了10年以上的長期下行趨勢,因此2013年之後銅礦企業基本不再有大額的資本开支;而需求側,銅礦緊跟全球的電力系統發展,新能源讓銅礦的需求在近年出現了穩定強勁的增長。最後,地緣政治期權的因素也通過“銅金比”反映在了近期的銅價暴漲上,成爲了重要定價因素。

供給側弱預期、需求側強現實、地緣政治期權這三個因素,背後的根源都是國際政治經濟的“大變局”:中國經濟增長降速但總量迅速增長,對於經濟仍有韌性的美國產生挑战,引發的世界格局變化。

中國在過去的20年代表了全球的“供給端”,無論是油運、銅、面板、造船,中國要么直接參與了Capex投資,要么作爲最大的下遊需求方直接拉動了上遊的Capex。如果不考慮投產周期,可以說資源品的供給端就是中國經濟景氣度的反映(如果考慮投產周期,則資源品的供給端是中國經濟景氣度的滯後反映)。而全球的“需求端”,除了中國等發展中國家外還要核心考慮美國。

在上一輪中國經濟的爆發期(2000-2010年左右)前後,中國經濟增速領跑全球,這使得供給端產能擴張遠遠快於需求端的增長,過剩產能無法消化,因此大部分資源品都在隨後陷入了長周期的熊市。在2020年以後,由於中國經濟的進一步降速,供給端進一步收縮,供給方的“弱預期”進一步加強。而另一方面,以美國爲首的需求端,在2020年以來展現了驚人的經濟韌性,需求端出現了“強現實”。兩者一疊加,就出現了供需錯配的周期品投資機會。油運、銅、面板、造船,都符合這種2005-2015年(因爲投產周期的存在,與中國經濟爆發期相比有滯後)前後投產高峰、隨後價格走低持續近10年、最近才出現供需錯配價格擡升的範式。

除此之外,“大變局”下中美的角力態勢,也讓地緣政治因素從“場外因素”變成了影響越來越多商品價格的重要定價因子,地緣政治中包含的不確定性和“重安全輕效率”,爲大部分商品增添了價格向上驅動力。

“大變局”平等的對各行各業施加長期的影響。落實到投資上,我們會重視其對於周期行業“批量”產生的長期投資機會,進行進一步的分析甄別後,在合適的時間進行配置。

(完)本文作者可以追加內容哦 !

標題:【磐耀周評】重視“大變局”下的周期資源品投資機會

地址:https://www.utechfun.com/post/358557.html