2024年的1月成了歷史上第二慘的1月,萬得全A指數單月下跌了12.59%。除了2016年的1月由於熔斷制度試錯造成嚴重踩踏外,今年的1月A股的下跌確實相當慘烈。由於大盤權重股受到神祕力量的支持,滬深300和上證指數的跌幅相對較小,也有-6.29%、-6.27%。代表小盤股的中證2000跌幅-20.97%,創業板指跌幅-16.81%,科創50跌幅-19.62%,北證50跌幅-22.52%,恆生科技指數跌幅-20.15%....。基本上,除了高股息的紅利板塊成爲資金避風港和受益神祕的穩定市場的需求仍殘留一絲暖意外,整個市場可謂寒冷徹骨。

由於股市的大幅下跌導致財富的損失,方方面面的狀況都受到了影響,本期的偉志思考,我們就爲何开年小票會大跌?市場爲何在連跌兩年多後出現加速下跌?以及投資人在這樣的階段該如何應對?來進行探討。

爲何开年小票會大跌?

2023年多數主觀多頭的基金表現不好,基金重倉股指數23年全年跌幅爲-15.67%,顯著跑輸滬深300指數的-11.38%。但是23年裏還是有少數基金業績做到了逆勢飛揚。我們也初步研究了這些去年業績好的基金特徵,一類是深度價值型,組合風格在高股息低估值因子暴露較多的。另一類是擅長交易型的基金(量化基金也屬於此類),由於大型成長股機構配置太高,這類資金擅長博弈,去年躲开機構重倉和大市值板塊,加大了小市值股票的配置。我們看到,這類基金去年業績相對靚麗,吸引了更多資金的追捧,增量資金的流入也進一步推升了股價上漲,形成了局部的正反饋。

但是隨着年報季的臨近,多數小市值公司的業績和估值都難以拿得出手,因此在業績披露季股價下跌的壓力驟增。加之开年市場整體貝塔偏弱,缺乏增量資金而有資金想流出缺乏承接,劇情就發生反轉了,變成了股價下跌—資金流出—股價進一步下跌—資金進一步流出的負反饋了。

市場歷來如此,每當基本面投資階段性失效的時候(系統性持續下行階段),場內博弈的氛圍就會成爲市場的主旋律。2023年算是主題投資的大年,擅長這種風格交易能力強的投資人是豐收之年。年初做完AI主題,下半年做小市值主題… 但博弈畢竟不創造增量價值,只是財富在博弈參與者之間進行再分配而已。

去年下半年,跟機構和渠道進行交流時,普遍感受到23年主動管理型的基金的銷售很冰點,市場能賣的只有量化型基金了,不少此類產品甚至一票難求出現限售的局面。當時,一些機構問我,如何看待量化投資對主動管理型基金的衝擊,主動管理基金還有沒有未來?我說,2023年市場交易特徵非常明顯,低換手率不做交易的長线投資人在這種環境下,階段性可能會喫虧。量化基金持倉分散,天然具有交易的屬性和特質,在23年這種環境更受益是自然的。但是每一種風格都有它的最舒適環境和有效期,31年的二級投資經驗告訴我,當一種風格鮮明的基金業績开始被大衆認可和追捧時,離它的舒適區和有效期結束可能就不遠了。就像2020年底,最具有光環的基金經理是聚焦在白酒消費或是新能源碳中和賽道的那一批一樣,當時在高光時刻慕名而去的投資人現在還深陷痛苦中。2023年底是交易型基金(含量化)高光時刻,這種風格會不會再次上演三年的那一幕?不得而知。相對應的,那些階段性到了最困難的投資風格,會不會逐漸走向否極泰來呢?

爲何市場會加速下跌?

我們認爲是三方面因素的共振導致。

2024年开年以來,市場下跌的速度明顯加快了,僅僅24個交易日,創業板指數跌幅-18.03%,接近2023年全年-19.41%的跌幅,科創50指數跌幅-20.96%,顯著大於2023年全年-11.24%的跌幅。最近很多媒體和自媒體,都將今年市場加速下跌歸因於雪球爆倉、股票轉融通、融資盤爆倉等因素。筆者並不完全認同這些觀點,這些都是市場下跌帶來的一些問題和現象,當然這些現象和問題的存在,也進一步加劇了市場下跌的動能,有一定的相關性,但並不是最核心的因素。我們認爲,市場持續走弱以及近期的加速下跌,主要是因爲基本面預期下行、股市供需失衡、以及資本市場自身規律特徵三方面因素共振導致。

下行的預期比較強烈

雖然從剛披露2023年宏觀數據GDP增長來看,好像還是非常強勁,但是資本市場反應出來的下行預期卻是很強烈的。宏觀數據是微觀數據的匯總,是滯後與後驗的。宏觀貨幣與財政主管機構應該盯着領先指標來研判,提前做出政策動作。前任美聯儲主席格林斯潘介紹他最關注的數據,是就業率和居民收入這些比CPI、和PMI更加領先的指標。

房價大幅下跌,頭部地產公司破產清算,股票市場持續大幅的下跌,這種現象一定是大級別周期的特徵,這些現象一定要給予高度的重視和全力的應對。當務之急需要下大決心,採取大力度,盡快止住資產價格下跌的趨勢,扭轉大家對資產價格下跌的預期,扭轉大家對經濟下行的預期。本立而道生,綱舉目張,如果脫離經濟基本面,所有技術層面的政策操作可能都是無本之木、無源之水,難以持續。

供求失衡,股市缺乏賺錢效應

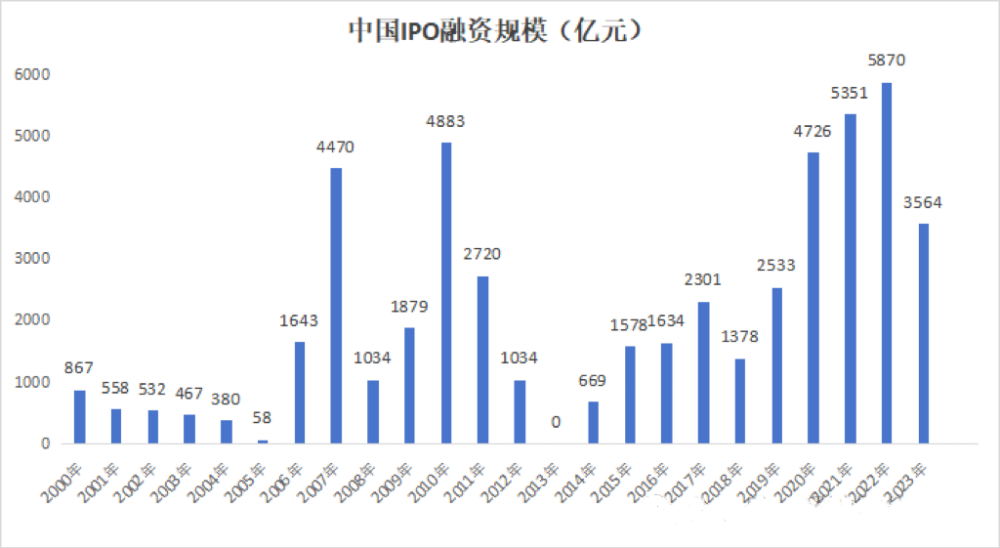

2020年以來的四年,是股市支持實體經濟取得了突飛猛進成績的四年,2020-2023年中國每年IPO的數量分別是399家、481家、313家,四年累計IPO了1600多家,而目前中國上市公司數量5000多家,相當於超過三分之一的公司是最近四年上市的。四年累計IPO募資接近2萬億元,加上再融資和大小非股東的減持,市場這幾年失血是非常嚴重的。隨着時間的推移,越來越多這幾年上市公司禁售股東的解禁減持,對市場的壓力將是巨大的。

雖然監管部門也加速引導資金入市,支持公募基金發行各種指數的ETF來支持股市的需求側,但是短短幾年加大的供給,給市場帶來的壓力是巨大的。這裏還沒有考慮港股通以後,港交所對資金的分流,北交所設立後,對資金也有一定的分流。如果進一步推出“搞活北交所”的各種政策,那指望市場既能搞活北交所,又能穩定活躍資本市場,是比較難的。

雖然2023年7月份後,監管部門爲了穩定市場,开始放緩了IPO的步伐。但是這四年已經發出來的股票供給已經大大超出了市場當下的承受能力,供需失衡下,市場價格只能下行尋找新的平衡點了,這本身就是供求關系影響決定價格的經濟規律在發生作用。

供求失衡,股市沒有賺錢效應,存量資金博弈下,雖然有一些階段性的局部賺錢幻象,都不可持續。在多數投資者持續虧錢的感受下,階段性股市從沒有大規模增量資金流入的存量博弈轉變成離場資金越來越多的減量博弈市場。

熊市後期加速下跌,本身就是股市的重要的規律之一和常見現象。

不少投資人對於鄧普頓爵士總結的牛市發展的幾個階段的大衆情緒特徵非常熟悉(行情總是在絕望中產生,在猶豫中發展,在樂觀中成熟,在瘋狂中結束)。在我31年的二級市場投資生涯裏,已經是第六次經歷市場的熊市了,下面我們也試着用類似的語言來梳理熊市從酝釀、發展到結束的過程,這樣可能更容易讓我們清楚這一輪熊市發展到了什么階段。當下的市場,分歧點肯定不在於市場是不是熊市,而在於熊市發展到了什么位置(整體和結構有很大差異)?未來還會不會再有牛市?

我所經歷過的每一輪熊市,基本上都經歷這樣的幾個階段:“熊市在狂熱中孕育,在疑惑中形成,在麻木中發展,在悲觀中成熟,在絕望中結束”。

爲何會狂熱,就是因爲自己持有的投資品賺了不少錢,或是看到別的先知先覺的投資在這個領域上賺了大錢,再不上車參與,就會錯過賺錢的絕好機會了。(2020年底的消費型股票和新能源賽道股票是不是明顯具有這種特徵?)市場狂熱時慕名而來者,總算上車擁有了大衆共識度最高最看好的領域的“優質資產”了,殊不知,這時候已經到了牛市的最高潮與熊市的孕育期了。這一階段,投資者情緒的關鍵詞就是—狂熱。接下來,發現這些資產並不像自己上車前那樣不停上漲了,开始出現一定的下跌調整了。這時候,多數投資人一定會信心滿滿的認爲這只是正常的技術性調整。因爲所有的分析師和媒體文章都會告訴你,這是中國經濟的未來,這是值得長期看好和擁有的長坡厚雪(就像2022年初,有投資人高呼“當下如果不投新能源,就像20年前不买房地產一樣的錯誤”)。這時候的投資人心裏是有點糾結的,一方面,各種輿論和行業景氣度的數據都是充滿積極樂觀的向上態度的,但不知爲何股價總是有一點疲軟,雖然沒有暴跌,但是呈現震蕩中逐漸重心下行的態勢。這一階段投資者心態的關鍵詞就是—疑惑,爲何理論上分析和主流觀點都支持做多,但是股價卻總讓人有點失望,或許只是市場階段性的不理性而已,應該堅持一下。這一階段還有一個特徵是投資者的账面浮虧還不算很嚴重(約摸有10%-30%浮虧)。隨着熊市的進一步發展,股價的持續陰跌(或者震蕩下行),投資者的账面虧損越來越嚴重,虧損40%-50%後,第一次經歷熊市的那些投資者會抱着這樣的心態:都已經跌去這么多了,還能夠再跌多少呢?只要我長期持有不賣,你就別想割我的韭菜,總有解套的一天。這一階段投資者的心態特徵關鍵詞是—麻木。不少人幹脆不再打开自己的股票账戶和基金账戶了,眼不見心不煩。對於沒有加槓杆的投資人來說,關系不大,但是對於有槓杆的投資人來說這是很危險的。隨着熊市的繼續發展,壞消息好像越來越多,市場开始進入到—悲觀階段了。由於股價還沒有大跌,好像給人還是有希望,還沒有下決心賣出離場。但也有一些等錢用或是對自己投資回本能力失去信心的投資者开始止損離場了,本身需求偏弱的股市,少量的拋盤出現就开始導致股價下跌的幅度變大了。隨着悲觀人變多,市場的下跌更加劇了投資者拋售離場的決心和步伐,於是市場开始從悲觀狀態進入了下一個階段,這一階段的關鍵詞是—絕望。股價也從陰跌开始進入加速下跌了,由於股價下跌速度加快,會導致越來越多有槓杆的資金出現被動平倉的局面,公募和私募基金的投資人這時候也會出現因爲絕望而开始贖回,贖回導致這些機構被動減倉賣出。由於买盤力量微弱,市場階段性拋壓稍稍增加一些,會導致股價的跌幅巨大,就像最近大家見到的現象。股價的進一步下跌會引發更多的風控盤、止損盤、恐慌盤的拋售。短期看,市場似乎成了一個向下自循環的永動機,股價越跌—引發更多的拋盤—股價進一步下跌---進一步的拋售,似乎沒有止境(市場在牛市最後瘋狂的階段剛好相反,市場自我實現看似上漲也不會有盡頭,這兩種局面最終都不可能長期持續的,無論是瘋狂還是絕望)。2008年底, 2016年初,2018年底,都有這種現象的出現,這次絕不是第一次,當然也不會是最後一次。

因此,對於熊市長期下跌後的加速下跌,往往是每一輪熊市到了後期的特徵,背後的潛台詞是投資者的心態,從麻木、悲觀向絕望拋售演變了。多頭不死,熊市不止!市場的鐘擺這時候會向悲觀絕望的極致擺去。絕望階段的到來,意味着什么?那也就意味着新一輪周期已經开始進入了孕育期了(如果未來的股市還有周期的話)。

近期A股投資策略

短期內,除了少數高股息低估值的大藍籌由於神祕資金支持及機構存量資金避險需求,稍微有一些正收益。市場上多數股票呈現無差別下跌的特徵,無論業績好壞,估值高低,多數股票都在下跌。這種現象類似地質災害—泥石流發生階段,泥石流這種地質災害發生的時間持續不會太久的。短期內可能確實要將確保安全度過放在第一位。但是在確保安全之後,更重要的是要爲新一輪周期做好准備。

理性冷靜的角度看,市場的加速下跌從長期角度看,並不是風險的增大,恰恰是風險的加速釋放!

在組合上,我們的倉位並不算低,但是在一月份的衝擊下的穩定性還是顯著好於市場。受益於組合中配置了較高比例的高股息低估值的資產,這一部分資產對衝了市場的系統性衝擊,高股息資產目前處於從低估剛回到合理區間。

熊市可怕的不僅僅是虧掉了投資人的錢,更可怕的是將投資者的“牛心”給徹底誅殺了。也就在多數人不再有“牛心”時,情況就已經开始悄悄發生變化了!這也是投資爲何如此之難,成功者永遠是少數人的原因。

對於這一輪熊市和下一輪牛市,市場與過往會有什么相同與不同點,我們已經做了非常充分的研究和准備(篇幅所限這裏不贅述)。只想讓大家明白,我們這一輪熊市的准備工作,比過去5輪熊市都更加的充分。策略上短期低估值高股息優先,同時積極做好優質成長股的加倉准備。

今天是2月4日,立春,日歷上的春天已經到了,雖然北國依然是白雪皚皚,但是畢竟春來了。相信股市的春天也會在大家的絕望中悄然到來!

本文作者可以追加內容哦 !

標題:偉志思考 | 股市的春天還有多遠?

地址:https://www.utechfun.com/post/328692.html