2023年的新能源汽車競爭,從年初卷價格、年中卷營銷,到年末卷智駕,車企之間的競爭不斷升級,而一場突如其來的寒流又將電動車打回原形。在續航焦慮重新佔據輿論C位的情況下,競爭焦點再度被拉回到起始點,一場關於補能的技術比拼也悄悄打響。

從12月中旬开始,短短兩周之內,埃安、極氪、蔚來三家造車新勢力就相繼發布自研電池。其中,最引人注矚目的還是蔚來46105大圓柱電池,這款產品有行業最低的單芯內阻,5分鐘可補能255公裏。

更重要的是,與此前的純技術發布不同,這一次上述車企的自研電池都已經走到了量產階段。

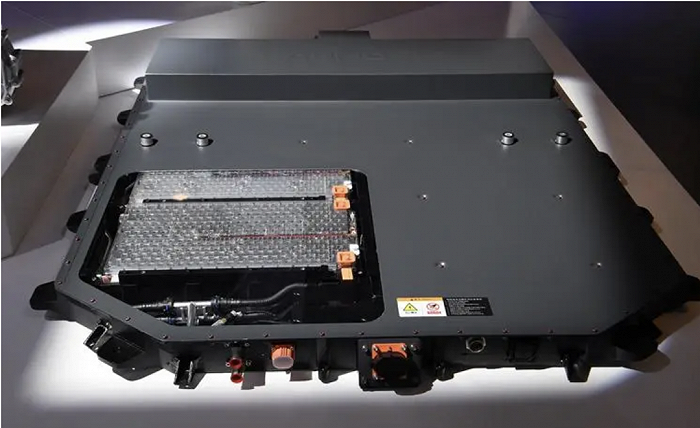

比如,廣汽埃安在發布P58微晶超能電池的同時,旗下因湃電池工廠也正式竣工投產。極氪的金磚電池也首搭在新車極氪007(配置|詢價),並於2024年1月1日啓動交付,而蔚來的150度固態電池更是直接上路實測,這款電池在冬季低溫狀態下的續航超過1000公裏,後續將以靈活升級的方式服務蔚來所有在售車型。

此外,隨着頭部車企將自研電池的鏈路跑通,更多的車企也准備排隊進場。此前,長安汽車已在廣州車展上發布了自研電池品牌“金鐘罩”,並計劃在接下來7年陸續推出8款自研電芯,而近期奇瑞汽車執行副總經理、研發總院院長高新華也對外透露,奇瑞汽車明年將正式推出自研電池產品。

如果將這兩家車企計算在內,截至目前,自研電池的國產車企已經超過10家。除了零跑、嵐圖等少數車企在自研之余選擇外採電芯,包括比亞迪、廣汽、上汽、吉利、長城、蔚來等在內,多數玩家均選擇了從0到1的全產業鏈布局,其中,比亞迪、廣汽等巨頭還將手伸到了上遊原材料領域。

某種程度上,車企對電池自由的追求似乎沒有盡頭,而這場轟轟烈烈的自研大潮才剛剛开始。

超越發動機的存在,電池到底有多重要?

當然,不同車企自研電池的出發點並不完全相同,但歸根究底都是同一個邏輯:電池太重要了。

“無論電池、電機、電控,都是電動車的基礎,這是我們對電池的認知和重要性定義”,12月15日,吉利控股集團總裁、極氪智能科技CEO安聰慧在金磚電池發布後的媒體溝通會上表示,一家電動車企未來想要形成競爭力,必須掌握各個關鍵領域的核心技術,而電池是最基礎的要素。

首先,在產品定義方面,從續航、空間、性能、安全到體驗,電池影響着電動車的方方面面。比如,在用戶感知最明顯的續航方面,同樣是採用寧德時代三元鋰電芯的100度電池包、搭配雙電機的電動轎跑,2.185噸重的蔚來ET5(配置|詢價)能跑700公裏左右,而2.655噸的小米汽車卻能跑800公裏。

這背後是汽車電池相隔3年的技術差異,其中,小米汽車採用的是寧德時代最新上市的麒麟電池,這款電池在相同化學體系、同等電池包尺寸下,電量相比4680提升13%,最高能量密度達255Wh/kg。不過,蔚來在2023年NIO Day發布的120度大圓柱電池,能量密度已經可達260Wh/kg。

“我們一直覺得電池還有很多突破空間”,蔚來電池系統副總裁曾士哲指出,很多車企只是將供應商的東西拼湊在一起,但無論是材料的選擇,還是零部件的焊接方式,現在電池的創新都體現在細節上。比如,通過上蓋局部膠粘和防碰撞的特殊設計,蔚來的大圓柱電池空間利用率提升了24%。

值得注意的是,很多創新也不僅僅是從電池密度出發。按照蔚來電驅及高壓架構負責人畢路的說法,在車企競相角逐的高壓快充技術方面,從外部的超充樁、換電站,到內部的電控、電池,這是一個大的閉環,其中,電池不僅要滿足高壓快充的存儲密度,還需要滿足高壓傳輸的能量效率。

這意味着,如果脫離了高倍率電池,高壓快充很難發揮真正效用。比如,作爲國內首款基於800V高壓平台的量產車,小鵬G9全系標配的是3C快充電池包,充電速度大約是15分鐘補能400公裏,但同樣是800V平台,最新上市的極氪007搭載4.5C的金磚電池,可以實現15分鐘補能500公裏。

對於車企來說,電池已經成了整個補能體系的關鍵一環。當前,爲了配合首款純電車型問世,理想汽車不僅在大力布設超充站,還聯合寧德時代研發了5C超充電池,這款電池可以實現12分鐘補能500公裏,但可能相較蔚來900V平台下的5C電池還是稍遜一籌,後者5分鐘就可補能255公裏。

“5C充電關鍵點在於電池的阻抗”,曾士哲解釋稱,當前,市面上的大圓柱電池抗阻一般在3毫歐左右,很難支撐5C快充技術,而蔚來的46105大圓柱電池可以做到1.6毫歐的抗阻,相當於降低了一半,但他也強調,大圓柱電池的超快充技術還處在非常早期的階段,未來還有較大提升空間。

從產品力的角度出發,電池的升級遠未到盡頭,在車圈競爭不斷升級的當下,除了續航和補能之外,車企比拼的空間、性能、安全、乃至品牌,都可以從電池上找到解法。比如,性能方面,極氪的金磚電池在3秒脈衝放電倍率最高可達16C,巨大的瞬時能量可讓百公裏加速輕松跑進3秒。

隨着CTP、CTB、CTC等電池車身一體化技術的升級,電池逐漸從能量件變成結構件,車內空間也得以不斷拓展。根據極氪提供的一組統計數據,當前,奧迪A6L(配置|詢價)、奔馳E級和寶馬5系等傳統豪華品牌的“得房率”普遍在73%-76%之間,而搭載金磚電池的極氪007的“得房率”則達到了81.8%。

此前,理想汽車電池負責人柳志民也曾對外透露,早在2019年下半年,理想產品團隊就接到了創始人李想要求內部做一款家庭MPV的訴求,但基於自身的增程技術,當時理想的MPV“得房率”只能做到67%,與旗下大型SUV車型L9相當,後來發現要做到70%以上的“得房率”只能是純電車。

“這是電動汽車軟、硬件的天然優勢”,蔚來CEO李斌在2023年NIO DAY的採訪中表示,由於電池、電驅的先天技術特性,現在電動車可以做很多燃油車做不了的事情。他以安全性舉例稱,“以前的汽車怎么講安全冗余都沒有意義,因爲發動機時代根本做不到,最多在後面搞個備胎。”

如今,電動車可以發揮自身技術特色,進一步提升整車的安全上限。據李斌介紹,蔚來新一代旗艦車型ET9具備制動、轉向等7重安全冗余,所搭載的大圓柱電池還融入了新的熱電分離設計,並研發了智能高精度熱失控算法,可大幅提升單芯電池安全、預防電池過熱甚至自燃等情況發生。

總體來看,電池就如同一輛電動車的心髒,它的狀態決定了最終的產品邊界,重要性遠勝於燃油車時代的發動機。單從佔據整車30%-40%的成本比重來看,電池在供應鏈上的重要性已經不言而喻,而對於蔚來等採取換電模式的車企來說,電池還不僅是一個零部件,更是一個獨立的大單品。

“這裏面也有一些思維模式的區別”,李斌表示,所以蔚來考慮電池的生命周期有多長,很大程度上不是從8年質保期出發,而是將電池材料、回收流程、回收工藝以及梯次利用都納入進來,從電池的全生命周期去考慮,“如果這么去看這件事情,它的視角就不一樣,需要我們自己去定義。”

特斯拉帶頭 車企爭奪電池話語權

不過,作爲整車定義的關鍵一環,很長一段時間,電池的供應鏈都受制於寧德時代等少數巨頭。

江西新能源科技職業學院新能源汽車技術研究院院長張翔指出,這種供應鏈格局與動力電池的產業門檻息息相關。電池是一個資源密集性的行業,投資力度大而回收周期較長,寧德時代由於起步早,擁有較大的規模優勢,並且通過早期與寶馬等國際一流車企合作,啃下了配套的技術標准。

反應在市場份額上,從2016年开始到2022年,寧德時代已經連續6年問鼎全球動力電池裝機量榜首。其中,2022年,寧德時代裝機量高達191.6GWh,市佔率爲37%,而排名其後的LG新能源、比亞迪、松下分別爲13.6%、13.6%和7.3%,相當於三大巨頭的份額加起來還抵不過寧王一家。

這種一家獨大的市場局面,爲電池的供需矛盾埋了伏筆。2015年,不甘於受松下產能限制的特斯拉,通過投資三元鋰電之父傑夫·戴恩的研究小組,拉开了車企自研電池的序幕。隨後,特斯拉又相繼收購了電池技術公司Maxwell以及電池設備公司Hibar,並在2020年推出自研的4680電池。

特斯拉的舉措引發了部分車企跟進。其中,長城汽車於2018年將電池部門獨立並改名爲蜂巢能源,專注於動力電池及儲能電池系統的研發、生產和銷售,蔚來汽車則在2020年底發布100度電池包後,也开始投身150度半固態電池的研發。當時,這些在外界看來只是一些試探性的動作。

然而,從2021年开始爆發的電池荒,進一步催化了電池的供需矛盾,很多車企的一把手都需要親自出面“搶電池”,甚至何小鵬曾被爆在寧德時代蹲守一星期。與此同時,不斷攀升的電池價格也讓所有車企有苦難言,廣汽集團董事長曾慶洪更是在公开場合吐槽,“我們是在給寧德時代打工。”

與之相對的則是,從電池起家的比亞迪,由於自身具備電池供應能力,逐漸迎來業務爆發期,尤其是在車企普遍遭受疫情衝擊的2022年,比亞迪更是喫盡垂直整合的供應鏈紅利,全年汽車銷量達到186.85萬輛,同比增長212.82%,並且還一舉超越特斯拉,成爲全球新能源汽車銷量冠軍。

更重要的是,在車企普遍遭遇成本壓力的情況下,比亞迪的盈利能力也是一枝獨秀。根據財報顯示,從2022年Q1到Q4,比亞迪的淨利潤從8.08億元攀升至73.11億元,全年淨利潤達到166.22億元,相當於一次性實現了過去5年的利潤總和,利潤增速也高達446%,在業界可謂遙遙領先。

此外,一直模仿比亞迪走垂直整合路线的零跑汽車也开始嶄露頭角。2022年,零跑汽車全年銷量爲11.12萬輛,同比增長154%,對應的總營收爲123.85億元,同比增長295%。2023年初,爲了進一步搶佔市場份額,零跑汽車打着豪華平權的口號將旗下中型SUV C11的價格殺到14.98萬。

“我們一款中型SUV爲什么能賣14.98萬,說白了就是靠電池等在內的全域自研能力”,零跑汽車電池產品线副總裁宋憶寧表示,毋庸說零跑有高達7成的零部件自研率,僅是自創的C2C電池車身一體化就可以大幅降低成本,“C11這個價格放出來,別人要學也我們,至少也要一兩年時間。”

對於電池帶來的技術降本空間,特斯拉曾給出了一組更直觀的對比數據:由於4680電池的單體容量相較於2170電池提升5倍,所以對應的每度電投資成本減少7%、總成本減少14%,而通過4680的CTC一體化技術及整車的一體化壓鑄工藝,還可以減少370個零部件、並給整車減重10%。

強烈的對比之下,更多的車企开始加速自研步伐。其中,2022年5月,蔚來在前期自研技術的基礎上,宣布投資2.18 億元在上海建設電芯研究實驗室和試制线,同年10月,蔚來再度以20億的注冊資本在安徽成立蔚來電池科技(安徽)有限公司,主要從事電池制造、電池銷售等方面的工作。

對此,李斌也公开算了一筆账:電池佔整車成本近40%,如果以20%的毛利率來算,蔚來如果自己造電池,就能多出約8個點的毛利。車企在外採電池的情況下,一般整車毛利在10個點左右,如果蔚來自研電池和芯片的話,毛利率整體能提升大約10個點,相當於整車毛利率能達到20%左右。

根據電廠不完全統計,2022年,除了蔚來之外,上汽、廣汽、吉利、大衆、寶馬等多個車企的電池項目也都在集中動工。其中,吉利從2019年3月开始,在國內陸續投資了12個電池項目,累計投資規模超過1300億,而2022年落地的鷹潭、桐庐、鹽城、衢州4個項目,約佔總投資的31%。

一場轟轟烈烈的自研大潮由此蔓延开來。期間,電池巨頭也曾試圖修復與鞏固與車企的合作關系。2023年年初,寧德時代就推出了一個“鋰礦返利”計劃,即:未來3年,倘若車企將80%的訂單給到寧德時代,寧德時代會將50%的碳酸鋰原料按每噸20萬元的價格結算,剩余再按照市價計算。

對此,車企對此卻並不感冒。宋憶寧告訴電廠,這種條款實際意義不大。一方面,車企對電池降價預期要比上述條款設定的20萬元更爲樂觀。另一方面,寧德時代在上述條件之外還有一些隱形條款,比如,在3年的合作過程中,車企還是需要先按市價打款,後續結算後才會返還差價。

這對於很多車企來說無法緩解現金流壓力。他強調,零跑還是希望能在電池上佔據主導,“除了電芯以外,我們的電池全部都是自己做,所以我們把電芯也標准化了,相當於尺寸、型號、容量都定了,隨時去4、5家供應商裏面挑,我們來佔主導,所以我們這兩年用寧德時代的電池越來越少。”

從自研到自供,車企離電池自由還有多遠?

問題是,車企自研電池也並不是一條坦途,最典型的代表可能就是特斯拉。

從2020年推出自研的4680電池以來,特斯拉在量產階段就遭遇了各種問題。這款電池最大的特點是採用了無極耳技術,可以縮短電子流通路徑,減小電池內阻與產熱量,帶來更高的輸出功率與更好的快充性能,但這也帶來了生產工藝上的挑战,比如激光焊環節不易控制,良品率一直上不去。

2022年年初,在經歷了一年半的摸索之後,特斯拉4680電芯產量首次突破100萬枚,隨後,特斯拉宣布在得州和柏林兩座新工廠开設4680電池生產线,規劃產能分別爲100Gwh、50Gwh,而同年8月,首款搭載4680電池的車型Model Y也在美國官網重新上线,一切看上去正逐漸走上正軌。

可好景不長,從2022年8月开始,4680版Model Y迄今爲止兩度上线、又兩度從特斯拉官網消失。對此,外界普遍猜測有兩個,一個是由於實際路測效果不佳,特斯拉正准備升級現有的4680電池,二是4680電池產量有限,特斯拉要將產能優先供給 Cybertruck,後者已於近期正式啓動交付。

不過,從最新的消息來看,最大難點還是4680電池的量產問題。據外媒爆料,由於在生產4680電池陰極材料時,所使用的幹塗層技術尚無法達到規模化量產要求,當前,特斯拉的4680電芯產能僅夠支撐每年2.4萬輛Cybertruck的交付,而馬斯克也曾強調這款車的產能要到2025年才能爬到25萬輛。

事實上,遭遇量產難題的不止特斯拉一個。近期,蔚來已經路測的150固態電池也面臨較大的爬坡壓力。根據李斌介紹,這款電池已經做完了驗證與實測,市場預期被拉得很高,但每個電芯都要做CT檢測,所以整體成本很高,生產也有較大難度,如今產量並不高,大規模交付還要再等一段時間。

“電池是一個技術門檻很高的行業”,宋憶寧表示,自研電池的確能夠帶來很大的降本空間,但車企並不一定都需要親自下場造電芯。“我一直認爲電池裏面有兩個東西比較難,一個是電芯,一個是芯片,這兩個東西很奇怪,只有能用和不能用兩種狀態,哪怕做得再好看,不能用的話價值就歸零。”

當前市面上排名前10的電池廠商,尤其是中國廠商都投入了很多年,磷酸鐵鋰技術普遍比較成熟,而難度更大的三元鋰電技術,除了寧德時代,現在中創新航等廠商也做得不錯,車企有足夠的選擇空間。宋憶寧認爲,“這么多廠商都做這么好,車企沒有必要再出來單幹,能把資源整合好就不錯了。”

對此,張翔也持同樣的態度。他告訴電廠,電池的制造門檻也很高,車企自己下場的話,將會佔用寶貴的發展資金,車企應該將更多精力放在電池的集成上面。根據中金公司的研報顯示,即便不考慮研發及人員投入,單是鋰電設備的成本就在2億元/GWh左右,並且這些設備的換代周期也只有3-5年。

此外,根據麥肯錫估算,只有在汽車生產規模達到50萬輛以上,或者電池生產規模達到15GWh以上,車企自產電芯才可能具備成本優勢。這意味着,在這樣一個門檻高、投入大、周期長的行業中,與龍頭拼效率是一件很有風險的事情,尤其是考慮到電池技術的進化也存在很大的不確定性。

由於面臨較大的資金壓力,原計劃自造電芯的蔚來已經被迫放棄了這條路。近期,李斌在採訪中坦言,長期來看,車企研發電池可以改善毛利,但短期的確很難,車企需要不斷平衡投入產出比,“電池是一個重資產的事情,從材料到電芯、整包、BMS,我們會自己做研發,但是讓別人來制造。”

當然,還有很多車企仍在堅持,比如,廣汽埃安、極氪等等。根據安聰慧介紹,極氪自研的金磚電池在生產效率上能提升40%以上,每度電成本較同等三元鋰下降14.8%,但他也承認,如果將電池等在內的補能網絡放在一起獨立核算,這塊業務至今還是虧損的。其中,衢州極電工廠投資就超百億。

從投資承受力以及銷量規模來看,當前能撐得起自建電池廠的可能就是比亞迪、特斯拉及廣汽埃安。2023年,三者的年度銷量分布爲300萬輛、180萬輛、48萬輛。其中,埃安的因湃電池工廠近期也正式投產,最高單线產能爲6GWh,但對於總體規模和具體的量產時間,埃安方面仍然三緘其口。

可以預見的是,即便是特斯拉、埃安這樣的巨頭,車企距離真正的電池自由還有很長的路要走。

標題:電廠 | 埃安、極氪、蔚來,車企开啓自研電池爭奪战

地址:https://www.utechfun.com/post/313354.html