上篇美國廣告綜述《Meta與中概出海的愛恨情仇:TikTok踢館,Temu送寶》中,海豚君主要討論了Meta的邏輯和估值,認爲在走過IDFA的影響之後,社交媒體、短視頻的行業趨勢還會帶領Meta在明年的數字廣告市場繼續保持優勢。

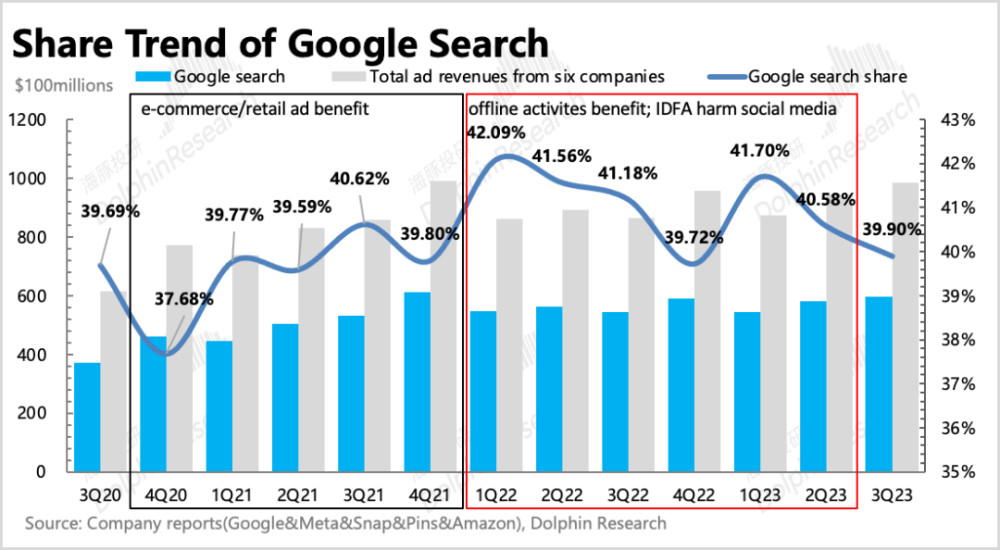

反之,作爲IDFA影響下的獲利方之一,Google可能在明後年的數字廣告市場份額會有一些回吐。但因爲同樣帶有一點短視頻和Temu電商競爭紅利的邏輯,以及新的AI廣告工具Performance Max對搜索轉化的提升、YouTube CTV的用戶習慣趨勢,因此Google整體廣告增長也不用太過擔心。而雲業務,海豚君則期待能和微軟一樣看到一些AI帶來的增量,從而帶動雲業務盈利水平繼續改善。

但近期圍繞Google的監管風險較多,其中Google Play稅和蘋果Safari搜索綁定的問題需要持續關注。如果申訴失敗,監管實質性落錘,那么海豚君預計最早可能會對2024年下半年的收入產生一些影響。

具體分析如下

一、ChatGPT進擊滿一年,搜索格局變了嗎?

距離去年底更具有普適意義的AI機器人ChatGPT 3.5面世以來,已經滿一年。這一年AI大模型百花齊放,Google的Bard、Meta的LLaMA等等。但 GPT4.0推出依然是“熟悉的震撼感”,GPT-4.5也已經在路上,可以說Openai仍然是行業的領導者。哪怕是年尾Gemini的出現,雖然原生多模態的優勢確實很突出,但仍然是以追趕者的姿態與ChatGPT競爭。

這是技術層面的高低之分,但落到商業上,用戶與商家也有不同的評判標准。

1、C端:ChatGPT是“真愛”

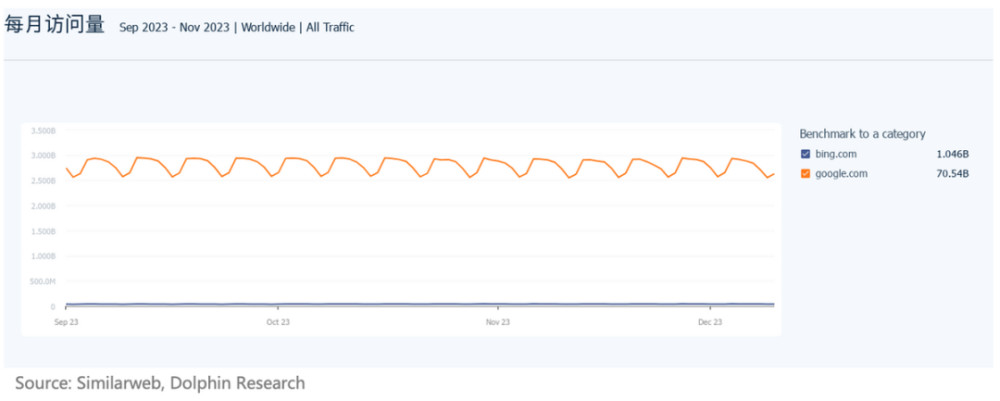

從C端的流量來看,ChatGPT的領先者優勢還是比較明顯的。但顯然這個優勢更局限在Openai下面,New Bing雖然融合GPT的技術,但並沒有帶來追趕Google search的能力。

下面三個指標都能說明問題:

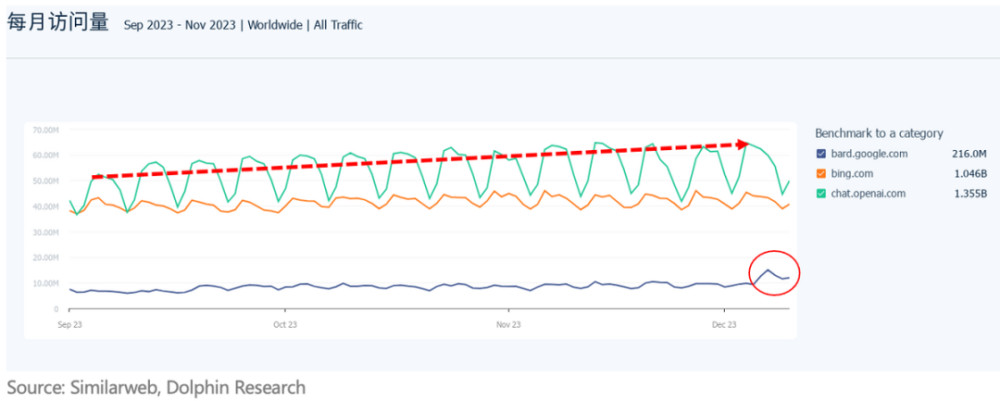

(1)根據Similarweb監測的數據,9月起ChatGPT的每月訪問量甚至超過了Bing的搜索頁面,並且趨勢上還在走高。Bard則因爲上周Google的Gemini Pro融合進來,因此近期也略有起勢。

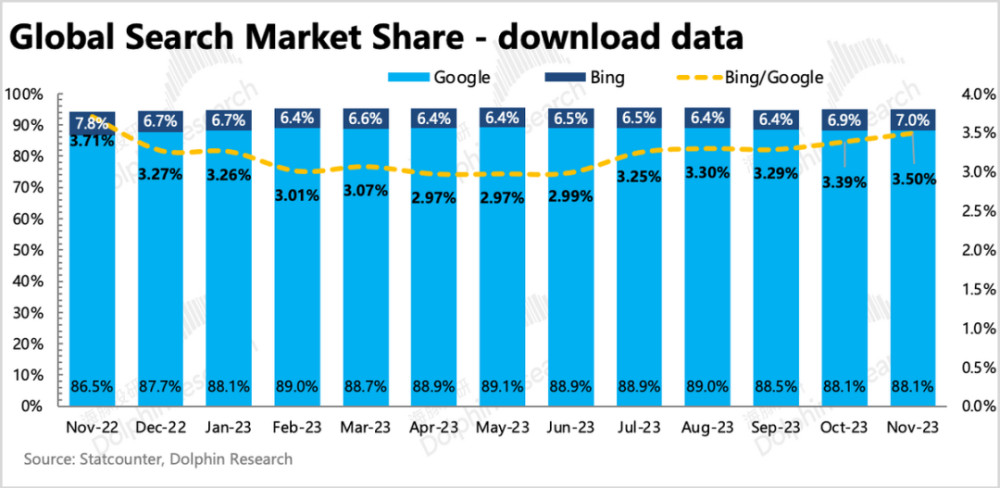

(2)再看用戶在搜索的使用場景下,Google的下載量份額意料之中的高居榜首,超預期的是市佔率同比還在提升,訪問量也沒有出現趨勢性下滑。但與此同時,Bing的市佔率也略有提升。兩巨頭雙雙拉升的情形,符合海豚君在年初的判斷——谷歌和微軟借助AI優勢,擠壓更多中小搜索引擎的空間。

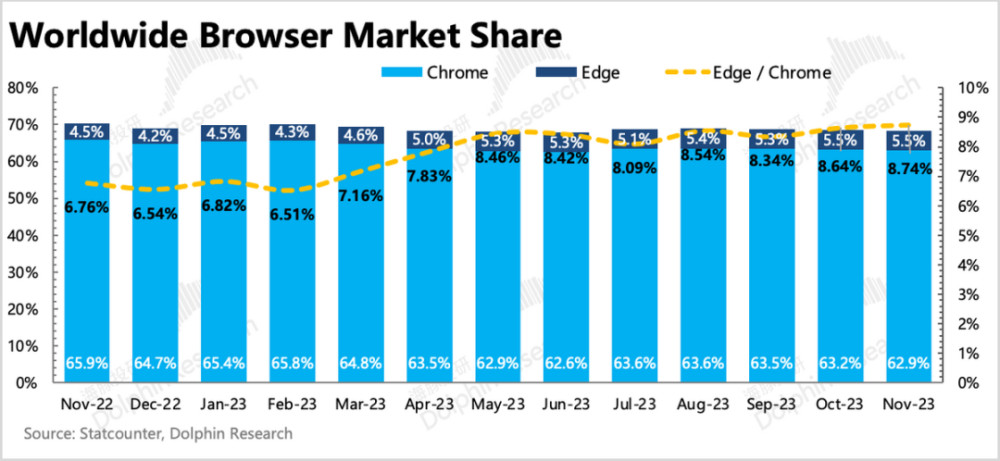

(3)不過,雖然含有GPT-4的New Bing,在流量上並沒有太明顯的提升效果,但基於微軟 edge才能使用New Bing這個綁定,卻對Edge有一些帶動效果。我們拿Statcounter監測的瀏覽器下載量數據來看,Chrome/Edge的比例,已經從去年11月的14.8下降至今年11月的11.4,背後體現的是Chrome相對Edge的競爭力出現了小幅度的下滑,海豚君將之歸功爲New Bing(GPT-4)。

2、B端:再看看,變化還早

但從實際流量變現情況,也就是B端客戶的視角中,恐怕還沒有發生太大的變化。海豚君認爲,背後的邏輯仍然是我們年初說的:

技術變革可以帶來新的產品體驗,既而帶來新的用戶流量。但在流量積累到一定規模之前,商家選擇不同的廣告投放平台,還會去衡量平台本身的業態情況,比如平台本身的業務模式、合作方式是否可執行、合作效果(轉化率高低)等。

(1)根據Cowen在12月初的調研,廣告代理機構目前還沒有針對New Bing上的廣告或者是Bard上的SGE(Search Generative Experience)有比較明顯的預算分配,但關於廣告巨頭推出的優化廣告ROI的AI工具,接受度則不低。

比如上篇綜述中提及到的,Advantage+給蘋果隱私政策陰影下的Meta帶來了很大回補。Google與Advantage+對應的生成式AI工具,則是Performance Max(簡稱PMax)。PMax也是今年正式推出,商家可以利用PMax自動編輯生成廣告創意,然後直接發布到Google的搜索、視頻、圖片、地圖以及社交平台YouTube上。

AI生成不僅給商家提供了更多的廣告創意、簡化投放流程,從而降低成本,更重要的則是,這兩個工具提高了廣告精准推薦和實際點擊轉化的效果。

落到Google上,管理層在電話會中也有過明確的對比:廣告主通過使用Performance Max,在成本相同下,轉化率提高了13%。因此海豚君預計,PMax還將繼續發揮效果,成爲2024年Google廣告業務增長的主要驅動力之一。

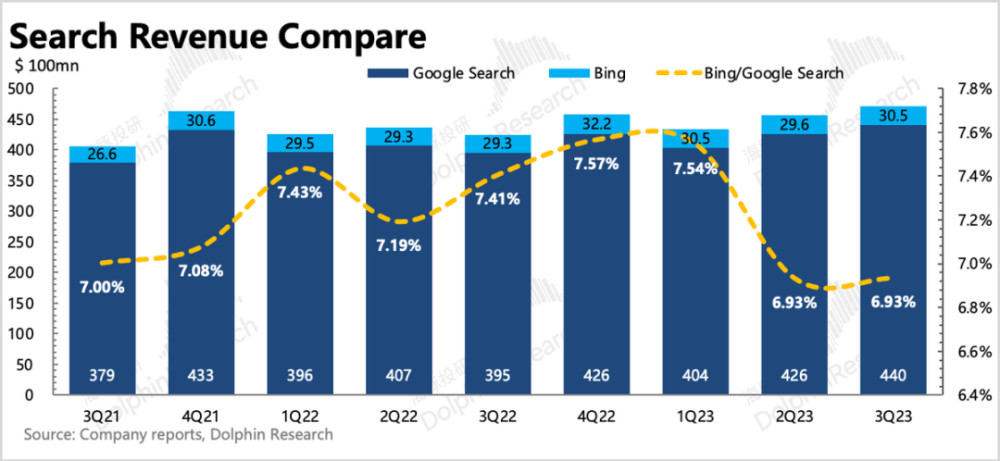

(2)另一方面,從Google與微軟的搜索廣告收入對比來看,兩者的差距也並沒有縮小的跡象。反而可能因爲Google今年的PMax效果不錯,二季度开始Google的搜索收入增長更快。

因此現在再回過頭來看年初市場上高調的“搜索入口顛覆論”,不能完全說是無稽之談,但至少從近一年的大趨勢來看,ChatGPT目前toC也在轉向收費服務,而toC免費toB變現的廣告收入模式上,Google的搜索業務並未遇到真正的危機。

而年末Gemini終於上线,雖然存在一些爭議,但對於Google來說,總歸是掏出了一把像樣的守城寶劍。至於能否抵擋住GPT 4.5的新一輪攻擊,我們暫且拭目以待。

但無論最終的战況如何,可以確定的是巨頭在AI上的投入還會一直持續下去,在看到變現之前會先看到這部分增量投入在報表中體現。一部分以技術團隊薪酬成本的方式,阻礙集團提效的空間。另一部分以資本开支的形式,長年折舊墊高業務成本絕對值,只有靠未來更高的變現力來釋放利潤。

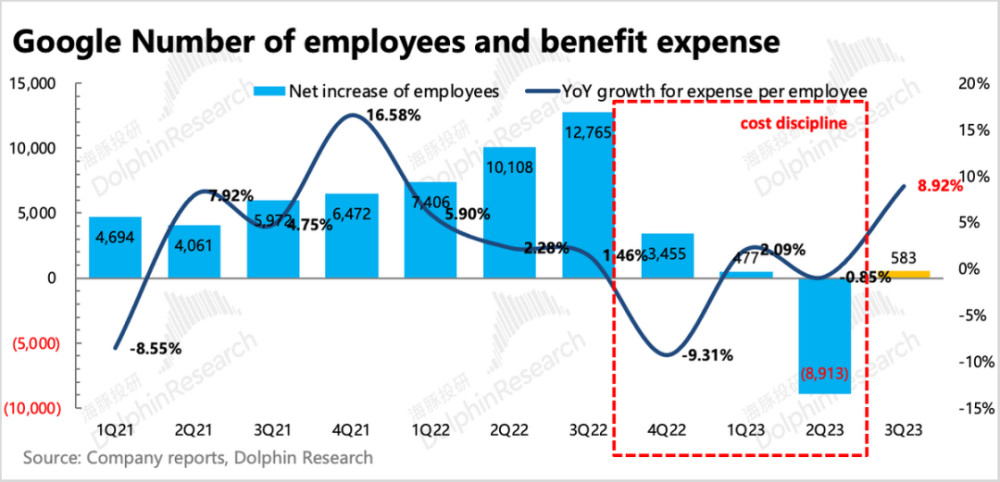

Google三季報已經初見端倪。在去年四季度至今年二季度期間,連續三個季度努力做“提效”後,今年三季度不僅僱員人數環比淨增長,人均薪酬也在增加。依照研發人員薪資一般高於其他行政人員的情況,尤其是AI專用型人才顯然工資會更高,因此三季度人均支出同比顯著增長的8.9%,很可能代表着Google加大了在AI領域的團隊投入。按照這種趨勢,由於去年基數低,預計四季度的經營費用還會以更高的增速增長。

二、AI能否拯救Google雲?

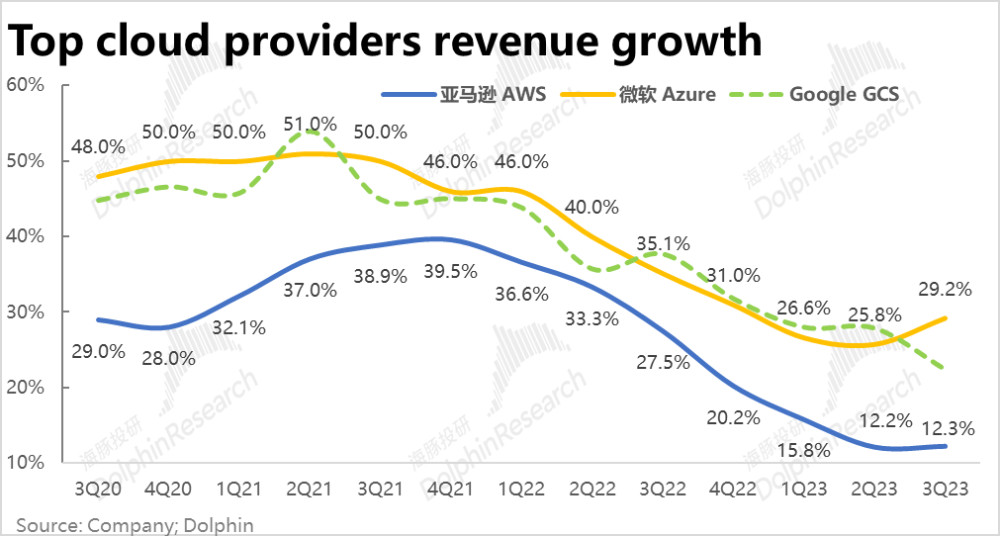

AI相關確實投入多,不止是Google有費用增加、資本开支增長的跡象,微軟、Meta都提到了要提高Capex的相關表述。不過在微軟的三季報中,AI的投入並沒有拖累微軟的利潤水平,反而已經开始給到微軟比較客觀的增量價值。

但這裏的增量不是由New Bing帶來,前文的數據也可以體現出,廣告主對AI智能問答入口並沒有傾斜太多的預算,而是體現在企業在對雲計算服務的需求增加。

三季度(1Q24FY)微軟雲業務增速19%相比上季度14%出現明顯提速,這在企業砍IT支出的周期環境,尤其對比另外兩個同行,Azure和Google Cloud,一個增速剛剛停止放緩,一個增速還在下降的情況下,顯然是AI帶來的增量紅利。

但通過C端直接變現的商業模型還不是很好。

1、訂閱付費需要限制使用量。以GPT-4爲例,對C端用戶來說絕對是一個非常震撼且影響力巨大的產品,但在高昂的成本面前,Openai也無法做到遊刃有余的定價。從目前的盈利水平來看,單看 C端業務仍然需要1)相對嚴格的使用限制;2)提高單次問答的定價,才能避免巨幅虧損。

其中,算力有限是頭等問題。年初至今,從ChatGPT plus不限次數,到GPT-4上线初期的每4小時100次,到每3小時25次到11月大更新後的3小時40次,能夠看出算力捉襟見肘的變化。11月補充算力期間,GPT-4也暫停了新用戶訂閱,直至上周才重新恢復。

2、另一個面向C端的產品就是辦公軟件的AI化。但對於Google來說,由於沒有微軟絕對壟斷型的辦公剛需產品Office套件,因此要模仿在微軟的Copilot有點困難。Google的Workspace雖然同樣也可以作爲辦公軟件,但用戶數和Office相差甚遠——根據Similarweb數據顯示,截至2023年11月,“Workspace.google.com”全球月度訪問量只有5250萬(包含PC+Mobile),與Office全球超15億的用戶數就不是一個數量級。

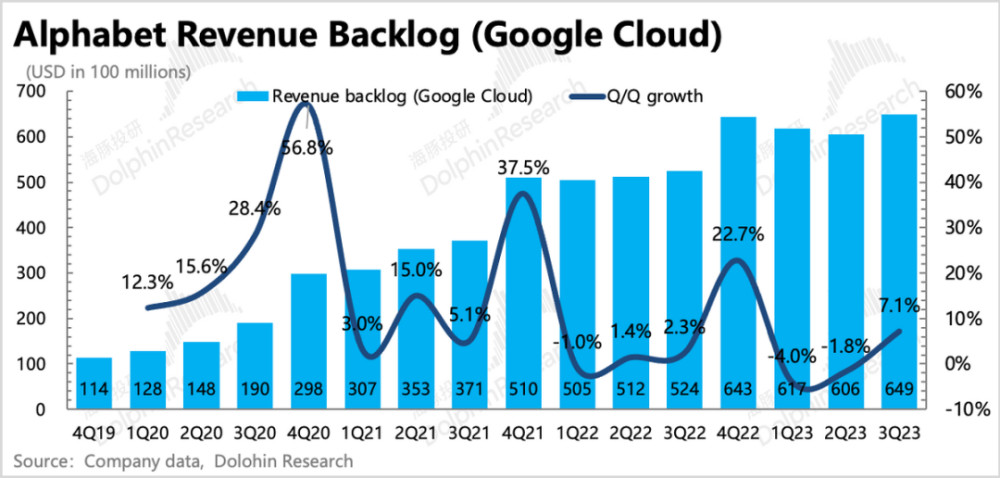

所以從這一輪AI對Google能夠帶來的最大增量價值來看,仍然還是面向企業端的雲計算服務。市場可能失望的是,三季度Google Cloud並未展現出這樣的紅利,增速顯著放緩,管理層解釋爲客戶處於優化成本周期內。但由於雲業務商業模式的特殊性,但短期的變化更容易受到當前或者上期新籤合同規模的變動。

就拿谷歌自己來說,2020年四季度,疫情期間线上零售火熱,谷歌雲那個季度新籤了好幾個大單子,主要客戶比如福特,積壓的合同金額環比就增加了50%。然後下個季度也就是2021年一季度,體現到確認的收入上, Q1的雲收入增速在高基數下並沒有下降,並且2021年全年都穩定在45%以上的高增長狀態。

因此,除了當期的收入增速,我們更要關注的是雲業務剩余合同價值的變化(Revenue Backlog)。下圖可以看出,截至三季度末,谷歌雲的積壓合同實際上還環比增加了7.1%,至少說明短期上不用太擔心了。而今年前兩個季度環比下滑,也正好對應着二、三季度的收入增速放緩。

實際上,將三季度的“存量合同中當期確認量增速下降”與“新增合同額增速回升”兩個數據變化結合起來意味着:部分存量客戶確實存在優化成本(處於削減IT等資本开支的周期內),但AI同樣帶來了新客戶的需求。

但可能因爲Bard的發布會出錯bug,使得Google Cloud喫到AI紅利的時機要晚於Azure,而隨着Gemini Pro正式向雲客戶开放,我們預計下季度雲業務收入將會體現AI帶來的增量。

三、短視頻內部侵蝕,YouTube的春天是CTV?

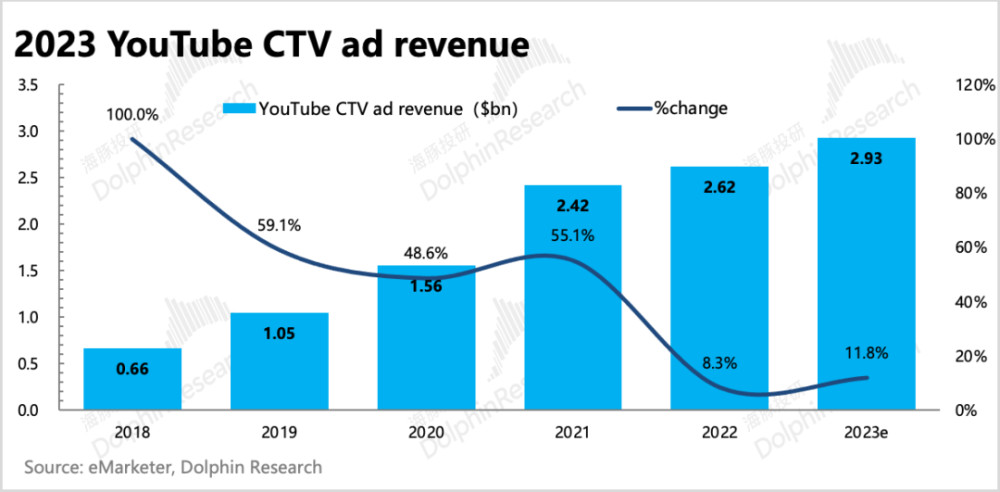

由於隱私政策的影響,YouTube廣告收入在去年下半年到今年上半年的表現很拖後腿。但從二季度有了好轉跡象之後,三季度增速直接提高了8pct。究其原因,“Short短視頻變現”+“CTV紅利”是撬動趨勢變化的核心變量。

但放到明年來看,這兩個驅動力也有一些邊際變化,下面海豚君將分別進行討論。

1、Shorts可能仍然存在內部侵蝕

毫無疑問,2024年是廣告主會正式將短視頻納入重點營銷渠道的一年,但平台之間的競爭也會更加激烈。在上篇廣告綜述中,我們提及明年Meta Reels收入將呈現出一定規模(全球100-200億美元),並且是對公司帶來明確增量的一年(2023年三季度之前還存在內部之間相互侵蝕的問題)。

同樣的,Google下的YouTube在今年也正式开啓了Shorts的商業化。在平台的流量傾斜和創作博主激勵基金下,eMarketer預測到2023年底將會有64%的美國YouTube觀衆也是Shorts用戶,也就是1.5億人。但海豚君認爲,YouTube Shorts與中長視頻之間的相互“內耗”問題可能比Meta反而要更嚴重。

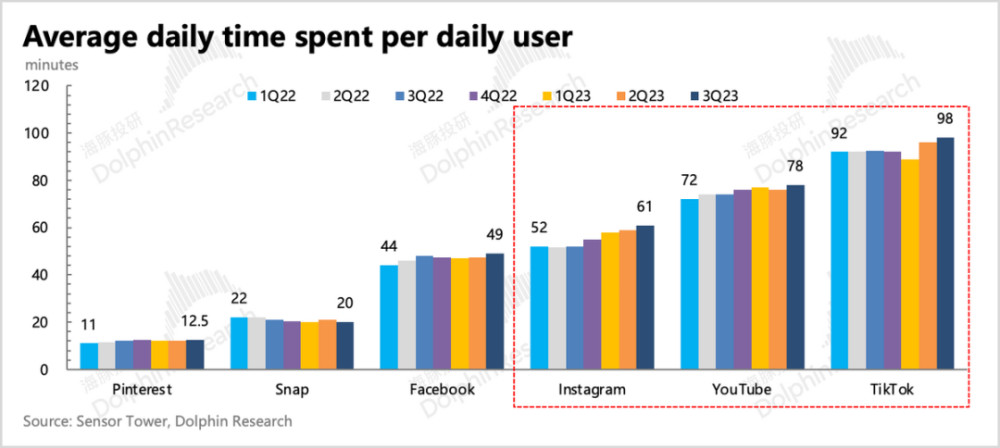

根據Sensor Tower的單用戶日均時長數據,YouTube從1Q22到3Q23一共增長了6分鐘,同期Instagram和TikTok也分別增長了9分鐘、6分鐘:

(1)首先,毫不意外TikTok的用戶粘性仍然是最優秀的,在92分鐘/天的基礎上還能增加6分鐘。

(2)而Instagram、YouTube這一年多都存在增加短視頻功能的變化,並且在本身時長也低於TikTok的情況下,這樣的增幅自然就偏弱了。但海豚君認爲,盡管Instagram的日均時長三者最低,但從短視頻上线後對整體時長的拉動來看,Instagram喫到的紅利(+9分鐘)優於YouTube(+6分鐘)。

更關鍵的原因是,在媒體平台過去的兩年發展變化中,除了社交媒體信息視頻化趨勢,還有流媒體網絡電視CTV(類似國內智能電視)加速擠壓傳統有线電視的趨勢,而YouTube在這其中也屬於受益群體。

也就是說,YouTube在“短視頻”+“CTV”雙重利好下,整體才提升了6分鐘,很大程度上能夠說明,目前短視頻對YouTube原來的中長視頻內容仍然存在時長的互相侵蝕。

那么什么時候Shorts能夠發揮出它的“時間殺手”特色,帶動YouTube整體時長向前跨一大步?

——海豚君認爲,可能還需要邊走邊看,畢竟這涉及到平台方如何在“短視頻內容”和“中長視頻內容”之間流量分配的問題。從行業趨勢走在前面的中國來看,短視頻糅雜在中長視頻裏面的內容呈現方式,可能效果一般。

2、CTV短期競爭加劇

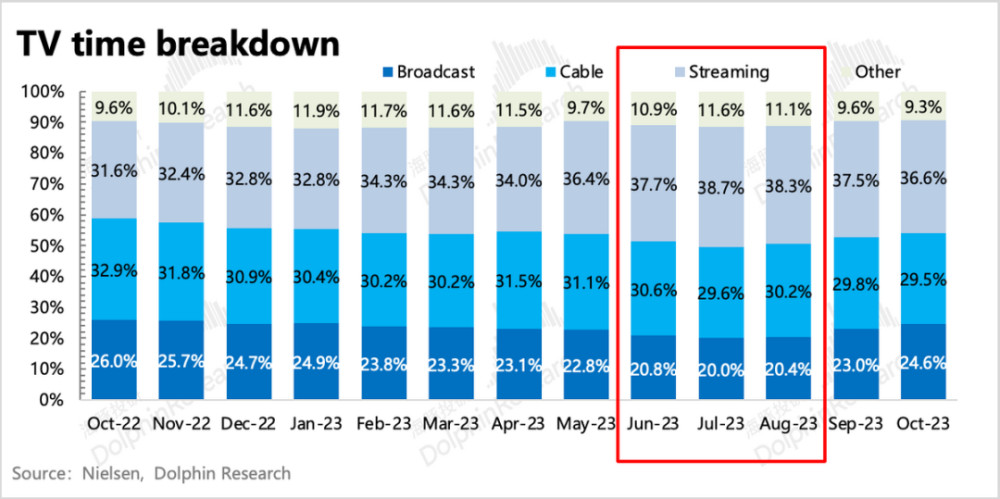

反過來說,與其去博弈明年競爭更加激烈的短視頻,不如看看YouTube在“剪线趨勢(居民減少向有线和廣播電視頻道付費)”下繼續喫紅利的機會。根據Nielsen數據顯示,由於疫情給流媒體帶來的流量紅利,近幾年來傳統有线電視的時長份額一直在萎縮,只有在體育節目扎堆期間(目前大部分體育節目的轉播版權還在有线電商運營商手上),比如今年的8、9月(有NFL、MLB兩大賽事),時長才有略微提升。

而在今年年中开始的好萊塢罷工事件,更是給傳統媒體的影視內容更新的節奏按下了暫停鍵,而流媒體還可以靠着庫存內容以及YouTube上的UGC內容給用戶提供服務。因此在6-8月,體育賽事還沒开始之前,廣播以及有线電視的時長份額出現加速下滑。

不過截至10月,美國用戶仍然有超過一半的時長花在傳統電視(廣播+有线)上,這是流媒體(包含聯網電視Connected TV)未來成長的想象空間。但相比於中國地區電視大屏時長很快衰落,美國用戶因爲使用習慣的原因(家庭成員多、客廳寬敞),雖然移動互聯網發展已經相當成熟,但並不會因此舍棄電視大屏。因此這種情況下,“流媒體”+“電視”催生出來的CTV用戶需求,反而得到了加速發展。

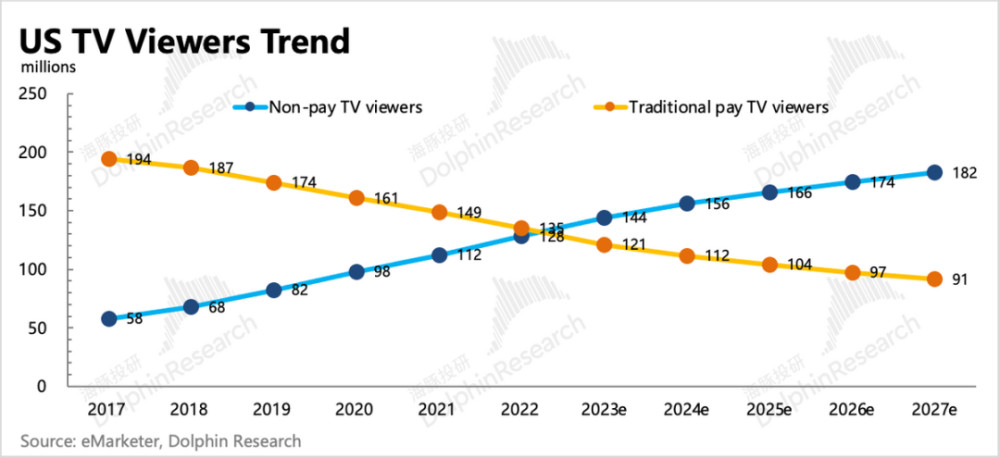

根據eMarketer的預測,2023年美國CTV用戶約2.3億人,在整體互聯網用戶的滲透率已經達到75%。其中“剪线族”(未支付傳統有线電視費)用戶有1.4億人,未來幾年還將進一步提升。反之,傳統有线電視用戶則將進一步萎縮。

常用流量的增加,意味着中長期下,用戶會花更多的時間在流媒體內容上。由於CTV需求的變現主要依賴廣告,因此用戶時長的遷移勢必也會影響到廣告主的預算分配。

市場蛋糕變大,YouTube作爲CTV內容供給方的重要一員,中長期自然會繼續受益。8月好萊塢罷工潮興起,傳統電視頻道缺少內容,而依賴用戶UGC內容的YouTube TV未受影響,並因此而獲利,三季度YouTube的CTV廣告收入同比增長31%(數據來源The information)。

而隨着YouTube CTV時長佔比越來越高,YouTube也在積極尋求更好的變現。12月Nielsen透露,YouTube正在調整CTV廣告插播策略,期望通過更少的打斷但每次更長的廣告時間,來同時滿足用戶觀影體驗和廣告主的投放需求。

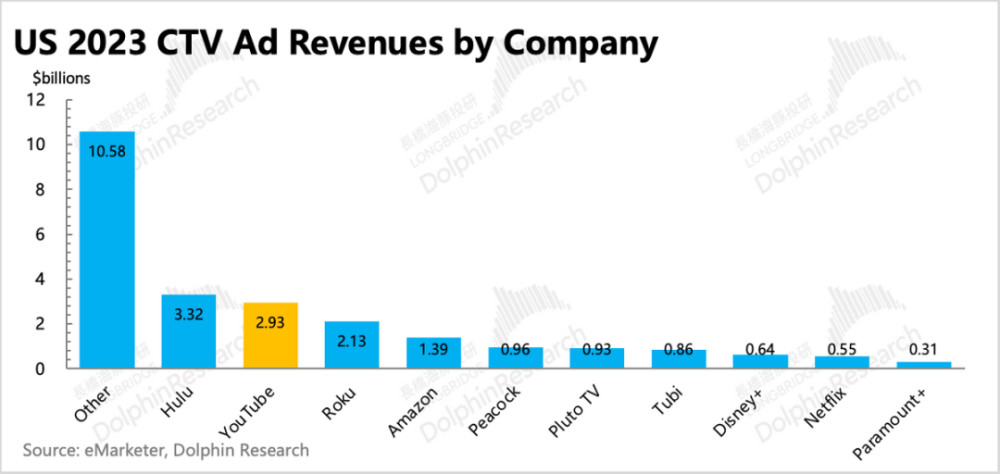

但另一面,競爭格局明年也有邊際變化。隨着Netflix、Amazon Prime以及Disney+從今年开始正式增加廣告支持模式,並引導用戶接受觀看視頻時有廣告插入,明年預計規模將有不小的增長,屆時YouTube廣告收入的市場份額可能會受影響,個體增速不及行業增速(eMarketer預計美國CTV廣告市場2023-2027年五年平均復合增速爲15.6%)。

四、監管風險頻出,影響需要關注

上文我們主要圍繞了幾個支撐估值的核心業務,搜索、雲、YouTube,三季度以來的一些變化進行了歸納和前景分析。但近期市場圍繞Google熱議的話題,除了Gemini,還有反壟斷相關的監管風險,包括:

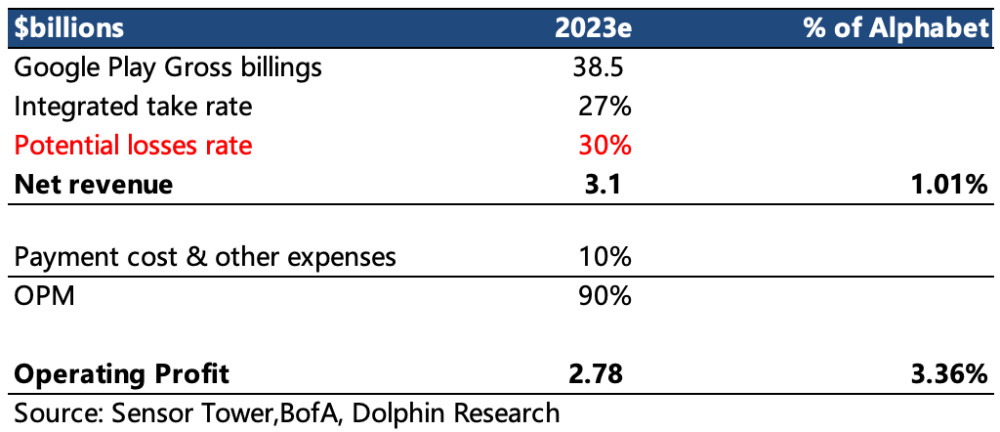

(1)Google Play稅糾紛。最新消息是Google敗訴Epic,並同意向聯邦法院支付7億美金的罰金,以及簡化應用軟件從其他渠道下載流程,同時繼續提供第三方支付系統(Google在部分地區已經實行1年多)。

說到應用商店稅,就不得不提Apple也面臨的同樣問題,但Epic和Apple之間解決起來就沒那么順暢了。個中差異,核心在於一個是开放生態,一個是封閉生態。在封閉生態裏面,Apple Store是否存在壟斷性不太好判定。但是在一個本身就是开放的生態裏面,不同的應用商店也就類比於不同的應用軟件,理論上就需要站在同一起跑线競爭。

如果扯开一個口子,那么對於能夠有用戶、流水都較高的大型應用軟件來說,就有動力去通過自建官網渠道來繞過Google Play了。不過海豚君認爲,潛在的損失可能很有限:

首先,並不是所有軟件都有自建渠道繞开Google Play的能力,而其他第三方分發平台的流量確實和Google Play不能比。

其次,從用戶使用習慣的角度來看,开發商想要完全繞道Google Play仍然很困難,除非是已經被驗證成功的全球頂級產品。

通過海豚君測算,假設30%的流水繞過了Google Play,那么對於龐大的Alphabet母公司報表來看,對收入和利潤的影響控制在低個位數:

根據Sensor Tower和美銀的數據,2023年Google Play上的App流水達到385億美元,按照26.8%的綜合費率(2023年Google Play調整了費率,對所有App前100萬美元流水費率降至15%,剩余仍然按照30%來收取),那么2023年的淨收入爲103億美元,30%流失就意味着31億的億元收入減少,約佔Google 23年總營收的1%。再按照10%的成本率+20%的經營費用率,剩下27.8億美元的經營利潤,約佔Google23年經營利潤的3.4%。

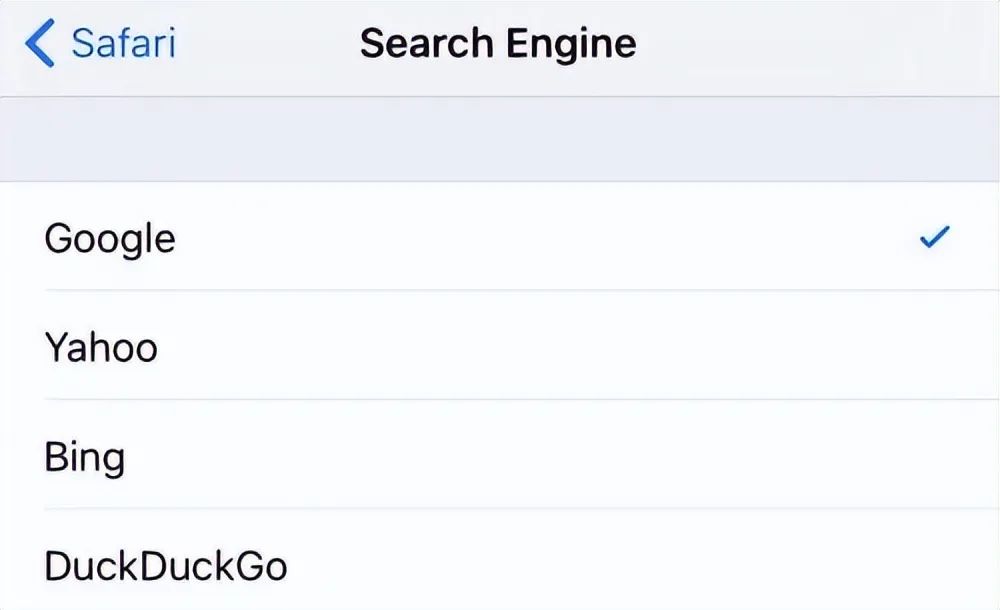

(2)Apple與Google默認搜索引擎的綁定問題。海豚君認爲這個影響可能會更需要關注。9月美國聯邦法院針對Google在iPhone的Safari上“付費”成爲默認搜索引擎的問題,對Google和Apple同時提起訴訟,認爲兩家的這個行爲涉嫌壟斷。根據不同的說法,Google每年給Apple上繳的分成費達到80-190億美元,分別佔Apple 2022年總收入的2%-5%。

再根據Google申訴的一份聲明中披露,Google通過Safari瀏覽器獲得的搜索廣告收入,向蘋果分成的比例爲36%。這意味着Google從Safari瀏覽器獲得的全部搜索收入爲222~527億美元,這相當於2022年Google整體搜索收入的13.7%~32.4%。由於搜索業務本身利潤率較高,因此對利潤的影響也會高於收入。

海豚君認爲,該案的影響最終可能在可控範圍內,但也有小概率的變數:

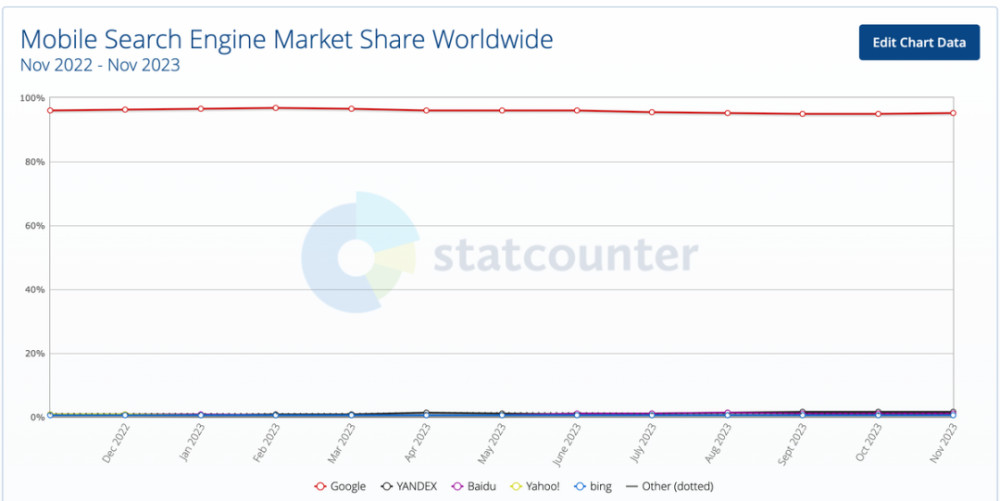

假如聯邦法院對此案訴訟成功,那么對Google的影響變化就是用戶在Apple設備上的需要先自主選擇搜索引擎而非原來的系統自動默認。但從目前的搜索引擎使用體驗來看,Google仍然在用戶心中是當之無愧的首選(根據Statcounter數據,Google搜索引擎在移動端的份額仍然維持在95%)。

唯一潛在的風險就是New Bing借助GPT彎道超車,只是現在兩者的用戶差距還比較大,這需要OpenAi以及微軟在AI技術和產品功能體驗上長期持續性的領先Google,顯然並非易事。

與此同時,這項訴訟比較復雜,因爲相關方不僅僅涉及Google,Apple也需要對此給出態度。從Apple的角度,取消默認搜索的話,自己就直接少了一大塊躺賺的收入,自然意愿度不高。因此兩個巨頭與聯邦法院的拉扯估計還得一段時間。目前這項訴訟仍然在進行中,市場預計至少會到明年下半年才有一些階段性的進展,海豚君會持續關注事態發展。

五、總結:從中性估值的彈性與風險收益的角度,Google並非廣告股最優選

結合上文的分析,對於Google未來的展望其實就相對比較清晰了,但細分業務也存在不同的短長期變化。整體來看未來的增長趨於穩定,相比於Meta以及幾個小票的廣告股,短期彈性可能並不多。

1、收入端

(1)搜索:以穩爲主,GPT洗滌一年,對Google的搜索收入基本沒影響。而年底Gemini及時推出,給了部分產生猶豫想轉移預算的商家重新考慮的機會,另外AI可以繼續通過提高搜索廣告的轉化率來增加變現,簡單來說,Performance Max 2024年還是主要驅動力。

但隨着2023年下半年大部分社交媒體逐步走出蘋果IDFA的影響,以及TikTok的競爭,Google搜索在此期間多喫到的數字廣告份額,可能也要吐出一部分出來。與此同時,隨着线上零售的滲透率提高,亞馬遜等電商平台的變現優勢也會進一步放大。

谷歌和蘋果的解綁風險可能會影響2024年之後的搜索收入,但如果解綁也省去了上繳蘋果的分成,所以利潤影響會小一些。

(2)YouTube的廣告業務簡單而言,無論是短視頻還是CTV,更多的是受益行業Beta紅利,但自身的Alpha純效益可能並不明顯。

Shorts的增量來源於量價提升,加載率提高、CPM增加,但由於難以回避內部時長相互侵蝕的問題,因此從集團角度,整體收入增量可能需要打個折。

另一面,明年短視頻將進入競爭加劇的階段,但相比於TikTok、Meta,YouTube還需要解決如何平衡短視頻與中長視頻之間的流量問題,畢竟YouTube本質上是內容平台,平台的天然流量來源於YouTube博主的中長視頻內容。如果刻意傾斜流量給Shorts,那么自然就會減少中長視頻內容的展示量,繼而影響博主創作內容的動力。

CTV是一個用戶習慣變化導致的行業大趨勢,目前還處於一致對“外”(傳統廣播/有线電視頻道)的行業高速增長期,因此YouTube CTV增速也不會低。但由於明年也是Netflix、Disney+以及Amazon Prime加速廣告變現的時期,因此YouTube CTV廣告份額可能會有削弱。

(3)雲業務雖然三季度增速嚇壞了市場,但海豚君對後續的增長並不悲觀,預計下季度會很快看到AI帶動下的增速回暖。

2、利潤端

海豚君預計整體仍然可控,但預算分配上,AI投入的佔比會進一步提升。從集團角度,降本增效節奏會變慢或者停滯,也就是利潤絕對額的增長更多的是靠收入擴張。

結合<1-2>的討論分析,海豚君對Google的收入和盈利預期相比彭博一致預期略微保守一些(主要在搜索和Google Play收入上),但未考慮解綁Safari的可能損失。預計Google 2024年收入增速11%(BBG Consensus yoy+12%),經營利潤949億,同比增速14.6%,經營利潤率28%,較2023年緩慢提升1pct。

Google歷史上Forward EV/EBIT一般在12x~25x區間,中樞爲18x,即對應1.7萬億,與目前市值相差不大,意味着在海豚君的假設預期下,目前Google合理中性的上升空間已經不大了。

因此這個時候投資者需要更關注Google所面臨的風險,除了上文提及的幾個事件進展外,尤其需要關注美國宏觀經濟的變化,雖然海豚君認爲硬着陸的可能性不大,但仍然建議緊密跟蹤宏觀數據,警惕超預期的消費疲軟問題出現。

原文標題 : 谷歌:Gemini解不了“小鬼”纏身,明年日子不容易

標題:谷歌:Gemini解不了“小鬼”纏身,明年日子不容易

地址:https://www.utechfun.com/post/307104.html