美國聯準會 11 月再度停止升息,台美股價聯手上攻,進一步挑戰今年股價高點,富邦台美雙星多重資產基金經理人薛博升認為,採取多重資產策略布局台美股是較為穩健的選擇,而第一金投信澤認為台美股分別在第三季與第四季進入獲利翻正期,明年仍建議鎖定科技基金做為積極投資配置。

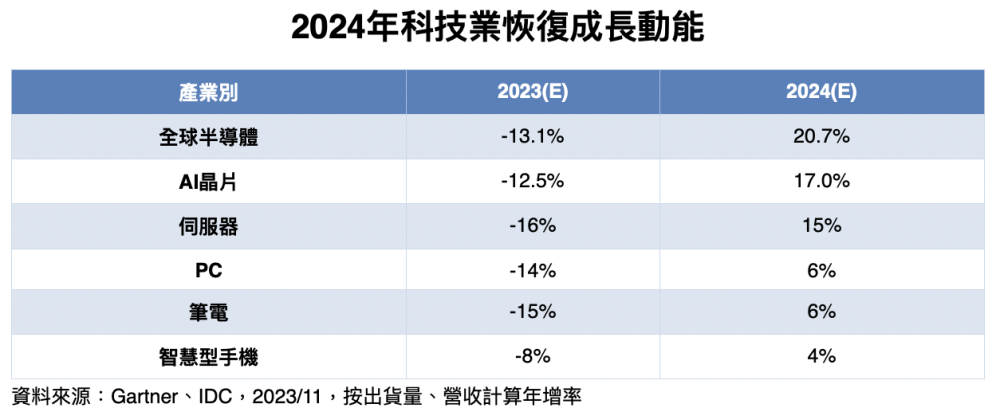

第一金投信表示,油價下跌使得美國消費者物價指數與核心消費者物指數呈現下滑,通膨降溫趨勢確立,研究機構紛紛預估,科技次產業將在 2024 年恢復成長動能,這波科技股的噴出行情,實質成長動能報佳音,需求、訂單、報價與出貨量正向,支撐新成長循環。

根據 Refinitiv 的統計,美股各季度營收、獲利觀察,今年第三季起美股獲利成長率達 6%,已率先出現翻正現象,預估台股獲利年增率也將從第四季起轉正,第一金投信說明,第四季起將是台股獲利成長循環的開始,研判各產業皆將出現明顯好轉,整體台股獲利年增率預估可達 19.9%,其中科技股獲利年增率預估 23.8%,非科技股獲利年增率則為 10.6%。

歷經下半年修正波後,今年 11 月份以來,台股重返多頭攻勢,第一金投信觀察台股評價分析,預估 2024 年台股 PB 為 1.7 倍,相較過去 5 年平均 1.7 倍、過去十年平均 1.6 倍相當,預估 2024 年台股 PE 為 16.33 倍,略高於過去 5 年平均 14.85 倍、過去十年平均 14.81 倍。

評價面審慎看待,未來台美股市投資仍要關注通膨數據、利率政策,以及半導體庫存調整進度,第一金投信表示,若明年度獲利穩定成長擴張,高於預期的表現,有助於推升台股強勢格局,現階段台股宜採高持股策略,鎖定產業具備高度成長力道的半導體股、生成式 AI 概念股等,搭配部分評價遭到低估的個股等,採取均衡配置投資策略。

研究機構對明年度科技業出貨量與營收所反應的成長動能偏向多頭樂觀,整理 Gartner 及 IDC 對科技產業的成長動能研究資料,2024 年度預估年增率成長力道最大的產業依序為全球半導體為 20.7%,AI 晶片為 17%、伺服器為 15% 等,儘管半導體庫存調整時間要延至今年底,但在比較基期降低,明年的成長動能受期待,而且 PC、筆電及手機也見部分好轉。

第一金投信強調,生成式 AI 推動雲端落地應用,帶動市場規模與中長期的巨量需求湧現,2024 年至 2030 年,包括大型語言模型 AI 訓練、AI 推論伺服器,以及 AI 邊緣伺服器與聯盟終端設備等,都將帶動整體科技產業硬體及軟體的升級需求,建議投資人分批進場中長期衛星資產部位。

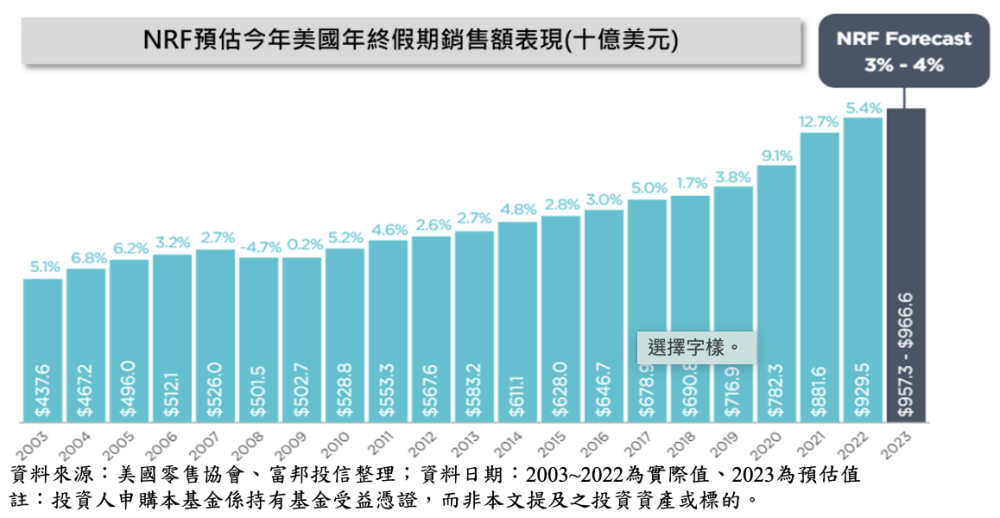

受中美出口禁令影響,AI 短期的表現較為震盪,但研判禁令對基本面影響有限,根據美國零售協會(NRF)預測,今年 11~12 月年終假期銷售支出,較 2022 年成長 3~4%,達到 9,573~9,666 億美元,其中線上和其他非商店銷售額預計將成長 7~9% 至 2,737~2,788 億美元之間,高於 2022 年的 2,558 億美元,隨著美國年終銷售旺季來臨,年底前美股仍有行情可期。

台灣方面,薛博升表示,目前半導體庫存水位已落底,第四季有望啟動回補行情,而近期 AI 受中美禁令影響,短期股價表現相對震盪,但因樂觀預期其營收與業績展望,將有望帶動相關族群股價表現,年底前台股後市仍不看淡。

綜上所述,薛博升指出,近期採取「多元配置」策略配置台美兩大市場,因應預期年底前美債殖利率仍將維持高檔震盪,調降基金整體風險性資產投資水位。截至 2023 年 10 月底,整體非流動性部位比重調降至 77.8%,反觀流動性部位比重則增加至 22.2%。

國家配置別方面,薛博升指出,調升美國配置比重至 47.9%,台灣配置比重則調降至 29.9%;股票、受益憑證與債券的配置比重分別為 30.5%、34.2% 與 13.1%,並多數集中在 AI 領域相關,儘管近期波動略降配比,但長線仍看好將擇機加回,收益資產則因應市況變動與整體息收考量,建議仍將維持一定配置比重。

(首圖來源:shutterstock)

延伸閱讀:

標題:聚焦 AI 消費電子潮!法人:台美科技股行情邁新成長循環

地址:https://www.utechfun.com/post/294071.html