2023年下半年,電動車價格战再次打響。

8月1日,伴隨最新“月考”數據出爐,零跑、大衆、長城、奇瑞、阿維塔等多家車企,再度集中祭出價格殺器。其中,零跑汽車打着“放暑價”的旗號,下調了C系列兩款主力車型售價,5個版本的車型最高降幅達2萬,而阿維塔則通過限時購車權益,對24日前下訂的用戶推出最高超過5.5萬的綜合補貼。

此外,本月正式完成權益解綁的蔚來也推出了多重優惠政策。首先,蔚來宣布將旗下7kW直流/交流充電樁、11kW直流樁/20kW直流樁的售價分別下調了2700元,2000元。

正在加速轉型的傳統車企也不容示弱。其中,長城與奇瑞均通過818購車節對旗下混動車型進行促銷,前者梟龍系列最高綜合補貼超過2.1萬元,後者的瑞虎7、瑞虎8最高綜合補貼更高達3.8萬元。

不過,相較於上述車企,上汽集團更爲激進。根據官方發布的活動公告,8月份,上汽大衆將對旗下9款SUV進行最高6萬元的限時降價,其中,ID.3(配置|詢價)將延續7月份最高3.7萬元的降價力度,而ID系列新增的兩款降價車型,ID.4 X(配置|詢價)2023升級款、ID.6 X(配置|詢價)2023升級款最高降價幅度則分別達到4.2萬元、5萬元。

兩輪降價潮與同一場战役

從表面上來看,與今年3月份的那一輪集中降價潮不同,上述車企在過去的7月份普遍創下佳績。

比如,上半年遭遇較大交付壓力的蔚來、零跑,7月銷量分別達20462輛、14335輛,前者同比增長104%,後者同比增長19%,但都刷新了單月交付量的歷史新高,而一直被詬病轉型緩慢的長城汽車,7月新能源銷量也同比增長163%至28896輛,其中,哈弗、歐拉兩大品牌均實現了月銷破萬。

“這背後都有積極降價的影子”,中泰資管基金業務部副總經理田瑀指出,部分新能源車企的交付火爆並不代表行業大幅回暖。根據乘聯會的預估數據顯示,7月份,全國新能源乘用車批發75.5萬輛,環比下降1%,新能源乘用車零售銷量爲64.7萬輛,環比下降3%,這意味着傳統淡季的屬性並未消失。

對此,乘聯會也表示,7月銷量持續走強好於預期,很大程度上得益於市場促銷。一個典型的例子就是上汽大衆的主力車型ID.3,這款車今年2月份在國內的銷量僅在1000輛左右,隨着補貼推出4月份一度攀升到3523輛,6月份補貼消退後又回到1819輛,但在7月份補貼加大後訂單又迅速破萬。

不過,這種動能恐難以持續。一方面,6、7月份的強力促銷政策,提前釋放了部分潛在需求。另一方面,根據乘聯會分析,今年Q3宏觀經濟企穩修復,但恢復速度放緩,消費者收入增長不足,支出意愿仍有待改善。從這個意義上來說,與年初降價的環境類似,當前,需求不足的問題並未改變。

從客觀上來說,這樣的市場環境需要進一步主動激活,而對於降價,車企卻普遍兩極分化。一邊是蔚來、理想、埃安、哪吒等對降價普遍持負面態度的新勢力。今年6月份,廣汽集團董事長曾慶洪就曾在重慶車展上表示,車企不應該無休止地卷價格,“價格战打來打去,想找死的企業就早點降價。”

另一邊則是兩大旗幟鮮明的電動車巨頭。其中,同樣是今年6月份,比亞迪掌門人王傳福就曾在股東大會上表示,汽車行業已進入淘汰賽階段,不競爭不會有繁榮,競爭才有優勝劣汰。而特斯拉更是早在去年下半年就开始用行動捍衛立場,今年Q1業績會上,馬斯克更對外直言愿犧牲利潤保規模。

按照中泰資管基金業務部副總經理田瑀的說法,由於供應鏈、產業分工還達不到燃油車那樣的成熟度,不同新能源車企的成本梯度差異遠大燃油車企,而上述兩種不同的態度對應的正是兩種不同的生存狀態:相較於已實現單車巨額盈利的特斯拉、比亞迪,新勢力普遍處於淨虧損甚至毛損的階段。

“2022年底,部分新勢力通過技術創新、產業鏈積累已經在國、內外具備了一定品牌影響力與供應鏈掌控力”,獨立國際策略研究員陳佳指出,按照正常的商業規律,此時適度提價不僅不會影響銷量,反而能進一步鞏固品牌護城河,“過去3年,比亞迪正是通過這種策略拿下了2022年的全球銷冠。”

1月份,特斯拉大降價卻打亂了造車新勢力的正向進化邏輯。歸根究底,陳佳認爲,特斯拉對國內新能源市場具備極強的洞察能力,並敏銳地捕捉到了國產品牌的增長曲线與拐點,也理解造車新勢力追求短平快的銷量邏輯,更透視到大部分國產新能源廠商缺乏核心競爭力與定價能力的市場短板。

“特斯拉瞅准國補退坡、自主提價的契機,逆勢打響了價格战,此後又頂着消費者投訴的壓力堅持數月,以至於包括比亞迪在內的主流車企全部跟進”,他進一步表示,如今,特斯拉在完成業績與份額的侵蝕之後,最終鳴金收兵並二度提價鞏固战果,而大部分自主品牌卻陷入了價格战的路徑依賴。

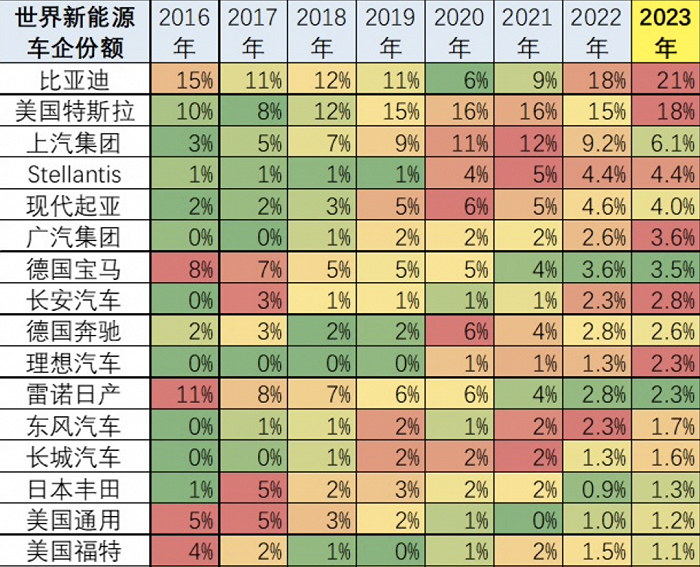

這種情況下遭遇行業下行周期,田瑀指出,整個行業就會產生明顯分化,龍頭企業的市場份額將達到行業歷史上的極高水平,而弱勢企業則只有差和更差的結局。今年上半年,比亞迪與特斯拉中國的市場份額35.4%、13.4%,二者合計佔比48.9%,相較於去年上半年,二者份額提升了近12個百分點。

今年4月份,理想汽車創始人李想曾發文稱,從2023年-2025的智能電動車淘汰賽,車企的技術、產品、交付三大綜合能力將往死裏卷,至少在中國市場,2025年,前五大車企的市場份額大概率就代表了2030年的狀態。根據乘聯會預估數據,前7個月,前五大車企的新能源集中度已高達60%。

99%的車企都到了衝量的關鍵時刻

某種程度上來說,對於市面上99%的車企來說,當前已經到了衝擊銷量的關鍵時刻。

“今年Q2,鋰資源價格跳水後大部分時間在低位運行”,陳佳指出,這很大程度上提升了電動車企的降本空間,包括蔚小理埃等頭部新勢力業績已經开始回暖,但距離全面補血尚有一定差距,短期內還很難對特斯拉進行反噬、更威脅不到比亞迪的龍頭地位,反而還留下了巨大的業績鴻溝。

隨着時間進度條過半,新勢力肩頭的壓力也愈加突出。此前,埃安、深藍、理想、蔚來、哪吒、小鵬、零跑、極氪、嵐圖設定的年度目標是50萬輛、40萬輛、30萬輛、25萬輛、25萬輛、20萬輛、20萬輛、14萬輛、4-6萬輛。今年上半年,除了埃安與理想之外,業績完成度普遍不足30%。

截至7月份,上述國產新勢力中,埃安交付25.44萬輛、深藍交付5.48萬輛、理想交付17.33萬輛、蔚來交付7.5萬輛、哪吒交付7.25萬輛、小鵬交付5.24萬輛、零跑交付5.88萬輛、極氪交付5.47萬輛、嵐圖交付1.84萬輛,其中,僅有埃安與理想的完成度過半,其他新勢力則仍徘徊在1/3左右。

傳統車企中,上汽、長安、吉利、長城也不樂觀。按照規劃,上汽的年度銷量目標爲600萬輛,長安、吉利、長城的目標則是280萬輛、165萬輛、160萬輛。今年上半年,長城總體完成度最低,僅有32%,新能源完成度也不足15%,長安總體完成度最高,達到43%,深藍完成度卻不足14%。

截至7月份,吉利的新能源銷量爲19.89萬輛,但相較於60萬輛的目標线,業績完成度不到1/3。上汽的情況也類似,按照全年的150萬輛的目標計算,當前,上汽新能源累計完成了46.3萬輛,其中,7月份的新能源銷量爲9.1萬輛,對此,上汽方面表示,Q3將全力衝刺“月銷10萬的目標”。

除了需要填補因特斯拉上一次降價留下的業績鴻溝,隨着特斯拉即將下調香港地區售價的消息流出,市場對於特斯拉下一次降價的預期也越來越濃,與此同時,特斯拉的改款Model3與新車型也已經在路上。按照香頌資本董事沈萌判斷,今年Q3,特斯拉的產量波動應是在爲新車做准備。

“從特斯拉的產品結構來看,Model S與Model X兩款高端車型只佔了4%左右的比例”,沈萌指出,這樣的定位還能給國產品牌留下錯位競爭的機會,說明更下沉的市場需求潛力更大,也正是特斯拉完成年產2000萬輛目標的重要方向,而特斯拉新車型不僅更下沉,可能還會採取靈活定價策略。

“現在沒有特斯拉加入競爭的情況之下,這個市場就是處於非常激烈甚至是惡性競爭之中”,沈萌表示,未來特斯拉加入之後,可能不僅要謀求規模還要謀求一定的利潤。可以預見的是,20萬以下的市場即將迎來一場苦战,而對於大部分國產品牌來說,特斯拉留下的時間窗口已經不多了。

與此同時,隨着吉利、長安、長城等傳統車企,以及大衆、豐田等合資品牌加速轉型,造車新勢力的生存空間也將被進一步擠壓。對於二线造車新勢力來說,要不要降價早已從選擇題變成了解答題。今年年初,零跑創始人朱江明就曾表示,如果2023年銷量上不去,那零跑後面就沒希望了。

此前,零跑就相繼通過購車補貼、新車改款等多種方式變相降價,此次最高2萬元的單車降價應是舍棄了年內毛利轉正的經營目標。處境類似的哪吒汽車也打倒了永不降價的flag。7月份上市的新款哪吒S,不僅大幅優化了配置,入門價也降低了3萬元,官方還推出了1.3萬元的增換購補貼。

“如果我們把新能源汽車的過去幾年極大的成本差異以及需求的快速增長稱爲上半場的話,那么產品內涵穩定下的產業鏈成熟對於行業來說可以稱得上中場休息”,但按照進一步指出,新能源汽車的競爭可能沒有所謂的中場休息,因爲智能化的下半場來的比想象中更快,並且下半場變數更大。

無論從哪個角度來說,這將是又一場硬仗,而新一輪的降價潮或許才剛剛开始。

標題:99%的車企都到了衝銷量的關鍵時刻

地址:https://www.utechfun.com/post/247366.html