歷經 2022 年股債齊跌的頹勢後,今年股債市場上半年都繳出亮眼的成績單,聯博投信股票投資策略師李長風表示,全球股市上半年受惠輝達(NVIDIA)引領的 AI 風潮,所有人都在問下半年會不會延續,其實選股非常重要,目前看雖然不覺得 AI 是一個長期題材,但是建議可尋找成長動能較不受景氣影響的投資題材,像是 AI 相關仍未上漲的雲端運算、線上廣告等,而債券則採多元平衡布局。

以 S&P 500 指數為例,上半年非核心消費、科技、通訊服務漲幅超過 20%,進而衝高美股評價,但是李長風表示,目前市場景氣與股價出現分歧,象徵景氣領先指標之一的 ISM 製造業指數逐步下滑,但 MSCI 美國循環的防禦型類股指數卻呈現向上走勢,顯示投資人目前追逐的類股,不像是為下半年可能的景氣放緩做準備。

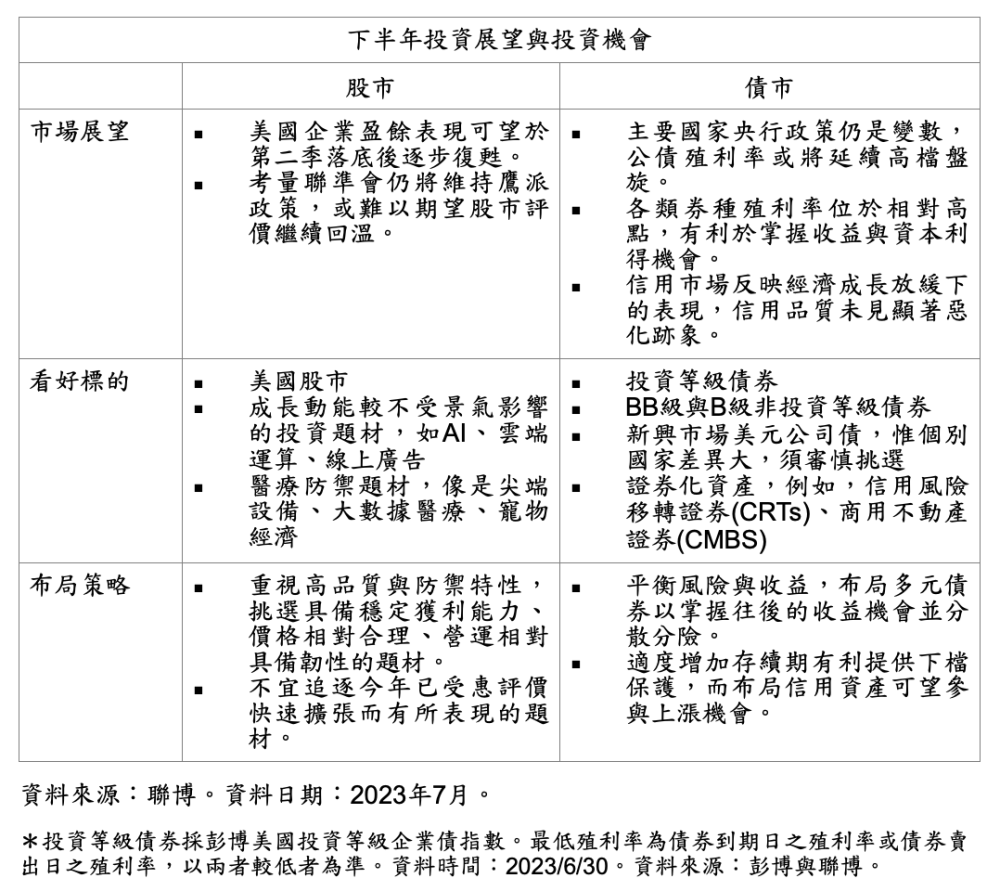

李長風提醒,雖然企業盈餘成長落底回升,整體企業成長態勢恐仍將受景氣疲軟影響,預期評價面難以持續穩定擴張,下半年「選股」變得格外重要,根據歷史數據顯示,通常只有在景氣衰退伴隨利率上升的環境中,成長股表現才會相對承壓,但隨著聯準會升息次數趨緩,甚至利率有望在明年下降,成長股表現可期。

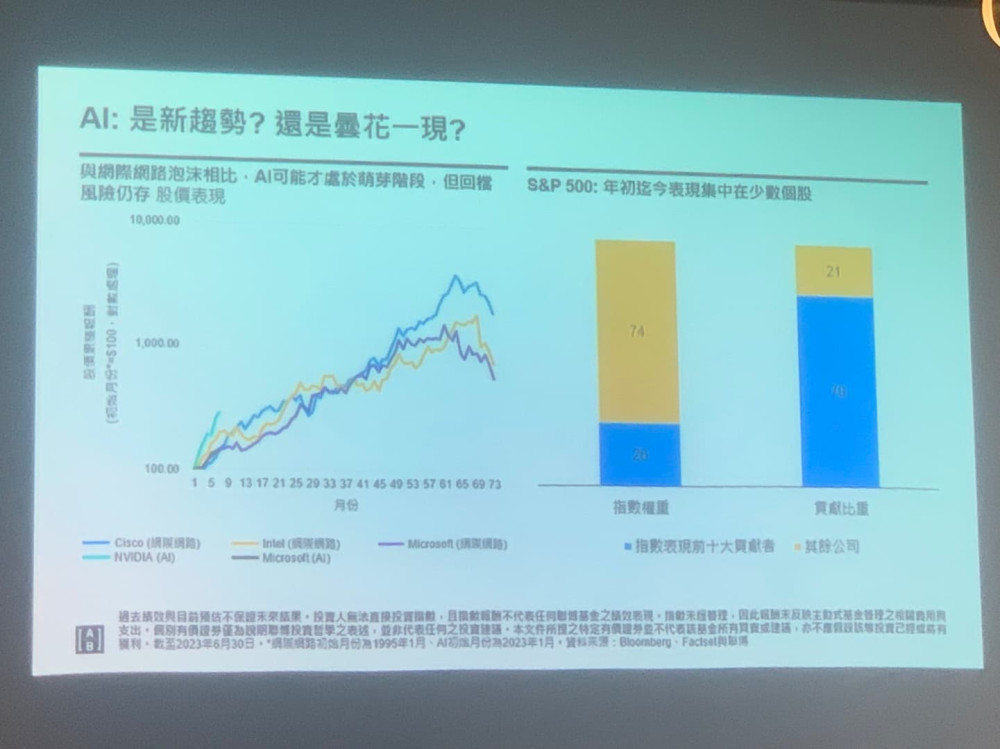

AI 到底還能不能再投資?李長風認為,並不覺得 AI 是一個長期題材,因為目前 AI 仍在萌芽階段,高通膨、高利率可能使後續獲利成長趨於和緩,而在較高利率、較高通膨的環境,應挑選高品質公司,其較高的獲利能力、較低槓桿的特性,可望勝出,建議可尋找成長動能較不受景氣影響的投資題材,像是 AI 相關的雲端運算、線上廣告等等,因為企業數位轉型的趨勢不會改變。

另一方面,李長風也看好目前具評價優勢的醫療類股,可望為投資組合增添防禦力,根據過往經驗,景氣從高點放緩相對有利於防禦型題材表現,因為科技股飆漲,醫療類股維持低檔,現在反而是進場布局的時機,而且即便疫情相關需求可能放緩,但先前受疫情影響的題材,如選擇性手術、醫療設備等,可能逆勢成長。

整體而言,聯準會仍將維持鷹派政策,李長風提醒,建議投資人不宜追捧今年已受惠評價快速擴張而有所表現的題材,反而應留意評價相對合理,或因遭逢短期利空而評價修正的題材,面對潛在景氣溫吞與評價停滯風險,建議從選股出發,找到可望在目前環境中發揮的個別題材,具備穩定獲利能力、價格相對合理、營運相對具備韌性的題材將成為下半年選股重點。

債市以多元債券平衡布局

聯博集團亞洲(不含日本)固定收益事業發展主管 Thierry Taglione 以「過渡的一年」形容 2023 年的環境,從 2022 年的高通膨、急升利率,走向今年的通膨降溫,但仍高於央行目標、利率維持高水準的形態,聯博預估到 2024 年美國通膨才會降至 2.5% 的水準。

Thierry Taglione 指出,持續緊縮的貨幣政策將延續數季並減緩經濟成長,有助於降低通膨,只是要達到各國央行目標還需一段時間,但觀察到經濟成長減速可能促使公債殖利率下滑,目前美國 PMI 的水準已反映美國公債殖利率未來可望下降,聯博預測 2023 年美國十年期公債殖利率介於 3.5~4%、2024 年滑落到 2.5~3%。

投資等級債方面,Thierry Taglione 指出,自 2020 年大規模降評之後,升評動能仍正向,高品質企業債像是美國投資等級債券最低殖利率雖較去年小幅滑落,仍處於相對具吸引力的 5.4%,而非投資等級債方面,即便負債成本攀升且企業盈餘下降,但 BB 與 B 等級債券佔比高,有助於降低違約風險,可從非投資等級債券中挑選,其中信評較高的 BB 級債券較易出現明日之星。

至於新興市場債,Thierry Taglione 認為,強勢貨幣公司債會優於強勢貨幣主權債與當地貨幣債,其不僅殖利率相對歷史具吸引力、夏普值也高於後兩者,儘管強勢貨幣債券的評價較具吸引力,但當中的非投資等級債券仍存在龐大不確定性,因此需審慎挑選標的。

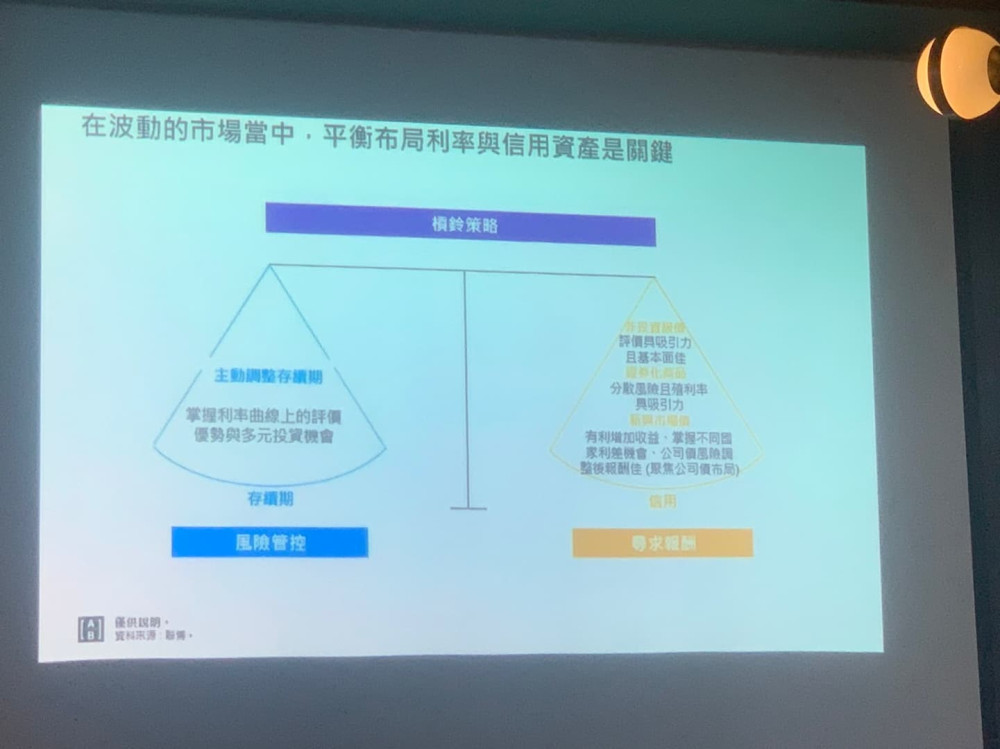

Thierry Taglione 提醒,即使今年不若去年震盪,市場事件仍此起彼落,市場利率波動度明顯高於 20 年平均,建議投資人以槓鈴策略平衡布局利率與信用資產,適度增加存續期間如公債,以提供下檔保護,同時布局非投資等級債券、證券化商品與新興市場債券等券種。

(首圖來源:科技新報)

延伸閱讀:

標題:AI 下半年還能不能投資?聯博:股市看成長型、債券採多元布局

地址:https://www.utechfun.com/post/237234.html