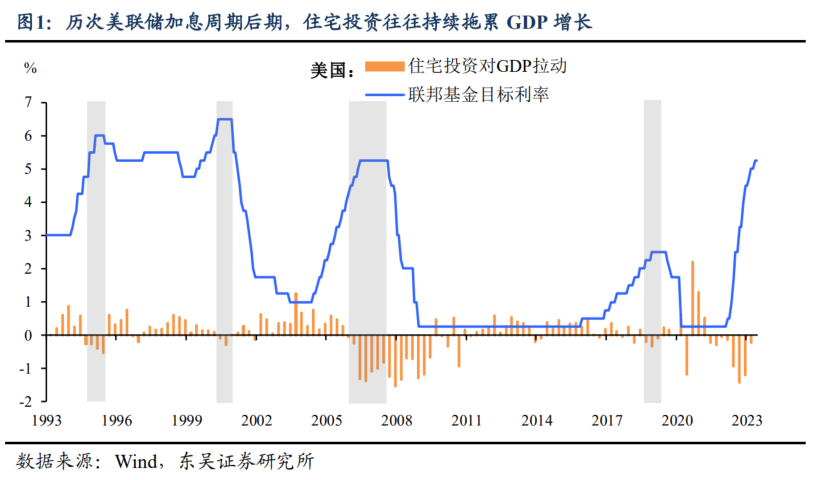

當前種種跡象表明美國房地產正先於經濟軟着陸。尤其是二季度以來,以新屋开工和成屋銷售爲代表的一系列指標持續回暖,亞特蘭大聯儲最新預測在連續8個季度下滑後,住宅投資有望在今年二季度爲美國GDP貢獻正增長。鑑於美聯儲一年多來已累計加息500bp,住宅投資在加息周期尚未結束時提前轉正,顯然是有悖於歷史經驗的(圖1)。

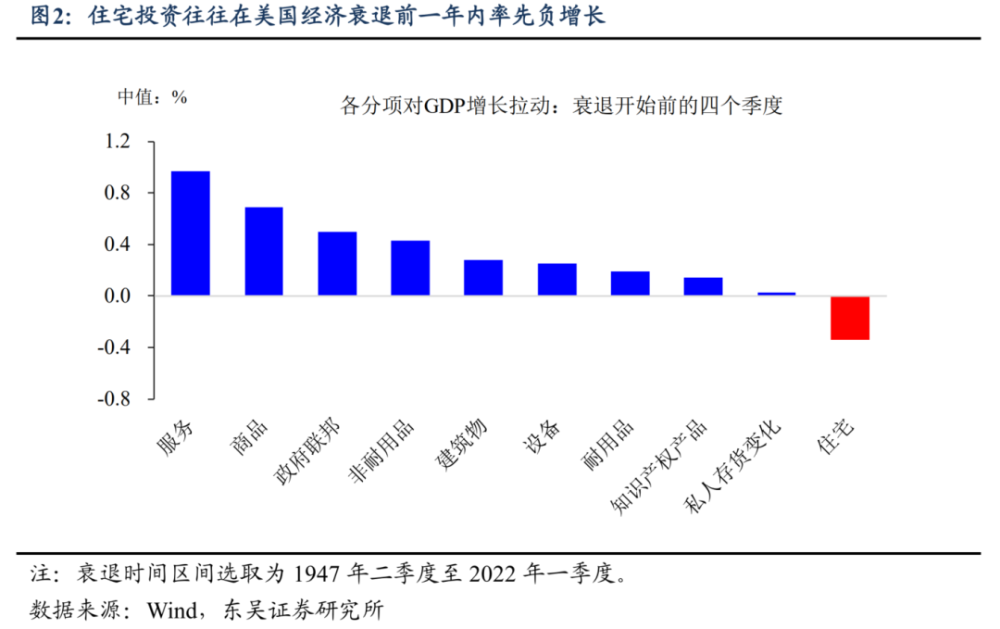

歷史來看,在GDP的組成部分中,住宅投資的負增長歷來是美國經濟衰退的最佳預警信號(圖2)。因此,如果當前的美國房地產正率先軟着陸,是否意味着美國經濟已經躲過了衰退?這對於美聯儲的貨幣政策又有何影響?

對此,我們考察了自1990年以來的4次高利率導致美國房市大崩潰的原因。如圖3所示,由於不同程度的緊縮作用,美國房地產最終“閃崩”的原因都是供需失衡,其中需求端的因素更加關鍵。

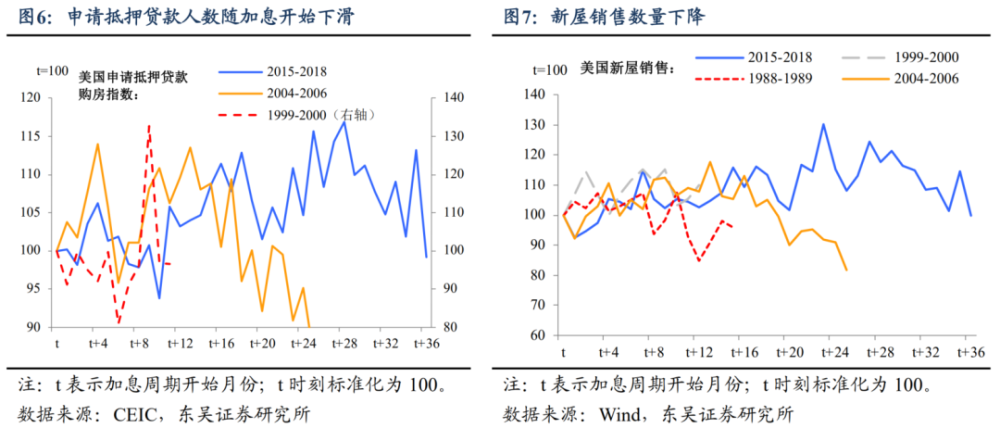

疲軟需求,加息幅度和利率水平都重要。在不斷走高的利率下,購房需求放緩的傳導路徑是:高利率—高抵押貸款利率—高利息支付率--購房意愿及需求疲軟。具體來看,從加息周期开始,消費者認爲买房是個“錯誤選擇”的想法就越來越強烈(圖4-5)。

其中2008年爲歷次以來影響最劇烈的一次:大幅加息425bp中,申請抵押貸款人數最大跌幅爲63%,新屋銷售快速下滑76%。而如果加息是從低利率水平开始,則對購房需求的削弱便不太明顯: 2018年不僅加息起點低,且加息幅度也不大,所以對地產的影響就較小,房屋銷量溫和回落23%(圖6-7)。

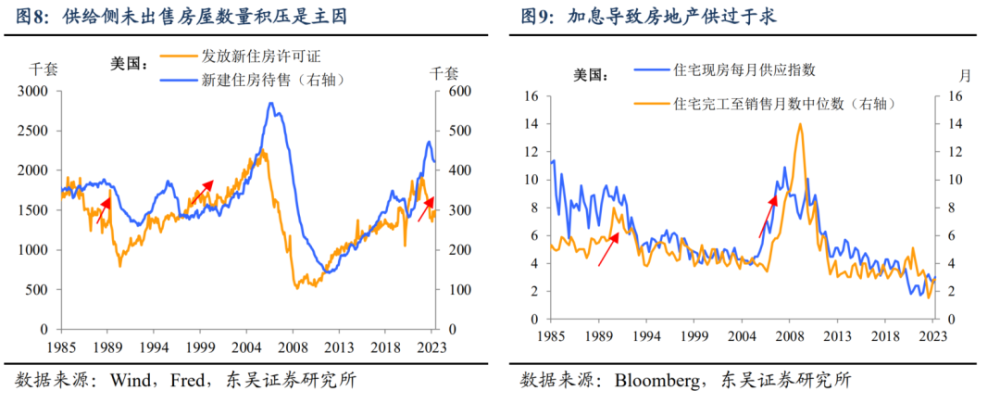

超額供給,是原因也是結果。歷史上4次房價崩潰的相似之處都是在加息周期中累計了過量的庫存。前期過量的發放房屋建築許可制導致待售房屋數量激增(圖8-9)。過去4次平均增加許可證發放量73%,帶動了64%的待售房屋數量。

從歷史經驗看,需求比供給對地產的影響更重要。2018年,房屋許可證發放數量增加176%,帶領待售房屋數量激增146%。但是,由於2018年加息起點低(從0利率开始)+加息幅度還不大(累計225bp),美國居民購房需求並未被嚴重削弱。最終在需求的支撐下,房產快速回暖,也幫助美國避免了一次衰退。

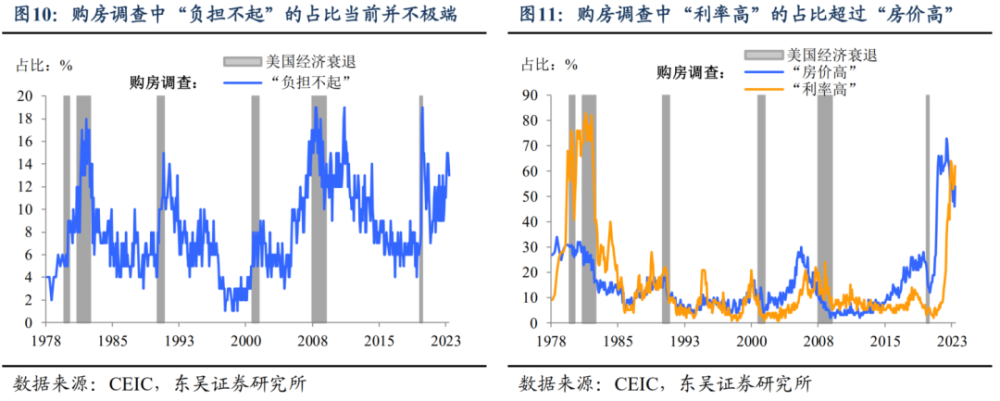

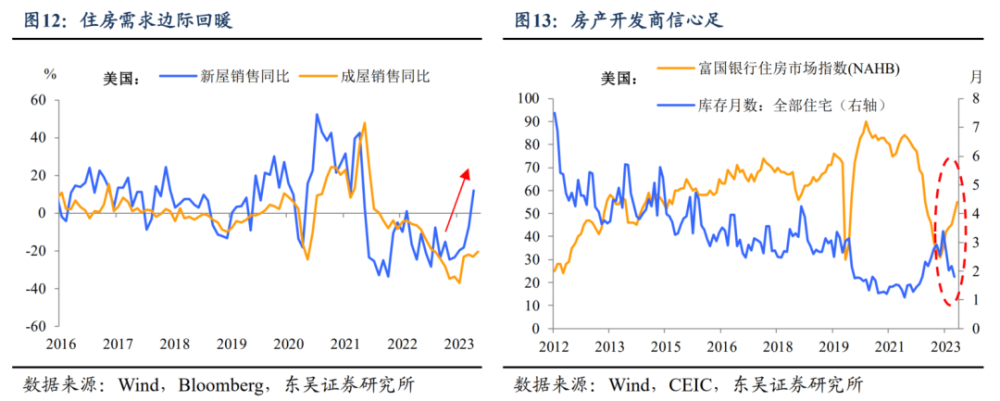

這次有何不同?需求經受住了加息的衝擊,而供給弱成爲樂觀的主要理由,這一次美國經濟陷入衰退“不容易”。需求端,在經歷了“史詩級”加息後,根據調查數據顯示,居民對於“負擔不起”的抱怨仍明顯低於此前衰退前的高位。這與疫情後美國家庭資產負債表明顯改善以及就業保持韌性有關:2023年Q1美國家庭償債負擔仍低於疫情前的水平。而居民認爲當前最主要的限制因素不是房價而是利率(圖 10-11),隨着加息接近尾聲,需求指標都开始觸底反彈(圖 12)。

二是供給端,低庫存加強开發商的建築信心,無論是營建許可還是新房开工均开始邊際好轉(圖 13)。與2018年相比,本輪地產周期雖然需求下降的幅度更大,但是供給明顯更“克制”,供需失衡的情況反而要更好(庫存月數更低),而2018年美國地產下行並沒有帶來經濟衰退。

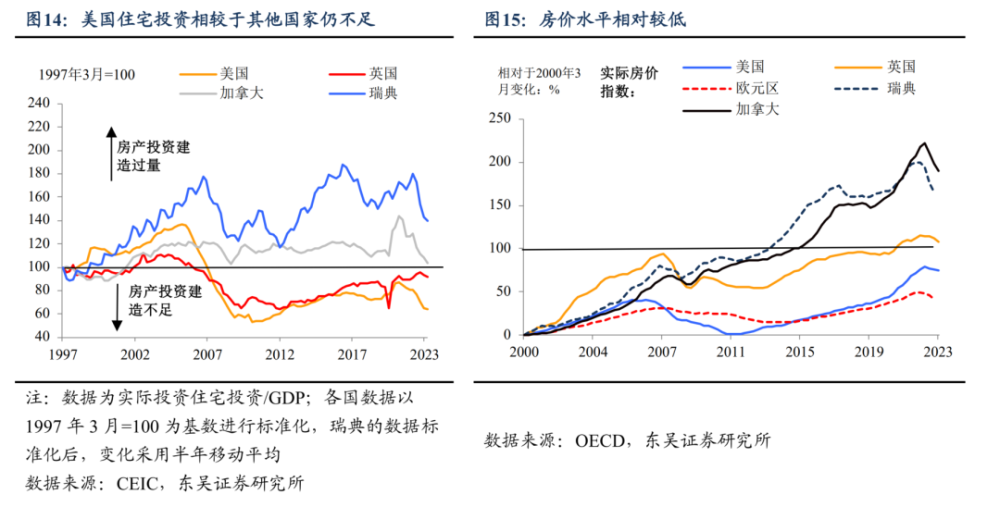

除此之外,從國際對比上看,美國住宅投資以及房價的上漲幅度上,遠不及加拿大及瑞典,至少在其他兩國地產尚未出現問題前,我們可以不用太擔心美國(圖14至15)。

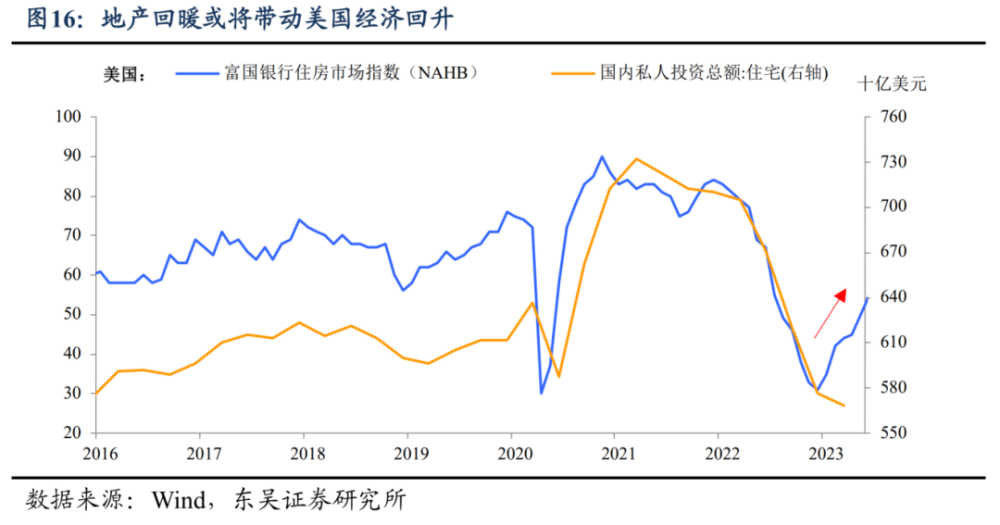

但值得注意的是,房地產軟着陸讓通脹及就業的“隱憂”再起。美國通脹壓力遲遲未解,如果房地產成功軟着陸,那么美聯儲抗擊通脹及就業的難度無疑將再進一步(圖16)。在此基礎上,政策轉向則不會太早,也爲未來經濟和市場平添變數。

風險提示:地產超預期反彈導致美聯儲緊縮程度高於市場預期;美聯儲超預期緊縮導致美國金融體系再次出現危機。

資本與並購企業家課程

聚核產業升級 賦能企業產業鏈條

洞察投資前瞻 熟悉企業估值與價值提升

現开放精英企業家補錄取通道 點擊下方圖片了解詳情及報名 ↓↓↓

點擊上方圖片,查看課程詳情

往期推薦

2023年全年課表重磅發布

市場觀察 | 宏觀過得去,微觀過不去,反差是怎么來的?

市場觀察 | 宏觀過得去,微觀過不去,反差是怎么來的?

周一洞見 | 前5個月我國軟件服務收入43238億元;英國、挪威、瑞士央行宣布加息;Keep將港交所上市;盒馬最快11月IPO

周一洞見 | 前5個月我國軟件服務收入43238億元;英國、挪威、瑞士央行宣布加息;Keep將港交所上市;盒馬最快11月IPO

盛夏書單 | 六本書,一起尋找復盤與思考的力量

盛夏書單 | 六本書,一起尋找復盤與思考的力量

點擊“閱讀全文”立即報名!

點擊“閱讀全文”立即報名!

本文作者可以追加內容哦 !

標題:房地產軟着陸後,美國經濟衰退還有戲嗎?

地址:https://www.utechfun.com/post/232896.html