在終止IPO兩年後,江蘇金源高端裝備股份有限公司(下稱“金源裝備”)選擇“賣身”永達股份(001239)。上市半年多的永達股份以6.12億元獲得金源裝備51%股份,業績跌跌不休的兩個公司選擇聯手。

在營收和淨利潤規模上,金源裝備都要比永達股份更厚實。但由於上市失敗,金源裝備只能以12億元的估值賣出控股權。上市僅數月的永達股份股價雖一度逼近破發,但目前市值仍有35億元左右。

《財中社》注意到,此次收購中,金源裝備原實控人葛豔明給出了不菲的業績承諾。風電平價上網全面實施後,缺失定價權的金源裝備在原材料大幅漲價下,核心產品提價難,毛利率一跌再跌;而且,主要客戶貢獻的收入,與對方披露的採購額大相徑庭,投資者該相信誰呢?

毛利率異常起伏

9月11日,永達股份發布收購草案,公司計劃拿出6.12億元現金收購金源裝備51%的股權。最早發布收購預案的大約兩月前,永達股份上市剛過半年。

永達股份的主業是大型專用設備金屬結構件,產品主要應用於隧道掘進和工程起重領域。金源裝備主營業務爲高速重載齒輪鍛件,是齒輪箱的核心零部件,下遊主要應用於風電設備。

金源裝備原計劃IPO,且於2021年發布了招股書申報稿,一年後公司終止IPO。主要原因是風電平價上網、原材料漲價等對公司毛利率造成影響。

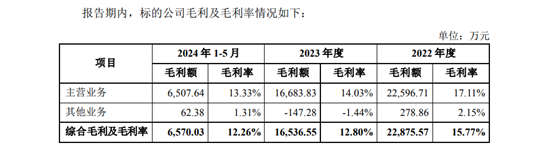

《財中社》梳理此次收購報告和金源裝備招股書申報稿發現,公司毛利率在明顯下降。2021年之前金源裝備毛利率都在17%以上,甚至超過20%也不是新鮮事兒。終止IPO後的2022年和2023年,金源裝備毛利率只有15.77%和12.8%,毛利率一年下降一個台階。

2024年前5月,金源裝備毛利率進一步下探至12.26%,毛利率下降之勢似乎沒有終止的跡象。

如前所述,金源裝備稱公司毛利率下降是受到風電平價上網和原材料漲價影響。2021年8月,國家發改委宣布,風電平價上網。2022年金源裝備毛利率开始下行,兩者直接相關。

其他風電設備上市公司也都有所反應,但多數公司毛利率早已趨穩。2024年上半年,風電龍頭金風科技毛利率甚至开始明顯上升,其他如大金重工、天順風能等毛利率也都企穩回升。

港股上市公司中國高速傳動(00658)是金源裝備最大客戶,貢獻公司半數以上營收。公司毛利率雖有下降,但也只是小幅下降。公司另一大客戶杭齒前進(601177)毛利率也基本穩定,都沒有出現像金源裝備這樣明顯的下滑。

從金源裝備產品售價看,2022-2023年公司鍛件銷售單價爲1.18萬元/噸,基本保持穩定,2024年1-5月單價下降8.13%至1.09萬元/噸。根據金源裝備招股書申報稿,2020-2021年鍛件均價爲1.11萬元/噸和1.12萬元/噸,略有上漲但漲幅不大。

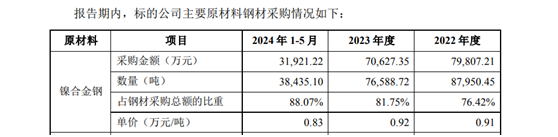

原材料漲價就明顯了。金源裝備採購最多的原材料是鎳合金鋼,佔鋼材採購總額的比重在80%左右,2020-2021年採購單價分別爲0.72萬元/噸和0.79萬元/噸,上漲了3.42%和8.98%。

2022-2023年以及2024年前5月,金源裝備鎳合金鋼採購單價分別爲0.91萬元/噸、0.92萬元/噸以及0.83萬元/噸。2022年採購單價大漲15.19%,漲幅遠超產品價格的上漲,毛利率下降難以避免。

作爲一家風電設備零件供應商,金源裝備定價權的缺失讓公司在行業變動時受“夾板氣”。上遊漲價只能接受,下遊壓價難以抗拒。

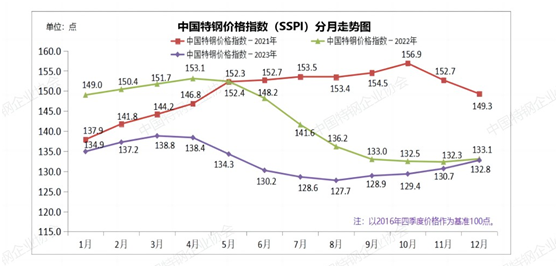

《財中社》注意到,鎳合金鋼的走勢與中國特鋼價格指數(SSPI)基本相一致。中國特鋼企業協會公布的數據顯示,2021年中國特鋼價格指數开始拉漲,指數全年保持高位,進入2022年後依然如此。

但從這一年5月後,中國特鋼價格指數开始走低,全年呈現前高後低走勢,並逐漸接近2020年水平。2023年弱勢更加明顯,指數全年基本都低於2022年水平。截至2024年上半年,中國特鋼價格指數與2023年同期相仿,繼續弱勢表現。

終止上市進程後,金源裝備毛利率迅速下降。可在鎳合金鋼漲勢最爲兇猛的2021年,公司毛利率不僅沒有受到影響,反而創了4年來的新高,此時正是公司上市的關鍵節點。

之後即便與鎳合金鋼價格走勢基本一致的中國特鋼價格指數持續弱勢表現,金源裝備的毛利率也沒有反彈跡象。最主要的原材料降價,產品售價相對穩定,金源裝備毛利率持續下滑不斷創新低,原因是什么呢?

矛盾的收入

金源裝備的高速重載齒輪鍛件等產品是齒輪箱的核心零部件,下遊最終客戶主要是風電企業,幾大客戶對金源裝備的營收有着直接影響,前五客戶佔比超過了70%。

因此,大客戶收入的准確與否直接決定金源裝備收入的真實性。金源裝備第一大客戶是港股上市的中國高速傳動,計劃IPO時其營收佔比就超過了一半,此次收購中同樣如此,中國高速傳動貢獻的營收佔比依然超過半數。

在年報中,中國高速傳動沒有披露詳細供應商的情況,所以無法比較兩者之間公告的營收和採購是否相一致。

A股上市的杭齒前進同樣是金源裝備的大客戶之一,2022年和2023年分別爲金源裝備貢獻了1.01億元和7187萬元的收入,是公司第二大和第三大客戶,營收佔比在6%上下。

年報中,杭齒前進雖沒有公布具體採購商的名單,卻有前五名採購的詳細金額。2022年公司從第二大供應商採購了8037萬元,向上一名的採購金額過億元(1.13億元),向下一名則僅有4000萬元出頭。

杭齒前進公布的2022年第一大供應商與金源裝備從杭齒前進獲得的收入最爲接近,但仍然相差了1200萬元。如果金源裝備是杭齒前進所公布2022年的第二大供應商,又明顯低於當年金源裝備對杭齒前進所確定的收入1.01億元,是稅收的影響還是二者確認收入的方式不同,甚或是有一方在說謊?

本文作者可以追加內容哦 !

標題:永達股份6億控股金源裝備:毛利率下降難自圓其說 大客戶收入打架

地址:https://www.utechfun.com/post/421864.html