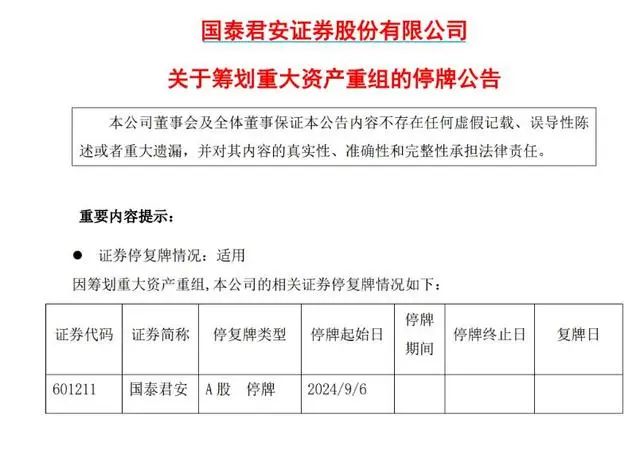

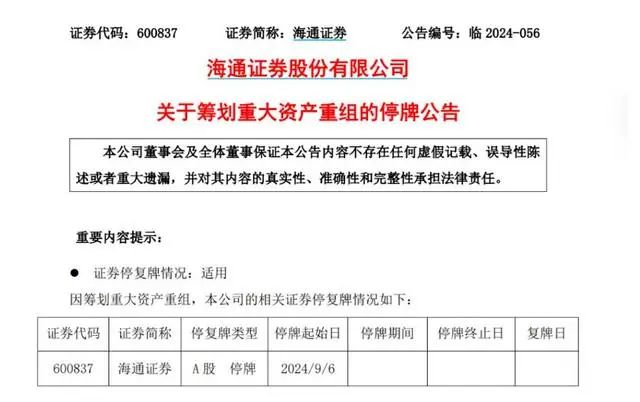

9月5日北京時間周四深夜,國內頭部券商國泰君安和海通證券分別發布公告稱,籌劃通過國泰君安以換股方式吸收合並海通證券並募集配套資金的重大資產重組事項,雙方公司的A股股票都將於9月6日开市時起停牌,預計停牌時間不超過25個交易日。

具體來說,國泰君安正在籌劃通過向海通證券全體A股換股股東發行A股股票、向海通證券全體H股換股股東發行H股股票的方式,換股吸收合並海通證券、並發行A股股票募集配套資金。

公告稱,停牌期間,雙方公司將積極推進相關工作並履行信息披露義務。本次重組及正式交易文件需提交雙方各自董事會、股東大會審議,並經有權監管機構批准後方可正式實施,能否實施尚存在不確定性。

合並後總資產、淨資產將躍至行業第一,打造券商“超級航母”,爲券商並購按下加速鍵

合並後總資產、淨資產將躍至行業第一,打造券商“超級航母”,爲券商並購按下加速鍵

據券商中國等媒體分析,按照2023年報數據測算,國泰君安與海通證券合並後新機構的總資產和歸母淨資產將分別達到1.68萬億元和3300億元,均將超越中信證券處於行業首位,堪稱證券業“超級航母”。若將國泰君安與海通證券的2024上半年營業收入簡單相加合計爲259.35億元、歸母淨利潤合計爲59.69億元,都僅次於中信位列行業第二位,與中信的指標差距均超40億元。

21世紀經濟報道稱,國泰君安和海通證券兩大巨頭合並,說明1.68萬億證券業“超級航母”呼之欲出,是新“國九條”實施以來頭部券商合並重組的首單,也是中國資本市場史上規模最大的A+H雙邊市場吸收合並、上市券商A+H最大的整合案例,涉及多業務牌照與多家境內外上市掛牌子企業,屬於重大無先例的創新事項。

還有分析指出,國泰君安宣布啓動合並海通證券的程序,屬於傳聞幾個月後“靴子正式落地”,未來新公司的資產規模將超越中信證券成爲最大內資券商。國泰君安與海通證券同由上海國資控股,正是這一關鍵因素使得兩家公司的合並成爲現實。

此前據《金融時報》,除了目前已經公布的中小券商合並案例之外,近期關於頭部券商合並的傳聞屢屢出現,涉及合並傳聞的券商有中金公司和中國銀河證券、中信證券和中信建投、海通證券和國泰君安等。其中,中國銀河證券和中金公司的傳聞引起較多關注,2023年10月,中金公司和中國銀河證券的人事變動時,市場就傳聞雙方有整合動向。

而在國泰君安與海通證券的合並之外,監管引導下,今年還有六起券商並購披露了預案,代表“券商並購按下加速鍵”。最新的一例是本周稍早國信證券稱擬發行股份收購同屬深圳國資的萬和證券,劍指跨境業務,這份收購預案距離首次宣布收購萬和證券僅過去14天。此前還有“浙商+國都”、“國聯+民生”、“西部+國融”、“平安+方正”、“太平洋+華創”等組合相繼湧現。

“強強聯合”的考量:優勢互補,優化上海金融國資布局,助力上海國際金融中心建設

“強強聯合”的考量:優勢互補,優化上海金融國資布局,助力上海國際金融中心建設

據上海證券報援引業內人士評價,國泰君安證券、海通證券同爲大型綜合性券商,在業務結構、數字科技、合規風控、科創金融、國際布局等方面各具特色。

本次合並符合兩家公司的战略發展方向,既有利於雙方共享專業能力和客戶資源,增強客戶服務能力,提升集約管理水平與運營效率;也有利於推動優勢互補,完善重點領域、重點產業、重點區域布局,全面提升抗風險能力,增強核心競爭力,更好履行職責使命,提升服務實體經濟能級。

券商中國的分析還稱,國泰君安與海通證券合並背後有三大考慮,除了有助於雙方優勢互補,增強核心功能,還能優化上海金融國資布局,做強做優做大國有資本,“上海亟需打造國際一流投資銀行以助力上海國際金融中心建設,頭部券商合並重組將成爲有效途徑。”

去年底通過的《上海市貫徹〈國有企業改革深化提升行動方案(2023-2025年)〉的實施方案》明確提出要“支持頭部證券公司加強業務創新、集團化經營、並購重組,打造一流投資銀行”,上海十二屆市委五次全會提出要“深入推進國企改革深化提升行動”“緊緊圍繞‘五個中心’建設加大改革开放突破力度”。

公开資料顯示,國泰君安證券是由均創設於1992年的國泰證券和君安證券通過新設合並、增資擴股,於1999年8月組建成立,近年來核心財務指標穩居行業第一梯隊,連續17年獲得中國證監會A類AA級最高監管評級,目前實際控制人爲上海國際集團有限公司。

海通證券成立於1988年,由交通銀行發起設立,總部也位於上海,是國內成立最早、綜合實力最強的證券公司之一,擁有一體化的業務平台、龐大的營銷網絡以及雄厚的客戶基礎,無控股股東、無實際控制人,目前第一大股東爲上海國資旗下的上海國盛(集團)有限公司。

新“國九條”和密集政策支持證券業第五次整合浪潮,券商板塊有望迎來邊際改善

新“國九條”和密集政策支持證券業第五次整合浪潮,券商板塊有望迎來邊際改善

從行業背景上來看,據中國工業報介紹,今年堪稱1990年代以來我國證券行業的第五次整合浪潮,並受到4月份新“國九條”和一系列監管支持政策的有力推進。

21財經援引信達證券非銀金融行業首席分析師王舫朝稱,在券商並購重組加速及其帶來的供給側改革、降本增效等因素的催化下,券商板塊有望迎來邊際改善,建議關注頭部券商,符合並購主題的券商:

從行業案例來看,近年來證券行業進入並購重組高發期,多家中小券商或強強聯合,或被地方國資、龍頭券商攬入囊中。

早在2019年11月,證監會就首次提出鼓勵券商行業同業並購,打造航母級券商。2020年7月,證監會向各派出機構發布通知,鼓勵有條件的券商、基金公司开展市場化並購重組。

2023年10月,中央金融工作會議提出“培育一流投資銀行和投資機構”的任務目標,證監會隨即在當年11月表示,將支持頭部證券公司通過業務創新、集團化經營、並購重組等方式做優做強,打造一流投資銀行。

2024年3月,證監會集中出台《關於加強證券公司和公募基金監管加快推進建設一流投資銀行和投資機構的意見(試行)》等政策,明確提出將推動形成10家左右優質頭部機構引領行業高質量發展的態勢,支持頭部機構通過並購重組、組織創新等方式做強做優,首次發布打造一流投行和一流投資機構的明確路线圖,提出“到2035年……形成2至3家具備國際競爭力與市場引領力的投資銀行和投資機構”。

2024年4月新“國九條”發布,國務院出台《關於加強監管防範風險推動資本市場高質量發展的若幹意見》,對證券基金機構提出“支持頭部機構通過並購重組、組織創新等方式提升核心競爭力,鼓勵中小機構差異化發展、特色化經營。”

分析普遍認爲,券商之間的並購重組,往往可以實現經營區域和業務類型的互補,爲券商帶來進一步的發展機會。過去十年也有中金公司收購中投證券、中信證券收購廣州證券等多個典型案例,通過並購重組,抓住機會補強了自身短板,持續提升了實力。

國盛證券分析師馬婷婷、陳惠琴指出,券商兼並有助於行業降風險、優業績,頭部及地方龍頭券商或受益較大;行業整體而言,券商間兼並提速有助於加快存優汰劣,盡快出清一些缺乏競爭力、風控薄弱的證券公司,提升行業整體抗風險能力。

平安證券認爲,未來,券商同業間有價值的市場化整合將呈現四個方向:第一是強強聯手,大券商+大券商整合打造航母級券商;第二則是傳統業務補短板,通過並購補足個別業務短板;第三是客戶資源整合,區域性客戶資源整合、或不同類型客戶資源整合,如高淨值客戶與長尾客戶的互補、零售客戶與機構客戶的互補等;第四爲加強海外布局、科技布局的外延式擴張,通過收購海外機構加速國際化進程,通過收購數字化平台增加科技賦能,或整合互聯網公司的线上流量資源。

來源:華爾街見聞

本文作者可以追加內容哦 !

標題:1.68萬億券商“超級航母”來了

地址:https://www.utechfun.com/post/419002.html