8月29日,英偉達公布了表現亮眼的第二季度財報,實現營收300億美元,同比增長122%。但是,英偉達預計第三季度營運收入同比增長80%至325億美元,低於最高預計值379億美元。財報發布後,英偉達股價極速跳水,一度跌破7%。

摩根士丹利股票分析師Shawn Kim及其團隊發布報告稱,這種市場表現,預示着半導體行業已經進入後期周期,即將見頂。

從歷史上看,行業進入後期周期會呈現出一些跡象:盡管市場情緒從樂觀轉向狂熱,投資者仍然意識到估值過高和未來增長潛力的局限性,從而導致股價回調,同時,行業的營收增長开始放緩。

無論是數據中心收入還是整體收入,英偉達第二季度的表現都超出了預期。但是,英偉達股價仍然跳水,大摩表示,半導體行業表現出了明顯的後期周期特徵——市場相信需求仍然強勁,英偉達第三季度的指引也很積極,但是,市場對利好消息反應疲軟。

大摩表示,通常而言,半導體行業的增長率要么很高,要么負增長,極少是溫和的增長。半導體行業每兩年左右達到一次供需平衡,但這種平衡期不會持續太久。

目前,半導體行業正面臨着後期周期,包括半導體的行業狀況和估值。市場對半導體行業的後續發展持不同的看法,擔心半導體周期已經達到頂峰的恐懼與錯失人工智能機會的恐懼相抗衡。

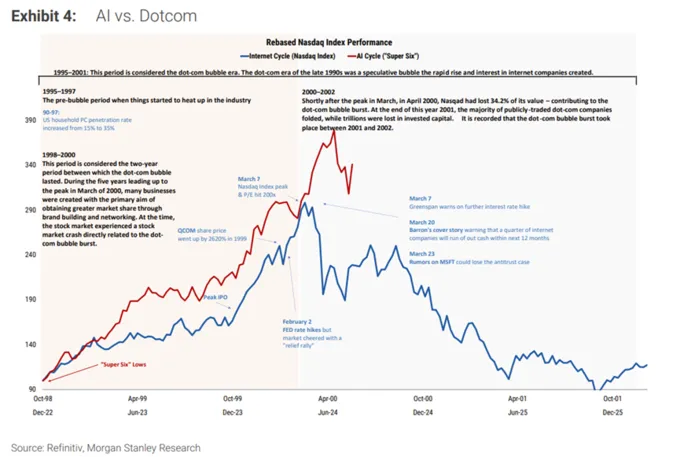

引申到目前的生成式AI。如果市場意識到足夠的AI收入可能比預期的更遙遠,那么市場對AI估值的溢價可能會縮小。這不是悲觀地看跌,而是更理性的觀點,畢竟目前許多企業的AI項目仍處於試點或概念驗證階段。但是最終,人工智能將創造出巨大的長期投資機會,就像之前由計算機驅動的範式轉變一樣。

大摩指出,雖然當前的科技周期可能與以往不同,但也有跡象表明,目前正在接近半導體行業周期的頂峰,這個頂峰开始於2022年第四季度。盡管目前市場對GPU的需求顯而易見,但對於下一階段的人工智能交易來說,情況可能並不那么簡單——關鍵點在於AI需求是否會在2025-2026年之前提前釋放(pull forward)。

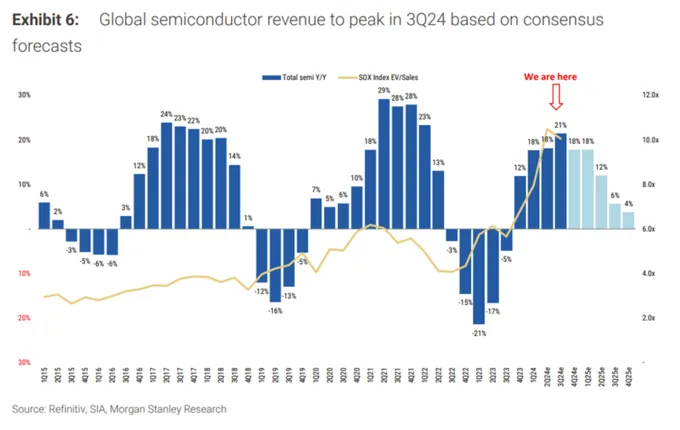

大摩表示,歷史上,市場一直受到變化率的驅動。基於同比銷售/定價增長(YoY sales/pricing growth),半導體行業周期的峰值即將到來,全球收入同比指向2024年第三季度的高峰。大摩相信,科技公司將繼續在2025年實現上漲,供應可能要到2025年底才能趕上需求,但股價會隨變化率波動,這意味着半導體行業公司會實現盈利,但股價不會達到之前的水平。

隨着時間的推移,半導體行業更多的價值將轉移到應用層面,基礎設施的價值會減少。盡管目前AI計算芯片短缺,但這一趨勢不會永遠持續下去——最終AI芯片的供應將追上需求,呈現出周期性特徵,很難維持當前的增長速度。

普遍的預期是,進入2025年後,半導體行業的營收增長將开始放緩。

貫穿各個周期的一件不變的事情是人類行爲。在行業的後期周期,一個特徵是投資者從樂觀轉向狂熱。這一時期,推動股票上漲的主要是一些因素的終結,去年是利息覆蓋率,今年是人工智能帶來的盈利動能,這一動能正在加速,預計將在接下來的幾個季度達到頂峰。

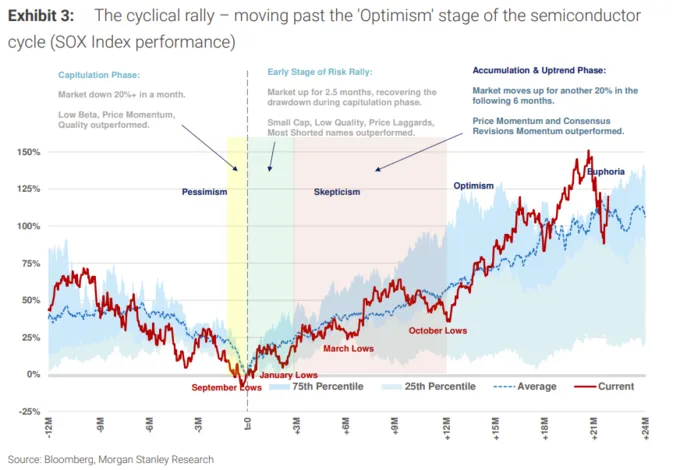

大摩認爲,目前的市場心理將很快從對新周期增長驅動因素的關注轉向對周期頂部來臨的恐懼。回顧過去的10個周期,SOX指數在“悲觀期”後的3個月平均表現優於標准普爾500指數13個百分點;在持續約三個季度的“懷疑期”中,這一優異表現擴大到32個百分點;在通常持續約兩個季度的“樂觀期”, 這一優異表現進一步加速到76個百分點,但一旦進入“狂熱期”,SOX指數平均表現落後於標准普爾500指數13個百分點。

$標普500ETF(SH513500)$$納指100ETF(SH513390)$$上證指數(SH000001)$

文章來源:美股研究社

免責聲明:轉載內容僅供讀者參考,版權歸原作者所有,內容爲作者個人觀點,不代表其任職機構立場及任何產品的投資策略。本文只提供參考並不構成任何投資及應用建議。如您認爲本文對您的知識產權造成了侵害,請立即告知,我們將在第一時間處理。

本文作者可以追加內容哦 !

標題:AI股“上躥下跳”意味着啥?

地址:https://www.utechfun.com/post/418633.html