對於英特爾公司的投資者來說,這是令人沮喪的一年,該股從2023年开始大幅上漲,但隨後回落,市值縮水了一半以上。第二季度收益疲軟,加上指導不力,引發了市場對該芯片制造商長期前景的擔憂。

有消息稱英特爾正考慮出售其剛剛起步的芯片代工部門,這可能是英特爾重回正軌所必需的重大战略轉變。該股還有看漲空間。

英特爾是半導體行業的先驅,但其一系列的執行失誤背後隱藏着許多不確定因素。股價暴跌酝釀已久。

過去十年來,該公司遲遲未能應對AMD崛起成爲消費級x86架構CPU市場的強大競爭對手這一現實。自2020年以來,蘋果公司不再使用英特爾作爲供應商,而是自行設計芯片,這也給該公司帶來了衝擊。

也許英特爾最大的問題是缺乏遠見,沒有認識到人工智能的革命性潛力。在這種情況下,英偉達公司在人工智能優化芯片方面領先多年,這些芯片改變了技術格局。我們現在看到的是一個被打得落花流水的落後者試圖追趕。

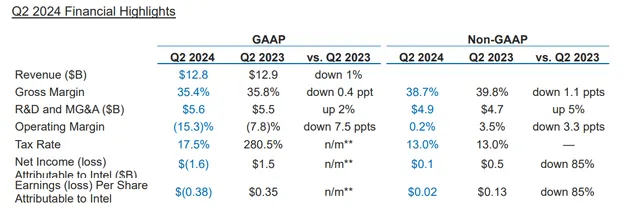

這種挫折一直延續到2024年。在第二季度,英特爾公布的數據顯示,調整後每股收益爲0.02美元,低於預期0.08美元,也低於去年同期的0.13美元。最大的失誤是收入低於預期,爲128億美元,同比下降1%,原因是傳統數據中心CPU市場疲軟,因爲該行業將支出轉向AI芯片。

盈利疲軟的主要原因與英特爾代工部門有關,英特爾繼續在愛爾蘭擴大其最新設施,該設施負責大量研發和啓動成本,公司預計這種狀況將持續到2025年。全公司營業利潤率僅爲0.2%,低於2023年第二季度的3.5%。

由於業績令人失望且公司過於臃腫,英特爾計劃啓動新一輪成本削減計劃,目標是到明年節省100億美元以上。

其中包括將之前計劃的資本支出削減20%,並通過裁員15%或更多來削減運營費用,同時將優先事項重新調整到高價值增長領域。直接的影響是,投資的回落可能會限制長期增長前景,但會支持短期自由現金流和盈利能力。英特爾還將從第四季度开始暫停派息。

總體而言,2024年上半年未能完全達到去年2023年所建立的樂觀預期,加上新的重組舉措的後果,導致預期重新調整,這從股價最後下跌中可見一斑。

不過,英特爾產品組合中的幾個強項可以消除人們對該公司正在崩潰的擔憂。總體而言,英特爾雖然有過失誤,但基本面仍然穩健。

第二季度,客戶端計算事業部(CCG)營收74億美元,同比增長9%,超出預期。英特爾規模最大、盈利能力最強的業務有望在年底前出貨超過4000萬台“AI PC”,超出了最新一代專爲AI性能打造的CPU的預期。Lunar Lake處理器系列提前推出,性能效率飛躍備受矚目。

企業級數據中心和人工智能(DCAI)部門本季度收入小幅下降3%,盡管有人預計新產品的發布將帶來未來更廣泛的反彈。

英特爾Sierra Forest Xeon 6處理器將於9月开始出貨,作爲一款高性能通用計算數據中心處理器。此外,英特爾與Nvidia直接競爭的嘗試也即將到來,Gaudi 3 AI加速器仍將於今年推出。管理層表示,“每美元性能提高一倍”是深度學習和機器學習等專業AI工作負載的主要優勢。

DCAI與網絡和邊緣(NEX)部門一樣,對英特爾的增長潛力仍具有战略重要性。管理層解釋說,今年除去與主要電信客戶相關的一些庫存波動,上半年增長穩定在10%。

出現的模式是,靜止的動力產品部門與代工部門之間的對比,後者是衆所周知的金錢陷阱,拖累了公司。情況並不好,但有一些潛在的價值。

當我們今天將英特爾股票視爲投資機會時,看跌的情況會更加強烈,主要在於該公司已經輸掉了人工智能軍備競賽,而代工業務則是一艘正在下沉的船。

與此同時,有理由相信許多負面因素已經被價格反映,特別是在過去一個月股價下跌25%之後。

請記住,英特爾上季度仍產生了82億美元的自由現金流,同時報告了113億美元的資產負債表現金。暫停派息將爲該公司明年節省20億美元現金,爲處理480億美元的債務頭寸提供一些額外的靈活性。看好英特爾的理由首先是該公司扭轉局面的能力。

最終,英特爾出售或剝離代工業務可能是讓核心產品組走上可持續盈利增長道路的最佳行動方案。

據悉,英特爾正與摩根士丹利和高盛等銀行就各種战略選擇展开合作。盡管尚未得到官方確認,但這種程度的重組將解決業務中最薄弱的方面,並可能在爲股東釋放價值的同時鞏固資產負債表。

此舉還將使CGC、DCAI和NEX集團符合與AMD和英偉達等競爭對手合作的模式,這些競爭對手一直保持着更高的利潤率和盈利能力。

在估值方面,關鍵在於英特爾仍然盈利並產生正自由現金流,預計到2025年甚至會加速增長。假設該公司堅持既定路线,不拆分或出售代工廠,目前的共識是EPS到明年將加速至1.22美元,這意味着1年期預期市盈率爲18倍。如果扭轉战略在未來幾個季度內與反彈增長相結合,這一水平可能會被證明是劃算的。

除了下行風險,情況也可能惡化。人工智能計劃未能獲得市場認可的跡象,或預期產品發布推遲的某種技術挫折,都將破壞看漲前景。英特爾還面臨不斷變化的美國經濟環境,亞太等地區的趨勢減弱或傳統數據中心需求進一步放緩也可能給股價帶來壓力。

$標普500ETF(SH513500)$$納指100ETF(SH513390)$$上證指數(SH000001)$

文章來源:華爾街大事件

免責聲明:轉載內容僅供讀者參考,版權歸原作者所有,內容爲作者個人觀點,不代表其任職機構立場及任何產品的投資策略。本文只提供參考並不構成任何投資及應用建議。如您認爲本文對您的知識產權造成了侵害,請立即告知,我們將在第一時間處理。

本文作者可以追加內容哦 !

標題:英特爾:塞翁失馬,焉知非福?

地址:https://www.utechfun.com/post/417922.html