文 丨 田雨

出品丨鰲頭財經

一張百萬級的監管罰單,引發社會對江蘇蘇商銀行股份有限公司(以下簡稱“蘇商銀行”)的高度關注。

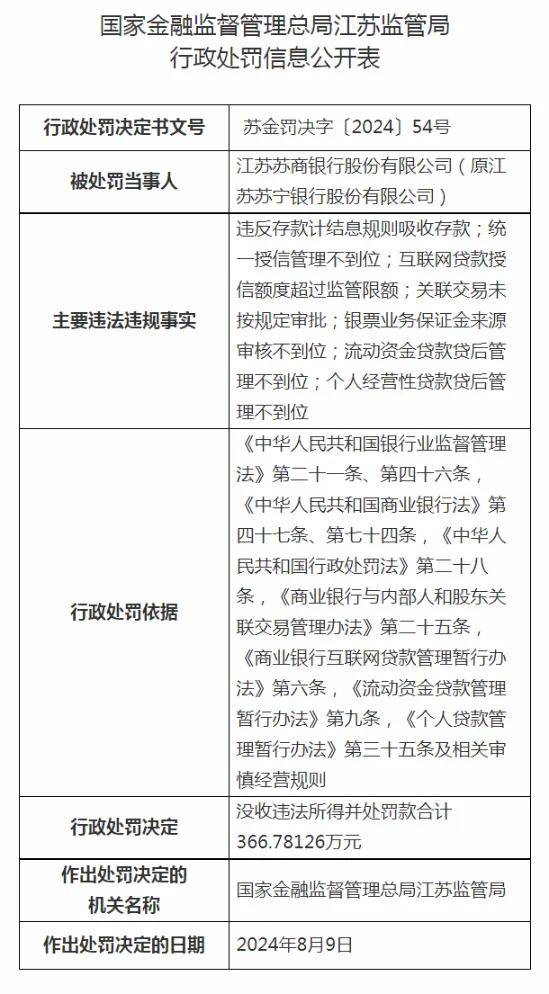

近期,蘇商銀行披露一則行政處罰,該行涉及七項違規,被國家金融監督管理總局江蘇監管局罰款約367萬元。

這是蘇商銀行有史以來最大罰單。

作爲江蘇省唯一的一家民營銀行,蘇商銀行近幾年的經營業績增長較快,但在2023年卻突然“踩剎車”。

蘇商銀行創新能力不足,公司歸母淨利潤高度依賴喫息差,非利息收入持續虧損。

2023年,該行不良率升至1.17%,創歷史新高。

行長帶頭領史上最大罰單

年輕的民營銀行蘇商銀行收到史上最大罰單。

根據蘇商銀行官網披露,今年8月20日,國家金融監督管理總局江蘇監管局向該行开具罰單。

罰單顯示,蘇商銀行在展業過程中存在七項違規行爲,包括違反存款計結息規則吸收存款、統一授信管理不到位、互聯網貸款授信額度超過監管限額、關聯交易未按規定審批、違規以貼現資金繳存銀票保證金、流動資金貸款貸後管理不到位、個人經營性貸款貸後管理不到位等問題。基於這七項違規行爲,監管部門給予蘇商銀行行政處罰366.78萬元。

這是一張“雙罰”罰單,除了蘇商銀行被罰外,相關責任人也同時被罰。

時任行長王景斌因對違反存款計結息規則吸收存款、關聯交易未按規定審批、統一授信管理不到位負有責任,受到警告並處罰款23萬元,其他5名中高級管理相關責任人處5-6萬元不同的罰款。

蘇商銀行披露上述處罰信息時稱,本次處罰涉及事項均發生在2021年之前。該行已按照監管要求完成問題整改。下一步,該行將舉一反三,嚴格落實監管要求,加強內控合規管理,持續提升合規管理水平。

值得關注的是,蘇商銀行的上述說法與公开信息存在差異。本次同時被處罰的高朝辰,時任蘇商銀行營業部總經理,被處罰原因爲,因對該行銀票保證金來源審核不到位負有責任,受到警告並處罰款6萬元。

根據中國銀保監會江蘇監管局關於高朝辰任職資格的批復,江蘇監管局經審查,核准了高朝辰蘇商銀行營業部總經理任職資格,批復時間爲2021年6月2日。

蘇商銀行聲稱被處罰涉及的事項均發生在2021年之前,當時,高朝辰還沒有任職,爲何要接受處罰?2021年之前,高朝辰是否已經加入蘇商銀行,在蘇商銀行何種職務,公开信息中查詢不到。

目前,被處罰的行長王景斌仍然擔任蘇商銀行行長。

公开信息顯示,王景斌在加盟蘇商銀行之前,先後在浦發銀行、上海銀行擔任過多個中層管理職位。2018年1月,蘇商銀行的前身蘇寧銀行剛成立半年,王景斌就被核准爲該行的行長助理兼董祕。2020年1月,王景斌正式擔任該行行長,並兼任董祕。目前,王景斌一人身兼該行行長、董祕。

非利息收入持續虧損

作爲一家民營銀行,蘇商銀行創新不足,業績完全依賴喫息差。

蘇商銀行的經營業績增長較快,但在2023年突然“踩剎車”。

天眼查顯示,蘇商銀行前身是蘇寧銀行,成立於2017年6月,是江蘇省首家民營銀行。該行由江蘇7家民營企業共同發起設立,A股上市公司蘇寧易購和日出東方爲主要發起人股東。截至2023年底,蘇寧易購和日出東方對蘇商銀行的持股比分別爲30%、23.60%。

近幾年,隨着蘇寧集團經營實力和綜合影響力大幅下滑,旗下上市公司被“ST”。今年3月,蘇寧銀行品牌改名爲蘇商銀行,蘇商銀行也逐漸去蘇寧化,以圖規避蘇寧集團的影響。

經營業績方面,2018年,蘇商銀行營業收入4.50億元、歸母淨利潤355.13萬元。2019年至2022年,該行實現的營業收入分別爲10.17億元、28.03億元、34.56億元、40.65億元,同比增長125.85%、175.63%、23.31%、17.64%,盡管仍處於增長期,近兩年的增速明顯放緩。同期,該行的歸母淨利潤分別爲0.76億元、4.27億元、6.03億元、10.05億元,同比增長2032.60%、463.90%、41.10%、66.76%,均爲較高增速。

2023年,蘇商銀行實現的營業收入、歸母淨利潤分別爲45.01億元、10.51億元,同比增長10.72%、4.56%,營收淨利均失速,其中,淨利潤增速急“踩剎車”,急降至個位數。

對於歸母淨利增速大幅下降,該行表示,讓利實體經濟,降低普惠小微客戶貸款定價水平,並對困難企業直接減息讓利達3000萬元。

從業務方面看,蘇商銀行高度依賴利息淨收入。2019年,該行利息淨收入18.17億元,佔營業收入的178.72%。2021年至2023年,利息淨收入分別爲40.86億元、46.79億元、45.58億元,佔當期營業收入的比重爲118.25%、115.09%、101.27%。

與之對應的是,這3年,該行的非利息收入分別爲-6.31億元、-6.13億元、-0.57億元。該行手續費和傭金收入分別爲-2.95億元、-2.45億元、-0.69億元。

銀行業人士表示,利息淨收入佔比偏高,說明主要面對更多的是傳統型客戶,業務基本以一般信貸業務爲主,所以利息淨收入佔營業收入的比重較大。相反,手續費以及傭金收入佔比偏低,說明在資管產品業務、理財產品業務等方面發展較爲滯後。

同爲民營銀行,2023年,新網銀行的利息淨收入佔營業收入的比重爲90.13%,網商銀行佔比爲80.43%。二者當年的手續費及傭金收入分別爲1.64億元、10.53億元。

此外,近三年,蘇商銀行的投資收益也是持續虧損,2020年曾虧損7.79億元,2023年大幅減虧,虧損額爲0.19億元。而新網銀行、網商銀行的投資收益均爲正數。

不良率攀升小微貸縮小

民營銀行誕生的目的,是彌補國有大行、股份制銀行、城商行等不足,服務小微客戶,注重創新。蘇商銀行除了創新不足外,公司小微貸規模也在縮水。

截至2023年末,蘇商銀行的普惠小微在貸戶數爲30.01萬戶,相比年初增加了6.41萬戶,但普惠小微貸款余額爲193.19億元,較2022年的226.23億元減少了約33億元,減少幅度約爲14.6%。

普惠小微貸款規模的縮小,蘇商銀行並未做出解釋。

一般而言,民營銀行機制靈活,反應迅速,能夠快速響應市場變化,創新產品和服務,嚴格控制風險,並通過個性化服務建立緊密的客戶關系,從而有效提升資產質量。但是,蘇商銀行的不良貸款率(簡稱“不良率”)卻大幅上升。

截至2023年末,蘇商銀行不良率爲1.17%,爲歷史最高水平,較2022年的0.99%大幅提升0.18個百分點,明顯高於2021年1.01%的不良率水平。2019年末、2020年末,該行的不良率分別爲0.88%、0.94%。

在2023年工作總結暨2024年工作部署會上,蘇商銀行談到發展目標時曾表示,不求速度、但求質量,以年均15%左右的增速爲目標,實現資產負債合理增長,打造江蘇高質量發展銀行的標杆。

此次領收百萬級罰單,暴露了蘇商銀行的內控不足。實際上,蘇商銀行收到的投訴不少。

黑貓投訴平台上,針對蘇商銀行的投訴1862條,投訴內容包括暴力催收、未开戶卻被扣費、收取額外費用、泄露個人信息、收取高額利息等。

據年報披露,2023年,蘇商銀行涉及貸款業務投訴的比例爲90.63%。從投訴原因來看,涉及催收方式手段的投訴佔比58.36%,涉及服務設施、設備、業務系統的投訴佔比19.45%。

非利息收入持續虧損,息差在收窄,高度依賴利息淨收入的蘇商銀行,該如何突圍?作爲民營銀行,蘇商銀行該如何在創新產品與服務發力,成爲富有特色服務小微企業的金融力量?

本文作者可以追加內容哦 !

標題:蘇商銀行七項違規被罰367萬 淨利高度依賴喫息差 不良率創歷史新高

地址:https://www.utechfun.com/post/417239.html