文 | 侯恬

編輯 | 楊旭然

去年底以來,頭部體育品牌紛紛开始回購自家股票,而且規模相當巨大。

2023年12月12日,李寧公司發布股份回購計劃,以不超過30億港元的資金回購10%的股份,預期半年內完成。

同年11月,露露檸檬董事會也批准了股票回購計劃,計劃回購金額高達10億美元的公司普通股,並於2024年5月29日宣布再追加10億美元的普通股回購。

最新採取行動的則是安踏,2024年8月27日,安踏在港交所發布公告宣布回購,擬動用不超過100億港元。據披露,安踏體育董事會在2024年5月8日的股東周年大會上獲得了授權,允許其回購不超過已發行股份總數的10%。

近年來,頭部體育品牌的股價和業績表現均不盡如人意,而管理層的表現則普遍強勢——投入儲備現金,進行大筆股份回購。

大筆的股票回購絕非偶然出現或率性而爲。這裏面除了對行業周期起伏的判斷,更多是對其品牌壁壘的篤定:頭部體育品牌憑借其強大的研發能力和品牌壁壘,多年來維持了高集中度和穩定的競爭格局。這賦予了經營者們在資本市場上進行“逆周期調控”的自信和勇氣。

01 業績

與過去的高點相比,不少頭部體育品牌的股價已經接近腰斬。截至2024年8月31日,李寧的股價相較2021年的歷史最高點下跌了85%,安踏下跌了58%,露露檸檬下跌了52%。

股價大幅下跌除了受市場環境因素的影響外,和其業績表現有着直接聯系。

從2022年开始,一直到2024年上半年,體育品牌的業績普遍經歷了不同程度的下滑。李寧去年全年的業績下降了21.6%,到了2024年上半年,其業績在上年的基礎上進一步下滑了8.0%。安踏在2022年的業績小幅下滑了1.7%,隨後雖然恢復了正增長,但增速已經不及2018至2019年的水平。

北美品牌露露檸檬則從2022年开始陷入營收增長放緩,2021年,露露檸檬的營收增長達到了42%,而到了2022年這一數字下降到了30%,2023年進一步降至19%。到了2024年上半年,營收增速進一步下降至8.6%。特別是在其大本營北美地區,其營收增速甚至不足1%。

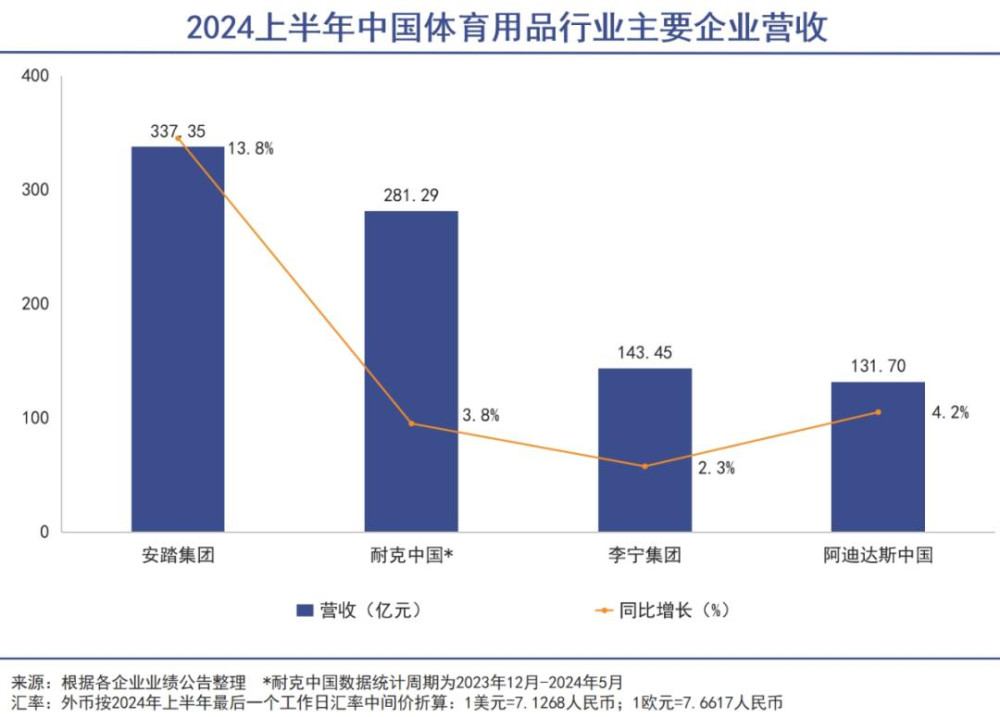

近年市場需求疲軟,體育品牌的業績表現均不盡如人意,諸如耐克、阿迪達斯等其他知名體育品牌在2024年上半年的營收增長也僅在個位數。除了安踏以外,大多數品牌的增長速度都低於同期的GDP增速。

除了業績下滑,高庫存壓力是體育品牌們目前需要面對的另一個問題。

比較典型的是,李寧去年存貨周轉天數爲63天,較2022年增加了5天,存貨金額同比上升了2.7%,361存貨周轉天數爲93天,較2022年增加了2天,存貨金額同比增加了14.4%。

品牌商的高存貨壓力逐漸傳遞到銷售渠道,經銷商爲了減少庫存,开始更多打折促銷,這也會對品牌商渠道銷售額的增長造成了影響。

2022年時,運動品牌對體育產業的未來前景充滿信心,紛紛逆勢擴張押注疫後復蘇,但從現實情況看,疫後的消費復蘇不達預期,國內運動品牌也都出現了業績增長乏力的情況。這個局面的後遺症一直延續到現在,對行業產生了深遠影響。

02 修復

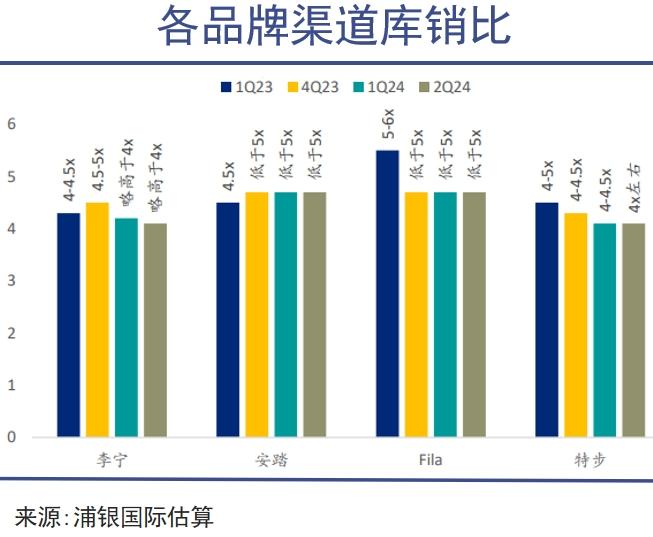

實際上到2024年上半年,雖然多數品牌的流水增長依然是個位數,但從庫存和折扣情況看,行業的基本面大概率已經开始修復。

截至2024年上半年,大部分中國運動鞋服玩家的庫銷比相較 2023 年底都保持穩定或有所下降,這意味着行業基本已經度過了高庫存的承壓期。隨着庫存壓力的緩解,終端零售價格也得以穩定。

2024年上半年,主要玩家的終端零售折扣同比去年並未大幅加深,反而有小幅的改善。

需求疲軟的環境下,盡管頭部體育品牌們採取了一定的折扣策略,但多數品牌對折扣的穩定與渠道庫存的健康仍較爲注重,這讓目前頭部品牌的利潤率仍較爲穩健。比如安踏在2024年上半年的經營利潤率爲21.8%,特步國際爲10.4%,露露檸檬爲15.6%,分別較上年同期提升0.8%、0.2%和0.6%。

其中安踏的表現最爲明顯,其上半年收入同比增長了13.8%到337.4億元,創半年度歷史新高,歸母淨利潤也取得了63%的高增長。同時安踏的盈利能力、運營效率、現金流產出、庫存管理等多項指標也都維持在健康的水平。

另一方面,盡管面臨階段性的需求疲軟,但長期來看,運動鞋服市場依然具有廣闊的成長空間。居民健康意識持續提升,全民健身和各類戶外運動活躍度非常高,相應的消費意愿也在不斷增長。

調研數據顯示,82.76%的消費者在過去一年中購买過運動鞋服,這一比例遠高於其他運動相關產品。

根據歐睿的預測,中國運動鞋服在2023-2028年期間仍有望保持7.7%的較高復合增速,這個增速超過了個人配件、美容和家電等多數消費行業。

另外由於運動鞋服對於功能性要求較高,而人們對功能性的審視、判斷能力也在不斷增強,產品力突出的龍頭企業的品牌表現會更好。

當安踏、李寧和露露檸檬等體育品牌宣布股票回購計劃時,它們的股價普遍較歷史峰值下跌了逾30%,市盈率(PE TTM)也降至接近歷史20%分位的低位。這些企業顯然認爲市場估值已足夠低廉,提供了較高的安全邊際。

安踏、李寧和露露檸檬的回購金額分別達到了100億港元、30億港元和20億美元,其中安踏還在2024年上半年將其派息率提高到了50.1%,比去年同年提高了4.4%。

03 壁壘

大筆回購的背後,是體育品牌們對自身壁壘的堅定判斷。

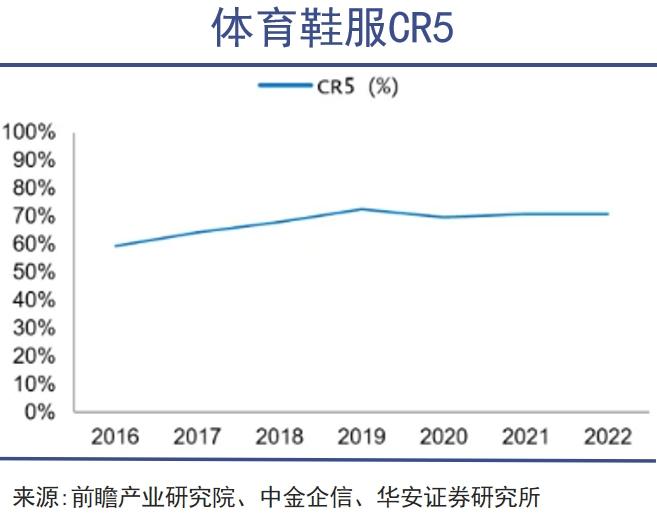

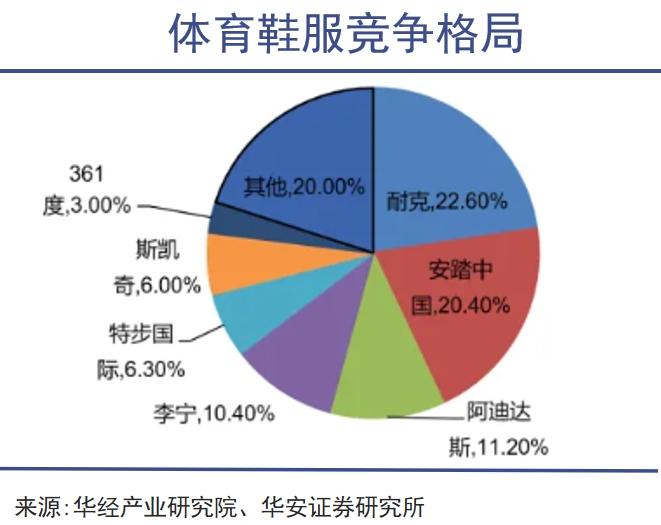

長期以來,體育品牌的競爭格局都較爲穩定,盡管行業內不斷有競爭對手冒頭,但市場仍然維持雙超、多強的局面。2022年體育鞋服CR5接近70%,遠高於傳統鞋服行業10.4%的水平,其中光是耐克、安踏兩家公司市佔率就達到了50%。

體育品牌之所以能夠維持如此穩固的市場地位和高集中度,很大程度上歸功於它們強大的品牌護城河。

頭部體育品牌發展歷史悠久,比如李寧、安踏分別在1990年、1991年成立,耐克則在1972年就成立,通過長期的沉澱,這些品牌在消費者群體中建立起了足夠的信任和聲譽,消費者相信這些品牌代表着高品質、可靠性和價值,而這也是其他競爭對手難以復制的優勢。

頭部品牌還不斷通過聘請代言人、產品研發和渠道改革提升品牌形象,這是一筆巨大而且需要長期投入的成本,資本實力不足的企業難以應對。

比如2023年,安踏籤約並任命了NBA球星凱裏·歐文爲公司籃球產品代言人及首席創意官,打造歐文個人籤名產品线,以提升品牌全球知名度並逐步布局全球市場。

此外,安踏還聯手東華大學开發“安踏膜”並打造戶外產品线、爲國家舉重隊开發“探鼎”舉重鞋、开發“PG7”緩震鞋底布局入門級緩震跑鞋等。這些產品普遍強調科技含量,最終都會變成品牌力的提升。

渠道方面,頭部品牌們也在不斷進行改革。比如安踏就打破了傳統的“千店一面”模式,根據細分消費人群的不同,將店鋪劃分爲競技場、殿堂、精英、標准、基礎五個級別,目的就是提升店鋪形象,並進駐更高階商圈,這對於品牌形象的提升作用可想而知。

整體上看,體育品牌在資本方面的強勢,以及多方面投入形成的品牌壁壘,使得體育品牌和消費者粘性要比普通鞋服品牌強得多,並且消費者更愿意爲其支付溢價。

除了品牌護城河外,強大的供應鏈體系也是體育品牌們的壁壘,再好的品牌理念或設計創新都離不开生產環節。優質且經濟的供應商和代工廠,是運動品牌長期成功的重要支撐。

頭部企業通常會與核心供應商、代工廠建立長期的合作關系。一方面,通過和頭部企業合作,大供應商和代工廠無需接納其他品牌的訂單,就足以滿負荷運轉並獲得高收益;另一方面,某些合作關系具有排他性,即大供應商和代工廠的生產线和車間都是專門爲某些大品牌定制生產的。

例如,2012年耐克推出Flyknit Racer針織跑鞋時,申洲國際專門爲耐克購入了多台昂貴的新設備,並新建工廠和設計工作室,而小工廠很難進行同等投入。面對頭部企業對代工資源的佔據,其他三、四梯隊或者新品牌從生產制造環節开始就已經掉隊了。

作爲頭部企業供應鏈體系中的核心供應商和代工廠們,本身也具備高壁壘、高集中度、高利潤率的特點,這種壁壘體現在規模、研發、品控、生產和交期等多個方面,一些工廠還具備強大的技術實力和新品开發能力,能夠快速響應頭部品牌方的訂單,並在生產層面提出創新支持,與品牌形成協同,更有利於品牌的發展和擴張。

上述負雜的因素都共同導致了,即使行業短期內面臨低迷,新品牌實現超越的可能性也非常低。高不可攀的行業壁壘,正是安踏、李寧、露露檸檬、耐克們進行大規模回購的底氣。

本文作者可以追加內容哦 !

標題:體育用品巨頭大回購

地址:https://www.utechfun.com/post/417202.html