撰稿|芋圓

來源|貝多財經

盛京銀行自2020开年始,經營業績除了在2022年稍有回暖外,均處於營收、利潤雙降的局面。

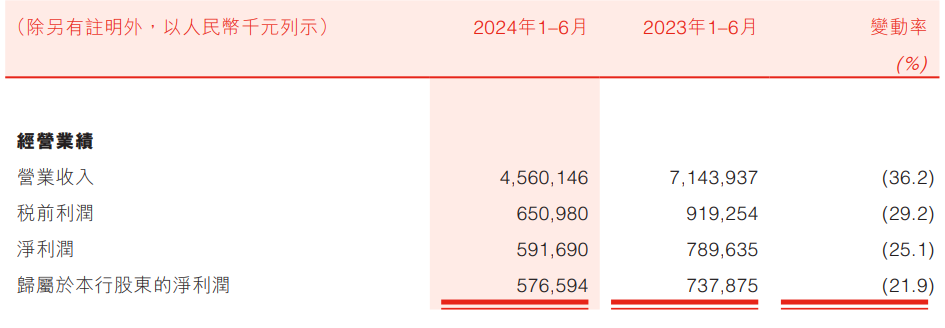

2024年半年報顯示,盛京銀行的資產總額爲10683億元,規模較2023年末收縮1.1%;營業收入46億元,同比下滑36.2%;利潤總額6.5億元,同比下降29.2%;淨利潤5.9億元,同比降幅25.1%。

業績全面持續的下滑反映了盛京銀行在資本、盈利、資產質量、股本方面的問題已經不容忽視,亟待解決。

一、貸款規模驟降

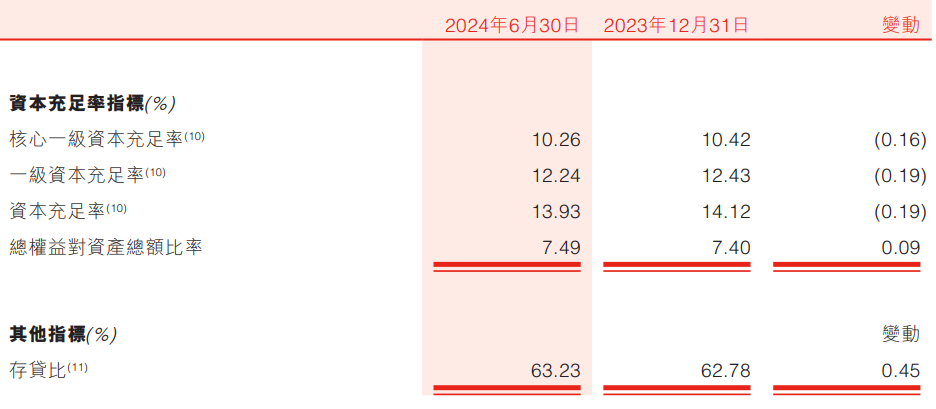

2024年半年顯示,盛京銀行的存貸比63.23%,處於低位,而成本佔收入比率57.58%,同比上漲24.19個百分點。

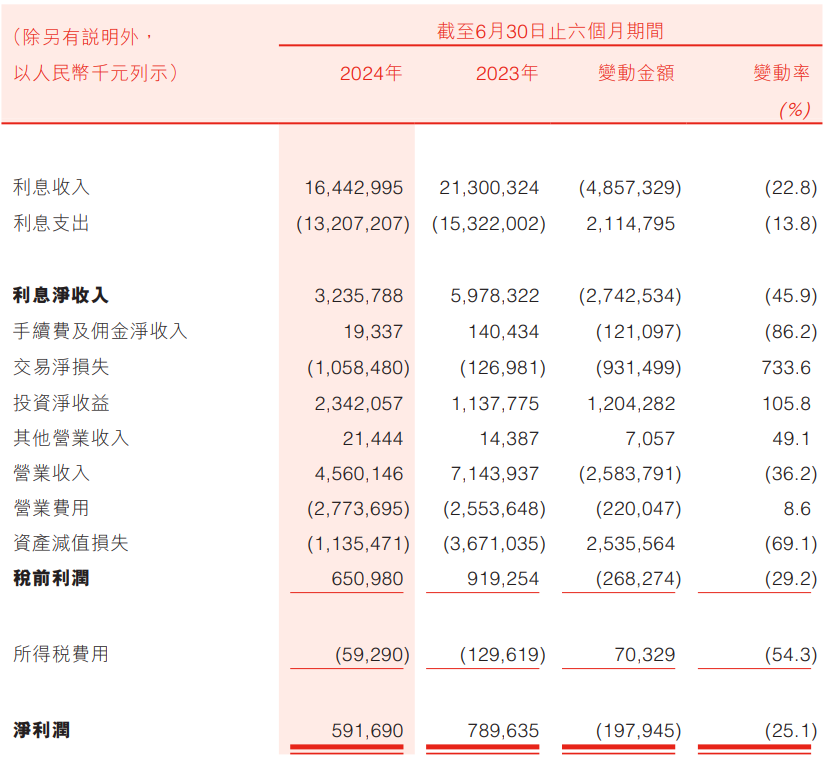

這意味着銀行可能沒有有效地利用其吸收的存款來發放貸款,從而增加利息收入。而盛京銀行的企業貸款規模也確實下降明顯,利息收入降幅22.8%。

除了貸款業務,盛京銀行的存款業務和中間業務也在大規模縮減,其利息支出下降13.8%,手續費及傭金淨收入下降86.2%。

不過,盛京銀行的投資淨收益大漲105.8%,這種漲勢並非盛京銀行以少勝多贏來的,而是加大金融投資後,“事倍功半”的結果。

2024半年報顯示,盛京銀行的生息資產中,平均收益率最高的貸款平均余額4850億元,佔生息資產比例由2023年末64%降至2024年6月末的59%。

而平均收益率遠小於貸款的金融投資平均余額2456億元,佔比由2023年末的25%升至2024年6月末的30。

在生息資產的規模變動中,貸款規模減少46億元,規模降幅最大,金融投資增加3.3億元,規模增長最多。

最終在利息收入中,佔生息資產30%的金融投資的利息收入僅貢獻21.2%,而佔生息資產59%的貸款的利息收入卻貢獻74.5%。因此雖然投資淨收益大漲,但貸款利息收入的大幅下降讓投資收益的增長顯得杯水車薪。

此外,盛京銀行投資收益的大漲也並非是可持續的。

在盛京銀行金融投資的構成中,以公允價值計量且其變動計入當期損益的金融投資中,高風險的企業債、證券公司管理的投資管理產品、信託計劃項下的投資管理產品合計佔金融投資的64%;

以公允價值計量且其變動計入其他綜合收益的金融投資中,高風險企業債和股權投資佔比31%;

以攤余成本計量的金融投資中,高風險企業債、證券公司管理的投資管理產品、信托計劃項下的投資管理產品合計佔比50%。

另據天眼查app,盛京銀行對外投資的7家公司中,有4家公司都存在不同程度的股權出質或凍結的情況。

二、不良資產出清困難

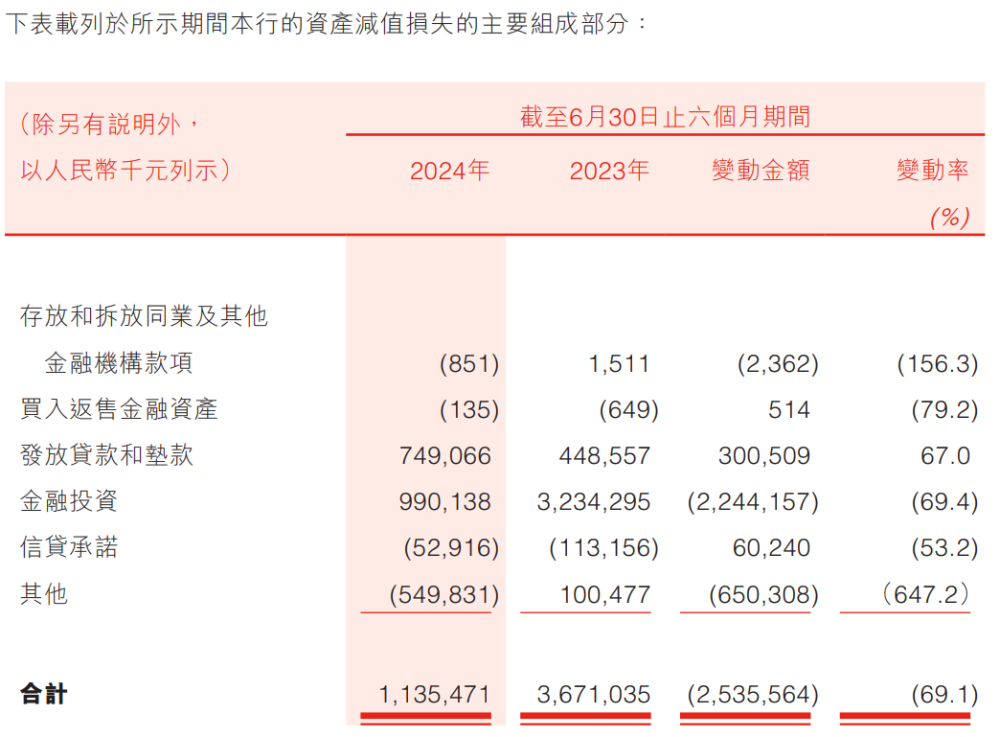

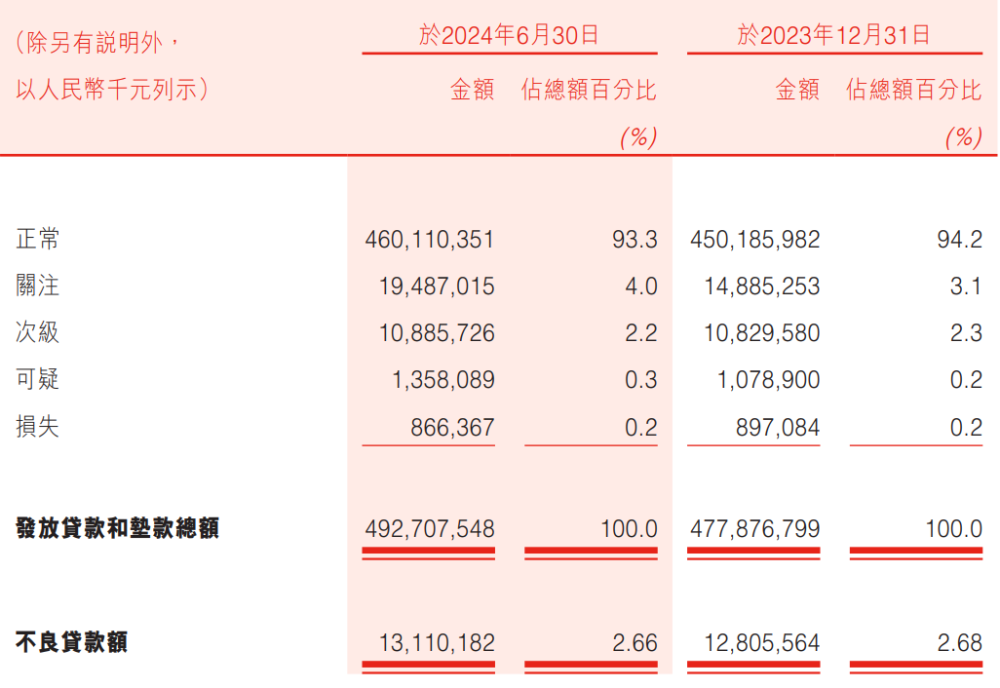

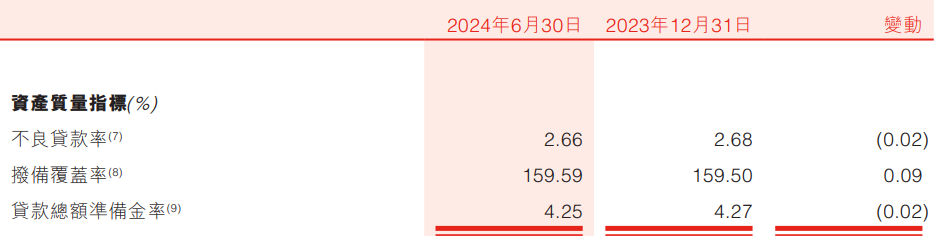

盛京銀行在貸款方面遇到的難題不僅是貸款規模亟需增長,還有不良貸款規模的不斷上升。2024年半年報顯示,盛京銀行的資產減值損失主要集中於貸款,並且大漲67%,目前的不良貸款率2.66%,遠高於2024年二季度的行業平均值1.56%。

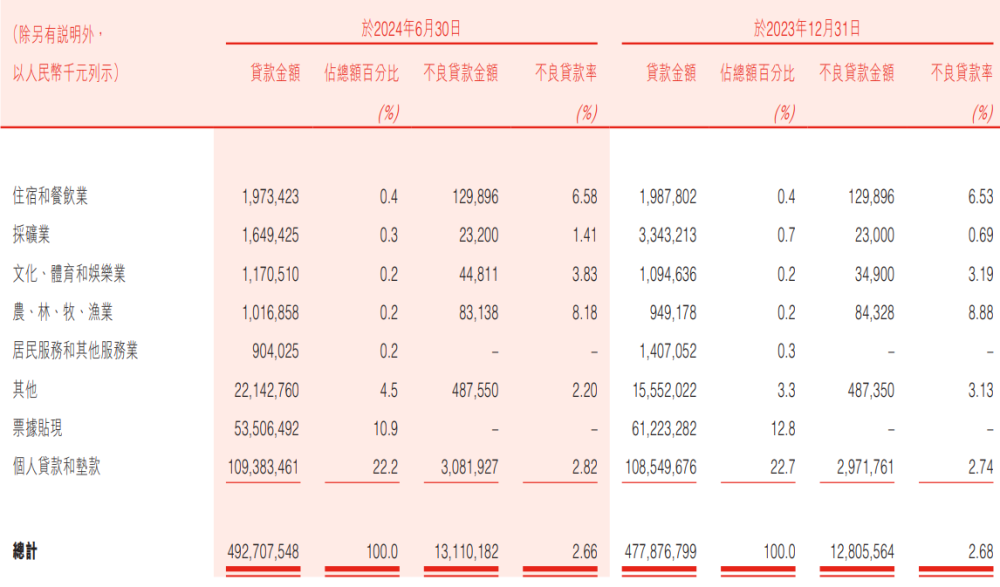

在盛京銀行的貸款構成中,企業貸款佔貸款總額76%,而企業貸款投放的前五大行業分別爲:批發和零售業、租賃和商務服務業、房地產業、制造業、建築業,貸款合計佔企業貸款的76%。

企業貸款不良率最高的五個行業分別爲:農、林、牧、漁業8.18%,住宿和餐飲業6.58%,批發和零售業4.85%,文化、體育和娛樂業3.83%,制造業3.05%,貸款合計佔企業貸款42%。

此外,盛京銀行的個人貸款佔貸款總額24%,其中,信用卡佔個人貸款11%,其不良貸款率8.17%,在個人貸款中最高,個人經營性貸款佔個人貸款4.8%,其不良貸款率爲3.17%,住房按揭貸款佔個人貸款47%,佔比近半,其不良貸款率3.03%。

在貸款的客戶集中度方面,該行的前十大單一借款人借款合計577億元,佔資本淨額55%,已嚴重跨越監管紅线。

在貸款的五級分類中,正常類貸款佔貸款總額93.3%,佔比低於2024年二季度末的行業平均水平96.22%,關注和次級類貸款佔比分別爲4%、2.2%,均高出2024年二季度末的行業平均值2.22%、0.63%。

特別是關注類貸款的高佔比在一定程度上預示了下一報告期盛京銀行不良貸款加劇的高風險。

此外,在貸款的擔保方式中,盛京銀行的無抵押貸款佔貸款總額44%,抵押貸款佔貸款總額40.4%。

高比例的無抵押貸款在不良風險上升的環境下造成的壓力自不必說,而高比例的抵押貸款也難以讓盛京銀行松口氣,因爲其資產處置能力是相對較弱的。

雖然恆大集團退出了盛京銀行的股東行列,但其爲盛京銀行留下的大量不良資產一直是困擾盛京銀行的難題。

2023年9月,盛京銀行與遼寧資產管理有限公司(以下簡稱“遼寧資產”)訂立資產出售協議,有條件同意出售且遼寧資產有條件同意購买所出售資產,代價約爲人民幣1760億元,代價將以遼寧資產(或其指定人士)向盛京銀行定向發行專項票據的方式支付,該專項票據初始期限爲15年(經雙方協商可進行延期)或於該債務期限內發行人償還本金金額爲止,本金由遼寧資產(或其指定人士)於到期日一次性償還,並按照2.25%的年利率每年支付利息,專項票據初始確認日確認爲以攤余成本計量的金融資產,公允價值初始確認爲 1760億元;

所出售資產包括盛京銀行持有的若幹資產組成的資產包,其中貸款和投資及其他資產分別佔比 71.60%和 28.40%,所出售資產本金及利息账面余額合計約人民幣 1837 億元(扣除減值准備金前),包括本金約人民幣1544億元和資產所對應的應收利息約人民幣293億元,減值准備金支出約人民幣77億元。截至2023年末,上述重大資產出售的轉移事項已完成。

這次的資產出清能讓盛京銀行在短時間內的不良資產壓力減少許多,難以讓該行的資產處置能力整體得到質的提升。

2023年年報顯示,盛京銀行的本期核銷5.3億元,是期初余額的2%,2024年半年報中,該行的本期核銷3282萬元,佔期初余額0.16%。

三、資本內生力不足,股權結構不穩

對於不斷加碼的不良風險,盛京銀行的撥備覆蓋率僅有159.59%。這並不是盛京銀行的過度自信,而是確實很難拿出這么多錢爲不良貸款做准備。

不良貸款的上漲以及連年下滑的盈利狀況極大的消耗着銀行的資本,銀行資本的充足與否是決定其能否行穩致遠關鍵,有了厚實的家底,即使暫時盈利有虧,貸款違約,也能等到逆風翻盤。

但盛京銀行的資本內生能力較弱,資本充足性自2019年起不斷下滑,2023年末略有回暖之勢,但在最新的2024年半年報中再次出現下滑傾向。

對此,盛京銀行似乎並不着急。2024年开年以來至半年報報告期內,盛京銀行僅新發同業存單3763萬元。

因此,截至報告期末,盛京銀行核心一級資本充足率10.26%,一級資本充足率12.24%,資本充足率13.93%,三項數據不僅低於2023年末的充足率,還低於2024年二季度末的行業平均值。

在連續的資本低迷中,盛京銀行終於在2024年8月29日發行一期二級資本債用於補充資本,發行規模50億元。

除了自身資本難以成爲牢固的安全網,盛京銀行的股權也在一定程度上爲銀行的經營帶來了消極影響。盛京銀行股權結構的穩定性一直以來都面臨着嚴峻挑战,雖然恆大集團出清了盛京銀行的股權,讓其股權結構得到一定優化,但該行現有股東中依然存在經營不善導致一定比例的股權被質押或凍結的狀況。

據2024年半年報,遼寧匯寶國際投資集團有限公司和衢州信安發展股份有限公司分別質押盛京銀行股份4億股、8千萬股,合計佔總股本5.46%。

另根據國家企業信用信息公示系統,盛京銀行目前尚有約56539.88萬股股權處於凍結狀態,佔總股本6.43%,其中沈陽興玖玖商品混凝土有限公司所持的盛京銀行300萬股疑似被多輪凍結。

2024年半年報中披露,盛京銀行董監高在2024年初進行了一次大規模的人事變動,希望在新鮮血液的領導下,盛京銀行能夠迎來局面的扭轉。

本文作者可以追加內容哦 !

標題:盛京銀行營收、利潤雙降下的負重難行,症結在哪兒?

地址:https://www.utechfun.com/post/416815.html