近期,攜程與同程兩大OTA巨頭相繼發布2024年第二季度業績,不約而同的,兩者在經營業績保持強勁增長的同時,雙雙再創歷史新高。而在這背後,住宿業務功不可沒,數百萬家酒店一起“養肥”了OTA。

01 營收與淨利潤再創新高

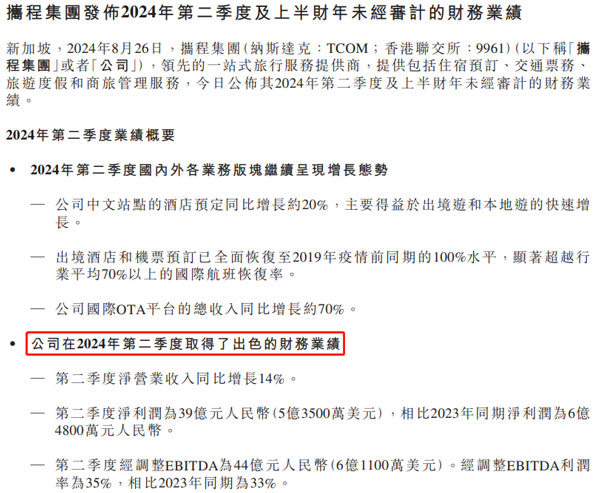

先來看攜程。根據財報,2024年第二季度,攜程的營業收入爲128億元,同比增長14%,環比上升7%;淨利潤爲39億元,相比於2023年同期的6.48億元翻了6倍;經調整EBITDA爲44億元,同比增長19%;經調整EBITDA利潤率爲35%,較去年同期同比提升2個百分點。

攜程董事會執行主席梁建章表示,“在旅遊需求,尤其是跨境旅遊需求的強勁增長下,2024年第二季度,我們實現了持續增長,這一強勁的表現彰顯了我們在動態市場中的適應能力。展望未來,我們將全力以赴,運用人工智能進行旅遊業的創新,爲客戶創造卓越的價值體驗。”

攜程首席執行官孫潔指出,“我們很高興看到旅遊業務的強勁增長,中國的旅遊消費需求依然旺盛。樂觀的市場前景激發了我們持續創新和實施新計劃的熱情。通過與我們的合作夥伴緊密合作,我們有信心在未來取得更加輝煌的成績。”

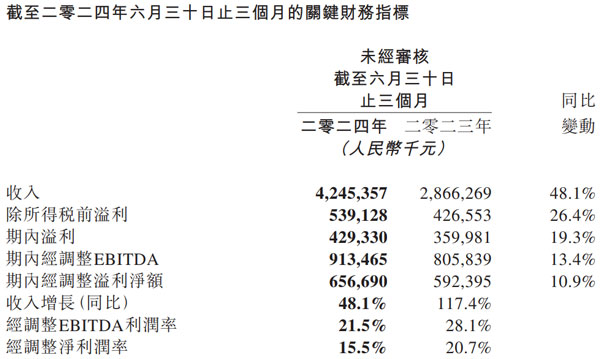

再來看同程。根據財報,2024年第二季度,同程的營業收入爲42.45億元,同比增長48.1%,環比增長9.80%;淨利潤爲4.29億元,同比增長19.3%;經調整EBITDA爲9.13億元,同比增長13.4%;經調整EBITDA利潤率爲21.5%,較去年同期下降6.6個百分點。

關鍵營運指標方面,2024年第二季度,同程的交易額與平均月付費用戶數量分別同比增長4.4%和0.7%至623億元和4250萬人。過去十二個月,年付費用戶同比增長4.8%,達到2.28億人。

同程在財報中指出,2024年第二季度,中國旅遊業保持增長勢頭,強勁的旅遊需求源於對多樣化和獨特旅行體驗的追求。作爲中國領先的旅遊平台,公司把握市場機遇,有效實施战略舉措,實現顯著增長。

值得一提的是,自2023年以來,攜程與同程的經營業績連創歷史新高,2024年第二季度也延續了這種態勢,營收與淨利潤均再創歷史新高。

02 酒店是OTA的盈利基石

正如攜程與同程所言,中國文旅市場的火熱,是經營業績的核心驅動力。不過,在這背後,則源自於酒店的突出貢獻。

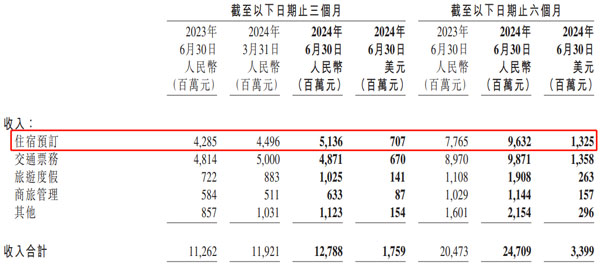

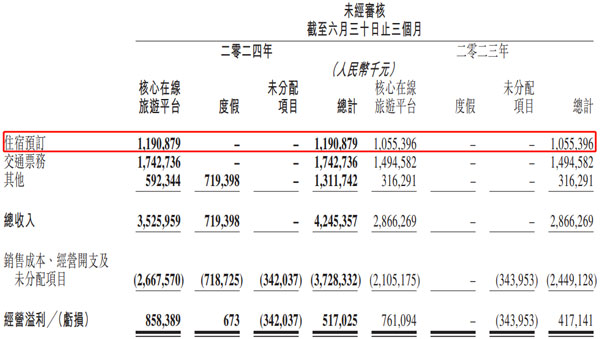

先來看攜程。根據財報,2024年第二季度,攜程的住宿預訂業務營收爲51億元,同比增長20%,環比增長14%,無論是同比增速還是環比增速,均顯著高於總營收。而且,住宿預定業務佔總營收的比重達到40%,對於營收變化的影響較爲顯著。

反觀實現營收49億元、佔總營收比重達到38%的交通票務業務,同比增幅僅爲1%,環比更是下滑3%。顯然,其顯著拉低了總營收增速。攜程在財報中將其歸咎於在交通票務預定量強勁增長的背景下,機票價格出現波動。

雖然攜程的旅遊度假業務和商旅管理業務的營收分別實現了42%和8%的同比增長,但由於兩者佔總營收的比重不高,因此對於營收增長的影響有限。

再來看同程。據財報,2024年第二季度,同程的住宿業務營收爲11.91億元,同比增長12.8%,並創下歷史新高。“在2024年第二季度需求強勁的情況下,我們探索了從娛樂活動和展覽到日漸流行的小衆旅遊目的地等各種酒店住宿場景”,同程指出,公司繼續優化交叉銷售策略,更加重視提高效率,報告期內總間夜數同比穩步增長10%,其中國際間夜數得益於酒店供應的擴大以及產品結構的優化,同比增長140%。

此外,美團在2024年第二季度酒旅業務也呈增長態勢,訂單量同比增長超60%。美團在財報中指出,第二季度境內酒店間夜及交易金額穩健增長。

雖然在同程的收入結構中,住宿業務佔比僅爲28%,遠低於交通票務業務的41%,但住宿業務的變現率卻遠高於交通業務。根據同程披露的數據,2017年住宿業務的變現率高達11%,是交通業務3%變現率的3.7倍。攜程亦是如此,根據浙商證券在一份研報中的盈利拆分顯示,2023年攜程的住宿預定變現率爲7.6%,是交通票務業務的3.3倍。

根據定義,OTA的變現率是指平台通過其服務所獲得的收入與總交易額(GMV)之間的比率,這個比率反映了平台從交易中獲得收益的能力。由於酒店行業的平均利潤率遠高於交通行業,因此變現率的上限也更高。在券商的眼中,住宿業務是OTA長期盈利的基石,決定了OTA的中長期估值。

03 沒有“背景”的酒店行業

不過,OTA作爲匹配供給與需求的第三方服務商,其存在意義在於爲上遊商家擴寬分銷渠道並提高獲客效率,爲下遊消費者提供品類豐富的產品及服務並提升決策效率,並從中獲取合理的報酬。作爲整個生態體系中的核心,OTA的作用在於平衡和提升供需兩端的利益和價值。

然而,現實似乎卻並非如此。浙商證券在研報中直言不諱的指出,OTA逐步侵蝕了下遊酒店的絕大部分收益,2019年和2023年,攜程和同程住宿業務的淨利潤已經超過頭部連鎖酒店利潤之和,成爲旅遊板塊中盈利能力最強的子板塊。

在這背後,一方面是OTA顯著的“雙邊市場效應”所導致的寡頭壟斷競爭格局,另一方面則是酒店行業的市場份額較爲分散且競爭激烈,議價能力不足。此外,OTA平台之於交通行業的議價能力不足導致其將博弈重點放在了酒店業務上,也是重要原因之一。

在OTA平台的起步階段,其借助自身較高的市佔率以及較強的用戶粘性,針對航空行業的整體代理傭金率(前返+後返)約在5%-8%之間,但隨着國資委和民航局分別於2015年和2016年對航司提出了“提直降代”目標以及發布了《關於國內航空旅客運輸銷售代理手續費有關問題的通知》,導致傭金率大幅走低。與此同時,鐵路由中國鐵道總公司壟斷經營,並且有獨立的12306訂票渠道,OTA平台僅能收取極低的服務費。因此,爲了保證自身的經營業績,OTA平台只能上調住宿業務的傭金率。

反觀酒店行業,由於市場格局分散,同時也沒有民航、鐵路背後的“大樹”可依靠,面對OTA毫無議價能力可言,近些年來只能任由OTA“擺布”,很多酒店從業者對此也是頗有怨言,但也無濟於事。

爲了扭轉與OTA之間的博弈關系,頭部酒店集團在不斷提升自身品牌力的同時,也加強了CRS的建設,以擺脫對於OTA的依賴。數據顯示,2023年華住、亞朵线上CRS佔比達到62.6%和63.4%;東呈集團2022年CRS佔比達到36.5%,較2020年提升了8.5%。中泰證券直言,長期來看,OTA在住宿產業鏈中強勢的地位可能受到酒店直銷渠道的挑战。而對於中型連鎖或者單體酒店而言,OTA仍是其重要的引流渠道。

不過,加碼直銷渠道,也並非“良藥”。自2023年以來,酒店行業市場需求發生了顯著改變,文旅產業的火熱帶動了旅遊需求的爆發,與此同時受宏觀經濟下行影響,商務需求愈發疲軟。相比於產品標准化程度更高、品牌忠誠度更強的商務需求,旅遊需求更加注重差異化的產品及服務,品牌忠誠度相對較弱,消費者會更加青睞擁有更多選擇的OTA。因此,倘若未來旅遊需求佔比愈發提升,那么靜態視角下將削弱酒店CRS的博弈價值。

此外,參考發達國家經驗,酒店連鎖化率的提升也不一定會扭轉博弈關系。浙商證券曾指出,即使在酒店連鎖化率較高的海外,booking等頭部OTA平台依然維持較高的傭金率。浙商證券同時也認可了OTA的價值:“OTA作爲對接消費者的橋梁,在酒店品牌發展的導入期和成長期貢獻了重要的引流價值。”

由此可見,沒有“背景”同時又“一盤散沙”的酒店行業,依靠個體的力量很難與OTA“抗衡”。但另一方面,OTA其實又非常依賴酒店行業,同時酒店品牌也需要OTA的引流。因此,之於OTA,酒店應該是合作夥伴,而非“打工者”。

本文作者可以追加內容哦 !

標題:酒店,“養肥”了OTA

地址:https://www.utechfun.com/post/416168.html